- Обзор валютного рынка за неделю

Market news

Обзор валютного рынка за неделю

По итогам недели основные валюты закрылись в разных зонах. Рост по отношению к доллару США смогли показать австралийский доллар (+0,65%), канадский доллар (+0,57%), японская иена (+0,56%) и новозеландский доллар (+0,12%). Падение продемонстрировали британский фунт (-0,68%), евро (-1,09%) и швейцарский франк (-1,33%).

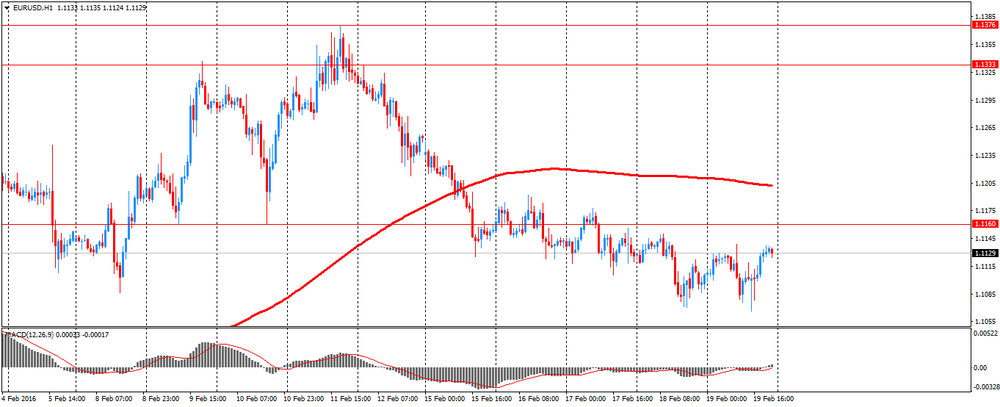

Евро упал против доллара США в понедельник после публикации данных по торговому балансу еврозоны. Данные, представленные Статистическим управлением Евростат, показали, что по итогам декабря объема экспорта товаров еврозоной составил €167,5 млрд., что на 3% больше по сравнению с аналогичным месяцем 2014 года (€162,1 млрд.). Тем временем, импорт товаров составил €143,2. млрд., также увеличившись на 3% по сравнению с декабрем 2014 года (€138,5 млрд.). В результате, профицит торгового баланса (без учета сезонных поправок) вырос до €24,3 млрд. с €23,6 млрд. в декабре 2014 года. С учетом сезонной корректировки, объем экспорта снизился на 0,3 процента по сравнению с ноябрем, до €170 млрд. С другой стороны, импорт вырос на 0,8 процента, до €149 млрд. В результате, положительное сальдо торгового баланса снизилось до €21 млрд. с €22,6 млрд. в ноябре. Также стало известно, что Бундесбанк понизил прогноз по инфляции в Германии на 2016 г. с +1,1% до +0,25%. Об этом ЦБ сообщил в своем ежемесячном отчете, выделив в качестве главной причины упавшие цены на нефть. Прогноз по инфляции на 2017 г. составил 1,75% против пред. 2,0%

Доллар США во вторник снизился против японской иены впервые за три дня. Американская валюта также упала ранее против евро ввиду того, что волатильность цен на нефть уменьшила склонность инвесторов к риску. В ходе предыдущих двух сессий инвесторы продавали иену, которая считается валютой-убежищем, поскольку участники рынка начала несколько менее негативно оценивать перспективы мировой экономики. В понедельник фондовые рынки Азии и Европы продемонстрировали широкомасштабный рост, в то время как финансовые рынки в США были закрыты по случаю праздника. Тем не менее, во вторник инвесторы сохраняли осторожность на фоне колебаний цен на нефть. Сообщения о том, что крупнейшие страны-экспортеры нефти согласились заморозить объемы добычи на высоких уровнях, разочаровали инвесторов, из-за чего цены на данный сырьевой товар в ходе азиатской сессии утратили большую часть ранее завоеванных позиций. Ранее на динамику евро оказали влияние результаты исследований, опубликованные Центром Европейских Экономических Исследований (ZEW), которые показали, что индикатор экономических настроений Германии снизился во второй раз подряд в феврале. Индекс опустился на 9,2 пункта по сравнению с предыдущим месяцем, достигнув отметки 1,0 пункта, что значительно ниже долгосрочного среднего значения 24,6 пункта. Последнее чтение также было самым низким с октября 2014 года, когда индекс составлял -3,6 пункта. Эксперты прогнозировали, что индекс составит 0 пунктов.

Доллар США в среду торговался без особых изменений против евро и иены, в то время как инвесторы ожидали выхода протоколов январского заседания ФРС. В рамках заседания центральный банк сохранил свою ключевую краткосрочную процентную ставку на прежнем уровне в диапазоне 0,25%-0,50%. В декабре ставка была повышена, и в ФРС планировали произвести еще четыре повышения в 2016 году. В ходе январского заседания руководители ФРС отметили повышенную неопределенность перспектив инфляции и роста экономики и рассуждали о том, насколько возросшие риски для экономики могут повлиять на планы центрального банка по повышению краткосрочных процентных ставок. Следующее заседание центрального банка состоится 15-16 марта. Протоколы январского заседания говорят о том, что условия для повышения ставок в марте стали более жесткими еще тогда, исходя из беспокойства, проявляемого представителями ФРС. В настоящее время планка повышена еще больше ввиду колебаний финансовых рынков и падения инфляционных ожиданий. Согласно котировкам фьючерсов на ставку ФРС, трейдеры считают маловероятным ужесточение денежно-кредитной политики в марте. Вполне возможно, что ФРС в этом году вовсе воздержится от дальнейшего повышения ставок. Опубликованная статистика по США оказалась смешанной. Министерство труда США сообщило, что по итогам января индекс цен производителей, который измеряет сколько компании получают за товары и услуги, увеличился на 0,1% по сравнению со снижением на 0,2% в предыдущем месяце. Базовый индекс, который исключает цены на продукты питания и энергоносители, поднялся на 0,4%. Напомним, в декабре был зафиксирован рост на 0,1%. Ожидалось, что общие цены снизятся на 0,2%, а базовый показатель увеличится на 0,1%. Объем построек нового жилья в США неожиданно упал в январе, причиной чему были плохие погодные условия в некоторых частях страны. Согласно данным, с учетом сезонных колебаний закладки новых домов упали в январе на 3,8 процента, составив 1099 тыс. единиц (в пересчете на годовые темпы). Показатель за декабрь был пересмотрен в сторону понижения до 1143 тыс. с 1149 тыс. Экономисты прогнозировали, что закладки вырастут до уровня 1170 тыс. Данные, опубликованные Федеральной резервной системой, показали: объем промпроизводства заметно вырос по итогам января, превысив оценки экспертов и зафиксировав максимальные темпы с ноября 2015 года. Согласно отчету, промышленное производство увеличилось в январе на 0,9 процента, компенсировав падение на 0,7 процента в декабре (пересмотрено с -0,4 процента). Аналитики ожидали, что показатель вырастет на 0,4 процента.

Евро в четверг упал против доллара США на фоне усиления ожиданий того, что Европейский центральный банк в марте увеличит программу стимулирования экономики. Согласно опубликованным в четверг протоколам январского заседания ЕЦБ, большинство руководителей центрального банка сошлись на том, что риски для экономики еврозоны увеличились на фоне волатильности финансовых рынков и слабости развивающихся экономик. Такая позиция подчеркнула готовность ЕЦБ в случае необходимости осуществить дополнительное стимулирование экономики уже в следующем месяце. Ожидания увеличения стимулирующих мер обычно оказывают понижательное давление на евро, так как они могут включать в себя снижение процентных ставок в глубь негативной территории, что увеличивает издержки инвесторов, желающих держать активы в евро. Кроме того, ЕЦБ может увеличить программу покупки облигаций. В фокусе также оказалась статистика по платежному балансу еврозоны и обновленные прогнозы от ОЭСР. В ЕЦБ сообщили, что положительное сальдо платежного баланса значительно выросло в декабре. На нескорректированной основе, профицит вырос до 41,4 млрд. евро с 30,3 млрд. евро в ноябре (пересмотрено с 29,8 млрд. евро).С учетом сезонных колебаний профицит счета текущих операций уменьшился до 25,5 млрд. евро с 25,9 млрд. евро (пересмотрено с 26,4 млрд. евро). Эксперты ожидали, что профицит сократился до 22,3 млрд. евро. По предварительным данным, за 2015 год, положительное сальдо текущего счета составило 314,0 млрд. евро (3,0% от ВВП еврозоны) по сравнению с 245,6 млрд. евро (2,4% от ВВП) в 2014 году. Кроме того, стало известно, что ОЭСР понизила прогнозы мирового роста на 2016 и 2017 годы. Прогноз роста ВВП США в 2016 году был понижен до 2,0% с ноябрьского +2,5%, а в 2017 году - до 2,2% с 2,4%. Прогнозы роста ВВП еврозоны были понижены до 1,4% и 1,7% с 1,8% и 1,9% соответственно. Коме того, ОЭСР пересмотрела в сторону понижения прогноз роста ВВП Японии в 2016 году, с 1,0% до 0,8%. Прогнозы роста ВВП Китая не изменились. ОЭСР полагает, что мировая экономика вырастет в 2016 году на 3%. В ноябре ОЭСР прогнозировала рост на 3,3%.

Доллар США в пятницу снизился после раннего роста на сильных данных по инфляции. Министерство труда сообщило, что потребительские цены в США не изменились в январе по сравнению с предыдущим месяцев, но в годовом выражении выросли максимальными темпами с октября 2015 года. Последнее изменение может быть признаком того, что инфляционная ситуация продолжит улучшаться, несмотря на сильный доллар и падение цен на энергоносители. Согласно данным, индекс потребительских цен остался без изменений в январе после падения на 0,1% в декабре. Базовый ИПЦ, который исключает цены на продовольствие и энергоносители категорий, вырос на 0,3%, записав самое большое ежемесячное увеличение с августа 2011 года. Экономисты ожидали, что общие цены снизятся на 0,1%, а основные повысится на 0,2%.

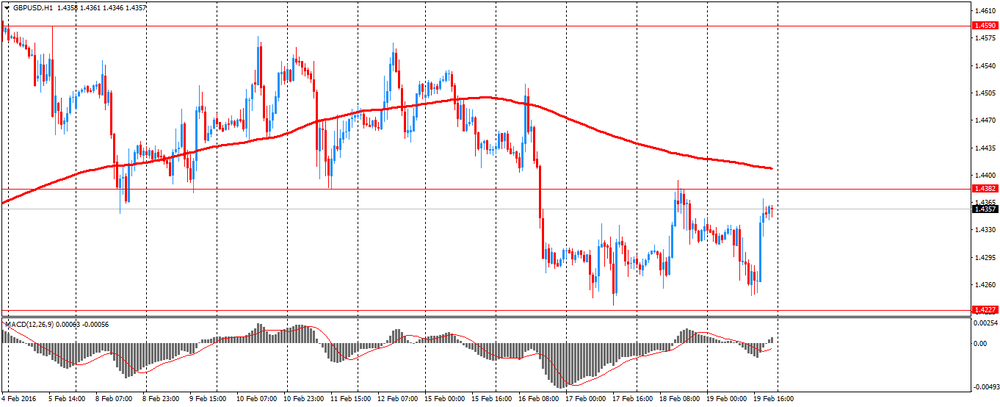

Фунт во вторник резко укрепился против доллара, преодолев отметку $1.4500, но затем обвалился до минимума 1 февраля. Причиной колебаний были ожидания публикации инфляционной статистики по Британии, которая оказалась смешанной. Падение европейских фондовых индексов также добавило негатива для фунта. Управление национальной статистики сообщило, что в прошлом месяце годовая инфляция в Британии увеличилась до 12-месячного максимума. Индекс потребительских цен снизился на 0,8 процента по сравнению с декабрем, отражая посленовогодние скидки и снижение стоимости авиабилетов. Тем временем, годовой показатель вырос до 0,3 процента, достигнув максимума с января 2015 года. Эксперты ожидали, что месячный показатель уменьшится на 0,7 процента, а годовой увеличится на 0,3 процента.

Фунт подорожал в среду против доллара, поднявшись выше уровня $1.4300. Поддержку валюте оказали смешанные данные по рынку труда. Управление национальной статистики сообщило, что в течение последних трех месяцев 2015 года темпы роста заработной платы в Британии замедлились до минимума с февраля 2015 года. Такое изменение предполагает, что Банк Англии не будет спешить повышать процентные ставки с рекордно низкого уровня. Согласно данным, в последнем квартале 2015 года уровень безработицы в стране остался без изменений - на отметке 5,1 процента (самое низкое значение с начала 2006 года). Экономисты ожидали снижение до 5,0 процента. Также стало известно, что общий годовой рост заработной платы замедлился до 1,9 процента (минимум с февраля) против +2,1 процента в течение трех месяцев по ноябрь. Последнее изменение совпало с прогнозами.

Фунт в четверг резко вырос против доллара. Поддержку валюте оказали надежды на позитивные итоги встречи Совета ЕС, на которой будут обсуждаться новые условия пребывания Британии в составе блока. Премьер-министру Великобритании Дэвиду Кэмерону, возможно, будет сложно обеспечить сохранение членства в ЕС, если сторонам не удастся прийти к соглашению. Если будет достигнута договоренность, Великобритания, скорее всего, проведет референдум о членстве в ЕС в июне. Вчера глава Еврокомиссии Юнкер отметил, что вполне уверен в том, что в ходе саммита будет достигнуто соглашения относительно предложений Британии. Однако, вчера президент Европейского совета Туск сказал, что не может гарантировать достижение соглашения с Британией на текущей неделе. Позитивное влияние на фунт также оказали заявления заместителя главы Банка Англии Джона Канлифф. Он отметил, что не видит причин менять свой взгляд на прогноз по ставкам Банка Англии, так как за последние 3-4 недели не произошло ничего.

Фунт в пятницу вырос против доллара после раннего снижения под отметку $1.4300. Все внимание инвесторов сосредоточено на переговорах между ЕС и Британией на саммите ЕС. Лидеры ЕС выражают оптимизм в отношении соглашения, но признают, что достигнуть консенсуса будет непросто. Сегодня Кэмерон отметил, что политики достигли определенного прогресса, но соглашения пока нет. Он добавил, что надеется достичь соглашения позднее в пятницу. Падение фунта сдержали сильные данные по розничным продажам. Управление национальной статистики заявило, что розничные продажи в Британии значительно выросли по итогам января, продемонстрировав самые высокие темпы более чем за два года. Объем розничных продаж вырос на 2,3 процента, компенсировав падение на 1,4 процента в декабре (пересмотрено с -1,0 процента). Аналитики ожидали, что продажи увеличатся лишь на 0,8 процента. В годовом выражении розничные продажи выросли на 5,2 процента в январе после повышения на 2,3 процента в декабре (пересмотрено с +2,6 процента). Прогнозировалось, что продажи вырастут на 3,6 процента. В течение последних трех месяцев )по январь), общий объем продаж увеличится на 1,4 процента, записав 26-й рост подряд.

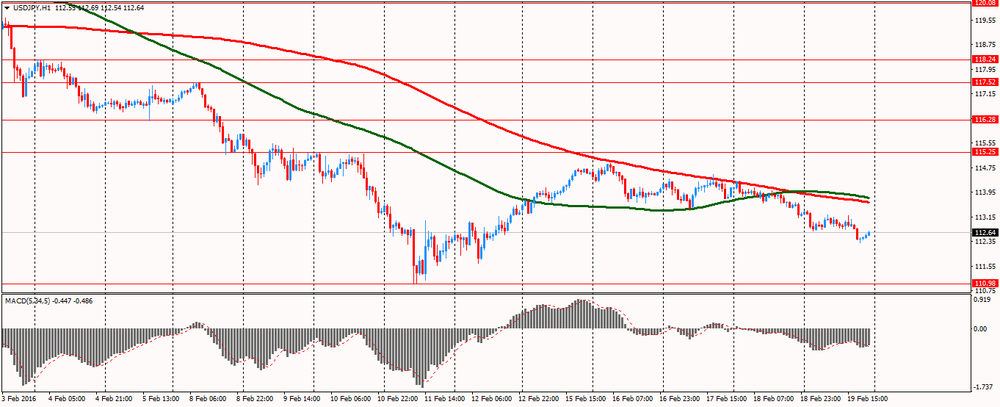

Иена в понедельник ослабла после того, как премьер Японии Синдзо Абэ заявил, что «чрезмерная валютная волатильность нежелательна», ссылаясь на стремительный скачок национальной валюты на прошлой неделе, в результате которого последовал обвал рынка акций. Он добавил, что Токио примет соответствующие меры на валютном рынке, если это будет необходимо. Между тем ранее данные показали, что валовой внутренний продукт Японии сократился в прошлом квартале на 1,4% в годовом выражении после пересмотренного роста на 1,3% во втором квартале. Прогнозисты предсказывали спад на 1,2%. Также в понедельник данные показали, что объем экспорта Китая рухнул в январе на 11,2% в годовом выражении после падения в декабре на 1,4%. Экономисты прогнозировали гораздо более скромный 1,9%-ный спад. Импорт сузился в прошлом месяце на 18,8% после падения на 7,6% в декабре, тогда как ожидалось снижение всего на 0,8%.

Японская иена в текущем году значительно выросла, поскольку колебания мировых фондовых рынков повысили спрос на активы-убежища. Во вторник японская валюта также укрепилась по отношению к евро, фунту и ряду валют развивающихся экономик. Самое значительное снижение против иены продемонстрировал новозеландский доллар, который упал на 1,5%. Аналитики считают, что дальнейший рост японской валюты может увеличить вероятность интервенции со стороны Банка Японии. Усиление иены снижает конкурентоспособность японского экспорта, особенно в период ослабления мирового спроса. При этом многие сомневаются, что центральный банк Японии сможет сдержать рост национальной валюты, если оценка инвесторами перспектив мировой экономики продолжит ухудшаться. В этом случае объем капитала, вкладываемый в иену, продолжит расти.