Market news

-

23:10

Обзор фондового рынка США за неделю

Основные фондовые индексы США завершили сегодняшние торги выше нуля

По итогам торговой недели: DOW +1.95%, S&P +2.71%, Nasdaq +3.12%

В понедельник основные фондовые индексы США заметно выросли, так как инвесторы позитивно отреагировали на сильные данные по занятости в США и индексам PMI для сферы услуг за март. В IHS Markit сообщили, что мартовские данные PMI указали на существенный рост деловой активности в секторе услуг США, причем самый резкий за почти семь лет. Согласно отчету, итоговый индекс деловой активности в секторе услуг составил 60.4 в марте, по сравнению с 59.8 в феврале и ранее опубликованной предварительной оценкой в 60.0. Темпы роста производства стали самыми быстрыми с июля 2014 года. В свою очередь в ISM сообщили, что их индекс PMI для сферы услуг в марте достиг рекордно высокого уровня в 63.7, что на 8.4 пункта выше, чем февральское значение в 55.3. Предыдущий максимум был в октябре 2018 года, когда индекс деловой активности в сфере услуг составил 60.9. Мартовское значение указывает на 10-й месяц подряд роста в секторе услуг, который увеличился во всех штатах, кроме двух. По данным отчета, все 18 отраслей сферы услуг показали рост. Последний блок данных подтвердил мнение о том, что американская экономика продолжает восстанавливаться более быстрыми темпами, чем ожидалось, в основном благодаря поддержке налогово-бюджетной и денежно-кредитной политики, а также активизации процесса вакцинации от COVID-19 в США. Дополнительную поддержку рынку оказал рост акций Tesla (TSLA, +4.76) после публикации более сильных, чем ожидалось, данных по поставкам авто за первый квартал 2021 года. Производитель электрокаров сообщил, что за период с января по март поставил 184.8 тыс. автомобилей, тогда как прогноз аналитиков предполагал 173 тыс.

Во вторник основные фондовые индексы США немного снизились, что было связано с частичной фиксацией прибыли после недавнего ралли и падением сектора здравоохранения. В фокусе также оказался обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США. Отчет показал, что в феврале количество вакансий выросло до 7.367 млн. с 7.099 млн. в январе (пересмотрено с 6.917 млн.). Это был самый высокий показатель с января 2019 года. Аналитики ожидали, что число вакансий составит 6.995 млн. Уровень вакансий вырос на 0.2% и составил 4.9%. В то же время наём в феврале составил 5.738 млн. против 5.465 млн. в январе. Уровень найма вырос на 0.2% и составил 4.0%. Инвесторы также анализировали комментарии президента ФРС Кливленда Лоретты Местер, которая заявила, что ее не беспокоит рост доходности государственных облигаций в этом году, а также, что сокращение покупок облигаций в краткосрочной перспективе маловероятно. Она также отметила, что ФРС “все еще далека” от своих политических целей и должна быть “крайне осознанно терпеливой” в своем подходе к денежно-кредитной политике. Это способствовало ослаблению ожиданий повышения ставок ФРС и снижению доходности 10-летних казначейских облигаций на 4,8 базисных пунктов до 1.654%.

В среду основные фондовые индексы США завершили сессию с минимальным изменением, около своих рекордных значений, в то время как инвесторы анализировали протокол последнего заседания ФРС. Участники рынка воздерживались фиксации прибыль, отчасти из-за набирающего обороты возобновления экономической активности на фоне масштабных стимулов и активизации процесса вакцинации, а также в целом конструктивного взгляда на акции. Гендиректор JPMorgan Chase (JPM) Джейми Даймон в своем письме акционерам отметил, что оценки акций довольно высоки, но сильный рост экономики, который может легко продлиться до 2023 года, может оправдать эти оценки. В то же время г-н Даймон выразил обеспокоенность по поводу уровня долга США и “не лишенной оснований” возможности того, что ускорение инфляции не будет временным во время этого экономического роста, как заявляли в ФРС. Между тем, в протоколе заседания ФРС сообщалось, что руководители ЦБ на мартовском заседании отметили улучшение перспектив экономики. При этом они сошлись во мнении, что необходимо продолжать поддерживать экономику путем сохранения ультранизких процентных ставок и осуществления крупных ежемесячных покупок облигаций. Большинство из 18 участников заседания, проходившего 16-17 марта, заявили, что по-прежнему ожидают сохранения процентных ставок на уровне около нуля до конца 2023 года, и не выразили готовности к сворачиванию программы покупок облигаций. "Участники ожидают, что принятые недавно пакеты мер налогово-бюджетного стимулирования, а также мягкая денежно-кредитная политика окажут поддержку потребительским расходам. Участники сочли, что текущая опережающая индикация FOMC относительно ставки и покупок активов идет на пользу экономике", - сообщалось в протоколе.

В четверг основные фондовые индексы США умеренно выросли, так как акции крупных технологических компаний подорожали после того, как днем ранее ФРС пообещала сохранять мягкую политику, пока восстановление не станет более устойчивым. Дальнейший рост рынка, однако, сдерживал разочаровывающие данные Министерства труда, которые показали, что число американцев, подавших новые заявки на пособие по безработице, неожиданно выросло на прошлой неделе. Согласно отчету, первичные обращения за пособием по безработице составили 744 000 с учетом сезонных колебаний за неделю, закончившуюся 3 апреля, по сравнению с 728 000 на предыдущей неделе. Экономисты прогнозировали 680 000 заявок.. В фокусе также оказались заявления председателя ФРС Джерома Пауэлл на виртуальной конференции Международного валютного фонда. Пауэлл сказал, что существует ряд факторов, которые все вместе будут способствовать более позитивным перспективам для экономики США, которая, очевидно, быстрее восстанавливается, демонстрирует более высокую экономическую активность и быстрое создание рабочих мест. "Я бы указал на значительную налогово-бюджетную поддержку, активную вакцинацию, которая позволит довольно быстро полностью открыть экономику", - отметил Пауэлл, добавив, что восстановление "остается неровным и неполным". Между тем, Пауэлл подчеркнул, что перемены в политике будут зависеть от развития ситуации в экономике.

В пятницу основные фондовые индексы США завершили торги в плюсе, но их рост ограничивало падение энергетического сектора и опасения по поводу ускорения инфляции, возобновившиеся после публикации данных по ценам производителей в США и Китае. Национальное бюро статистики Китая сообщило, что в марте цены производителей подскочили на 4.4% в годовом исчислении, что является самым резким годовым темпом с июля 2018 года. Экономисты прогнозировали прирост на 3.5% в марте после роста на 1.7% в предыдущем месяце. Отчет Министерства труда США показал, что в марте индекс цен производителей подскочил на 1.0% по сравнению с прогнозируемым экономистами ростом на 0.5%. В годовом исчислении индекс цен производителей вырос на 4.2%, что является самым большим годовым приростом за более чем девять лет. Цены производителей, которые потенциально могут быть переданы потребителям, растут быстрыми темпами, добавляя масла в и без того напряженные дебаты о будущем пути инфляции в ближайшие месяцы. Возобновившиеся опасения усиления инфляционного давления толкнули вверх доходности гособлигаций США, которые в начале этой недели откатились от недавних максимумов. Между тем, вчерашних заверений председателя Федеральной резервной системы (ФРС) Джерома Пауэлла о том, что у ФРС есть инструменты для сдерживания роста цен, оказалось недостаточно, чтобы успокоить опасения по поводу инфляции.

В отраслевом разрезе почти все сектора индекса S&P за период 5 - 9 апреля включительно показали повышение. Максимальное повышение продемонстрировал технологический сектор (+3,48%). Наибольшее снижение зафиксировал энергетический сектор (-2,99%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 20 из 30 акций, входящих в состав индекса. Лидером были акции Microsoft Corporation (MSFT, +7.41%). Наибольший отрицательный результат за неделю продемонстрировали акции Merck & Co., Inc. (MRK, -2.08%).

Информационно-аналитический отдел TeleTrade

-

22:00

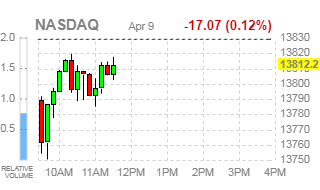

DJIA +0.41% 33,642.00 +138.43 Nasdaq +0.06% 13,837.31 +8.00 S&P +0.31% 4,109.75 +12.58

-

20:00

Пятница: итоги дня на основных фондовых площадках Европы

Европейские фондовые рынки преимущественно выросли, чему способствовало повышение сектора здравоохранения, в то время как мировые рынки посылали смешанные сигналы.

-

19:00

Основные фондовые индексы Европы завершили сессию преимущественно в плюсе: FTSE 100 6,915.75 -26.47 -0.38% DAX 15,234.16 +31.48 +0.21% CAC 40 6,169.41 +3.69 +0.06%

-

18:45

Wall Street: Основные фондовые индексы преимущественно в плюсе

Основные фондовые индексы США преимущественно повышаются, но их рост ограничивают опасения по поводу ускорения инфляции, возобновившиеся после публикации данных по ценам производителей в США и Китае.

Национальное бюро статистики Китая сообщило в пятницу утром, что в марте цены производителей подскочили на 4.4% в годовом исчислении, что является самым резким годовым темпом с июля 2018 года. Экономисты прогнозировали прирост на 3.5% в марте после роста на 1.7% в предыдущем месяце.

Отчет Министерства труда США показал, что в марте индекс цен производителей подскочил на 1.0% по сравнению с прогнозируемым экономистами ростом на 0.5%. В годовом исчислении индекс цен производителей вырос на 4.2%, что является самым большим годовым приростом за более чем девять лет.

Цены производителей, которые потенциально могут быть переданы потребителям, растут быстрыми темпами, добавляя масла в и без того напряженные дебаты о будущем пути инфляции в ближайшие месяцы. Возобновившиеся опасения усиления инфляционного давления толкнули вверх доходности гособлигаций США, которые в начале этой недели откатились от недавних максимумов. Доходность 10-летних казначейских облигаций подскочила на два базисных пункта до 1.65%, оказывая давление на акции технологических компаний.

Вчерашних заверений председателя Федеральной резервной системы (ФРС) Джерома Пауэлла о том, что у ФРС есть инструменты для сдерживания роста цен, оказалось недостаточно, чтобы успокоить опасения по поводу инфляции. Выступая на мероприятии, организованном МВФ, в четверг Пауэлл заявил, что он ожидает, что любая инфляция, возникшая в результате восстановления экономики, будет “временной”, но если цены будут “постоянно и существенно превышать уровни, которые нас устраивают”, у центрального банка есть инструменты для их сдерживания.

Компоненты DOW торгуются смешано (15 в плюсе, 15 в минусе). Аутсайдер - The Boeing Co. (BA; -1.57%). Лидер роста - Honeywell International Inc. (HON; +2.09%).

8 из 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-0.49%). Больше всего вырос промышленный сектор (+0.24%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

59.48

-0.12

-0.20%

Золото

1743.80

-14.40

-0.82%

Dow

33465.00

+75.00

+0.22%

S&P 500

4093.00

+4.00

+0.10%

Nasdaq 100

13726.75

-21.00

-0.15%

10-летние облигации США

1.651

+0.019

+1.16%

Информационно-аналитический отдел TeleTrade

-

17:54

Аналитики UBS повысили целевую стоимость акций General Electric (GE) до $17

Как отмечает TheStreet, акции General Electric (GE) подскочили на премаркете в пятницу после того, как аналитики UBS повысили свою оценку их целевой стоимости на фоне продолжающегося улучшения ситуации в промышленном гиганте под руководством генерального директора Ларри Калпа (Larry Culp).

Однако эти ранние успехи были фактически сведены на нет новостями о том, что Boeing (BA) предупредила некоторых клиентов о потенциальной проблеме с электрическим оборудованием в самолётах 737 MAX, двигатели которого производятся GE в партнерстве с французской Safran (SAFRY).

Аналитик UBS Маркус Миттермайер (Markus Mittermaier) повысил свою оценку целевой стоимости акций GE на $2 до $17/акцию, что является одним из самых высоких показателей на Уолл-стрит, сохранив при этом по ним рейтинг "Buy" (“Покупать”), сославшись на успехи Калпа в управлении реструктуризацией группы и ее упрощенную бизнес-структуру, а также улучшение денежных потоков промышленного подразделения.

Калп заявил инвесторам в прошлом месяце, что преобразование компании в "более узконаправленную, более простую и более сильную промышленную компанию" будет подразумевать, что выручка промышленного подразделения будет демонстрировать прирост "в диапазоне от 1% до 3% органически" в текущем финансовом году с прогнозируемым свободным денежным потоком в диапазоне от $2.5 до $4.5 млрд. В то же время прибыль компании должна составить от $0.15 до $0.25 в расчете на акцию.

GE опубликует свою отчетность за первый квартал 2021 года 27 апреля. Аналитики прогнозируют, что компания отчитается о скорректированной чистой прибыли в $0.01 на акцию при выручке в $17.58 млрд.

В прошлом месяце GE продала свой бизнес по лизингу самолетов ирландской компании AerCap Holdings примерно за $30 млрд. По условиям сделки, $24 млрд. AerCap выплатит денежными средствами, остальную часть - акциями объединенной компании. Тем самым после закрытия сделки GE останется 46% акций объединенной группы, управляющей около 2600 коммерческими самолетами, использующимися крупными авиаперевозчиками по всему миру.

На текущий момент акции GE котируются по $13.47 (+0.15%).

Информационно-аналитический отдел TeleTrade

-

16:34

Wall Street. Индексы начали сессию смешанно: Dow +0.21%, Nasdaq -0.32%, S&P -0.01%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.67% (+4 б.п.).

Нефть (WTI) $59.47 (-0.22%)

Золото $1,735.40 (-1.30%)

-

16:29

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют негативную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,085.00 (-0.10%), фьючерс NASDAQ снизился на 0.62% до уровня 13,662.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

29,768.06

+59.08

+0.20%

Hang Seng

28,698.80

-309.27

-1.07%

Shanghai

3,450.68

-31.88

-0.92%

S&P/ASX

6,995.20

-3.60

-0.05%

FTSE

6,930.65

-11.57

-0.17%

CAC

6,182.29

+16.57

+0.27%

DAX

15,219.93

+17.25

+0.11%

Майские нефтяные фьючерсы Nymex

$59.29

-0.52%

Золото

$1,736.30

-1.25%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как акции акции технологических компаний оказались под давлением, так как доходности гособлигаций США отскочили от двухнедельных минимумов на фоне возобновившихся опасения по поводу ускорения инфляции после публикации данных по ценам производителей в США и Китае.

Национальное бюро статистики (НБС) сообщило в пятницу, что в марте цены производителей подскочили на 4.4% в годовом исчислении, что является самым резким годовым темпом с июля 2018 года. Экономисты прогнозировали прирост на 3.5% в марте после роста на 1.7% в предыдущем месяце.

Отчет Министерства труда США показал, что в марте индекс цен производителей подскочил на 1.0% по сравнению с прогнозируемым экономистами ростом на 0.5%. В годовом исчислении индекс цен производителей вырос на 4.2%, что является самым большим годовым приростом за более чем девять лет.

Доходность 10-летних казначейских облигаций подскочила на пять базисных пунктов до 1.68% в начале пятницы.

Заверений председателя Федеральной резервной системы (ФРС) Джерома Пауэлла о том, что у ФРС есть инструменты для сдерживания роста цен, оказалось недостаточно, чтобы успокоить опасения по поводу инфляции. Выступая вчера на мероприятии, организованном МВФ, Пауэлл заявил, что он ожидает, что любая инфляция, возникшая в результате восстановления экономики, будет “временной”, но если цены будут “постоянно и существенно превышать уровни, которые нас устраивают”, у центрального банка есть инструменты для их сдерживания.

Среди сообщений корпоративного характера стоит отметить новость о том, что компания Boeing (BA) рекомендовала некоторым клиентам временно прекратить эксплуатацию самолетов 737 Max, чтобы устранить потенциальную проблему с электрическим оборудованием. Акции BA на премаркете подешевели на 1.7%.

После начала торгов влияние на их ход могут оказать данные по товарным запасам на складах оптовой торговли, которые выйдут в 14:00 GMT. Согласно средним прогнозам, по итогам февраля ожидается прирост показателя на 0.5% после повышения в январе на 1.4%.

-

15:53

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

195.74

0.02(0.01%)

1196

ALCOA INC.

AA

31.48

0.03(0.10%)

13295

ALTRIA GROUP INC.

MO

51.47

-0.01(-0.02%)

12052

Amazon.com Inc., NASDAQ

AMZN

3,290.05

-9.25(-0.28%)

35969

American Express Co

AXP

147.35

0.31(0.21%)

1852

Apple Inc.

AAPL

129.35

-1.01(-0.77%)

1029838

AT&T Inc

T

30.04

0.04(0.13%)

70162

Boeing Co

BA

251.15

-3.80(-1.49%)

347424

Caterpillar Inc

CAT

230

-0.48(-0.21%)

3284

Chevron Corp

CVX

102.81

-0.21(-0.20%)

2884

Cisco Systems Inc

CSCO

51.53

-0.38(-0.73%)

11710

Citigroup Inc., NYSE

C

72.88

0.55(0.76%)

48196

Exxon Mobil Corp

XOM

55.76

-0.24(-0.43%)

42281

Facebook, Inc.

FB

310.8

-2.22(-0.71%)

87316

FedEx Corporation, NYSE

FDX

284.04

-0.40(-0.14%)

1739

Ford Motor Co.

F

12.49

-0.02(-0.16%)

339351

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

34.2

-0.17(-0.49%)

24700

General Electric Co

GE

13.42

-0.03(-0.22%)

730306

General Motors Company, NYSE

GM

59.9

-0.19(-0.32%)

61875

Goldman Sachs

GS

333.8

2.66(0.80%)

10328

Google Inc.

GOOG

2,255.00

-10.44(-0.46%)

5678

Hewlett-Packard Co.

HPQ

32.39

0.01(0.03%)

5142

Home Depot Inc

HD

314.97

0.54(0.17%)

2857

HONEYWELL INTERNATIONAL INC.

HON

224.45

4.59(2.09%)

23237

Intel Corp

INTC

66.64

-0.41(-0.61%)

49756

Johnson & Johnson

JNJ

162.59

-0.38(-0.23%)

10924

JPMorgan Chase and Co

JPM

156.25

1.13(0.73%)

31541

McDonald's Corp

MCD

230.75

0.50(0.22%)

1006

Merck & Co Inc

MRK

75.6

0.11(0.15%)

11697

Microsoft Corp

MSFT

252.05

-1.20(-0.47%)

94351

Nike

NKE

133.99

0.31(0.23%)

13695

Pfizer Inc

PFE

35.99

0.03(0.08%)

138932

Procter & Gamble Co

PG

137.15

-0.11(-0.08%)

5668

Starbucks Corporation, NASDAQ

SBUX

112.7

-0.34(-0.30%)

5835

Tesla Motors, Inc., NASDAQ

TSLA

678.99

-4.81(-0.70%)

194454

The Coca-Cola Co

KO

53.14

0.02(0.04%)

10556

Twitter, Inc., NYSE

TWTR

70.65

-0.57(-0.80%)

68943

UnitedHealth Group Inc

UNH

366.1

1.21(0.33%)

382

Verizon Communications Inc

VZ

57.69

0.09(0.16%)

11344

Visa

V

220.2

-0.50(-0.23%)

12395

Wal-Mart Stores Inc

WMT

139.7

-0.01(-0.01%)

33924

Walt Disney Co

DIS

188.11

0.79(0.42%)

25387

Yandex N.V., NASDAQ

YNDX

62.68

-1.06(-1.66%)

673

-

15:48

До начала регулярной сессии поступили сообщения о присвоении рейтингов акциям следующих компаний

Аналитики Wolfe Research присвоили акциям Raytheon Technologies (RTX) рейтинг Outperform; целевая стоимость $97

-

15:47

До начала регулярной сессии поступили сообщения о снижении рейтингов акций следующих компаний

Аналитики Morgan Stanley снизили рейтинг акций Credit Suisse (CS) до уровня Equal-Weight с Overweight

-

15:47

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Deutsche Bank повысили рейтинг акций Honeywell (HON) до уровня Buy с Hold; целевая стоимость повышена до $244

-

13:54

Европейские фондовые индексы торгуются в основном со снижением

Европейские фондовые индексы торгуются в основном со снижением на фоне признаков роста инфляции в Китае, а также слабых данных по промышленному производству из Германии и Франции, двух крупнейших экономик еврозоны, что подорвало настроения.

Обратный оборот остался ограниченным после того, как Федеральная резервная система США повторила свое обещание о том, что денежно-кредитная политика, вероятно, останется неизменной в обозримом будущем.

Акции LafargeHolcim выросли на 0,5%. Компания по производству строительных материалов заявила, что Оскар Фанжул решил уйти с поста заместителя председателя.

Бумаги испанской строительной компании Actividades de Construccion y Servicios снизились на -0,6%. Компания подтвердила, что обратилась к итальянской Atlantia SpA с просьбой продемонстрировать интерес к внутреннему шоссейному отделению фирмы.

Evotec прибавил 1,2%. Альянс по открытию лекарств и партнерская компания по разработке объявили, что антагонист рецептора A2a, который разрабатывается для взрослых пациентов с запущенными солидными опухолями, начал клинические испытания на людях.

Акции TUI AG упали на -6%. Туристическое агентство начало размещение приоритетных необеспеченных облигаций, конвертируемых со сроком погашения в 2028 году, на общую сумму около 350 миллионов евро с возможностью увеличения объема эмиссии до 400 миллионов евро.

Акции Airbus выросли на 2,4% после того, как производитель самолетов объявил об увеличении поставок самолетов в прошлом месяце.

Акции British American Tobacco упали на -2,4% после того, как JP Morgan понизил их рейтинг до «нейтрального» с «избыточного».

С другой стороны, акции продавца спортивной одежды JD Sports Fashion подскочили на 2,7% после того, как Беренберг повысил целевую цену на акции.

Что касается экономических новостей, то в феврале объем промышленного производства в Германии упал на -1,6% в месячном исчислении, в то время как экономисты прогнозировали рост на 1,5%, как показали данные Destatis.

По данным статистического управления INSEE, французское промышленное производство в феврале снизилось на -4,7% в месячном исчислении после роста на 3,2% в январе. Экономисты прогнозировали прирост на 0,5%.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

6 934,75

-7,47

-0,11%

DAX

15 216,87

+ 14,19

+ 0,09%

CAC

6 181,84

+ 16,12

+ 0,26%

Информационно-аналитический отдел TeleTrade

-

12:54

Пятница: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы в целом со снижением, поскольку напряженность между Китаем и США и опасения по поводу роста инфляции в Китае затмили оптимизм инвесторов по поводу восстановления мировой экономики.

Во время дебатов о мировой экономике в четверг председатель ФРС Джером Пауэлл заверил рынки, что центральный банк США продолжит поддерживать крупнейшую экономику мира, не разжигая инфляцию.

Акции Китая упали на фоне неожиданного роста последних данных по инфляции и повышения опасений по поводу дальнейшего ужесточения политики.

По данным Национального бюро статистики, в марте потребительские цены в Китае выросли на 0,4% в годовом исчислении. Это превзошло ожидания роста на 0,3% после сокращения на -0,2% в предыдущем месяце.

Бюро также сообщило, что в марте цены производителей подскочили на 4,4% в годовом исчислении, превзойдя ожидания роста на 3,5% и резко выросли по сравнению с ростом на 1,7% месяцем ранее.

Японские акции продемонстрировали скромный рост на надеждах на хороший сезон отчетности.

Акции Hitachi подорожали на 2,7% на сообщениях о том, что промышленный конгломерат ведет переговоры о продаже своего металлургического подразделения. Производитель промышленных роботов и оборудования для производства полупроводников Yaskawa Electric Corp почти не изменился в преддверии публикации отчетности.

Австралийские рынки закрылись немного ниже, зафиксировав пятидневное ралли.

Запасы здравоохранения упали, поскольку Австралия присоединилась к ряду стран, ограничивших использование вакцины Covid-19 из-за проблем со свертыванием крови. CSL потерял -1%, а Cochlear - 0,4%.

Слабые цены на железную руду оказали давление на горнодобывающий сектор: акции крупных компаний BHP и Rio Tinto упали на -0,8% и -0,3% соответственно.

Акции энергетических компаний завершились в целом со снижением, в то время как золотодобывающие компании Evolution Mining, Northern Star Resources и Newcrest поднялись на 1-2%.

Акции Сеула прервали свою недельную выигрышную серию, поскольку на первый план вернулись проблемы с оценкой стоимости.

Крупнейшая на рынке компания Samsung Electronics потеряла -1,3%, а второй производитель микросхем SK Hynix потерял -2,8%.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

29 768,06

+59,08

+0,2%

SHANGHAI

3 450,68

-31,88

-0,92%

HSI

29 008,07

+333,27

+1,16%

ASX 200

6 998,8

-3,6

-0,05%

KOSPI

3 131,88

-11,38

-0,36%

NZX 50

12 574,35

-58,25

-0,46%

Информационно-аналитический отдел TeleTrade

-

10:25

Основные фондовые площадки Европы начали торги разнонаправленно, без значительных изменений

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

6 939,98

-2,24

-0,03%

DAX

15 186,98

-15,7

-0,1%

CAC 40

6 166,62

+ 0,9

+ 0,02%

Информационно-аналитический отдел TeleTrade

-

09:45

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.1%

FTSE +0.1%

IBEX +0.1%

Европейские фондовые индексы, вероятно, откроются в пятницу небольшим ростом на фоне заверений Федеральной резервной системы в том, что инфляция не выйдет из-под контроля.

Информационно-аналитический отдел TeleTrade

-