Market news

-

23:12

Понедельник: итоги дня на основных фондовых площадках США

Основные фондовые индексы США умеренно снизились, поскольку распродажа в акциях, прежде всего технологических компаний, возобновились после резкого отскока во второй половине прошлой недели, под давлением беспокойств по поводу усиления инфляционного давления в США и возможного ужесточения денежно-кредитной политики ФРС.

-

22:41

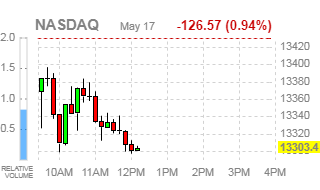

Основные фондовые индексы США в последний час торгов демонстрируют негативную динамику:

Большинство компонентов DOW в минусе (17 из 30). Аутсайдер - The Walt Disney Co. (DIS; -2.54%). Лидер роста - Merck & Co. Inc. (MRK; +1.94%).

6 из 11 секторов S&P в минусе. Наибольшее снижение показывает технологический сектор (-1.16%). Больше всего вырос сектор основных материалов (+1.50%).

Информационно-аналитический отдел TeleTrade

-

22:00

DJIA -0.21% 34,311.64 -70.49 Nasdaq -0.80% 13,322.31 -107.67 S&P -0.38% 4,157.91 -15.94

-

20:21

Понедельник: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы снизились в понедельник, поскольку на глобальных инвесторов влияли опасения по поводу роста инфляции и увеличения числа случаев заболевания коронавирусом, в основном из-за распространения вариации вируса, который возник в Индии.

-

19:25

Wall Street: Основные фондовые индексы в минусе

Основные фондовые индексы США снижаются, поскольку распродажа в акциях, прежде всего технологических компаний, возобновились после резкого отскока во второй половине прошлой недели, под давлением беспокойств по поводу усиления инфляционного давления в США и возможного ужесточения денежно-кредитной политики ФРС.

Акции крупных технологических компаний начали неделю на минорной ноте: Apple (AAPL), Facebook (FB), Netflix (NFLX) и Microsoft (MSFT) просели на 1.2%-1.6%. В последние недели трейдеры распродавали акции технологического сектора на фоне более широкой ротации из акций роста в акции стоимости/циклические акции, которые, как ожидается, больше всего выиграют от возобновления экономической активности. Кроме того, акции роста, особенно технологических компаний с высокими мультипликаторами, являются более чувствительны к изменениям процентной ставки. Опасения, что ФРС может начать повышать свои ставки и сокращать покупки активов раньше, чем ожидалось, сильно усилились на прошлой неделе после публикации инфляционных данных за апрель, которые показали, что индекс потребительских цен подскочил на 4.2% по сравнению с апрелем 2020 года, - это самый высокий показатель с 2008 года.

Инвесторы с нетерпением ожидают выхода протокола последнего заседания ФРС в среду, который может пролить больше света на прогнозы политиков ФРС относительно восстановления экономики, а также инфляции.

Между тем, поддержку рынку оказывают акции AT&T (T), стоимость которых повысилась на 0.8%, после сообщения о том, что телекоммуникационный гигант договорился об объединении своего подразделения WarnerMedia с компанией Discovery (DISCA). Ожидается, что в результате сделки появится новый бизнес, отдельный от AT&T, стоимость которого, по данным The Financial Times, может достичь $150 млрд.

Участники рынка также сегодня получили данные от ФРБ Нью-Йорка, которые показали, что после отскока от более чем трехлетнего максимума в предыдущем месяце индекс региональной производственной активности показал умеренный откат в мае. Согласно отчету, что индекс общих условий ведения бизнеса упал до 24.3 в мае с 26.3 в апреле, хотя положительное значение все еще указывает на рост производственной активности в регионе. Экономисты ожидали, что индекс упадет до 23.9 после достижения максимального уровня с октября 2017 года в предыдущем месяце.

В свою очередь NAHB сообщила, что настроения строителей на рынке односемейного жилья не изменились: индекс состояния рынка жилья от NAHB/Wells Fargo остался на уровне 83 в мае. Как отметили в NAHB, сильный покупательский спрос обеспечивает уверенность застройщиков жилья, но рост стоимости строительных материалов отрицательно сказывается на доступности жилья. Из трех компонентов индекса, суб-индекс текущих условий продаж не изменился и составил 88. Суб-индекс ожиданий продаж в следующие шесть месяцев вырос на 1 пункт до 81. Между тем, суб-индекс трафика покупателей упал на 1 пункт до 73.

Большинство компонентов DOW в минусе (20 из 30). Аутсайдер - The Walt Disney Co. (DIS; -2.53%). Лидер роста - Merck & Co. Inc. (MRK; +2.03%).

8 из 11 секторов S&P в минусе. Наибольшее снижение показывает технологический сектор (-1.33%). Больше всего вырос энергетический сектор (+0.79%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

66.14

+0.77

+1.18%

Золото

1867.10

+29.00

+1.58%

Dow

34113.00

-205.00

-0.60%

S&P 500

4142.75

-26.25

-0.63%

Nasdaq 100

13230.00

-157.00

-1.17%

10-летние облигации США

1.639

+0.004

+0.24%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию в минусе: FTSE 100 7,032.85 -10.76 -0.15% DAX 15,396.62 -20.02 -0.13% CAC 40 6,367.35 -17.79 -0.28%

-

18:32

Акции DuPont (DD) могут быть хорошей инвестиционной идей - Barron's

Как отмечает Эл Рут (Al Root), старший редактор Barron's, акции компаний химической промышленности стремительно дорожают, но акции компании DuPont (DD) отстают от конкурентов. По его мнению, покупка акций DD - это хорошая идея для инвестирования на предстоящей фазе восстановления экономики, поскольку их котировки начинают догонять котировки акций компаний-аналогов.

Дело не в том, что акции производителя химических продуктов специального назначения DuPont демонстрируют плохую динамику. Стоимость его акций выросла на 17% до $83.24 в этом году, опередив результат индекса S&P 500, который за аналогичный период повысился на 11%. Но акции других производителей химикатов, таких как Dow Inc. (DOW) и LyondellBasell Industries (LYB), выросли более чем на 24%.

Инвесторы, похоже, забыли о DuPont. Сильный мороз в Техасе остановил значительную часть химического производства в США, создав дефицит, а также способствовал повышению маржи для таких компаний, как Lyondell и Dow.

Однако DuPont тоже имеет много сильных сторон. Текущая версия DuPont возникла из комбинации старой компании Dow и старой DuPont. Затем в середине 2019 года DowDuPont разделился на Dow, DuPont и Corteva (CTVA). После разделения DuPont объединила свой бизнес по производству пищевых продуктов с International Flavors & Fragrances (IFF).

DuPont в настоящее время по сути является химическим гигантом с электронным, автомобильным, промышленным и строительным бизнесом. Все это хорошие области, в которые стоит инвестировать прямо сейчас. Продажи автомобилей стремительно растут, спрос на полупроводники находится на рекордно высоком уровне, а ввод нового жилья в США находится на уровнях, невиданных с 2006 года.

Все это обеспечивает результаты. Показатели DuPont за первый квартал превзошли прогнозы, когда 4 мая компания опубликовала свою отчетность и повысила прогноз на весь 2021 год. Аналитик RBC Арун Вишванатан (Arun Viswanathan) был впечатлен квартальными результатами компании и после выхода отчета повысил свою оценку целевой стоимости акций DD до $94/акцию с $89. Он также рекомендует "Покупать" акции DuPont.

Но Вишванатан настроен оптимистично в отношении акций DuPont не только из-за быстрого роста экономики. Компания выплатила долгов на $3 млрд. в феврале, после закрытия сделки с IFF, и планирует сократить свою долговую позицию еще на $2 млрд. в мае. Таким образом ее коэффициент отношения долга к EBITDA (прибыль до вычета процентов, налогов и амортизации) станет ниже 3. В марте компания объявила о новой программе обратного выкупа акций на $1.5 млрд. и приобрела компанию Laird Performance Materials, производящую электронные материалы, за $2.3 млрд.

Кроме того, акции DuPont должны обладать устойчивостью. Аналитик Goldman Sachs Роберт Коорт (Robert Koort) на прошлой неделе повысил рейтинг акций DuPont до "Покупать" с "Держать", заявив, что теперь он предпочитает "более продолжительный рост". Коорт считает, что акции DuPont могут продолжать повышаться спустя долгое время после того, как акции, такие как Lyondell, которые быстрее реагируют на улучшение экономики, продемонстрировали движение. Он также настроен более оптимистично в отношении перспектив акций DD, чем Вишванатан: его оценка их целевой стоимости в $102/шт. предполагает потенциал роста более чем на 20% в течение следующих 12 месяцев.

На текущий момент акции DD котируются по $84.59 (+1.62%).

Информационно-аналитический отдел TeleTrade

-

16:35

Wall Street. Индексы начали сессию ниже нулевой отметки: Dow -0.11%, Nasdaq -0.72%, S&P -0.31%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.64% (+1 б.п.).

Нефть (WTI) $65.49 (+0.18%)

Золото $1,849.50 (+0.61%)

-

16:27

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют негативную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,152.50 (-0.39%), фьючерс NASDAQ снизился на 0.54% до уровня 13,314.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент снижаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

27,824.83

-259.64

-0.92%

Hang Seng

28,194.09

+166.52

+0.59%

Shanghai

3,517.62

+27.24

+0.78%

S&P/ASX

7,023.60

+9.40

+0.13%

FTSE

7,007.57

-36.04

-0.51%

CAC

6,362.93

-22.21

-0.35%

DAX

15,389.25

-27.39

-0.18%

Июньские нефтяные фьючерсы Nymex

$65.44 +0.11% Золото

$1,848.00 +0.54% Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, поскольку опасения по поводу ускорения инфляции в США и более раннего, чем ожидалось, ужесточения политики ФРС в сочетании с возобновлением роста случаев заболевания коронавирусом в Азии заставили игроков рынка акций сохранять осторожность после "американских горок" на прошедшей неделе.

Уолл-стрит пережила одну из самых безумных недель 2021 года, когда к середине недели индекс S&P 500 упал на 4% на фоне усилившихся опасений относительно усиления инфляционного давления, и возможной реакции ФРС. Однако, во второй половине неделе индекс широкого рынка акций восстановился и по итогам последней пятидневки снизился всего на 1.4%. В то же время индекс Nasdaq Composite, который особенно сильно пострадал из-за инфляционных опасений, упал на 2.3% на прошлой неделе. Индекс Dow за аналогичный период упал на 1.1%. Все три индикатора показали худшую неделю с 26 февраля.

Инвесторы с нетерпением ожидают публикации протокола последнего заседания ФРС в среду, который может пролить больше света на прогнозы политиков ФРС относительно восстановления экономики, а также инфляции.

Сегодня участники рынка получили данные от ФРБ Нью-Йорка, которые показали, что после отскока от более чем трехлетнего максимума в предыдущем месяце индекс региональной производственной активности показал умеренный откат в мае. Согласно отчету, что индекс общих условий ведения бизнеса упал до 24.3 в мае с 26.3 в апреле, хотя положительное значение все еще указывает на рост производственной активности в регионе. Экономисты ожидали, что индекс упадет до 23.9 после достижения максимального уровня с октября 2017 года в предыдущем месяце.

Среди сообщений корпоративного характера стоит отметить новость о том, что американский телекоммуникационный гигант AT&T (T) договорился об объединении своего подразделения WarnerMedia с компанией Discovery (DISCA). Ожидается, что в результате сделки появится новый бизнес, отдельный от AT&T, стоимость которого, по данным The Financial Times, может достичь $150 млрд. Акции AT&T на премаркете прибавили 3.1% в стоимости, тогда как котировки акций DISCA подскочили на 9.7%.

Участники рынка продолжают следить за квартальными отчетами компаний, так как сезон корпоративной отчетности вышел на финишную прямую. На этой неделе свои результаты обнародуют Home Depot (HD), Walmart (WMT), Lowe's (LOW), Target (TGT), Cisco (CSCO), Applied Materials (AMAT), Deere (DE) и некоторые другие.

Более 90% компаний S&P 500 уже опубликовали квартальные показатели за первый квартал. Согласно данным FactSet, из этих компаний 86% показали превысившую ожидания прибыль за последний отчетный период.

После начала торгов влияние на их ход могут оказать данные по индексу состояния рынка жилья от NAHB (14:00 GMT), а также выступления представителей ФРС Р. Клариды (14:05 GMT) и Р.Бостика (14:25 GMT).

-

16:00

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

204

-0.38(-0.19%)

3473

ALCOA INC.

AA

39.5

-0.20(-0.50%)

24696

ALTRIA GROUP INC.

MO

50.25

-0.03(-0.06%)

8045

Amazon.com Inc., NASDAQ

AMZN

3,234.50

11.60(0.36%)

40744

American Express Co

AXP

156.44

-0.71(-0.45%)

2262

Apple Inc.

AAPL

126.91

-0.54(-0.42%)

1808425

AT&T Inc

T

33.05

0.81(2.51%)

5874031

Boeing Co

BA

227.27

-1.20(-0.53%)

49848

Caterpillar Inc

CAT

240

-2.23(-0.92%)

4754

Chevron Corp

CVX

109.02

-0.45(-0.41%)

22398

Cisco Systems Inc

CSCO

52.75

-0.15(-0.28%)

16605

Citigroup Inc., NYSE

C

76.1

-0.46(-0.60%)

11227

Deere & Company, NYSE

DE

383.77

-0.23(-0.06%)

1072

E. I. du Pont de Nemours and Co

DD

83.65

0.41(0.49%)

4415

Exxon Mobil Corp

XOM

60.46

-0.31(-0.51%)

111688

Facebook, Inc.

FB

314.21

-1.73(-0.55%)

49593

FedEx Corporation, NYSE

FDX

307

-2.43(-0.79%)

2737

Ford Motor Co.

F

11.8

-0.04(-0.34%)

155708

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

42.18

-0.11(-0.26%)

106997

General Electric Co

GE

13.19

-0.07(-0.53%)

171961

General Motors Company, NYSE

GM

55.72

-0.28(-0.50%)

50812

Goldman Sachs

GS

366.5

-2.27(-0.62%)

7967

Hewlett-Packard Co.

HPQ

32.91

-0.01(-0.03%)

3041

Home Depot Inc

HD

322.3

-1.33(-0.41%)

10249

HONEYWELL INTERNATIONAL INC.

HON

226.01

-1.35(-0.59%)

2899

Intel Corp

INTC

55.08

-0.27(-0.49%)

66356

International Business Machines Co...

IBM

144.07

-0.61(-0.42%)

7130

JPMorgan Chase and Co

JPM

163.25

-0.76(-0.46%)

10089

McDonald's Corp

MCD

231

-0.72(-0.31%)

2825

Pfizer Inc

PFE

39.89

-0.13(-0.32%)

76316

Procter & Gamble Co

PG

137.9

-0.11(-0.08%)

3470

Starbucks Corporation, NASDAQ

SBUX

110.94

-0.26(-0.23%)

8716

Tesla Motors, Inc., NASDAQ

TSLA

577.96

-11.78(-2.00%)

548249

The Coca-Cola Co

KO

54.64

-0.09(-0.16%)

27505

Twitter, Inc., NYSE

TWTR

52

0.27(0.52%)

100502

Verizon Communications Inc

VZ

58.71

0.02(0.03%)

28842

Visa

V

225.3

-1.64(-0.72%)

5148

Wal-Mart Stores Inc

WMT

139.31

-0.21(-0.15%)

26910

Walt Disney Co

DIS

172.69

-1.01(-0.58%)

86027

Yandex N.V., NASDAQ

YNDX

62.55

-0.88(-1.39%)

4135

-

13:43

Европейские фондовые индексы торгуются разнонаправленно

Европейские фондовые индексы торгуются разнонаправленно: после роста с начала торгов перешли на отрицательную территорию. Инвесторы анализируют смешанные экономические данные из Китая и настороженно следят за всплеском COVID-19 в большей части Азии, когда Тайвань ввел строгие социальные ограничения, чтобы остановить свою худшую вирусную вспышку.

Трейдеры также ознакомились с протоколами последнего заседания Федерального комитета по открытым рынкам, которое должно состояться в среду, на предмет любых обсуждений об усилении ценового давления и намека на сроки сокращения покупок активов.

Фунт вырос по сравнению со своими соперниками, поскольку Великобритания сделала большой шаг к возобновлению своей экономики , сняв ряд социальных ограничений, наложенных для борьбы со вспышкой COVID-19.

Акции Bayer AG упали на -2,2%. Немецкая компания проиграла вторую апелляцию по трем вердиктам присяжных, которые пришли к выводу, что убийца сорняков Roundup вызывает рак.

Aareal Bank AG немного снизился после того, как объявил об определенных изменениях в своем правлении, направленных на сокращение его размера.

Котировки Saint-Gobain упали примерно на -1% после того, как французская группа строительных материалов согласилась купить румынскую группу Duraziv, специализирующуюся на производстве клеев и других растворов строительной химии.

Акции GSK в Лондоне несколько снизились. Фармацевтический гигант и французская Sanofi сообщили о «сильном иммунном ответе» в ходе ранних испытаний своей вакцины против COVID-19. Акции Sanofi выросли на 0,5%.

Бумаги Diploma Plc в Лондоне выросли на 8%. Производитель уплотнений и кабелей восстановил дивиденды и повысил годовой прогноз после очень хороших результатов в первом полугодии.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 009,38

-34,23

-0,49%

DAX

15 373,45

-43,19

-0,28%

CAC

6 363,63

-21,51

-0,34%

Информационно-аналитический отдел TeleTrade

-

12:33

Понедельник: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы показали смешанную динамику, поскольку инвесторы переваривали множество экономических данных из Китая и настороженно следили за ростом COVID-19 в большей части Азии.

Трейдеры также ознакомились с протоколами последнего заседания Федерального комитета по открытым рынкам, которое должно состояться в среду, чтобы получить дополнительные сведения о взглядах официальных лиц на восстановление.

Промышленное производство Китая в апреле выросло на 9,8% в годовом исчислении, что соответствует ожиданиям, в то время как розничные продажи выросли на 17,7%, что ниже оценок в 24,9%, как показали отдельные отчеты, опубликованные ранее в тот же день. Инвестиции в основной капитал выросли на 19,9% в год, превзойдя прогнозы.

Акции Японии снизились, поскольку правительство усилило ответные меры по борьбе с четвертой волной коронавирусной инфекции с расширенным и расширенным чрезвычайным положением в большем количестве областей.

Акции SoftBank и Fast Retailing упали примерно на -1% на фоне опасений по поводу пандемии. Акции технологических компаний снизились: Tokyo Electron упал на -3,7%.

Honda Motor потеряла -2,7% после того, как автопроизводитель прогнозировал снижение чистой прибыли на 10,3% в текущем финансовом году до марта следующего года.

Рынки Австралии росли , причем лидерами роста стали золотодобывающие и энергетические компании.

Evolution Mining и Northern Star Resources подскочили на 5-7%, поскольку цены на слитки достигли более чем трехмесячного максимума из-за опасений по поводу роста числа коронавирусных инфекций в некоторых азиатских странах.

Акции Ampol выросли на 6,1%, а Viva Energy - на 7% после того, как оба поставщика топлива получили крупное государственное финансирование для поддержания работы своих нефтеперерабатывающих заводов.

Акции Incitec Pivot упали на -1,7% после того, как компания по производству удобрений и химикатов сообщила о прибыли за первое полугодие, которая сократилась вдвое по сравнению с прошлым годом.

Акции Сеула закрылись снижением, поскольку преобладала осторожность на фоне всплеска случаев коронавируса в некоторых частях Азии, когда Тайвань и Сингапур вводят новые ограничения против вируса.

Котировки Samsung Electronics упали на -0,6%, а второй производитель микросхем SK Hynix - на -0,8%. Производитель лекарств SK Bioscience увеличил капитализацию на 9,3% после того, как его предприятие по производству вакцин AstraZeneca и Novavax COVID-19 получило одобрение сертификации от Европейского агентства по лекарственным средствам.

Акции Новой Зеландии продемонстрировали скромный рост, поскольку инвесторы приветствовали оптимистичные данные о прибытии посетителей и данные о деятельности в секторе услуг.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

27 824,83

-259,64

-0,92%

SHANGHAI

3 517,62

+27,24

+0,78%

HSI

28 194,09

+166,52

+0,59%

ASX 200

7 023,6

+9,4

+0,13%

KOSPI

3 134,52

-18,8

-0,6%

NZX 50

12 410,47

+42,6

+0,34%

Информационно-аналитический отдел TeleTrade

-

10:24

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 056,39

+12,78

+0,18%

DAX

15 424,5

+7,86

+0,05%

CAC 40

6 395,94

+10,8

+0,17%

Информационно-аналитический отдел TeleTrade

-

09:44

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.1%

FTSE +0.1%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в понедельник небольшим ростом поскольку инвесторы осторожно реагируют на смешанные экономические данные из Китая и ждут публикации протоколов последнего заседания Федеральной резервной системы США в среду, для дальнейшего понимания следующих действий центрального банка США.

Информационно-аналитический отдел TeleTrade

-