Market news

-

23:03

Обзор фондового рынка США за неделю

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

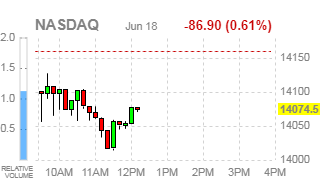

По итогам торговой недели: DOW -3.45%, S&P -1.91%, Nasdaq -0.28%

В понедельник основные фондовые индексы США преимущественно выросли, чему способствовало повышение технологического сектора. Инвесторы также готовились к июньскому заседанию Федеральной резервной системы (ФРС) США по денежно-кредитной политике. Хотя не ожидалось, что американский центральный банк изменит свои сверхнизкие процентные ставки или начнет сокращать свои ежемесячные покупки активов на $120 млрд., участники рынка ожидали заявление ФРС по монетарной политике и комментарии Пауэлла в отношении прогнозов по инфляционном давлении и темпам восстановления экономики в США, а также планов по дальнейшим мерам поддержки. В фокусе внимания инвесторов также находилось сообщение о положительных результатах испытания еще одной вакцины против COVID-19. Novavax (NVAX) объявила, что ее вакцина против коронавируса в целом показала 90.4% эффективность в третьей фазе клинических исследований. Компания намерена подать заявки на одобрение использования вакцины регулирующими органами в третьем квартале.

Во вторник основные фондовые индексы США умеренно снизились, так как инвесторы проявляли осторожность в преддверии заседания Федеральной резервной системы (ФРС) по денежно-кредитной политике. В фокусе также находились данные, которые показали, что розничные продажи в США упали больше, чем ожидалось в мае, цены производителей продемонстрировали рост пятый месяц подряд и настроение домостроителей упали до 10-месячного минимума. Министерство торговли США заявило, что розничные продажи упали на 1.3% в мае, тогда как данные за апрель были пересмотрены в сторону повышения, чтобы показать, что продажи увеличились на 0.9%, а не остались неизменными, как сообщалось ранее. Экономисты прогнозировали снижение розничных продаж на 0.8% в мае. В свою очередь в Министерстве труда сообщили, что их индекс цен производителей для конечного спроса в мае вырос на 0.8% после роста на 0.6% в апреле. Экономисты прогнозировали рост на 0.6%. Без учета цен на продукты питания, энергию и торговые услуги, цены основных производителей выросли в мае на 0.7%, что соответствует росту, наблюдавшемуся в предыдущем месяце. Ожидалось, что базовые цены вырастут на 0.5%. Кроме того, отчет, обнародованный Национальной ассоциации строителей жилья (NAHB), показал, что настроения строителей в июне упали до самого низкого уровня с августа, поскольку затраты на строительство повысили цены на новые дома, оттеснив покупателей и затруднив получение кредитов некоторыми строителями. Согласно отчету, индекс состояния рынка жилья от NAHB/Wells Fargo упал на 2 пункта до 81, по сравнению с недавним рекордным пиком в 90 в ноябре прошлого года. Из трех компонентов индекса настроений, компонент текущих условий продаж упал на 2 пункта до 86. Ожидания по продажам в следующие шесть месяцев упали на 2 пункта до 79, а трафик покупателей также снизился на 2 пункта до 71.

В среду основные фондовые индексы США умеренно снизились, отреагировав на итоги заседания Федеральной резервной системы (ФРС). Как и ожидалось, ФРС оставила процентные ставки без изменений, при этом руководители ЦБ просигнализировали о намерении повысить ставки в конце 2023 года, раньше, чем они ожидали в марте, поскольку экономика США стремительно восстанавливается после пандемии, а инфляция ускоряется. Срединный прогноз руководителей ФРС показал, что они ожидают повышения ключевой ставки до 0,6% к концу 2023 году с текущего уровня, близкого к нулю. В марте ЦБ сигнализировал о намерении сохранять ставку неизменной на протяжении всего 2023 года. Причиной таких изменений является гораздо более сильное восстановление экономики и более быстрая инфляция по сравнению с прогнозами ФРС, представленными несколько месяцев назад. Согласно обновленным прогнозам, 13 из 18 руководителей ФРС ожидают повышения краткосрочных процентных ставок к концу 2023 года против 7 в марте. Кроме того, в марте большинство руководителей ожидали сохранения ставок без изменений до конца 2023 года. Между тем, председатель ФРС Джером Пауэлл сказал, что "инфляция может оказаться более высокой и более устойчивой", чем ожидает руководство ЦБ из-за беспрецедентного характера процесса открытия экономики. Он отметил, что для решения этой проблемы ФРС использует инструменты денежно-кредитной политики, а также добавил, что прогнозы ФРС не предполагают устойчивого и стремительного роста инфляции после завершения текущего года. Пауэлл не стал говорить, когда может начаться сворачивание таких покупок, добавив, что ФРС предупредит о любых изменениях заранее.

В четверг основные фондовые индексы США преимущественно снизились, так как инвесторы продолжали обдумывать заявления Комитета по открытым рынкам ФРС (FOMC) и обновленный прогноз повышения ставок. В фокусе внимания также находились разочаровывающие еженедельные данные по рынку труда США. Как показал отчет Министерства труда, первичные обращения за пособием по безработице составили 412 000 с учетом сезонных колебаний за неделю, закончившуюся 12 июня, по сравнению с 375 000 на предыдущей неделе. Это было первое повышение с конца апреля. Экономисты прогнозировали 359 000 заявок за последнюю неделю. Акции компаний, бизнес которых связан с сырьевыми материалами, оказались под давлением и утащили вниз индекс Dow Jones Industrial Average, поскольку обновленный прогноз ФРС по ставкам, а также текущая кампания Китая по сдерживанию роста цен на металлы, спровоцировали падение цен на сырьевых рынках. Между тем, индекс Nasdaq вырос, так как акции технологических компаний подорожали на фоне оптимизма по поводу быстрого восстановления экономики.

В пятницу основные фондовые индексы США заметно снизились, оказавшись под давлением комментариев президента ФРБ Сент-Луиса Джеймса Булларда, который сообщил, что ФРС уже начала обсуждение вопроса о сокращении объема покупок облигаций и он ожидает повышения процентных ставок в конце следующего года на фоне усиления инфляционного давления. В своем интервью CNBC, Буллард заявил, что “ястребиный” тон последнего заявления ФРС был связан с тем, что американская экономика в этом году демонстрировала лучшие результаты, чем ожидалось, и в центробанке ожидают увидеть дальнейшее улучшение. По его словам, инфляция оказалась более интенсивной, чем прогнозировалась, и риски повышения ценового давления все еще сохраняются, так как перезапуск экономики продолжается, но - это нормально, поскольку именно этого и надеялись достичь в ФРС. По его оценкам, цель ФРС по инфляции будет достигнута в 2021 году или 2022 году. Глава ФРБ Сент-Луиса также отметил, что на последнем заседании председатель ФРС Джером Пауэлл дал официальный старт обсуждению вопроса о сворачивании программы покупок активов и далее ожидается более детальное обсуждение этой темы, и может понадобиться несколько заседаний центрального банка, чтобы организовать сам процесс. По его мнению, ФРС должна сохранять гибкость в своей политике и быть готова корректировать процесс сворачивания поддержки по мере необходимости. Буллард также добавил, что он поддерживает идею о том, что темпы сокращения от месяца к месяцу должны в большей степени зависеть от текущих экономических условия и динамики инфляции. Он также сообщил, что в настоящее время он ожидает повышения ставок уже в конце 2020 года и что, по его мнению, ФРС не должна иметь дело с ипотечными ценными бумагами. Снижение цен на сырьевых рынках также оказывало давление на американские акции. Котировки сырьевых активов, за исключением нефти, переживают свою худшую неделю за восемь месяцев, причем медь и золото упали больше всего за более чем год, поскольку трейдеры реагируют на шаги Китая по сдерживанию ценовых спекуляций и тонкие намеки в экономических данных о том, что пост-пандемический спрос может быть переоцененным или, по крайней мере, подвергнут негативному воздействию устойчивых узких мест в цепочке поставок, которые продолжают сдерживать рост производства.

В отраслевом разрезе почти все сектора индекса S&P за период 14 по 18 июня включительно показали снижение. Наибольшее снижение зафиксировал сектор базовых материалов (-7,36%). Повышение продемонстрировал только технологический сектор (+0,49%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 26 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции Caterpillar Inc. (CAT, -7.21%). Лидером были акции Apple Inc. (AAPL, +4.50%).

-

22:00

DJIA -1.38% 33,357.00 -466.45 Nasdaq -1.01% 14,018.51 -142.84 S&P -1.14% 4,173.67 -48.19

-

20:02

Пятница: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы значительно снизились в пятницу, поскольку мировые рынки отслеживали падение цен на сырьевые товары, продолжая переваривать ястребиный поворот Федеральной резервной системы США.

-

19:20

Wall Street: Основные фондовые индексы в минусе

Основные фондовые индексы США снижаются под давлением комментариев президента ФРБ Сент-Луиса Джеймса Булларда, который сообщил, что ФРС уже начала обсуждение вопроса о сокращении объема покупок облигаций и он ожидает повышения процентных ставок в конце следующего года на фоне усиления инфляционного давления.

В своем интервью CNBC, Буллард заявил, что “ястребиный” тон последнего заявления ФРС был связан с тем, что американская экономика в этом году демонстрировала лучшие результаты, чем ожидалось, и в центробанке ожидают увидеть дальнейшее улучшение. По его словам, инфляция оказалась более интенсивной, чем прогнозировалась, и риски повышения ценового давления все еще сохраняются, так как перезапуск экономики продолжается, но - это нормально, поскольку именно этого и надеялись достичь в ФРС. По его оценкам, цель ФРС по инфляции будет достигнута в 2021 году или 2022 году. Глава ФРБ Сент-Луиса также отметил, что на последнем заседании председатель ФРС Джером Пауэлл дал официальный старт обсуждению вопроса о сворачивании программы покупок активов и далее ожидается более детальное обсуждение этой темы, и может понадобиться несколько заседаний центрального банка, чтобы организовать сам процесс. По его мнению, ФРС должна сохранять гибкость в своей политике и быть готова корректировать процесс сворачивания поддержки по мере необходимости. Буллард также добавил, что он поддерживает идею о том, что темпы сокращения от месяца к месяцу должны в большей степени зависеть от текущих экономических условия и динамики инфляции. Он также сообщил, что в настоящее время он ожидает повышения ставок уже в конце 2020 года и что, по его мнению, ФРС не должна иметь дело с ипотечными ценными бумагами.

Снижение цен на сырьевых рынках также оказывает давление на американские акции. Котировки сырьевых активов, за исключением нефти, переживают свою худшую неделю за восемь месяцев, причем медь и золото упали больше всего за более чем год, поскольку трейдеры реагируют на шаги Китая по сдерживанию ценовых спекуляций и тонкие намеки в экономических данных о том, что пост-пандемический спрос может быть переоцененным или, по крайней мере, подвергнут негативному воздействию устойчивых узких мест в цепочке поставок, которые продолжают сдерживать рост производства.

Почти все компоненты DOW в минусе (29 из 30). Исключение - Caterpillar Inc. (CAT; +0.95%). Аутсайдер - Intel Corp. (INTC; -3.58%).

Все 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-1.83%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

71.57

+0.53

+0.75%

Золото

1774.60

-0.20

-0.01%

Dow

33276.00

-417.00

-1.24%

S&P 500

4169.75

-42.50

-1.01%

Nasdaq 100

14047.50

-108.75

-0.77%

10-летние облигации США

1.463

-0.048

-3.18%

Информационно-аналитический отдел TeleTrade

-

19:00

Основные фондовые индексы Европы завершили сессию в минусе: FTSE 100 7,017.47 -135.96 -1.90% DAX 15,448.04 -279.63 -1.78% CAC 40 6,569.16 -97.10 -1.46%

-

18:32

Котировки акций Adobe(ADBE) повышаются после публикации квартальной отчетности, показавшей превысивший ожидания рост во всех бизнес-сегментах компании

Как отмечает Barron’s, акции Adobe(ADBE) торгуются с повышением в пятницу утром после того, как накануне компания, занимающаяся производством программного обеспечения, опубликовала лучшие, чем ожидалось, результаты за второй квартал своего 2021 финансового года (ФГ), завершившегося 4 июня.

Выручка Adobe по итогам последнего квартала составила $3.84 млрд., что на 23% больше, чем в аналогичном периоде предыдущего года, и выше прогноза самой компании в $3.72 млрд. Скорректированная прибыль компании составила $3.03 в расчете на одну акцию, что оказалось выше ее прогноза в $2.81 на акцию. Согласно общепринятым принципам бухгалтерского учета (GAAP), Adobe заработала $2.32 на акцию.

Результаты Adobe превзошли ожидания во всех сегментах. Выручка сегмента "Цифровые медиа" ("Digital Media") составила $2.79 млрд., что на 25% больше по сравнению со вторым кварталом 2020 ФГ и на 4 п.п. выше прогноза компании. В эту категорию входят выручка от творческих инструментов (в т.ч. Adobe Photoshop, Adobe Illustrator, Adobe Premiere Pro, Adobe InDesign) в размере $2.32 млрд. (+24% г/г) и выручка от облачных документов в размере $496 млн. (+30% г/г).

Выручка сегмента "Цифровой опыт" ("Digital Experience"), который предоставляет решения для цифрового маркетинга, включая аналитику, социальный маркетинг, таргетинг, управление взаимодействием, медиа-оптимизацию и т.д., составила $938 млн., что на 21% больше по сравнению с аналогичным кварталом 2020 года и на три п.п. выше анонсированного компанией прироста на 18%.

Компания также сообщила, что выкупила около 2.1 млн. собственных акций в последнем квартале.

По итогам текущего - третьего - квартала 2021 ФГ Adobe ожидает получить выручку в размере $3.88 млрд., что немного выше консенсус-прогноза Уолл-стрит в $3.83 млрд., и прибыль на уровне $3.00 на акцию, что выше консенсус-прогноза рынка в $2.89 на акцию. Компания также прогнозирует, что выручка сегмента "Цифровой опыт" увеличится на 21% г/г, а выручка сегмента "Цифровые медиа" - на 22% г/г.

"У Adobe был выдающийся второй квартал, поскольку Creative Cloud, Document Cloud и Experience Cloud продолжают преобразовывать работу, обучение и развлечения в мире цифровых технологий", - говорится в заявлении генерального директора Adobe Шантану Нарайена (Shantanu Narayen).

Между тем финансовый директор компании Джон Мерфи (John Murphy) добавил, что большие рыночные возможности и тенденции, которые компания наблюдает в своих подразделениях обеспечивают ей возможность показать еще один рекордный годовой результат.

На текущий момент акции ADBE котируются по $561.90 (+1.91%).

Информационно-аналитический отдел TeleTrade

-

16:34

Wall Street. Индексы начали сессию незначительно ниже нулевой отметки: Dow -0.99%, Nasdaq -0.43%, S&P -0.72%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.50% (-1 б.п.).

Нефть (WTI) $70.81 (-0.32%)

Золото $1,776.10 (+0.06%)

-

16:01

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

193.38

-1.76(-0.90%)

5610

ALCOA INC.

AA

33.3

-0.28(-0.83%)

103220

ALTRIA GROUP INC.

MO

46.72

-0.15(-0.32%)

16244

Amazon.com Inc., NASDAQ

AMZN

3,473.00

-16.24(-0.47%)

82882

American Express Co

AXP

159.55

-2.58(-1.59%)

7137

AMERICAN INTERNATIONAL GROUP

AIG

47.88

-0.89(-1.82%)

10074

Apple Inc.

AAPL

131.14

-0.65(-0.49%)

1008687

AT&T Inc

T

28.71

-0.03(-0.10%)

202797

Boeing Co

BA

238.5

-0.72(-0.30%)

131251

Caterpillar Inc

CAT

208.17

-1.28(-0.61%)

25349

Chevron Corp

CVX

105.42

-1.65(-1.54%)

32085

Cisco Systems Inc

CSCO

52.93

-0.20(-0.38%)

51933

Citigroup Inc., NYSE

C

68.61

-0.25(-0.36%)

145096

Deere & Company, NYSE

DE

326

-2.38(-0.72%)

2137

Exxon Mobil Corp

XOM

60.93

-1.06(-1.71%)

274937

Facebook, Inc.

FB

335.4

-1.11(-0.33%)

588253

FedEx Corporation, NYSE

FDX

286.5

-1.07(-0.37%)

4911

Ford Motor Co.

F

14.64

-0.13(-0.88%)

944005

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

34.73

-0.42(-1.19%)

220986

General Electric Co

GE

12.97

-0.03(-0.23%)

1228815

General Motors Company, NYSE

GM

59.41

-0.67(-1.12%)

138158

Goldman Sachs

GS

357.55

-3.95(-1.09%)

27357

Google Inc.

GOOG

2,512.00

-15.42(-0.61%)

16363

Hewlett-Packard Co.

HPQ

28.5

-0.14(-0.49%)

5804

Home Depot Inc

HD

302.14

-0.98(-0.32%)

8600

HONEYWELL INTERNATIONAL INC.

HON

213.34

-2.95(-1.36%)

4650

Intel Corp

INTC

56.97

-0.21(-0.37%)

153100

International Business Machines Co...

IBM

144.17

-1.43(-0.98%)

8572

International Paper Company

IP

59.4

-0.83(-1.38%)

441

Johnson & Johnson

JNJ

163.95

-1.27(-0.77%)

8617

JPMorgan Chase and Co

JPM

150.75

-1.01(-0.67%)

103311

McDonald's Corp

MCD

231.37

-2.51(-1.07%)

5214

Merck & Co Inc

MRK

76.85

-0.38(-0.49%)

9167

Microsoft Corp

MSFT

259.8

-1.10(-0.42%)

676055

Nike

NKE

127.52

-1.40(-1.09%)

27032

Pfizer Inc

PFE

39.31

-0.17(-0.43%)

81062

Procter & Gamble Co

PG

133.17

-0.82(-0.61%)

4371

Starbucks Corporation, NASDAQ

SBUX

111.04

-0.35(-0.31%)

6168

Tesla Motors, Inc., NASDAQ

TSLA

613.93

-2.67(-0.43%)

282727

The Coca-Cola Co

KO

54.87

-0.08(-0.15%)

37122

Travelers Companies Inc

TRV

147.66

-1.21(-0.81%)

4362

Twitter, Inc., NYSE

TWTR

60.21

-0.50(-0.82%)

39027

UnitedHealth Group Inc

UNH

393.25

-2.65(-0.67%)

6326

Verizon Communications Inc

VZ

56.37

-0.16(-0.28%)

52175

Visa

V

230

-2.15(-0.93%)

8701

Wal-Mart Stores Inc

WMT

137.04

-0.68(-0.49%)

12708

Walt Disney Co

DIS

173.99

-0.66(-0.38%)

33500

Yandex N.V., NASDAQ

YNDX

68.7

-1.09(-1.56%)

1968

-

13:46

Европейские фондовые индексы торгуются со снижением

Европейские фондовые индексы в целом упали на фоне агрессивного прогноза политики Федеральной резервной системы США и признаков ужесточения кредитного рейтинга в Китае, оказывающих давление на рынки .

Банки выглядели хуже, так как доходность 10-летних казначейских облигаций упала почти на 3 базисных пункта до 1,475 процента, вернувшись к уровням, наблюдавшимся на заседании ФРС в начале недели.

Акции HSBC Holdings, Deutsche Bank, Credit Agricole и BNP Paribas упали на -1-2%.

Котировки BP Plc упали на -1,5%, Total SE - на -1,9%, а Royal Dutch Shell потеряла около -2%, так как нефть продолжила торги вторую сессию подряд из-за укрепления доллара.

Горнодобывающие компании Anglo American, Antofagasta и Glencore немного снизились, поскольку медь достигла самого большого недельного убытка с марта 2020 года.

Tesco, крупнейший розничный торговец Великобритании, потеряла -2,5% после того, как сообщила о резком замедлении роста продаж в Великобритании в первом квартале.

Акции Inchcape подскочили на -3,8% после того, как автомобильный дистрибьютор продемонстрировал лучшие, чем ожидалось, результаты в первом полугодии и заявил, что годовая прибыль до налогообложения будет "значительно выше" консенсус-прогнозов рынка.

Согласно экономическим релизам, профицит счета текущих операций еврозоны составил 23 млрд евро в апреле против 18 млрд евро в предыдущем месяце, сообщил Европейский центральный банк.

Видимое положительное сальдо торгового баланса увеличилось до 27 млрд евро с 24 млрд евро, в то время как положительное сальдо торговли услугами осталось стабильным на уровне 8 млрд евро.

Согласно данным Управления национальной статистики, в мае розничные продажи в Великобритании неожиданно упали после резкого роста в апреле, когда розничные ограничения были ослаблены.

Розничные продажи упали на -1,4% в месячном исчислении в мае, остановив рост на 9,2% в апреле и не оправдав ожиданий роста на 1,6%.

В годовом исчислении рост объема розничных продаж замедлился до 24,6% в мае с 42,4% месяц назад. Это также было медленнее, чем ожидалось 29%.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 090,74

-62,69

-0,88%

DAX

15 622,61

-105,06

-0,67%

CAC

6 655,07

-11,19

-0,17%

Информационно-аналитический отдел TeleTrade

-

12:57

Пятница: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы завершили пятничную сессию неоднозначно после падения цен на нефть и золото на фоне укрепления доллара. Снижение доходности казначейских облигаций США помогло ограничить региональные потери, если таковые были.

Акции Китая колебались между прибылями и убытками, прежде чем закончить день без изменений.

Японские акции завершили нестабильную сессию со снижением, поскольку Банк Японии сохранил без изменений свою крайне мягкую денежно-кредитную политику, как и ожидалось, а данные показали, что в мае общие потребительские цены в стране упали на -0,1% в год.

Банк Японии сохранил масштабные денежно-кредитные стимулы и продлил срок действия специальной программы финансирования, чтобы помочь компаниям, пострадавшим от пандемии.

Финансовые показатели привели к убыткам: Dai-ichi Life Holdings потеряла целых -5,7%. Акции банков Mizuho Financial, Mitsubishi UFJ Financial и Sumitomo Mitsui Financial потеряли от -2 до -2,6%. Акции автопроизводителя Toyota Motor упали на -3,9% с рекордного уровня.

Австралийские рынки закрылись немного выше, так как акции технологического сектора вслед за их аналогами в США выросли на оптимистическом уровне по поводу восстановления экономики.

Акции Afterpay в сфере высоких технологий выросли на 6,5%, а компания-производитель программного обеспечения Altium увеличила капитализацию на 3% после того, как объявила о возвращении своего бизнеса с двузначным ростом во втором полугодии. Бумаги Xero и Wisetech Global выросли примерно на 3%.

Снижение цен на медь оказало давление на горнодобывающий сектор: Котировки BHP снизилась на -2,5%. Золотодобывающие компании Northern Star Resources и Newcrest упали на -2-3% из-за падения цен на золото после ястребиного удивления ФРС.

Акции Beach Energy, Oil Search, Santos и Woodside Petroleum упали на 2-4%, поскольку нефть продлила убытки второй день из-за опасений по поводу спроса.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 964,08

-54,25

-0,19%

SHANGHAI

3 525,1

-0,51

-0,01%

HSI

28 801,27

+242,68

+0,85%

ASX 200

7 368,9

+9,9

+0,13%

KOSPI

3 267,93

+2,97

+0,09%

NZX 50

12 551,93

+10,73

+0,09%

Информационно-аналитический отдел TeleTrade

-

10:33

Основные фондовые площадки Европы начали торги разнонаправленно, без особых изменений

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 148,56

-4,87

-0,07%

DAX

15 729,41

+ 1,74

+ 0,01%

CAC 40

6 664,5

-1,76

-0,03%

Информационно-аналитический отдел TeleTrade

-

09:39

Европейские фондовые индексы, вероятно, откроются с небольшим ростом

DAX +0.3%

FTSE +0.1%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в пятницу небольшим ростом. Снижение цен на нефть и резкое снижение доходности казначейских облигаций США, вероятно, окажут некоторую поддержку фондовому рынку.

Информационно-аналитический отдел TeleTrade

-