Market news

-

23:22

Обзор фондового рынка США за неделю

Основные фондовые индексы США завершили сегодняшние торги преимущественно в минусе

По итогам торговой недели: DOW -0.51%, S&P -0.43%, Nasdaq +0.31%

В понедельник основные фондовые индексы США умеренно снизились, поскольку распродажа в акциях, прежде всего технологических компаний, возобновились после резкого отскока во второй половине прошлой недели, под давлением беспокойств по поводу усиления инфляционного давления в США и возможного ужесточения денежно-кредитной политики ФРС. Акции крупных технологических компаний начали неделю на негативной ноте: Apple (AAPL), Facebook (FB), Netflix (NFLX) и Microsoft (MSFT) просели на 0.16%-1.33%. В последние недели трейдеры распродавали акции технологического сектора на фоне более широкой ротации из акций роста в акции стоимости/циклические акции, которые, как ожидается, больше всего выиграют от возобновления экономической активности. Инвесторы также с нетерпением ожидали выхода протокола последнего заседания ФРС в среду. Участники рынка также получили данные от ФРБ Нью-Йорка, которые показали, что после отскока от более чем трехлетнего максимума в предыдущем месяце индекс региональной производственной активности упал до 24.3 в мае с 26.3 в апреле, хотя положительное значение все еще указывает на рост производственной активности в регионе. Экономисты ожидали, что индекс упадет до 23.9. В свою очередь NAHB сообщила, что настроения строителей на рынке односемейного жилья не изменились: индекс состояния рынка жилья от остался на уровне 83 в мае. Как отметили в NAHB, сильный покупательский спрос обеспечивает уверенность застройщиков жилья, но рост стоимости строительных материалов отрицательно сказывается на доступности жилья. Из трех компонентов индекса, суб-индекс текущих условий продаж не изменился и составил 88. Суб-индекс ожиданий продаж в следующие шесть месяцев вырос на 1 пункт до 81. Между тем, суб-индекс трафика покупателей упал на 1 пункт до 73.

Во вторник основные фондовые индексы США умеренно снизились, так как разочаровывающие данные по рынку недвижимости США перевесили солидные квартальные результаты ритейлеров Walmart (WMT) и Home Depot (HD). Отчет Министерства торговли показал, что в апреле жилищное строительство в США упало больше, чем ожидалось. Согласно отчету, строительство нового жилья упало в апреле на 9.5% до 1.569 млн. единиц с учетом сезонных колебаний. Данные за март были пересмотрены в сторону понижения до 1733 млн. единиц, все еще самого высокого уровня с июня 2006 года, с 1.739 млн. единиц, о которых сообщалось ранее. Экономисты прогнозировали, что в апреле начнется падение до 1.710 млн. единиц.

В среду основные фондовые индексы США снизились, но отступили от минимумов начала дня, так как инвесторы избавлялись от рисковых активов на фоне возобновившихся беспокойств, что усиление инфляционного давления в США может вынудить Федеральную резервную систему (ФРС) в ближайшее время начать сворачивать монетарные меры стимулирования экономики. Инфляционные опасения спровоцировали давление в акциях технологических компаний, которые являются особенно чувствительными к изменениям ставок, так как их стоимость в значительной степени зависит от будущей прибыли, которая более сильно дисконтируется при повышении ожиданий роста процентных ставок. Дополнительное давление на акции технологического сегмента оказывало падение стоимости криптовалют, включая биткойн. Инвесторы также обратили внимание на протокол апрельского заседания ФРС. В документе сообщалось, что ФРС начала сигнализировать о том, что в конечном итоге отойдет от политики дешевого финансирования, осуществляемой во время пандемии, поскольку появляются все новые свидетельства устойчивого восстановления экономики и роста инфляции. Протоколы заседания ФРС показали, что некоторые руководители хотят начать обсуждение плана по снижению масштабной программы покупок облигаций на следующем заседании. Однако в протоколах не было первого намека ФРС на то, что банк может вскоре начать обсуждение замедления покупок казначейских облигаций и облигаций, обеспеченных ипотекой, общая сумма которых сейчас составляет 120 млрд долларов в месяц.

В четверг основные фондовые индексы США умеренно выросли, так как акции восстанавливались во главе с технологическим сектором после недавней распродажи на фоне публикации благоприятных данных по заявкам на пособие по безработице в США. Отчет Министерства труда показал, что количество еженедельных обращений за пособием по безработице в США упало ниже 500000 на прошлой неделе, что свидетельствует о росте числа рабочих мест в этом месяце. Согласно отчету, первичные обращения за пособием по безработице составили 444 000 с учетом сезонных колебаний за неделю, закончившуюся 15 мая, по сравнению с 478 000 на предыдущей неделе. Это был самый низкий показатель с середины марта 2020 года. Экономисты прогнозировали 450 000 заявок на последнюю неделю. Последние данные с рынка труда затмили опасения по поводу возможного сокращения стимулов ФРС в ближайшем будущем, которые усилились после публикации протокола апрельского заседания американского Центробанка.

В пятницу основные фондовые индексы США преимущественно снизились, так как оптимизм по поводу роста американской экономики нивелировался опасениями по поводу ускорения инфляции. Между тем, индекс Nasdaq Composite после позитивного старта переместился в красную зону, поскольку акции компаний технологического сектора снова оказались под давлением из-за очередного падения цены биткойна, а также ротации из акций роста в акции стоимости. Обзор IHS Markit показал, что деловая активность в частном секторе США продемонстрировала беспрецедентный рост в начале мае. Согласно отчету, совокупный индекс менеджеров по закупкам (PMI) вырос до 68.1 в мае с 63.5 в апреле. Это стало новым рекордным значением. Росту индикатора способствовали ускорения темпов роста активности, как в производственном секторе, так и сфере услуг. Производственный индекс PMI в США вырос до 61.5 в первой половине этого месяца. Это был самый высокий показатель с тех пор, как в октябре 2009 года исследование было расширено и охватило все отрасли обрабатывающей промышленности, а в апреле оно составило 60.5. Экономисты ожидали, что показатель снизится до 60.2. В то же время индекс деловой активности для сектора услуг вырос до 70.1, самого высокого уровня с начала этой серии в октябре 2009 года, с окончательного значения 64.7 в апреле. Экономисты ожидали, что показатель упадет до 64.5.

Между тем, данные, опубликованные Национальной ассоциацией риэлторов (NAR ), показали, что продажи существующих домов в США неожиданно продолжили снижаться в апреле. Согласно NAR, продажи существующих домов упали на 2.7% до 5.85 млн. в годовом исчислении после падения на 3.7% до 6.01 млн. в марте. Спад удивил экономистов, которые ожидали, что продажи существующих домов вырастут до 6.09 млн. Продажи домов на вторичном рынке снижаются третий месяц подряд, но все равно выросли на 33.9% по сравнению с тем же месяцем год назад. Как отметил Лоуренс Юн, главный экономист NAR, падение продаж главным образом отражает тот факт, что предложение жилья продолжает отставать от спроса.

В отраслевом разрезе большинство секторов индекса S&P за период 17 - 21 мая включительно показали повышение. Максимальное повышение продемонстрировал сектор здравоохранения (+1,29%). Наибольшее снижение зафиксировал сектор основных материалов (-2,18%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 19 из 30 акций, входящих в состав индекса. Лидером были акции salesforce.com, inc. (CRM, +5.63%). Наибольший отрицательный результат за неделю продемонстрировали акции The Walt Disney Company (DIS, -3.91%).

Информационно-аналитический отдел TeleTrade

-

22:00

DJIA +0.48% 34,249.45 +165.30 Nasdaq -0.21% 13,507.57 -28.17 S&P +0.14% 4,164.82 +5.70

-

19:59

Пятница: итоги дня на основных фондовых площадках Европы

Европейские рынки преимущественно выросли в пятницу, в то время как внимание было обращено на ключевые экономические данные из еврозоны и Великобритании.

-

19:42

Wall Street: Основные фондовые индексы преимущественно в плюсе

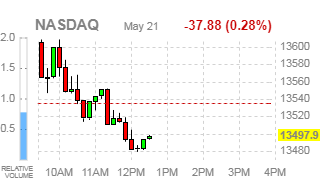

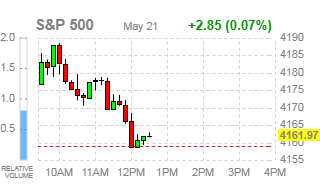

Основные фондовые индексы США преимущественно повышаются, так как оптимизм по поводу роста американской экономики усилился после выхода последнего обзора деловой активности США, затмив сохраняющиеся опасения по поводу ускорения инфляции. Между тем, индекс Nasdaq Composite после позитивного старта переместился в красную зону, поскольку акции компаний технологического сектора снова оказались под давлением из-за очередного падения цены биткойна, а также ротации из акций роста в акции стоимости.

Обзор IHS Markit показал, что деловая активность в частном секторе США продемонстрировала беспрецедентный рост в начале мае. Согласно отчету, совокупный индекс менеджеров по закупкам (PMI) вырос до 68.1 в мае с 63.5 в апреле. Это стало новым рекордным значением. Росту индикатора способствовали ускорения темпов роста активности, как в производственном секторе, так и сфере услуг. Производственный индекс PMI в США вырос до 61.5 в первой половине этого месяца. Это был самый высокий показатель с тех пор, как в октябре 2009 года исследование было расширено и охватило все отрасли обрабатывающей промышленности, а в апреле оно составило 60.5. Экономисты ожидали, что показатель снизится до 60.2. В то же время индекс деловой активности IHS Markit для сектора услуг вырос до 70.1, самого высокого уровня с начала этой серии в октябре 2009 года, с окончательного значения 64.7 в апреле. Экономисты ожидали, что показатель упадет до 64.5.

Между тем, данные, опубликованные Национальной ассоциацией риэлторов (NAR ), показали, что продажи существующих домов в США неожиданно продолжили снижаться в апреле. Согласно NAR, продажи существующих домов упали на 2.7% до 5.85 млн. в годовом исчислении после падения на 3.7% до 6.01 млн. в марте. Спад удивил экономистов, которые ожидали, что продажи существующих домов вырастут до 6.09 млн. Продажи домов на вторичном рынке снижаются третий месяц подряд, но все равно выросли на 33.9% по сравнению с тем же месяцем год назад. Как отметил Лоуренс Юн, главный экономист NAR, падение продаж главным образом отражает тот факт, что предложение жилья продолжает отставать от спроса.

Поддержку рынку также оказывает солидная отчетность Deere (DE). В компании сообщили, что по итогам последнего квартала заработали $5.68 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $4.38 на одну акцию. Ее квартальная выручка также превзошла ожидания Уолл-стрит. Deere повысила свои прогнозы прибыли на весь 2021 год. Стоимость акций DE повысилась на 1.8%.

Большинство компонентов DOW в плюсе (20 из 30). Лидер роста - The Boeing Co. (BA; +3.07%). Аутсайдер - Apple Inc. (AAPL; -1.40%).

7 из 11 секторов S&P в минусе. Наибольшее снижение показывает циклический потребительский сектор (-0.66%). Больше всего вырос финансовый сектор (+0.53%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

63.74

+1.80

+2.91%

Золото

1874.10

-7.80

-0.41%

Dow

34188.00

+160.00

+0.47%

S&P 500

4157.50

+3.25

+0.08%

Nasdaq 100

13414.75

-71.75

-0.53%

10-летние облигации США

1.628

-0.006

-0.37%

Информационно-аналитический отдел TeleTrade

-

18:53

Квартальная прибыли Deere (DE) значительно превзошла ожидания на фоне "бума" в сельском хозяйстве

Как отмечает Barron’s, обнародованная в пятницу утром отчетность Deere (DE) показала, что компания извлекла выгоду из высоких цен на сельскохозяйственную продукцию, что обеспечило ей солидную квартальную прибыль. Единственный вопрос для инвесторов - как долго это продлится.

Deere отчиталась о прибыли в размере $5.68 в расчете на одну акцию при продажах в $ 11 млрд., в то время как аналитики Уолл-стрит прогнозировали, что прибыль компании составит $4.48 на акцию, а ее выручка - $10.3 млрд. Компания повысила свой годовой прогноз прибыли до диапазона, середина которого предполагает прибыль на акцию (EPS) на уровне $17.50 по сравнению с $15.30 в ее предыдущем прогнозе.

Увеличение прогноза EPS на $2.20 превышает "сюрприз" в $1.20 по показателю по итогам последнего квартала. Это сигнал, что компания ожидает дальнейшие высокие показатели (увеличение годового прогноза только на величину "сюрприза" последнего квартала означало бы, что руководство просто скорректировало годовой показатель, чтобы отразить то, что уже произошло).

"Наши результаты получили поддержку по всей нашей бизнес-линейке, отражая сильные мировые рынки сельскохозяйственного и строительного оборудования", - заявил генеральный директор компании Джон Мэй (John May) в пресс-релизе. "Наша стратегия умной промышленной операции продолжает оказывать значительное влияние на результаты, а также помогает клиентам выполнять свою работу более эффективно и рационально".

Сильные рынки сельскохозяйственного и строительного оборудования оказали поддержку как Deere, так и ее акциям. Стоимость акций DE выросли на 32% с начала года, так как цены на кукурузу подскочили примерно на 35%. Цены на сою с начала года выросли примерно на 15%.

Высокие цены на сельскохозяйственную продукцию означают более высокие прибыли для фермерских хозяйств, обеспечивая фермерам денежные средства и уверенность, необходимые для модернизации их оборудования.

"Фермеры “пируют"… это результат серии неурожаев и закупок Китая, разговоров об инфляции и энтузиазма инвесторов", - заявил Barron’s Марк Файт (Mark Feight), управляющий директор консалтинговой фирмы International Agribusiness Group. Он также добавил, что фермеры немного обеспокоены ростом собственных затрат, отметив, что "цены имеют обыкновение оставаться выше стоимости производства очень долго".

Высокие цены - это одновременно и благо, и проклятие. Высокие цены повышают текущие результаты, но привлекают больше производства, что в конечном итоге приводит к снижению цен.

Пока все выглядит очень хорошо. Deere удалось повысить цены, даже несмотря на то, что она продает больше оборудования. Улучшение ценообразования стало самым большим драйвером для операционной прибыли Deere в крупном подразделении компании по производству сельскохозяйственной техники. Ценообразование даже перекрыло негативное влияние более высоких объемов.

Продажи в подразделении строительного оборудования выросли на 36% по сравнению с аналогичным периодом предыдущего года. А прогноз годовой прибыли кредитного подразделения Deere был повышен до $800 млн. с $730 млн.

На текущий момент акции DE котируются по $366.70 (+3.23%).

Информационно-аналитический отдел TeleTrade

-

16:34

Wall Street. Индексы начали сессию выше нулевой отметки: Dow +0.63%, Nasdaq +0.42%, S&P +0.52%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.61% (-1 б.п.).

Нефть (WTI) $63.34 (+2.26%)

Золото $1,887.90 (+0.32%)

-

16:28

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют позитивную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,169.00 (+0.36%), фьючерс NASDAQ повысился на 0.28% до уровня 13,523.75. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,317.83

+219.58

+0.78%

Hang Seng

28,458.44

+8.15

+0.03%

Shanghai

3,486.56

-20.39

-0.58%

S&P/ASX

7,030.30

+10.70

+0.15%

FTSE

7,014.69

-5.10

-0.07%

CAC

6,378.16

+34.58

+0.55%

DAX

15,421.86

+51.60

+0.34%

Июльские нефтяные фьючерсы Nymex

$63.02

+1.74%

Золото

$1,887.60

+0.30%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, сигнализируя о возможном продолжении восстановления рынка акций второй день подряд, так как усилившийся оптимизм по поводу роста экономики США затмил сохраняющиеся опасения по поводу ускорения инфляции.

Обнародованные утром данные по индексам деловой активности (PMI) для еврозоны указали, что активность частного сектора в регионе выросла в мае больше всего за более чем три года, тогда как апрельская статистика по розничным продажам Великобритании показала более сильный, чем ожидалось, рост, поскольку экономики продолжали возобновлять деятельность после карантинных ограничений для сдерживания коронавируса. Теперь инвесторы ожидают публикации данных индексам деловой активности для производственного сектора и сферы услуг США от Markit, запланированной на 13:45 GMT. Участники рынка надеются, что данные должны указать на продолжающийся рост активности, поскольку штаты продолжают ослаблять ограничения на ведение бизнеса и поездки в условиях пандемии коронавируса.

Среди сообщений корпоративного характера стоит отметить квартальные результаты Deere (DE) и Applied Materials (AMAT).

В Deere сообщили, что по итогам последнего квартала заработали $5.68 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $4.38 на одну акцию. Квартальная выручка компании также превзошла ожидания Уолл-стрит. Deere повысила свои прогнозы прибыли на весь 2021 год. Стоимость акций DE на премаркете повысилась на 1.4%.

Applied Materials отчиталась о получении квартальной прибыли в $1.63 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.51 на одну акцию. Квартальная выручка компании также превзошла оценку аналитиков и она представила более сильные, чем ожидалось, прогнозы основных финансовых показателей на текущий квартал. Акции AMAT на премаркете подешевели на 0.1%.

После начала торгов влияние на их ход, помимо данных по индексам PMI, может оказать статистика по продажам жилья на вторичном рынке США за апрель, которая выйдет в 14:00 GMT.

-

15:56

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC.

AA

36.23

0.41(1.14%)

56352

ALTRIA GROUP INC.

MO

50.14

0.11(0.22%)

3955

Amazon.com Inc., NASDAQ

AMZN

3,257.56

9.88(0.30%)

16639

Apple Inc.

AAPL

127.77

0.46(0.36%)

569999

AT&T Inc

T

30.03

0.39(1.32%)

1466881

Boeing Co

BA

231.75

4.10(1.80%)

122816

Caterpillar Inc

CAT

236.31

1.32(0.56%)

4960

Chevron Corp

CVX

104.48

0.92(0.89%)

8001

Cisco Systems Inc

CSCO

52.53

-0.32(-0.61%)

83138

Citigroup Inc., NYSE

C

76.49

0.29(0.38%)

17750

Deere & Company, NYSE

DE

361.5

6.28(1.77%)

78035

E. I. du Pont de Nemours and Co

DD

84.2

0.12(0.14%)

421

Exxon Mobil Corp

XOM

59.36

0.52(0.88%)

69551

Facebook, Inc.

FB

318.9

0.29(0.09%)

58972

FedEx Corporation, NYSE

FDX

312

2.95(0.95%)

701

Ford Motor Co.

F

12.72

0.23(1.84%)

860239

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

41.5

0.28(0.68%)

67661

General Electric Co

GE

13.1

0.04(0.31%)

171722

General Motors Company, NYSE

GM

55.9

0.39(0.70%)

46461

Goldman Sachs

GS

360.6

0.82(0.23%)

3495

Google Inc.

GOOG

2,360.01

3.92(0.17%)

2052

Home Depot Inc

HD

319

3.10(0.98%)

5441

Intel Corp

INTC

56.27

0.32(0.57%)

97479

International Business Machines Co...

IBM

144.5

0.62(0.43%)

850

Johnson & Johnson

JNJ

171.75

0.68(0.40%)

2532

JPMorgan Chase and Co

JPM

161.5

0.67(0.42%)

3363

Merck & Co Inc

MRK

79.81

0.15(0.19%)

3475

Microsoft Corp

MSFT

246.75

0.27(0.11%)

49712

Nike

NKE

134.74

1.47(1.10%)

1875

Procter & Gamble Co

PG

138.17

0.17(0.12%)

1170

Starbucks Corporation, NASDAQ

SBUX

111.68

0.27(0.24%)

5340

Tesla Motors, Inc., NASDAQ

TSLA

596

9.22(1.57%)

634939

The Coca-Cola Co

KO

54.81

0.16(0.29%)

8926

Travelers Companies Inc

TRV

157.66

-1.15(-0.72%)

770

Twitter, Inc., NYSE

TWTR

55

0.29(0.53%)

54600

UnitedHealth Group Inc

UNH

410.5

1.86(0.46%)

1077

Verizon Communications Inc

VZ

57.04

0.25(0.44%)

29370

Visa

V

227.28

0.84(0.37%)

3018

Wal-Mart Stores Inc

WMT

142.65

0.23(0.16%)

3009

Walt Disney Co

DIS

172.25

0.89(0.52%)

23062

Yandex N.V., NASDAQ

YNDX

64.69

-0.10(-0.15%)

5997

-

15:54

До начала регулярной сессии поступили сообщения о снижении рейтингов акций следующих компаний

Аналитики DZ Bank снизили рейтинг акций Cisco (CSCO) до уровня Hold с Buy; целевая стоимость $51

-

15:53

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики New Street повысили рейтинг акций AT&T (T) до уровня Buy с Neutral; целевая стоимость $35

Аналитики UBS повысили рейтинг акций AT&T (T) до уровня Buy с Neutral; целевая стоимость повышена до $35

-

13:44

Европейские фондовые индексы торгуются в основном с ростом

Европейские фондовые индексы в целом растут, поскольку данные по региональному PMI и по розничным продажам Великобритании подтвердили мнение о том, что восстановление экономики будет быстрым и полным.

Швейцарский производитель предметов роскоши Richemont подскочил на 4,5% после того, как заявил о планах удвоить дивиденды.

Lufthansa подешевела на -6,7% после того, как семья Тиле, второй по величине акционер, продала более половины своей доли в немецкой группе авиакомпаний.

Акции CTS Eventim выросли на 5,3%. Организатор концертов и компания по продаже билетов заявили, что продажи билетов в Германии начали расти для крупных и средних артистов и мероприятий.

BMW подорожала на 0,8%. Автопроизводитель заявил, что ожидает, что антимонопольный штраф от Европейского союза будет намного меньше, чем предполагалось два года назад.

Банки в Лондоне в целом упали, при этом акции HSBC Holdings и Standard Chartered упали примерно на -1%.

Горнодобывающие компании торговались разнонаправленно, а акции нефтяных компаний BP Plc и Royal Dutch Shell были немного выше.

Что касается экономических релизов, активность частного сектора в зоне евро выросла в мае больше всего за более чем три года, поскольку экономики продолжали открываться из-за ограничений, связанных с вирусами, как показали данные оперативного исследования IHS Markit.

Сводный индекс выпуска вырос до 56,9 с 53,8 в предыдущем месяце. Ожидалось умеренное повышение рейтинга до 55,1.

Согласно официальным данным, в апреле розничные продажи в Великобритании выросли на 9,2% по сравнению с предыдущим месяцем, что превышает рост на 5,1% в марте и прогноз экономистов +4,5% в связи с возобновлением открытия магазинов не первой необходимости. Это был самый большой рост с июня 2020 года, когда продажи выросли на 13,9%.

В годовом исчислении объем розничных продаж резко вырос на 42,4 процента после роста на 7,2 процента в марте.

Ранее в тот же день результаты опроса, проведенного группой маркетинговых исследований GfK, показали, что доверие потребителей вернулось к майскому уровню, который был до блокировки. Индекс потребительских настроений в мае вырос на шесть пунктов до -9.

Отдельно IHS Markit сообщила, что частный сектор Великобритании в этом месяце растет самыми быстрыми темпами как минимум за два десятилетия.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 015,03

-4,76

-0,07%

DAX

15 391,46

+ 21,2

+ 0,14%

CAC

6 368,87

+ 25,29

+ 0,4%

Информационно-аналитический отдел TeleTrade

-

13:44

Новости компаний: квартальные результаты Applied Materials (AMAT) превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании Applied Materials (AMAT) по итогам второго квартала 2021 финансового года (ФГ) достигла $1.63 в расчете на одну акцию (против $0.89 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.51 на одну акцию.

Квартальная выручка компании составила $5.582 млрд. (+41.1% г/г), тогда как средний прогноз аналитиков предполагал $5.401 млрд.

В компании также заявили, что в третьем квартале 2021 ФГ рассчитывают получить прибыль на уровне $1.70-$1.82 на акцию (против среднего прогноза аналитиков в $1.55 на акцию) при выручке в размере $5.92 млрд. +/- $200 млн., что соответствует $5.72-$6.12 млрд. (против среднего прогноза аналитиков на уровне $5.52 млрд.).

Акции AMAT на премаркете выросли до уровня $131.81 (+1.15%).

Информационно-аналитический отдел TeleTrade

-

13:24

Новости компаний: квартальные результаты Deere (DE) превзошли ожидания аналитиков

Согласно обнародованному отчету, прибыль компании Deere (DE) по итогам второго квартала 2021 финансового года (ФГ) достигла $5.68 в расчете на одну акцию (против $2.11 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $4.38 на одну акцию.

Квартальная выручка компании составила $10.998 млрд. (+33.7% г/г), тогда как средний прогноз аналитиков предполагал $10.270 млрд.

Акции DE на премаркете выросли до уровня $358.00 (+0.78%).

Информационно-аналитический отдел TeleTrade

-

12:47

Пятница: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись разнонаправленно, несмотря на отскок на Уолл-стрит накануне вечером после того, как данные показали, что восстановление экономики США продолжается.

В то время как охота за скидками оказывала некоторую поддержку, опасения по поводу инфляции и COVID сохраняли настороженное настроение.

Китайские рынки завершили торги со снижением, так как акции компаний финансового сектора и основных потребительских товаров оказались под давлением продаж, что нивелировало рост в сырьевом секторе.

Японские акции закрылись с повышением, несмотря на сохраняющиеся опасения по поводу медленного восстановления экономики после пандемии из-за стагнации внедрения вакцины.

Производственная активность в Японии росла более медленными темпами в мае, в то время как инфляция упала в апреле.

Начиная с этих выходных, более 40% населения Японии будут находиться в условиях чрезвычайного положения, поскольку страна продолжает проводить олимпийские тестовые соревнования.

Акции Fast Retailing подорожали на 1,1%. Производитель медицинского оборудования Olympus увеличил капитализацию более чем на 2%, а производитель оборудования для производства микросхем Tokyo Electron подешевел на -1,3%.

Акции Inpex, крупнейшей нефтегазодобывающей компании Японии, упали на -3,9%, а акции сопоставимой компании Japan Petroleum Exploration упали на -3,2%.

Австралийские рынки колебались, а затем завершили торги немного выше после того, как опрос показал, что розничные торговцы продемонстрировали более высокие, чем ожидалось, продажи в апреле. В мае производственная активность в Австралии также росла более быстрыми темпами.

Акции технологических компаний закрылись разнонаправленно: акции Xero выросли на 4,2%, Wisetech Global - на 1%, а акции Appen упали на -5,1%.

Котировки горнодобывающих компаний BHP, Rio Tinto и Fortescue Metals упали на -1-2%, отслеживая слабые цены на железную руду после того, как Пекин пообещал стабилизировать цены на сырье.

Акции энергетических компаний, таких как Woodside Petroleum, Oil Search Santos, подешевели на -3-5% после того, как цены на сырую нефть упали за ночь.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 317,83

+219,58

+0,78%

SHANGHAI

3 486,56

-20,39

-0,58%

HSI

28 458,44

+8,15

+0,03%

ASX 200

7 030,3

+10,7

+0,15%

KOSPI

3 156,42

-5,86

-0,19%

NZX 50

12 459,61

+22,44

+0,18%

Информационно-аналитический отдел TeleTrade

-

10:24

Основные фондовые площадки Европы начали торги разнонаправленно

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 010,27

-9,52

-0,14%

DAX

15 395,41

+ 25,15

+ 0,16%

CAC 40

6 364,11

+ 20,53

+ 0,32%

Информационно-аналитический отдел TeleTrade

-

09:44

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.3%

FTSE +0.1%

IBEX +0.3%

Европейские фондовые индексы, вероятно, откроются в пятницу небольшим ростом на фоне смещения фокуса внимания инвесторов с роста инфляции на продолжающееся восстановление мировых экономик.

Информационно-аналитический отдел TeleTrade

-