Market news

-

23:12

Среда: итоги дня на основных фондовых площадках США

Основные фондовые индексы США преимущественно снизились, так как инвесторы решили сделать передышку после двухдневного ралли.

-

22:38

Основные фондовые индексы США в последний час торгов демонстрируют позитивную динамику:

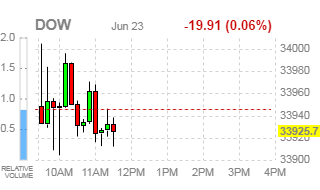

Большинство компонентов DOW в минусе (19 из 30). Аутсайдер - 3M Company (MMM; -1.35%). Лидер роста - American Express Co. (HD; +1.28%).

7 из 11 секторов S&P в плюсе. Больше всего вырос потребительский циклический сектор (+0.86%). Наибольшее снижение показывает сектор коммунальных услуг (-0.69%).

Информационно-аналитический отдел TeleTrade

-

22:00

DJIA -0.07% 33,922.14 -23.44 Nasdaq +0.27% 14,291.45 +38.19 S&P +0.08% 4,249.84 +3.40

-

19:59

Среда: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы упали в среду, несмотря на то, что индексы менеджеров по закупкам показали стремительный рост бизнеса в еврозоне.

-

19:02

Основные фондовые индексы Европы завершили сессию в минусе: FTSE 100 7,074.06 -15.95 -0.22% DAX 15,456.39 -179.94 -1.15% CAC 40 6,551.07 -60.43 -0.91%

-

18:47

Wall Street: Основные фондовые индексы в области нуля

Основные фондовые индексы США демонстрируют незначительные изменения, так как инвесторы решили сделать передышку после двухдневного ралли.

Участники рынка получили несколько важных отчетов по экономике США, в том числе данные, показавшие, что производственная активность в США достигла рекордного уровня в июне.

Как сообщила информационная компания IHS Markit, ее предварительный производственный индекс PMI в США вырос до 62.6 в этом месяце. Это был самый высокий показатель с тех пор, как в октябре 2009 года исследование было расширено и охватило все отрасли обрабатывающей промышленности. Экономисты прогнозировали снижение индекса до 61.5 с 62.1 в мае. Значение выше 50 указывает на рост производства, на которое приходится 11.9% экономики США. Отчет также показал, что, хотя предложение изо всех сил пытается справиться с ростом спроса, объемы незавершенных работ сильно выросли и средние сроки поставок увеличились в наибольшей степени за всю историю, в том числе из-за сохраняющихся трудностей с получением сырья от поставщиков и поиском квалифицированных рабочих. Кроме того, показатель цен, уплачиваемых производителями, поднялся до самого высокого уровня за всю историю существования отчета. В нем также отмечалось, что фирмы повышали свои отпускные цены более быстрыми темпами, чтобы покрыть эти более высокие затраты. В то же время предварительный индекс деловой активности IHS Markit в сфере услуг упал до 64.8 с 70.4 в мае, он все еще был вторым по величине с момента начала сбора данных в октябре 2009 года. Согласно данным отчета, предприятия в секторе услуг, на который приходится более 2/3 экономической активности США, обеспокоены ростом инфляции и невозможностью найти квалифицированную рабочую силу и людей, желающих работать.

В свою очередь, отчет Министерства торговли показал, что в мае продажи новых домов в США неожиданно упали до самого низкого уровня за год. Согласно отчету, продажи новых домов упали в мае на 5.9% до 769 000 в годовом исчислении после падения на 7.8% до пересмотренного в сторону понижения показателя в 817 000 в апреле. Продолжающееся снижение удивило экономистов, которые ожидали, что продажи новых домов вырастут на 0.8% до 870 000 с 863 000, о которых первоначально сообщалось в предыдущем месяце.

В фокусе внимания инвесторов также продолжает находиться вчерашнее выступление председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в Конгрессе США, в ходе которого он повторил свое мнение о том, что инфляционное давление будет временным, что ослабило опасения, что центробанк США может резко отказаться от поддержки экономики. Пауэлл также добавил, что ФРС не будет упреждающе повышать ставки, опасаясь инфляции, и сообщил, что ожидает сильного роста рабочих мест осенью.

Между тем, президент ФРБ Атланты Рафаэль Бостик заявил сегодня, что, по его мнению, период высокой инфляции может продлиться дольше, чем предполагалось, - 6-9 месяцев вместо ранее прогнозируемых 2-3 месяцев. Он также добавил, что из-за пандемии остаются потерянными 7.5 млн. рабочих мест и центральному банку следует избегать слишком раннего объявления победы в битве за восстановление рынка труда.

Большинство компонентов DOW в минусе (18 из 30). Аутсайдер - Cisco Systems Inc. (CSCO; -0.86%). Лидер роста - American Express Co. (HD; +1.31%).

8 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+1.05%). Наибольшее снижение показывает сектор коммунальных услуг (-0.94%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

73.66

+0.81

+1.11%

Золото

1787.80

+10.40

+0.59%

Dow

33823.00

-12.00

-0.04%

S&P 500

4237.50

+1.25

+0.03%

Nasdaq 100

14270.25

+12.00

+0.08%

10-летние облигации США

1.489

+0.017

+1.15%

Информационно-аналитический отдел TeleTrade

-

17:55

Чего ожидать от квартальной отчетности Nike (NKE)

Как отмечает Barron’s, когда в четверг компания Nike (NKE) отчитается о финансовых результатах за четвертый квартал своего 2021 финансового года (ФГ), инвесторы будут не только смотреть, превзошли ли показатели компании ожидания. Они также будут искать признаки роста онлайн продаж, улучшения работы цепочки поставок и, что особенно важно, подтверждений, что влияние геополитических рисков в Китае может быть ограничено.

Ожидается, что Nike сообщит, что в последнем квартале ее прибыль составила $0.51 в расчете на одну акцию по сравнению с убытком в $0.51 на акцию в аналогичном периоде предыдущего года. Продажи компании, по оценкам аналитиков, достигли $ 11.08 млрд., заметно увеличившись с $6.3 млрд., зафиксированных в четвертом квартале 2020 ФГ.

Однако, оправдать эти оценки - не самый большой вызов для Nike. Еще в марте, в ответ на обвинения в использовании принудительного труда [уйгуров в Китае], Nike объявила, что проведет проверку своей цепочки поставок, чтобы выявить возможные риски, связанные с Синьцзян-Уйгурским автономным районом (СУАР). Впоследствии компания выпустила заявление, в котором она подтвердила приверженность своему кодексу поведения и заверила, что она "не выявила свидетельств занятости уйгуров или других этнических меньшинств из СУАР". Эти действия компании вызвал повсеместные призывы к бойкоту бренда в Китае, и этот бойкот, вероятно, оказал влияние на ее квартальные результаты: отчет Morningstar показал, что продажи в китайском онлайн-магазине Nike Tmall в апреле снизились на 59% по сравнению с аналогичным периодом 2020 года.

Все это усложняет процесс оценки для инвесторов. Китай продолжает становится все более важной частью будущего Nike; в период с 2015 по 2020 год доля Китая в выручке выросла с 11% до 19%, и КНР остается одним из самых быстрорастущих регионов, постоянно опережая темпы прироста выручки компании в мире вдвое. По словам аналитиков UBS, из-за этой проблемы Nike может придерживаться консервативного подхода к своим прогнозам на 2022 ФГ. В UBS снизили прогноз прироста выручки Nike в Китае в последнем квартале с 25% до 8%.

Китай - не единственная проблема, с которой сталкивается Nike. По данным UBS, проблемы с задержками в цепочке поставок негативно сказались уже на отчетности компании за третий квартал 2021 ФГ, в результате чего она недополучила около $500 млн. выручки. И хотя процесс выполнения заказов цепочки поставок, вероятно, улучшился благодаря ослаблению карантинных ограничений, аналитики предупредили инвесторов, чтобы они оставались осторожными в отношении проблем с цепочкой поставок в Северной Америке, которые могут продолжать сдерживать продажи.

Тем не менее, отчетность Nike о за третий квартал по-прежнему дает повод инвесторам сохранять оптимизм в отношении результатов за четвертый квартал. Компания сообщила о скачке цифровых продаж в годовом исчислении на 54% без учета колебаний валютных курсов. Инвесторов будет интересовать, может ли Nike сохранить темпы роста цифровых продаж, а также продаж напрямую потребителям, где рентабельность выше.

Из аналитиков, покрывающих акции Nike, 87% рекомендуют их "Покупать", 10% - "Держать" и 3% - "Продавать". Средняя оценка целевой стоимости составляет $163.68/акцию, что почти на 24% выше цены закрытия вторника в $132.39.

Акции компании по производству спортивной одежды и оборудования выросли на 30.72% за последний год по сравнению с ростом индекса S&P 500 за аналогичный период на 35.5%.

На текущий момент акции NKE котируются по $133.51 (+0.77%).

Информационно-аналитический отдел TeleTrade

-

16:35

Wall Street. Индексы начали сессию выше нулевой отметки: Dow +0.07%, Nasdaq +0.22%, S&P +0.11%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.49% (+2 б.п.).

Нефть (WTI) $73.76 (+1.25%)

Золото $1,783.40 (+0.32%)

-

16:28

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют незначительное повышение

Перед открытием рынка фьючерс S&P находится на уровне 4,241.00 (+0.11%), фьючерс NASDAQ повысился на 0.10% до уровня 14,272.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,874.89

-9.24

-0.03%

Hang Seng

28,817.07

+507.31

+1.79%

Shanghai

3,566.22

+8.81

+0.25%

S&P/ASX

7,298.50

-43.70

-0.60%

FTSE

7,122.10

+32.09

+0.45%

CAC

6,590.09

-21.41

-0.32%

DAX

15,589.60

-46.73

-0.30%

Августовские нефтяные фьючерсы Nymex

$73.58

+1.00%

Золото

$1,780.80

+0.19%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное повышение, сигнализируя о продолжении роста рынка акций третий день подряд.

В фокусе внимания инвесторов продолжает находиться вчерашнее выступление председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в Конгрессе США, в ходе которого он повторил свое мнение о том, что инфляционное давление будет временным, что ослабило опасения, что центробанк США может резко отказаться от поддержки экономики. Он также добавил, что ФРС не будет упреждающе повышать ставки, опасаясь инфляции, и сообщил, что ожидает сильного роста рабочих мест осенью.

Между тем, президент ФРБ Атланты Рафаэль Бостик заявил сегодня, что, по его мнению, период высокой инфляции может продлиться дольше, чем предполагалось - 6-9 месяцев вместо ранее прогнозируемых 2-3 месяцев. Он также добавил, что из-за пандемии остаются потерянными 7.5 млн. рабочих мест и центральному банку следует избегать слишком раннего объявления победы в битве за восстановление рынка труда.

Участники рынка также с нетерпением ожидают публикации предварительных данных IHS Markit по индексам PMI для производственного сектора и сферы услуг США (13:45 GMT), которые, как ожидается, покажут незначительное ослабление деловой активности в июне по сравнению с маем.

-

16:00

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

196

0.86(0.44%)

1286

ALCOA INC.

AA

34.5

0.59(1.74%)

119194

ALTRIA GROUP INC.

MO

47.33

0.09(0.19%)

6703

Amazon.com Inc., NASDAQ

AMZN

3,511.89

6.45(0.18%)

31144

American Express Co

AXP

163.51

-0.99(-0.60%)

392

Apple Inc.

AAPL

134.02

0.04(0.03%)

688332

AT&T Inc

T

28.85

0.07(0.24%)

42920

Boeing Co

BA

244.43

0.65(0.27%)

40795

Caterpillar Inc

CAT

213.72

0.59(0.28%)

4907

Chevron Corp

CVX

107.15

0.75(0.70%)

10590

Cisco Systems Inc

CSCO

53.21

-0.05(-0.09%)

342502

Citigroup Inc., NYSE

C

69.29

0.33(0.48%)

101853

Deere & Company, NYSE

DE

344.01

1.91(0.56%)

58250

Exxon Mobil Corp

XOM

64.21

0.42(0.66%)

90224

Facebook, Inc.

FB

339.26

0.23(0.07%)

51611

FedEx Corporation, NYSE

FDX

298.56

0.87(0.29%)

6057

Ford Motor Co.

F

15.15

0.24(1.61%)

1288479

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

37.15

0.66(1.81%)

97921

General Electric Co

GE

13.06

0.03(0.23%)

166929

General Motors Company, NYSE

GM

59.6

0.36(0.61%)

64722

Goldman Sachs

GS

359.2

1.67(0.47%)

7232

Google Inc.

GOOG

2,537.00

-2.99(-0.12%)

2009

Hewlett-Packard Co.

HPQ

29.26

0.12(0.41%)

4921

Home Depot Inc

HD

313.38

0.67(0.21%)

3388

HONEYWELL INTERNATIONAL INC.

HON

216.2

0.71(0.33%)

1050

Intel Corp

INTC

55.89

0.02(0.04%)

69483

International Business Machines Co...

IBM

146.61

0.25(0.17%)

201041

Johnson & Johnson

JNJ

163.6

-0.02(-0.01%)

3017

JPMorgan Chase and Co

JPM

150.96

0.75(0.50%)

53295

McDonald's Corp

MCD

234.35

0.47(0.20%)

813

Merck & Co Inc

MRK

76.15

-0.04(-0.05%)

4480

Microsoft Corp

MSFT

266.24

0.73(0.27%)

221946

Nike

NKE

132.7

0.22(0.17%)

15185

Pfizer Inc

PFE

39.56

-0.05(-0.13%)

38430

Tesla Motors, Inc., NASDAQ

TSLA

632.7

8.99(1.44%)

450659

The Coca-Cola Co

KO

54.63

0.07(0.13%)

13690

Twitter, Inc., NYSE

TWTR

64.2

0.42(0.66%)

54276

Verizon Communications Inc

VZ

56.55

0.18(0.32%)

61828

Visa

V

236.02

0.09(0.04%)

2827

Wal-Mart Stores Inc

WMT

137.3

0.27(0.20%)

5496

Walt Disney Co

DIS

174.09

0.59(0.34%)

15636

Yandex N.V., NASDAQ

YNDX

69.1

0.54(0.79%)

2148

-

13:45

Европейские фондовые индексы торгуются разнонаправленно

Европейские фондовые индексы торгуются разнонаправленно, поскольку опасения по поводу инфляции затмили надежные данные о деловой активности, а также мягкие комментарии официальных лиц ФРС, включая председателя Джерома Пауэлла.

Частный сектор еврозоны рос в июне самыми быстрыми темпами за 15 лет, поскольку экономика вновь открылась после ограничений на борьбу с вирусами, а прогресс в области вакцинации повысил уверенность, как показали данные оперативного опроса IHS Markit ранее сегодня.

Составной предварительный индекс деловой активности составил 59,2 пункта, достигнув максимума за 180 месяцев по сравнению с 57,1 в мае.

Индекс менеджеров по снабжению в сфере услуг вырос до 58,0 в июне с 55,2 в предыдущем месяце, в то время как индекс деловой активности в производственном секторе в июне оставался неизменным на уровне 63,1.

Инфляционное давление продолжало расти по мере роста цен на сырье в течение месяца. Индекс производственных цен в обрабатывающей промышленности вырос до 88,0 с 87,1, самого высокого уровня с момента начала исследования в июне 1997 года.

Сводный индекс производства в Великобритании упал до 61,7 в июне с 62,9 в мае.

Темпы инфляции производственных затрат увеличиваются пятый месяц подряд и являются самыми высокими за всю историю наблюдений. В свою очередь, темпы инфляции отпускных цен второй месяц подряд достигли нового рекордного уровня.

Котировки Swiss Re Group немного снизились после объявления о сокращении своей доли в Phoenix Group Holdings. Акции последнего упали на -2,5%.

Британский застройщик Persimmon потерял около -1% стоимости бумаг. Компания согласовала ряд добровольных неофициальных обязательств, связанных с исторической продажей арендованных домов, с британским наблюдательным органом по защите конкуренции.

Девелоперская и строительная компания Berkeley Group Holdings подешевела на -1,3%, поскольку она сообщила о росте прибыли до налогообложения за полный год почти на 3%, отражая продажу новых домов в Лондоне и на юго-востоке.

Акции Pernod Ricard выросли более чем на 2% после того, как французская группа напитков повысила прогноз по годовой прибыли, сославшись на более сильное, чем ожидалось, восстановление после отмены ограничений на COVID-19.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 117,48

+ 27,47

+ 0,39%

DAX

15 580,31

-56,02

-0,36%

CAC

6 589,07

-22,43

-0,34%

Информационно-аналитический отдел TeleTrade

-

12:42

Среда: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись в основном с ростом после заверений председателя ФРС Джерома Пауэлла в том, что недавний уровень инфляции вырос быстрее, чем ожидалось, но, вероятно, стабилизируется в будущем, что помогло стабилизировать доходность казначейских облигаций США и спровоцировало технологическое ралли на Уолл-стрит в одночасье.

Акции Китая выросли, и в центре внимания компании здравоохранения после того, как Национальное управление медицинских продуктов (NMPA) заявило, что одобрило первую терапию CAR-T клетками в стране.

Японские акции закрылись без изменений, потеряв ранний рост после того, как опрос показал, что производственный сектор в стране расширялся более медленными темпами в июне.

Рост индекса PMI в сфере услуг за месяц и оптимистичная оценка экономических перспектив, выявленная в протоколах апрельского заседания Банка Японии, в некоторой степени ограничили снижение.

Акции технологических компаний, таких как Advantest, Screen Holdings и Tokyo Electron, выросли на 1-2%, в то время как конгломерат Sony потерял -2%. Оператор Uniqlo по производству повседневной одежды и крупный игрок рынка Fast Retailing выросли на 2%.

Акции Nissan Motor упали на -0,7% после сообщения о том, что в следующем месяце компания скорректирует производство на нескольких заводах из-за нехватки микросхем. Акции Honda Motor упали более чем на -1%, а Toyota - на -1,8%.

Австралийские рынки закрылись снижением после публикации своей лучшей сессии почти за четыре месяца.

Котировки Woodside Petroleum и Santos упали более чем на -2% после того, как цены на сырую нефть упали в одночасье. Ampol подешевела на -1,1%, а Viva Energy - на -1,8%, несмотря на одобрение австралийским парламентом планов выплатить им субсидии на нефтепереработку в размере до A$2,3 млрд.

Крупные четыре банка снизили капитализацию на -1-2%, в то время как акции технологических компаний, таких как Afterpay и Appen, выросли более чем на 3% каждый.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 874,89

-9,24

-0,03%

SHANGHAI

3 566,22

+8,81

+0,25%

HSI

28 817,07

+507,31

+1,79%

ASX 200

7 298,5

-43,7

-0,6%

KOSPI

3 276,19

+12,31

+0,38%

NZX 50

12 586,49

+51,69

+0,41%

Информационно-аналитический отдел TeleTrade

-

10:23

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 104,7

+ 14,69

+ 0,21%

DAX

15 648,21

+ 11,88

+ 0,08%

CAC 40

6 617,59

+ 6,09

+ 0,09%

Информационно-аналитический отдел TeleTrade

-

09:21

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.2%

FTSE +0.3%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в среду небольшим ростом после вчерашнего роста на Уолл-стрит, где высокотехнологичный индекс Nasdaq Composite поднялся до рекордно высокого уровня.

Информационно-аналитический отдел TeleTrade

-