Market news

-

23:06

Обзор фондового рынка США за неделю

Основные фондовые индексы США завершили сегодняшние торги преимущественно в плюсе

По итогам торговой недели: DOW +3.44%, S&P +2.74%, Nasdaq +2.35%

В понедельник основные фондовые индексы США заметно выросли, так как рынок акций восстанавливался после распродажи на прошлой неделе, спровоцированной “ястребиными” заявлениями ФРС, вызвавшими опасения, что Центробанк может повысить процентные ставки и начать сокращение ежемесячных объемов выкупа активов раньше, чем ожидалось. Между тем, представитель ФРС Джеймс Буллард заявил, что по его мнению, эра низких процентных ставок и низкой инфляции закончится не скоро. Он также предупредил, что участникам рынка нужно быть готовыми к “риску роста инфляции”. Помимо Булларда также свое мнение о состоянии экономики/политике ФРС высказал президент ФРБ Далласа Роберт Каплан. Он заявил, что последние изменения в прогнозах по ставкам ФРС отражают реакцию политиков на резко улучшившиеся экономические перспективы. Каплан также предположил, что более быстрый выход из программы покупки облигаций центрального банка может дать ему больше свободы действий при принятии решения о повышении процентных ставок. По мнению главы ФРБ Далласа, в данный момент проблема заключается в ограничении предложения, тогда как спрос кажется высоким.

Во вторник основные фондовые индексы США умеренно выросли, при этом индекс Nasdaq закрылся на рекордном максимуме, чему отчасти способствовали комментарии председателя ФРС Джерома Пауэлла. Пауэлл отметил, что ФРС будет ждать данных по реальной инфляции в качестве триггера для повышения ставок. “Инфляция на уровне 5% неприемлема. Большая часть роста инфляции происходит за счет категорий, затронутых пандемией. ФРС будет действовать, если инфляция останется на слишком высоком уровне. Трудно сказать, когда остынет связанная с пандемией инфляция”, - заявил Пауэлл, добавив, что восстановлению после пандемии предстоит проделать длинный путь. Инвесторы также получили данные, показавшие, что в мае продажи существующего жилья в США продолжили снижаться. Как показал отчет Национальной ассоциации риэлторов (NAR), продажи жилья на вторичном рынке в мае упали на 0.9% до 5.80 млн. в годовом исчислении после снижения на 2.7% до 5.85 млн. в апреле. Экономисты ожидали, что продажи существующих домов упадут до 5.72 млн.

В среду основные фондовые индексы США преимущественно снизились, так как инвесторы решили сделать передышку после двухдневного ралли. Участники рынка получили несколько важных отчетов по экономике США, в том числе данные, показавшие, что производственная активность в США достигла рекордного уровня в июне. Как сообщила информационная компания IHS Markit, ее предварительный производственный индекс PMI в США вырос до 62.6 в этом месяце. Это был самый высокий показатель с тех пор, как в октябре 2009 года исследование было расширено и охватило все отрасли обрабатывающей промышленности. Экономисты прогнозировали снижение индекса до 61.5 с 62.1 в мае. В свою очередь, отчет Министерства торговли показал, что в мае продажи новых домов в США неожиданно упали до самого низкого уровня за год. Согласно отчету, продажи новых домов упали в мае на 5.9% до 769 000 в годовом исчислении после падения на 7.8% до пересмотренного в сторону понижения показателя в 817 000 в апреле. Продолжающееся снижение удивило экономистов, которые ожидали, что продажи новых домов вырастут на 0.8% до 870 000 с 863 000, о которых первоначально сообщалось в предыдущем месяце. Между тем, президент ФРБ Атланты Рафаэль Бостик заявил сегодня, что, по его мнению, период высокой инфляции может продлиться дольше, чем предполагалось, - 6-9 месяцев вместо ранее прогнозируемых 2-3 месяцев. Он также добавил, что из-за пандемии остаются потерянными 7.5 млн. рабочих мест и центральному банку следует избегать слишком раннего объявления победы в битве за восстановление рынка труда.

В четверг основные фондовые индексы США заметно выросли после того, как президент Джо Байден объявил о двухпартийном соглашении по инфраструктурной сделке. «У нас есть сделка», - заявил Байден. Несмотря на то, что это предложение получило поддержку обеих сторон, все еще неясно, получит ли сделка достаточную поддержку в Сенате. Инвесторы также, похоже, приняли заверения председателя ФРС Джерома Пауэлла, что центробанк не собирается упреждающе повышать процентные ставки в ответ на опасения по поводу инфляции, и сосредоточились на перспективах роста крупнейшей экономики мира. В фокусе внимания участников рынка находились несколько важных отчетов по экономике США, в том числе данные, которые показали, что число американцев, впервые подавших заявки на пособие по безработице, упало на прошлой неделе, и заказы на товары длительного пользования в мае росли самыми быстрыми темпами с начала года.

В пятницу основные фондовые индексы США преимущественно выросли, чему способствовало повышение акций Nike (NIKE) и крупнейших банков, ослабившие опасения по поводу резкого сокращения стимулов со стороны ФРС и сохраняющийся оптимизм по поводу двухпартийного соглашения по плану инфраструктуры. Котировки акций Nike (NKE) подскочили на 15.3%, достигнув рекордно высоких уровней, после публикации квартальной отчетности. Компания сообщила, что в последнем квартале заработала $0.93 в расчете на одну акцию, что оказалось заметно выше среднего прогноза аналитиков на уровне $0.51 на одну акцию. Квартальная выручка производителя спортивной одежды и аксессуаров также сильно превзошла оценки Уолл-стрит и компания огласила превысившие ожидания прогнозы выручки на текущий год. Акции The Goldman Sachs Group (GS), JPMorgan Chase & Co. (JPM), Wells Fargo (WFC) и Bank of America (BAC), также подорожали после того, как в своем отчете о результатах ежегодных стресс-тестов банков, обнародованном накануне, ФРС заявила, что все 23 протестированных ею крупных банка “по-прежнему имеют высокий уровень капитала и могут продолжать кредитовать домохозяйства и предприятия в период глубокого экономического спада”. Выводы ФРС, по мнению инвесторов, могут открыть путь к увеличению объемов обратного выкупа акций банками и повышению дивидендных выплат. Инфляция снова оказалась в центре внимания рынков, так как сегодня вышел отчет о личных доходах и расходах американцев за май, который, среди прочего, показал, что предпочтительный показатель инфляции ФРС в прошлом месяце вырос, как ожидалось. Согласно отчету Министерства торговли, базовый индекс цен расходов на личное потребление, ключевой индикатор инфляции, который ФРС рассматривает при определении курса политики, в мае вырос на 3.4% в годовом исчислении, что является самым быстрым ростом с начала 1990-х годов. Результат совпал с прогнозом экономистов. Отчет также обнаружил, что личные доходы упали на 2.0% в мае после падения на 13.1% в апреле. Экономисты ожидали, что личный доход упадет на 2.5%. Между тем, личные расходы практически не изменились в мае после роста на 0.9% в апреле. Ожидалось, что личные расходы вырастут на 0.4%.

В отраслевом разрезе все сектора индекса S&P за период 21 по 25 июня включительно показали повышение. Максимальное повышение продемонстрировал энергетический сектор (+6,06%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 16 из 30 акций, входящих в состав индекса. Лидером были акции The Boeing Company (BA, +4.74%). Наибольший отрицательный результат за неделю продемонстрировали акции Intel Corporation (INTC, -1.94%).

-

22:00

DJIA +0.71% 34,438.06 +241.24 Nasdaq +0.07% 14,379.34 +9.63 S&P +0.34% 4,280.92 +14.43

-

19:59

Пятница: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы преимущественно выросли на фоне перспективы устойчивого экономического подъема и опасений по поводу сокращения монетарного стимулирования.

-

19:06

Wall Street: Основные фондовые индексы в плюсе

Основные фондовые индексы США повышаются, чему способствует рост акций Nike (NIKE) и крупнейших банков, снизившиеся опасения по поводу резкого сокращения стимулов со стороны ФРС и сохраняющийся оптимизм по поводу двухпартийного соглашения по плану инфраструктуры.

Котировки акций Nike (NKE) подскочили на 13.8%, достигнув рекордно высоких уровней, после публикации квартальной отчетности. Компания сообщила, что в последнем квартале заработала $0.93 в расчете на одну акцию, что оказалось заметно выше среднего прогноза аналитиков на уровне $0.51 на одну акцию. Квартальная выручка производителя спортивной одежды и аксессуаров также сильно превзошла оценки Уолл-стрит и компания огласила превысившие ожидания прогнозы выручки на текущий год.

Акции The Goldman Sachs Group (GS), JPMorgan Chase & Co. (JPM), Wells Fargo (WFC) и Bank of America (BAC), подорожали на 0.1%-2.7% после того, как в своем отчет о результатах ежегодных стресс-тестов банков, обнародованном накануне, Федеральная резервная система (ФРС) заявила, что все 23 протестированных ею крупных банка “по-прежнему имеют высокий уровень капитала и могут продолжать кредитовать домохозяйства и предприятия в период глубокого экономического спада”. Выводы ФРС, по мнению инвесторов, могут открыть путь к увеличению объемов обратного выкупа акций банками и повышению дивидендных выплат.

Инфляция снова оказалась в центре внимания рынков, так как сегодня вышел отчет о личных доходах и расходах американцев за май, который, среди прочего, показал, что предпочтительный показатель инфляции ФРС в прошлом месяце вырос, как ожидалось.

Согласно отчету Министерства торговли, базовый индекс цен расходов на личное потребление, ключевой индикатор инфляции, который Федеральная резервная система рассматривает при определении курса политики, в мае вырос на 3.4% в годовом исчислении, что является самым быстрым ростом с начала 1990-х годов. Результат совпал с прогнозом экономистов. Отчет также обнаружил, что в мае личный доход американцев продолжал снижаться. Согласно отчету, личные доходы упали на 2.0% в мае после падения на 13.1% в апреле. Экономисты ожидали, что личный доход упадет на 2.5%. Продолжающееся снижение личных доходов в мае в первую очередь отражало сокращение государственных социальных пособий, поскольку стимулирующие выплаты продолжались, но на более низком уровне. Между тем, личные расходы практически не изменились в мае после роста на 0.9% в апреле. Ожидалось, что личные расходы вырастут на 0.4%.

Некоторые участники рынка опасались, что более высокий, чем ожидалось, показатель инфляции мог бы подтолкнуть политиков центробанка внести изменения в график повышения процентных ставок, или резко начать сокращение объемом покупок активов.

Поддержку рынку также продолжает оказывать сохраняющийся оптимизм по поводу достижения соглашения между администрацией президента Джо Байдена и двухпартийной группой сенаторов по расходам на инфраструктурные проекты на сумму $1.2 трлн.

Большинство компонентов DOW в плюсе (22 из 30). Лидер роста - NIKE Inc. (NKE; +13.78%). Аутсайдер - Salesforce.com Inc. (CRM; -0.63%).

10 из 11 секторов S&P в плюсе. Больше всего вырос циклический потребительский сектор (+0.66%). Снижение показывает только сектор коммуникационных услуг (-0.11%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

73.96

+0.66

+0.90%

Золото

1780.00

+3.30

+0.19%

Dow

34304.00

+222.00

+0.65%

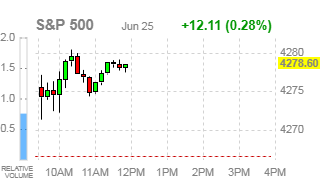

S&P 500

4267.75

+11.75

+0.28%

Nasdaq 100

14355.25

+1.00

+0.01%

10-летние облигации США

1.521

+0.034

+2.29%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию преимущественно в плюсе: FTSE 100 7,136.07 +26.10 +0.37% DAX 15,607.97 +18.74 +0.12% CAC 40 6,622.87 -8.28 -0.12%

-

18:11

Котировки акций Nike (NKE) на рекордных уровнях после публикации более сильных, чем ожидалось, квартальных результатов и годового прогноза выручки

Стоимость акций Nike (NKE) взлетела более чем на 13% в начале торговой сессии в пятницу, достигнув рекордного максимума после того, как производитель спортивной одежды и аксессуаров опубликовал более сильную, чем ожидалось, квартальную отчетность, а также подробно рассказал о последствиях бойкота в Китае.

Компания отчиталась о прибыли в размере $0.93 в расчете на акцию при продажах в $12.3 млрд. по итогам четвертого квартала своего 2021 финансового года (ФГ), закончившегося 31 мая. Эти результаты заметно превзошли оценки Уолл-стрит, предполагавшие прибыль в $0.51 на акцию при выручке в $11 млрд.

В заявлении для инвесторов генеральный директор Nike Джон Донахью объяснил высокие результаты компании успехом реализации ее стратегии развития канала напрямую потребителям - Consumer Direct Acceleration: в четвертом квартале продажи NIKE Direct подскочили на 73% в годовом исчислении и составили $4.5 млрд. Оптовые продажи также увеличились.

Благодаря росту цифровых продаж на 147% в годовом исчислении выручка с поправкой на колебания валютных курсов увеличилась на 88% по сравнению с аналогичным периодом предыдущего года, что подтверждает, что спрос на спортивную одежду и продукты для здорового образа жизни остается высоким даже после того, как люди возвращаются в офисы после карантина.

Северная Америка, на которую приходится 32% выручки Nike, осталась самым сильным рынком для компании: ее выручка в этом регионе показала прирост на 141%.

Ее продажи в регионе Европа, Ближний Восток и Африка обогнали продажи в Большом Китае. Как результат этот регион стал вторым по величине рынком Nike, показав прирост продаж на 124% по сравнению с аналогичным периодом 2020 ФГ.

Между тем продажи в Большом Китае выросли на 17% по сравнению с соответствующим периодом прошлого года, поскольку бойкот потребителей - ответ на решение компании проверить свою цепочку поставок на предмет использования принудительного труда уйгуров и других этнических меньшинств - по всей видимости, проявился в снижении спроса на продукцию компании в это регионе.

Большой Китай оказался самым медленно растущим рынком Nike в последнем квартале, существенно отстав от трехзначного роста в годовом исчислении во всех остальных регионах. В предыдущие годы темпы прироста продаж Nike в Китае постоянно вдвое превышали темпы прироста ее продаж во всем мире.

Между тем руководство Nike заявило, что видит улучшение ситуации в Китае месяц за месяцем.

По итогам всего 2021 ФГ ее продажи в Большом Китае увеличились на 24%, в то время как мировые продажи выросли на 19%.

Прогноз продаж Nike на 2022 ФГ также оказался выше оценок Уолл-стрит: компания ожидает, что по итогам текущего года ее выручка превзойдет $50 млрд., тогда как аналитики прогнозировали, что ее годовая выручка составит $48.5 млрд.

Компания, однако, предупредила, что ожидает задержек в цепочке поставок и более высоких затрат на логистику на протяжении большей части 2022 ФГ.

На текущий момент акции NKE котируются по $151.79 (+13.62%).

Информационно-аналитический отдел TeleTrade

-

16:33

Wall Street. Индексы начали сессию выше нулевой отметки: Dow +0.49%, Nasdaq +0.17%, S&P +0.20%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.50% (+1 б.п.).

Нефть (WTI) $73.50 (+0.27%)

Золото $1,787.50 (+0.61%)

-

16:28

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют позитивную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,262.75 (+0.16%), фьючерс NASDAQ повысился на 0.19% до уровня 14,381.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент преимущественно снижаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

29,066.18

+190.95

+0.66%

Hang Seng

29,288.22

+405.76

+1.40%

Shanghai

3,607.56

+40.91

+1.15%

S&P/ASX

7,308.00

+32.70

+0.45%

FTSE

7,135.26

+25.29

+0.36%

CAC

6,621.35

-9.80

-0.15%

DAX

15,574.32

-14.91

-0.10%

Августовские нефтяные фьючерсы Nymex

$73.41

+0.15%

Золото

$1,788.40

+0.66%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику после того, как данные показали, что предпочтительный показатель инфляции ФРС в мае вырос, как ожидалось.

Как показал отчет Министерства торговли, базовый индекс цен расходов на личное потребление, ключевой индикатор инфляции, который Федеральная резервная система рассматривает при определении курса политики, в мае вырос на 3.4% в годовом исчислении, что является самым быстрым ростом с начала 1990-х годов. Результат совпал с прогнозом экономистов. Отчет также обнаружил, что в мае личный доход американцев продолжал снижаться. Согласно отчету, личные доходы упали на 2.0% в мае после падения на 13.1% в апреле. Экономисты ожидали, что личный доход упадет на 2.5%. Продолжающееся снижение личных доходов в мае в первую очередь отражало сокращение государственных социальных пособий, поскольку стимулирующие выплаты продолжались, но на более низком уровне. Между тем, личные расходы практически не изменились в мае после роста на 0.9% в апреле. Ожидалось, что личные расходы вырастут на 0.4%.

Некоторые участники рынка опасались, что более высокий, чем ожидалось, показатель инфляции мог бы подтолкнуть политиков центробанка внести изменения в график повышения процентных ставок, или резко начать сокращение объемом покупок активов.

Поддержку рынку также продолжает оказывать сохраняющийся оптимизм по поводу достижения соглашения между администрацией президента джо Байдена и двухпартийной группой сенаторов по расходам на инфраструктурные проекты на сумму $1.2 трлн.

Среди сообщений корпоративного характера стоит отметить квартальную отчетность Nike (NKE) и FedEx (FDX).

В Nike (NKE) сообщили, что в последнем квартале компания заработала $0.93 в расчете на одну акцию, что оказалось заметно выше среднего прогноза аналитиков на уровне $0.51 на одну акцию. Квартальная выручка производителя спортивной одежді и оборудования также сильно превзошла оценки Уолл-стрит и компания огласила превысившие ожидания прогнозы прибыли на текущий год. Стоимость акций NKE на премаркете подскочила 14.2%.

FedEx отчиталась о получении квартальной прибыли на уровне $5.01 в расчете на одну акцию, что оказалось незначительно выше среднего прогноза аналитиков на уровне $5.00 на одну акцию. Квартальная выручка компании также превзошла ожидания аналитиков. FedEx также обнародовала более сильный, чем ожидалось, прогноз прибыли на текущий год. Несмотря на тот факт, что компания объявила в целом хорошие результаты/прогнозы, акции FDX на премаркете подешевели на 3.2%. Инвесторов, вероятно, разочаровало заявление компании, что ее капитальные затраты увеличатся более чем на 20% в текущем году.

В фокусе внимания также находятся акции крупнейших банков, в том числе The Goldman Sachs Group (GS), Citigroup Inc. (C), JPMorgan Chase & Co. (JPM), Wells Fargo (WFC) и Bank of America (BAC), котировки которых на премаркете повысились на 0.5%-1.2% после того, как в своем отчет о результатах ежегодных стресс-тестов банков, обнародованном накануне, Федеральная резервная система (ФРС) заявила, что все 23 протестированных ею крупных банка “по-прежнему имеют высокий уровень капитала и могут продолжать кредитовать домохозяйства и предприятия в период глубокого экономического спада”.

-

15:45

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC.

AA

36.94

0.59(1.62%)

40797

ALTRIA GROUP INC.

MO

47.48

0.05(0.11%)

6873

Amazon.com Inc., NASDAQ

AMZN

3,458.34

9.26(0.27%)

14430

American Express Co

AXP

168.26

0.05(0.03%)

1300

AMERICAN INTERNATIONAL GROUP

AIG

48.49

0.28(0.58%)

488

Apple Inc.

AAPL

133.53

0.12(0.09%)

446109

AT&T Inc

T

28.75

-0.04(-0.14%)

78937

Boeing Co

BA

250.58

0.01(0.00%)

54564

Caterpillar Inc

CAT

221.82

2.48(1.13%)

38438

Chevron Corp

CVX

107.4

0.26(0.24%)

2707

Cisco Systems Inc

CSCO

52.81

0.03(0.06%)

11577

Citigroup Inc., NYSE

C

71.92

0.60(0.84%)

69639

Deere & Company, NYSE

DE

352.01

1.39(0.40%)

913

E. I. du Pont de Nemours and Co

DD

76.57

0.17(0.22%)

1008

Exxon Mobil Corp

XOM

64.56

0.04(0.06%)

35082

Facebook, Inc.

FB

343.75

0.57(0.17%)

17056

FedEx Corporation, NYSE

FDX

291.81

-11.13(-3.67%)

77430

Ford Motor Co.

F

15.28

0.02(0.13%)

323088

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

38.03

0.51(1.36%)

96608

General Electric Co

GE

13.18

0.04(0.30%)

104026

General Motors Company, NYSE

GM

60.18

0.14(0.23%)

30634

Goldman Sachs

GS

369.52

0.77(0.21%)

8679

Google Inc.

GOOG

2,548.77

3.13(0.12%)

1519

Hewlett-Packard Co.

HPQ

29.57

0.10(0.34%)

7674

Home Depot Inc

HD

312.3

0.46(0.15%)

2335

HONEYWELL INTERNATIONAL INC.

HON

218.3

0.61(0.28%)

1395

Intel Corp

INTC

55.97

-0.10(-0.18%)

64976

International Business Machines Co...

IBM

145.75

0.31(0.21%)

2367

Johnson & Johnson

JNJ

163.13

-0.24(-0.15%)

2300

JPMorgan Chase and Co

JPM

153.5

0.99(0.65%)

59707

McDonald's Corp

MCD

233

-0.33(-0.14%)

1277

Merck & Co Inc

MRK

76.09

-0.27(-0.35%)

16473

Microsoft Corp

MSFT

267.07

0.38(0.14%)

53881

Nike

NKE

151.01

17.41(13.03%)

1105314

Pfizer Inc

PFE

39.27

0.08(0.20%)

30201

Starbucks Corporation, NASDAQ

SBUX

112.2

0.21(0.19%)

8577

Tesla Motors, Inc., NASDAQ

TSLA

688.01

8.19(1.20%)

411199

The Coca-Cola Co

KO

54.4

0.01(0.02%)

10579

Travelers Companies Inc

TRV

150.13

0.16(0.11%)

841

Twitter, Inc., NYSE

TWTR

68.2

-0.05(-0.07%)

44275

Verizon Communications Inc

VZ

56.44

0.07(0.12%)

24064

Visa

V

236.53

0.29(0.12%)

2483

Wal-Mart Stores Inc

WMT

137.11

0.20(0.15%)

4788

Walt Disney Co

DIS

178.7

0.77(0.43%)

16794

Yandex N.V., NASDAQ

YNDX

69.65

0.01(0.01%)

100

-

15:41

До начала регулярной сессии поступили сообщения о повышении целевой стоимость акций следующих компаний

Аналитики Pivotal Research Group повысили целевую стоимость акций NIKE (NKE) до $175 с $167

-

15:41

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Credit Suisse повысили рейтинг акций Netflix (NFLX)до уровня Outperform с Neutral; целевая стоимость $586

-

14:13

Новости компаний: квартальные результаты FedEx (FDX) превзошли ожидания аналитиков

Согласно обнародованному отчету, прибыль компании FedEx (FDX) по итогам четвертого квартала 2021 финансового года (ФГ) достигла $5.01 в расчете на одну акцию (против $2.53 на одну акцию в четвертом квартале 2020 ФГ), что оказалось незначительно выше среднего прогноза аналитиков на уровне $5.00 на одну акцию.

Квартальная выручка компании составила $22.565 млрд. (+30.0% г/г), тогда как средний прогноз аналитиков предполагал $21.537 млрд.

В компании также заявили, что в 2022 ФГ рассчитывают получить прибыль на уровне $20.50-21.50 на акцию против среднего прогноза аналитиков в $20.48 на акцию.

Акции FDX на премаркете снизились до уровня $$291.56 (-3.76%).

Информационно-аналитический отдел TeleTrade

-

13:46

Европейские фондовые индексы торгуются разнонаправленно

Европейские фондовые индексы торгуются разнонаправленно, так как инвесторы следят за перспективой устойчивого экономического подъема и опасаются прекращения монетарного стимулирования.

Инвесторы будут следить за ключевым индикатором инфляции в США в пятницу, когда Министерство торговли опубликует базовый индекс расходов на личное потребление.

Экономисты, опрошенные Dow Jones, ожидают, что в мае цены вырастут на 3,4% по сравнению с годом ранее. Они ожидают роста на 0,6% с апреля по май.

Индекс потребительских настроений Германии GFK, показал, что доверие потребителей к крупнейшей экономике Европы в июле выросло до -0,3 пункта, что значительно превзошло консенсус-прогноз -4,0 по сравнению с -6,9 в предыдущем месяце.

Британские розничные торговцы сообщили о скачке продаж в июне, поскольку программа быстрой вакцинации в стране побуждала покупателей выходить и тратить деньги, заявила в пятницу Конфедерация британской промышленности (CBI).

По данным CBI, объем продаж вырос до +25 с майского +18, самого высокого уровня с августа 2018 года, в то время как продажи, как сообщалось, превышали сезонные нормы, что исключает эффект прошлогодней блокировки, были самыми высокими за последние четыре года.

Что касается динамики индивидуальных цен на акции, Adidas поднялся на 5,5% и возглавил Stoxx 600 после того, как американский конкурент Nike превзошел квартальные ожидания прибыли и представил сильный годовой прогноз.

В нижней части индекса швейцарский производитель компьютерного оборудования Logitech упал на -3% после того, как Goldman Sachs понизил рейтинг своих акций до ”нейтрального” с ”покупать” на фоне недавнего роста показателей.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 117,92

+ 7,95

+ 0,11%

DAX

6 618,58

-33,4

-0,21%

CAC

6 618,58

-12,57

-0,19%

Информационно-аналитический отдел TeleTrade

-

13:45

Новости компаний: квартальные результаты Nike (NKE) заметно превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании Nike (NKE) по итогам четвертого квартала 2021 финансового года (ФГ) достигла $0.93 в расчете на одну акцию (против -$0.51 на одну акцию в четвертом квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.51 на одну акцию.

Квартальная выручка компании составила $12.300 млрд. (+94.8% г/г), тогда как средний прогноз аналитиков предполагал $11.019 млрд.

В компании также заявили, что в 2022 ФГ рассчитывают получить выручку выше $50 млрд. против среднего прогноза аналитиков на уровне $48.48 млрд.

Акции NKE на премаркете выросли до уровня $149.69 (+12.04%).

Информационно-аналитический отдел TeleTrade

-

12:43

Пятница: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы выросли по сравнению с закрытием четверга. Недавние комментарии правительства США и официальных лиц ФРС об ожидаемом снижении инфляции к концу года и заверения в том, что не нужно спешить с повышением процентных ставок, продолжали поддерживать настроения на фондовом рынке.

Китайский фондовый рынок следовал за оптимистичными настроениями на Уолл-стрит днем назад.

Японский эталонный индекс Nikkei 225 прибавил 0,66% по сравнению с уровнями четверга на фоне отчетов, которые показали рост ИПЦ и снижение предварительных данных по производственному PMI.

Mazda прибавила 6,24%, за ней следует Fujikura, которая прибавила 5,14%. Eisai был самым крупным трейлером с падением на 3,39%, за ним следует Kawasaki Kisen, который упал на 0,90%.

Корейский фондовый индекс Kospi закрылся на рекордно высоком уровне. Настроения были поддержаны сильным значением индекса Business Survey Index в 98, самым высоким с апреля 2011 года.

S & P / ASX200, ведущий индекс фондового рынка Австралии, закрыл торги также с ростом.

Boral прибавил 6,38%, а Kogan.com - 6,09%. Акции Nuix упали на -3,91%, тогда как акции Pilbara Minerals потеряли 3,88%.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

29 066,18

+190,95

+0,66%

SHANGHAI

3 607,56

+40,91

+1,15%

HSI

29 288,22

+405,76

+1,4%

ASX 200

7 308

+32,7

+0,45%

KOSPI

3 302,84

+16,74

+0,51%

NZX 50

12 626,09

+39,2

+0,31%

Информационно-аналитический отдел TeleTrade

-

10:29

Основные фондовые площадки Европы начали торги в основном с ростом

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 134,51

+ 24,54

+ 0,35%

DAX

15 588,93

-0,3

0,0%

CAC 40

6 639,75

+ 8,6

+ 0,13%

Информационно-аналитический отдел TeleTrade

-

09:42

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.1%

FTSE +0.2%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в пятницу небольшим ростом после того, как Федеральная резервная система опубликовала результаты своих ежегодных стресс-тестов, в которых говорится, что все 23 учреждения по-прежнему значительно превышают минимальные требования к капиталу.

Информационно-аналитический отдел TeleTrade

-