Market news

-

23:08

Вторник: итоги дня на основных фондовых площадках США

Основные фондовые индексы США умеренно снизились, так как инвесторы проявляли осторожность перед публикацией квартальной отчетности ряда крупных технологических компаний, а также оглашением итогов июльского заседания Федеральной резервной системы (ФРС) в среду.

-

22:38

Основные фондовые индексы США в последний час торгов демонстрируют негативную динамику:

Большинство компонентов DOW в минусе (19 из 30). Аутсайдер - Intel Corp. (INTC; -2.35%). Лидер роста - McDonald's Corporation (MCD; +0.88%).

9 из 11 секторов S&P в минусе. Наибольшее снижение показывает циклический потребительский сектор (-1.92%). Больше всего вырос сектор коммунальных услуг (+1.22%).

Информационно-аналитический отдел TeleTrade

-

22:00

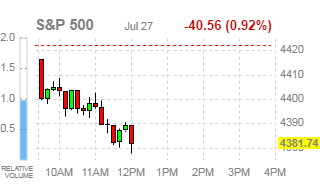

DJIA -0.43% 34,993.74 -150.57 Nasdaq -1.35% 14,639.84 -200.87 S&P -0.66% 4,393.13 -29.17

-

20:00

Вторник: итоги дня на основных фондовых площадках Европы

Европейские фондовые рынки снизились во вторник, так как инвесторы следили за корпоративными доходами, а также за экстремальными погодными условиями и распространением Covid-19 по всему континенту.

-

19:23

Wall Street: Основные фондовые индексы в минусе

Основные фондовые индексы США снижаются, так как инвесторы проявляют осторожность перед публикацией квартальной отчетности ряда крупных технологических компаний после закрытия рынка, а также оглашением итогов июльского заседания Федеральной резервной системы (ФРС) в среду.

Apple (AAPL), Microsoft (MSFT) и Alphabet (GOOG), материнская компания Google, отчитаются о квартальных результатах за второй квартал текущего года сегодня после закрытия торговой сессии. Инвесторы опасаются, что акции этих компаний могут разделить судьбу акций Tesla (TSLA), которые демонстрируют снижение на 3.3%, несмотря на то, что накануне производитель электрокаров обнародовал превысившие ожидания квартальные результаты. Компания отчиталась о получении квартальной прибыли в $1.45 в расчете на одну акцию, что оказалось заметно выше среднего прогноза аналитиков на уровне $0.98 на одну акцию. Квартальная выручка компании тоже превзошла консенсус-оценку рынка. Автопроизводитель также подтвердил свой прогноз добиться ежегодного прироста поставок автомобилей на 50% в долгосрочной перспективе.

Помимо Tesla, свои результаты за второй квартал также раскрыли 3M (MMM), General Electric (GE), UPS (UPS) и Raytheon Technologies (RTX). При этом первые три показали более высокие, чем ожидалось, показатели выручки и прибыли, тогда как последняя отчиталась о прибыли, превысившей консенсус-прогноз, но выручке на уровне оценок Уолл-стрит. Реакция инвесторов на отчетность этих компаний оказалась неоднозначной: акции GE и RTX подорожали на 0.9% и 3.8% соответственно, тогда как акции MMM и UPS потеряли 1.3% и 8.1% стоимости.

Сегодня стартовало двухдневное заседание ФРС по монетарной политике. Его итоги будут обнародованы завтра в 18:00 GMT. Интерес для рынков представляет мнение политиков центробанка США о будущем масштабных монетарных стимулов, учитывая, что в последние месяцы инфляция в стране быстро росла. Ожидается, что регулятор сообщит об активном обсуждении его политиками вопроса о сокращении объема ежемесячных покупок активов на сумму $120 млрд., но вряд ли объявят конкретную дату начала этого процесса.

Тем временем инвесторы оценивают последние статистические отчеты по экономике США, в том числе отчет Министерства торговли, который показал, что новые заказы на промышленные товары длительного пользования в США продолжали расти в июне, но рост оказался намного ниже ожиданий. Согласно отчету, заказы на товары длительного пользования выросли на 0.8% в июне после скачка на пересмотренные в сторону повышения на 3.2% в мае. Экономисты ожидали, что заказы вырастут на 2.1% по сравнению с ростом на 2.3%, о котором сообщалось в предыдущем месяце.

В свою очередь, отчет, опубликованный Conference Board, показал, что потребительское доверие в США немного улучшилось в июле по сравнению с пересмотренным в сторону повышения уровнем прошлого месяца. Согласно отчету, индекс потребительского доверия Conference Board в июле вырос до 129.1 с пересмотренных в сторону повышения 128.9 в июне. Экономисты ожидали, что индекс упадет до 123.9 с 127.3, первоначально заявленных в предыдущем месяце. Благодаря неожиданному росту индекс потребительского доверия достиг самого высокого уровня с февраля 2020 года. Рост общего индекса произошел из-за того, что индекс текущей ситуации поднялся до 160.3 в июле с 159.6 в июне. Между тем, индекс ожиданий составил 1084 в июле, практически не изменившись с 1085 в предыдущем месяце.

Стало также известно, что цены на жилье в США в мае росли самыми высокими темпами за 16 лет. Как показал отчет S&P Dow Jones Indices, сводный индекс S&P/Case Shiller для 20 мегаполисов вырос на 17.0% за 12 месяцев, закончившихся в мае, что является самым большим годовым ростом цен с августа 2004 года. Опрос экономистов прогнозировал рост на 16.4%.

Большинство компонентов DOW в минусе (17 из 30). Лидер роста - Honeywell International Inc. (HON; +1.15%). Аутсайдер - Intel Corp. (INTC; -3.19%).

8 из 11 секторов S&P в минусе. Наибольшее снижение показывает циклический потребительский сектор (-2.39%). Больше всего вырос сектор коммунальных услуг (+0.96%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

71.51

-0.40

-0.56%

Золото

1798.30

-0.90

-0.05%

Dow

34878.00

-156.00

-0.45%

S&P 500

4380.75

-33.50

-0.76%

Nasdaq 100

14851.00

-266.75

-1.76%

10-летние облигации США

1.238

-0.038

-2.98%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию в минусе: FTSE 100 6,996.08 -29.35 -0.42% DAX 15,519.13 -99.85 -0.64% CAC 40 6,531.92 -46.68 -0.71%

-

18:34

Чего ожидать от квартальной отчетности Starbucks (SBUX)

Как отмечает Barron’s, Starbucks (SBUX) готовится отчитаться о результатах за третий квартал своего 2021 финансового года (ФГ) после закрытия рынка во вторник, 27 июля.

За последние 12 месяцев стоимость акций Starbucks выросла на 64.1%. Для сравнения, индекс S&P 500 за аналогичный период повысился на 36.3%. Аналитик Quo Vadis Capital Джон Золидис (John Zolidis) заявил, что он остается "очень оптимистичным в отношении бренда, менеджмента Starbucks, а также долгосрочных перспектив роста компании". Тем не менее, он также признает, что "с учетом того, что акции торгуются на рекордных максимумах и с мультипликатором [P/E] на максимальном уровне за несколько десятилетий, на первый взгляд кажется верным, что сейчас не лучшее время для увеличения доли или открытия позиции в акциях Starbucks".

Starbucks продолжала пожинать плоды возобновления экономической активности. Ее сопоставимые продажи в США выросли на 9% в годовом исчислении в марте этого года, в то время как в Китае сопоставимые продажи выросли на 91%, хотя Золидис признает, что у показателя для Китая была низкая база сравнения из-за более жестких ограничений, введенных ранее во время пандемии.

Пандемия не повлияла на энтузиазм потребителей по поводу бренда. Как отмечает Золидис, Starbucks продолжала сообщать о ежегодном увеличении числа активных участников программы лояльности в США каждый квартал, за исключением третьего квартала прошлого года.

Во время объявления финансовой отчетности во вторник инвесторы также будут заинтересованы узнать о планах руководства по обратному выкупу акций компании. С тех пор, как Starbucks приостановила обратный выкуп в 2020 году, Золидис отмечает, что влияние предыдущих обратных выкупов ослабло, и что прирост показателя прибыль на акцию теперь более точно соответствует приросту чистой прибыли. Он ожидает, что компания возобновит программу обратного выкупа акций ближе к концу года.

Инвесторы Starbucks также хорошо осведомлены о росте затрат на рабочую силу, что является проблемой для всей отрасли, но Золидис считает, что рынок проигнорирует этот факт, "при условии, что рост выручки будет достаточно сильным".

Хотя Золидис по-прежнему оптимистично смотрит на бизнес Starbucks, потенциальное замедление прироста прибыли, по его мнению, представляет собой "больший риск", который может привести к "нескольким годам сокращения мультипликатора, что и произошло в прошлый раз, когда Starbucks торговалась с аналогичными валюациями". У него нет рейтинга для акций Starbucks.

Между тем аналитик Stifel Крис О’Калл (Chris O’Cull) рекомендует "Покупать" акции SBUX, целевую стоимость которых он оценивает в $135/шт.

"Starbucks была пионером среди компаний сферы розничной торговли и ресторанного бизнеса в преодолении изменений в поведении потребителей, вызванными демографическими сдвигами и технологическими сбоями", - написал О’Калл в своем отчете. "[Мы] считаем, что руководство предпринимает соответствующие шаги, чтобы Starbucks стала сильнее, чем раньше," добавил он.

На текущий момент акции SBUX котируются по $125.56 (-0.40%).

Информационно-аналитический отдел TeleTrade

-

16:31

Wall Street. Индексы начали сессию ниже нулевой отметки: Dow -0.49%, Nasdaq -0.25%, S&P -0.38%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.24% (-6 б.п.).

Нефть (WTI) $71.97 (+0.08%)

Золото $1,804.50 (+0.29%)

-

16:19

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют незначительные и разнонаправленные изменения

Перед открытием рынка фьючерс S&P находится на уровне 4,407.25 (-0.16%), фьючерс NASDAQ повысился на 0.04% до уровня 15,123.75. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент снижаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

27,970.22

+136.93

+0.49%

Hang Seng

25,086.43

-1,105.89

-4.22%

Shanghai

3,381.18

-86.26

-2.49%

S&P/ASX

7,431.40

+37.10

+0.50%

FTSE

6,996.06

-29.37

-0.42%

CAC

6,553.10

-25.50

-0.39%

DAX

15,546.41

-72.57

-0.46%

Сентябрьские нефтяные фьючерсы Nymex

$71.91

0.00%

Золото

$1,803.70

+0.25%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные и разнонаправленные изменения, так как инвесторы анализируют последнюю серию корпоративной отчетности за второй квартал, тогда как ФРС собирается начать свое двухдневное заседание по монетарной политике.

Двухдневное заседание ФРС по монетарной политике стартует сегодня, а его итоги будут обнародованы в среду в 18:00 GMT. Интерес для рынков представляет мнение политиков центробанка США о будущем масштабных монетарных стимулов, учитывая, что в последние месяцы инфляция в стране быстро росла. Ожидается, что регулятор сообщит об активном обсуждении его политиками вопроса о сокращении объема ежемесячных покупок активов на сумму $120 млрд., но вряд ли объявят конкретную дату начала этого процесса.

Среди множества компаний, которые обнародовали свои квартальные результаты вчера вечером/сегодня утром, стоит отметить Tesla (TSLA), 3M (MMM), General Electric (GE), Raytheon Technologies (RTX) и UPS (UPS).

Tesla сообщила о получении квартальной прибыли в $1.45 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.98 на одну акцию. Квартальная выручка компании тоже превзошла консенсус-оценку рынка. Производитель электромобилей также подтвердила свой прогноз добиться ежегодного прироста поставок автомобилей на 50% в долгосрочной перспективе. Стоимость акций TSLA на премаркете выросла на 0.8%.

UPS (UPS) отчиталась о квартальной прибыли в $3.06 в расчете на одну акцию, что оказалось выше оценки аналитиков на уровне $2.81 на одну акцию. Квартальная выручка компании также превзошла ожидания Уолл-стрит. Несмотря на солидные показатели отчетности, акции UPS на премаркете подешевели на 6.4%.

3M Co. заявила, что по итогам второго квартала 2021 года ее прибыль достигла $2.59 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.28 на одну акцию. Ее квартальная выручка тоже оказалась выше ,чем ожидали аналитики, и она повысила прогнозы основных финансовых показателей на весь 2021 год в целом. Котировки акций MMM на премаркете просели на 0.8%.

В General Electric (GE), что в последнем отчетном периоде заработала $0.05 в расчете на одну акцию, что оказалось выше $0.03 на одну акцию, прогнозируемых аналитиками. Квартальная выручка компании также превзошла ожидания участников рынка. Кроме того, компания подтвердила свой прогноз прибыли на весь 2021 год на уровне $0.15-0.25 на акцию против среднего прогноза аналитиков в $0.25 на акцию. Стоимость акций GE на премаркете подскочила на 3.4%.

Квартальная прибыль Raytheon Technologies составила $1.03 в расчете на одну акцию, что оказалось выше средней оценки аналитиков на уровне $0.93 на одну акцию. В то же время квартальная выручка компании в целом совпала со средним прогнозом рынка. В Raytheon также сообщили о повышении прогнозов основных финансовых показателей на весь текущий год. Акции RTX на премаркете подорожали на 1.7%.

После закрытия торговой сессии ожидается публикация квартальной отчетности Advanced Micro (AMD), Alphabet (GOOG), Apple (AAPL), Microsoft (MSFT), Starbucks (SBUX) и Visa (V).

Инвесторы также получили данные от Министерства торговли США, которые показал, что новые заказы на промышленные товары длительного пользования в США продолжали расти в июне, но рост оказался намного ниже ожиданий. Согласно отчету, заказы на товары длительного пользования выросли на 0.8% в июне после скачка на пересмотренные в сторону повышения на 3.2% в мае. Экономисты ожидали, что заказы вырастут на 2.1% по сравнению с ростом на 2.3%, о котором сообщалось в предыдущем месяце.

После начала торгов ожидается публикация данных по индикатору уверенности потребителей (в 14:00 GMT).

-

16:02

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

201.31

-0.36(-0.18%)

25175

ALCOA INC.

AA

38.6

-0.36(-0.92%)

43212

ALTRIA GROUP INC.

MO

47.5

-0.11(-0.23%)

9371

Amazon.com Inc., NASDAQ

AMZN

3,701.00

1.18(0.03%)

17678

AMERICAN INTERNATIONAL GROUP

AIG

47.55

-0.16(-0.34%)

186

Apple Inc.

AAPL

149.31

0.32(0.21%)

886627

AT&T Inc

T

28.08

-0.10(-0.35%)

144164

Boeing Co

BA

224.85

-1.00(-0.44%)

95522

Caterpillar Inc

CAT

210.5

-0.53(-0.25%)

3264

Chevron Corp

CVX

100.61

-0.34(-0.34%)

4681

Cisco Systems Inc

CSCO

55.33

-0.14(-0.25%)

13616

Citigroup Inc., NYSE

C

67.34

-0.43(-0.63%)

87365

Exxon Mobil Corp

XOM

58.25

-0.23(-0.39%)

39303

Facebook, Inc.

FB

373

0.54(0.15%)

73394

FedEx Corporation, NYSE

FDX

293.54

-3.96(-1.33%)

22898

Ford Motor Co.

F

13.97

-0.06(-0.43%)

268905

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

36.33

-0.32(-0.87%)

82877

General Electric Co

GE

13.4

0.48(3.72%)

4989562

General Motors Company, NYSE

GM

55.65

-0.12(-0.22%)

14820

Goldman Sachs

GS

374.87

-1.03(-0.27%)

3056

Google Inc.

GOOG

2,805.00

12.11(0.43%)

12886

Hewlett-Packard Co.

HPQ

28.41

-0.07(-0.25%)

763

HONEYWELL INTERNATIONAL INC.

HON

228.35

-0.90(-0.39%)

1101

Intel Corp

INTC

52.98

-1.33(-2.45%)

1263507

International Business Machines Co...

IBM

142.2

-0.57(-0.40%)

3261

JPMorgan Chase and Co

JPM

150.76

-0.89(-0.59%)

14253

McDonald's Corp

MCD

245

1.02(0.42%)

5949

Merck & Co Inc

MRK

77.25

0.01(0.01%)

12960

Microsoft Corp

MSFT

289.68

0.63(0.22%)

304340

Pfizer Inc

PFE

41.88

0.07(0.17%)

129470

Procter & Gamble Co

PG

139.8

-0.48(-0.34%)

13185

Starbucks Corporation, NASDAQ

SBUX

126.52

0.46(0.36%)

21516

Tesla Motors, Inc., NASDAQ

TSLA

666.34

8.72(1.33%)

524981

The Coca-Cola Co

KO

57.17

0.11(0.19%)

22883

Travelers Companies Inc

TRV

148.05

-0.77(-0.52%)

2094

Twitter, Inc., NYSE

TWTR

68.63

-0.06(-0.09%)

23563

Verizon Communications Inc

VZ

55.73

-0.05(-0.09%)

732512

Visa

V

250.27

0.02(0.01%)

14069

Walt Disney Co

DIS

178

-0.74(-0.41%)

14835

Yandex N.V., NASDAQ

YNDX

70

0.20(0.29%)

2950

-

15:59

До начала регулярной сессии поступили сообщения о присвоении рейтингов акциям следующих компаний

Аналитики Guggenheim присвоили акциям McDonald's (MCD) рейтинг Buy; целевая стоимость $270

Аналитики Truist присвоили акциям Merck (MRK) рейтинг Buy; целевая стоимость $92

Аналитики Truist присвоили акциям Pfizer (PFE) рейтинг Buy; целевая стоимость $43

Аналитики Guggenheim присвоили акциям Starbucks (SBUX) рейтинг Neutral; целевая стоимость $125

-

15:59

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Argus снизили рейтинг акций AT&T (T) до уровня Hold с Buy

-

14:35

Новости компаний: квартальная прибыль Raytheon Technologies (RTX) превзошла прогноз аналитиков

Согласно обнародованному отчету, прибыль компании Raytheon Technologies (RTX) по итогам второго квартала 2021 финансового года (ФГ) достигла $1.03 в расчете на одну акцию (против $0.39 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.93 на одну акцию.

Квартальная выручка компании составила $15.880 млрд. (+12.9% г/г), тогда как средний прогноз аналитиков предполагал $15.833 млрд.

В компании также сообщили о повышении прогнозов основных финансовых показателей на весь 2021 ФГ: прибыли до $3.85-4.00 на акцию по сравнению с ранее прогнозируемыми $3.50-3.70 на акцию и средним прогнозом аналитиков в $3.82 на акцию; выручки до $64.4-65.4 млрд. по сравнению с ранее прогнозируемыми $63.9-65.4 млрд. и средним прогнозом аналитиков в $65.39 млрд.

Акции RTX на премаркете выросли до уровня $87.40 (+1.69%).

Информационно-аналитический отдел TeleTrade

-

14:16

Новости компаний: квартальные результаты General Electric (GE) превзошли ожидания аналитиков

Согласно обнародованному отчету, прибыль компании General Electric (GE) по итогам второго квартала 2021 финансового года (ФГ) достигла $0.05 в расчете на одну акцию (против -$0.15 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.03 на одну акцию.

Квартальная выручка компании составила $18.300 млрд. (+3.1% г/г), тогда как средний прогноз аналитиков предполагал $17.959 млрд.

Компания также подтвердила свой прогноз прибыли на весь 2021 ФГ на уровне $0.15-0.25 на акцию против среднего прогноза аналитиков в $0.25 на акцию.

Акции GE на премаркете выросли до уровня $13.43 (+3.95%).

Информационно-аналитический отдел TeleTrade

-

14:07

Новости компаний: квартальные результаты 3M (MMM) превзошли прогнозы аналитиков

Согласно обнародованному отчету, прибыль компании 3M (MMM) по итогам второго квартала 2021 финансового года (ФГ) достигла $2.59 в расчете на одну акцию (против $1.78 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.28 на одну акцию.

Квартальная выручка компании составила $8.900 млрд. (+24.0% г/г), тогда как средний прогноз аналитиков предполагал $8.594 млрд.

Компания также повысила прогнозы основных финансовых показателей на весь 2021 ФГ: прибыли до $9.70-10.10 на акцию по сравнению с своим предыдущим прогнозом в $9.20-9.70 акцию и средним прогнозом аналитиков в $9.85 на акцию; прироста общей выручки до 7-10% г/г, что соответствует выручке в размере $34.43-35.40 млрд. по сравнению со средним прогнозом аналитиков в $34.88 млрд. Ранее компания прогнозировала прирост выручки на 5-8% г/г.

Акции MMM на премаркете выросли до уровня $203.79 (+1.05%).

Информационно-аналитический отдел TeleTrade

-

13:59

Европейские фондовые индексы снижаются

Европейские фондовые индексы снижаются, поскольку Пекин усилил ограничительные меры в отношении предприятий, которые он обвиняет в усугублении неравенства и увеличении финансовых рисков.

Азиатские фондовые индексы достигли самого низкого уровня в этом году, поскольку инвесторы покинули китайские технологические акции, облигации и валюты на фоне опасений по поводу масштабных репрессий Пекина в отношении компаний, от образовательных до технологического сектора.

Крупнейшая китайская компания по доставке еды потеряла почти -18% в Гонконге, помимо падения на -14% накануне, когда страна ужесточила правила для платформ доставки еды, обеспечивая минимальную заработную плату.

Британский фунт остается устойчивым, чему способствует снижение числа новых ежедневных случаев COVID-19 в Великобритании.

Циклические компании, такие как банки и автопроизводители, в целом были ниже.

Акции горнодобывающих компаний Antofagasta и Glencore упали примерно на -2% после того, как данные показали, что рост промышленной прибыли Китая в июне замедлился.

Прибыль в промышленности выросла заметно на 20% в годовом исчислении в июне, но медленнее, чем рост на 36,4%, зафиксированный в мае, поскольку высокие цены на сырьевые товары продолжали снижать прибыльность компаний.

Акции Rio Tinto упали на -1,7% после того, как заявили, что планируют сократить производство на алюминиевом заводе в Канаде из-за забастовок профсоюзов.

Котировки Reckitt Benckiser упали на -8,5% после того, как производитель Lysol перешел на убыток до налогообложения в первой половине года из-за более низкой выручки и более высоких затрат.

Акции издателя Daily Mirror Reach Plc подскочили на 7,7%. Компания заявила, что торгуется с опережением ожиданий, и ожидает, что такая сильная динамика сохранится.

Котировки голландской телекоммуникационной компании KPN подорожали на 1,8%. Компания объявила о программе обратного выкупа акций на сумму 200 млн евро ($235 млн) после публикации прибыли за второй квартал выше оценок.

Акции Sodexo Group упали примерно на полпроцента. Французская группа предприятий общественного питания и общественного питания заявила, что вступила в эксклюзивные переговоры по объединению своих глобальных услуг по уходу за детьми, включая Liveli во Франции, с услугами группы Grandir.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

6 994,13

-31,3

-0,45%

DAX

15 546,72

-72,26

-0,46%

CAC

6 559,69

-18,91

-0,29%

Информационно-аналитический отдел TeleTrade

-

13:54

Новости компаний: квартальные результаты UPS (UPS) превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании UPS (UPS) по итогам второго квартала 2021 финансового года (ФГ) достигла $3.06 в расчете на одну акцию (против $2.13 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.81 на одну акцию.

Квартальная выручка компании составила $23.424 млрд. (+14.5% г/г), тогда как средний прогноз аналитиков предполагал $23.166 млрд.

Акции UPS на премаркете снизились до уровня $207.75 (-1.01%).

Информационно-аналитический отдел TeleTrade

-

13:32

Новости компаний: квартальные результаты Tesla (TSLA) превзошли ожидания аналитиков

Согласно обнародованному отчету, прибыль компании Tesla (TSLA) по итогам второго квартала 2021 финансового года (ФГ) достигла $1.45 в расчете на одну акцию (против $2.18 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.98 на одну акцию.

Квартальная выручка компании составила $11.960 млрд. (+98.0% г/г), тогда как средний прогноз аналитиков предполагал $11.399 млрд.

Tesla также подтвердила свой прогноз добиться ежегодного прироста поставок автомобилей на 50% в долгосрочной перспективе.

Акции TSLA на премаркете выросли до уровня $672.00 (+2.19%).

Информационно-аналитический отдел TeleTrade

-

12:41

Вторник: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись разнонаправленно, поскольку распродажа усилилась в некоторых из наиболее динамичных секторов Китая, и инвесторы ждали результатов заседания Федеральной резервной системы на этой неделе, чтобы получить какие-либо новые намеки на то, когда центральный банк США снизит стимулы.

Китайские фондовые индексы резко упали, что привело к убыткам предыдущей сессии, поскольку обеспокоенность по поводу ограничительных мер Пекина в отношении образовательных технологических компаний и его рынка недвижимости повлияла.

Контрольный индекс Shanghai Composite упал на -2,49% после того, как большую часть утра провел на положительной территории. Гонконгский индекс Hang Seng упал на -4,22%.

Акции Японии выросли, поскольку инвесторы подняли оптимистичную прибыль американских корпораций.

Наибольший рост выросли у авиакомпаний: акции Japan Airlines и ANA Holdings поднялись примерно на 3,3%. Акции Sumitomo Metal Mining выросли на 4,5%, а акции Nippon Suisan Kaisha - на 4%. Акции Rakuten Group упали на 7,3% после понижения рейтингов.

Австралийские рынки показали скромную прибыль, поскольку стабильные цены на сырье помогли поднять акции горнодобывающих и энергетических компаний.

Акции горнодобывающих компаний BHP и Rio Tinto подскочили на 2,8% и 1,8% соответственно после того, как цены на железную руду и медь выросли в одночасье. Котировки OZ Minerals выросли на 6,5% после повышения прогноза годовой добычи золота.

Бумаги BlueScope подскочили на 6,4% после того, как производитель стали заявил, что ожидает превышения своего прогноза на второе полугодие. Акции Santos и Woodside Petroleum выросли на 1-2% в связи с постепенным повышением цен на нефть на азиатских торгах на фоне ожиданий ограниченного предложения.

Oil Search снизил капитализацию на -0,5% после сообщения о снижении добычи нефти и газа в июньском квартале. Акции технологических компаний потеряли позиции: Afterpay, Appen и Xero упали на -2-3% .

Акции Сеула восстановились на фоне положительных экономических данных и оптимизма по поводу сильного роста прибыли. Ежедневное количество новых случаев коронавируса в Южной Корее остается на уровне 1300 случаев второй день подряд, что вселяет надежды на восстановление экономики и корпоративных доходов.

Акции фармацевтического гиганта Samsung Biologics выросли на 1,6%, а акции ведущей химической компании LG Chem - на 2,2%.

По предварительным оценкам Банка Кореи, ВВП Южной Кореи последовательно вырос на 0,7% с учетом сезонных колебаний во втором квартале 2021 года. Это соответствовало ожиданиям после роста на 1,7% за предыдущие три месяца.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

27 970,22

+136,93

+0,49%

SHANGHAI

3 381,18

-86,26

-2,49%

HSI

25 086,43

-1 105,89

-4,22%

ASX 200

7 431,4

+37,1

+0,5%

KOSPI

3 232,53

+7,58

+0,24%

NZX 50

12 590,31

-82,92

-0,65%

Информационно-аналитический отдел TeleTrade

-

10:22

Основные фондовые площадки Европы начали торги в красной зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

6 994,99

-30,44

-0,43%

DAX

15 536,27

-82,71

-0,53%

CAC 40

6 559,81

-18,79

-0,29%

Информационно-аналитический отдел TeleTrade

-

09:43

Европейские фондовые индексы, вероятно, откроются небольшим снижением

DAX -0.2%

FTSE -0.1%

IBEX -0.2%

Европейские фондовые индексы, вероятно, откроются во вторник небольшим снижением в преддверии предстоящего на этой неделе заседания ФРС. Итоги данного собрания регулятора могут дать подсказки о том, когда стимулирующие программы США могут начать сворачиваться на фоне разразившегося инфляционного кризиса.

Информационно-аналитический отдел TeleTrade

-