Market news

-

23:04

Чистый объем покупок американских ценных бумаг иностранными инвесторами (США ) (Июнь): падение с $155.3B до $121.8B

-

23:04

Общий объем покупок американских ценных бумаг иностранными инвесторами (США ) (Июнь): снижение с $182.5B к $22.1B

-

19:51

USD/CAD растет вблизи отметки 1,2900 на фоне падения цен на нефть и сильного доллара США

- USD/CAD резко растет из-за снижения цен на WTI, подстегиваемого данными из Китая, свидетельствующими о замедлении экономики.

- Индекс производственной активности ФРС Нью-Йорка Empire State Manufacturing Index за август упал до -31,3, что вызвано ухудшением условий ведения бизнеса.

- USD/CAD может получить некоторые подсказки от канадских данных по инфляции, а также протоколов заседания ФРС США, которые будут опубликованы в среду.

USD/CAD отскакивает от 200-дневной EMA и резко поднимается к дневному максимуму 1.2934 благодаря импульсу снижения риска, вызванному слабыми экономическими данными из Китая, а также снижением цен на нефть(WTI упала на 3,50%, ниже отметки $90 PB), что является благоприятным фактором для USD/CAD.

Пара USD/CAD торгуется на уровне 1,2896 после открытия вблизи дневных минимумов, достигнутых во время азиатской сессии, на отметке 1,2766, но бегство от риска и укрепление доллара США поддержали основную валюту, которая продолжила рост в течение дня.

В начале американской сессии ФРБ Нью-Йорка опубликовала данные по условиям деловой активности за август, также известный как индекс NY Fed Empire State, который упал до -31,3, что ниже ожиданий, так как заказы и поставки замедлились.

В то же время нефть WTI упала на новостях о замедлении экономического роста в Китае, что вновь вызвало опасения рецессии по всему миру. Подтверждением вышесказанного стало сокращение Народным банком Китая (PBoC) своей 1-летней кредитной ставки (MLF) на 10 б.п. до 2,75%. ЦБ отреагировал на более слабые, чем ожидалось, данные, такие как промышленное производство и розничные продажи, не оправдавшие прогнозов.

Что смотреть

На этой неделе экономический календарь Канады будет включать данные по инфляции. В то время как в американском календаре будут опубликованы протокол заседания ФРС, данные по жилищному строительству в США, первичные заявки на пособие по безработице, индекс опережающих индикаторов Conference Board и выступления представителей ФРС.

USD/CAD Дневной график

USD/CAD Ключевые технические уровни

-

18:44

EUR/USD продолжает падение ниже 1.0200, так как быки доллара отказываются сдаваться

- EUR/USD находится под сильными продажами, поскольку доллар США продолжает расти на фоне бегства от рисков.

- Опасения рецессии на фоне углубления энергетического кризиса в Германии усугубляют положение евро.

- Снижение доходности казначейских облигаций не может оказать поддержку паре.

Пара EUR/USD падает как карточный домик, преодолев отметку 1,0200 на фоне сильного давления покупателей на доллар США.

Доллар США остается самым надежным активом, поскольку неутешительные китайские данные и вновь возникшие опасения по поводу роста экономики отпугивают инвесторов.

Тяга к риску продолжает преобладать даже на фоне начала американских торгов, а неблагоприятные данные по индексу деловой активности в производственном секторе Empire и индексу NAHB мало сдерживают долларовых быков.

Рынки предпочитают покупать доллар перед выходом в среду протокола заседания FOMC, который может показать намерения политиков ФРС относительно размера будущего повышения ставок. Протокол может повлиять на рыночную оценку сентябрьского повышения ставки ФРС, что в конечном итоге отразится на оценке доллара США.

Между тем, распродажа доходности казначейских облигаций США, вызванная ухудшением настроений, не оказывает никакой поддержки паре. Основная валютная пара также остается подорванной растущими рисками рецессии в еврозоне. Германия, может вступить в рецессию на фоне углубляющегося энергетического кризиса, а опускающиеся воды Рейна затрудняют судоходство по реке и усугубляют проблему предложения.

Далее вверх по реке в Каубе, известном узком месте для судоходства, где Рейн течет узко и неглубоко, исходный уровень опустился на 40 сантиметров, что, вероятно, может снизить количество угля среди основных грузов, перевозимых по водному пути.

В последний час министр экономики Роберт Хабек заявил, что "Германия должна была ввести свой налог, чтобы помочь коммунальным предприятиям покрыть расходы на замену российских поставок, иначе ее энергетический рынок рухнет". Быки по евро отмахнулись от комментариев Хабека на фоне непрекращающегося спроса на доллар.

EUR/USD: технические уровни для наблюдения

-

18:35

Индекс потребительских цен Канады снизится до 7,8% в июле - TDS

Аналитики TD Securities ожидают, что годовой индекс потребительских цен (CPI) в Канаде снизится до 7,8% в июле с 8,1% в июне, при этом снижение цен на энергоносители и более значительный эффект базы повлияют на итоговый показатель.

USDCAD – покупка на снижении

"Цены на продукты питания и арендная плата должны восстановиться после слабой динамики в июне, в то время как расходы на выплату процентов по ипотеке обеспечат еще один источник силы. Мы также ожидаем, что базовая инфляция будет держаться вблизи отметки 5,0%, при этом увеличение CPI-common всего на 0,1пп.

FX: Умеренные темпы роста CPI должны помочь рынку оценить пик "ястребиной" позиции Банка Канады. USDCAD покупается на снижении, и мы считаем, что после заседания BOC является вероятным.

Ставки: CPI, естественно, находится в центре внимания, поэтому большие сюрпризы будут определять относительную динамику Канады против США. Тактически мы готовимся к росту спроса на публикации индекса 1 сентября, что должно вызвать значительный дисбаланс спроса и предложения в сочетании с отсутствием аукциона по 30-летним номиналам в конце августа".

-

18:15

XAU/USD держится около 50 DMA

- Цена золота пробивает критический уровень 50 DMA на отметке $1,782, несмотря на падение доходности.

- Данные по Китаю провоцируют бегство от рисков и укрепляют безопасный доллар США.

- Пара XAU/USD остается подверженной риску тестирования бычьего 21 DMA при дневном закрытии ниже 50 DMA.

Цена на золото глубоко в минусе на американской сессии, так как инвесторы прибегают к режиму "продавать все" на фоне широкого бегства от риска.

Последний виток падения желтого металла пришелся на критически важную 50-дневную скользящую среднюю (DMA) на уровне $1,782, так как давление продаж усилилось после снижения американских акций.

Бегство от рисков распространилось на американские торги, так как слабые данные по активности в Китае усилили опасения по поводу здоровья мировой экономики, в то время как инвесторы по-прежнему с опаской относятся к размеру следующего повышения ставки ФРС в ближайшие месяцы.

Торговцы золотом не смогли извлечь выгоду из неожиданного снижения ставки Народным банком Китая (PBOC), так как это еще больше нервировало рынок и усилило спрос на доллар США. В течение последнего часа золото нашло поддержку вблизи уровня $1,770 на фоне резкой распродажи доходности казначейских облигаций США, инвесторы устремились в безопасные американские государственные облигации.

Технически, продавцы золота ожидают дневного закрытия ниже 50 DMA, чтобы возобновить падение к бычьему 21 DMA на $1,756. В противном случае, если быкам удастся отстоять первый уровень, то отскок к барьеру $1.800 будет неизбежен.

14-дневный индикатор относительной силы (RSI) повернул на юг, атакуя срединную линию, оправдывая недавнюю слабость желтого металла.

Цена на золото: Дневной график

Цена золота: Дополнительные уровни для рассмотрения

-

17:22

USD/TRY держится чуть ниже отметки 18,00

- USD/TRY продолжает боковую торговлю вблизи 18.00.

- Бюджетный баланс Турции показал дефицит в размере TL64B в июле.

- Ожидается, что ЦБ Турции оставит ставки без изменений в конце недели.

Дальнейшая консолидация чуть ниже 18.00 пока остается главной целью USD/TRY.

USD/TRY готова продолжить консолидацию

USD/TRY продолжает консолидацию с конца июля в области чуть ниже района 18.00. До сих пор быки не смогли прорваться выше этого ключевого уровня, который, похоже, сильно укреплен валютными интервенциями.

Данные по Турции: дефицит бюджетного баланса в июле вырос более чем в два раза до TL64B, хотя основное внимание, как ожидается, будет приковано к заседанию турецкого центрального банка (CBRT) в четверг. В то же время, консенсус среди инвесторов продолжает указывать на то, что центральный банк примет еще одно решение оставить политику без изменений, несмотря на то, что инфляция за год по июль выросла почти на 80%.

На что обратить внимание вокруг TRY

Уклон в сторону повышения в паре USD/TRY остается неизменным, и она сохраняет курс на возвращение к ключевой зоне 18.00.

В то же время, ожидается, что ценовая динамика лиры будет продолжать колебаться в зависимости от динамики цен на энергоносители и сырьевые товары, которые напрямую связаны с развитием событий в Украине, широких тенденций склонности к риску и курса ставки ФРС в ближайшие месяцы.

Дополнительные риски для турецкой валюты также исходят из внутренней ситуации, поскольку инфляция не подает признаков ослабления (несмотря на то, что в июле она выросла меньше, чем прогнозировалось), реальные процентные ставки остаются на отрицательных значениях, а политическое давление, заставляющее ЦБ РФ придерживаться низких процентных ставок, остается вездесущим. Кроме того, похоже, что не существует плана Б по привлечению иностранной валюты в условиях, когда валютные резервы страны сокращаются с каждым днем.

Ключевые события в Турции на этой неделе: Бюджетный баланс (понедельник) - Решение ЦБ РФ по процентной ставке (четверг).

Важные вопросы на заднем плане: валютные интервенции ЦБ Турции. Прогресс (или его отсутствие) новой схемы правительства, ориентированной на поддержку лиры через защищенные срочные депозиты. Постоянное давление правительства на ЦБ против доверия/независимости банка. Приступы геополитической обеспокоенности. Структурные реформы. Президентские/парламентские выборы 23 июня.

Ключевые уровни USD/TRY

На данный момент пара набирает 0,20% на уровне 17,9569 и имеет ближайшую цель на 17,9874 (максимум 2022 года 3 августа), затем на 18,2582 (исторический максимум 20 декабря) и затем на 19,00 (круглый уровень). С другой стороны, прорыв уровня 17,1903 (недельный минимум 15 июля) откроет дорогу к 16,3099 (100-дневная SMA) и, наконец, к 16,0365 (месячный минимум 27 июня).

-

17:03

США : Август, Индекс рыночной стоимости жилья NAHB 49 ниже ожиданий 55

-

16:54

Хабек: Зависимая от России энергетическая модель Германии не вернется

"Зависимая от России энергетическая модель Германии потерпела крах и не вернется", - заявил в понедельник министр экономики Германии Роберт Хабек, как сообщает Reuters.

Дополнительные тезисы

Мы должны проглотить горькое лекарство, чтобы перейти к новой энергетической модели.

Газовый сбор обеспечит надежность поставок

Альтернативой введению налога стал бы коллапс немецкой энергетической системы.

Эти меры делают нас менее уязвимыми для шантажа.

Нам нужны адресные льготы, чтобы помочь людям с газовым налогом.

Реакция рынка

Единой валюте с трудом удается восстанавливаться, и пара EUR/USD вна момент написания потеряла 0,45%, достигнув отметки 1,0212.

-

16:49

Цветные металлы будут торговаться в режиме медвежьего рынка - TDS

Экономисты TD Securities утверждают, что недавнее восстановление цен на промышленные металлы было чрезмерным в свете выхода последних макроэкономических данных из Китая.

Цены на цветные металлы вернутся к снижению

"Китайские данные оказались слабее, чем ожидалось, а строительный рынок и рынок недвижимости продолжают оказывать значительное влияние, что говорит о том, что недавнее восстановление цен на промышленные металлы было чрезмерным. Действительно, сейчас мы ожидаем, что рост экономики Китая в этом году составит всего 2,9%, что значительно слабее официального целевого показателя "около 5,5%».

В этом смысле, хотя наш собственный индикатор спроса на сырьевые товары резко пошел вверх после самого крутого за почти десятилетие события ликвидации, это восстановление сигналов спроса на сырьевые товары, скорее всего, исчерпало себя, а более слабая динамика роста в конечном итоге окажет давление на комплекс.

Несмотря на это, наш индикатор риска предложения металлов продолжает указывать на то, что премия за риск предложения просачивается в базовые металлы, отражая неопределенность, связанную с продолжающимся сокращением поставок электроэнергии в Китае и резким ростом цен на энергоносители в Европе. Тем не менее, мы ожидаем, что слабость спроса окажется более доминирующей силой в дальнейшем. В конечном счете, базовые металлы торгуются в режиме "медвежьего рынка", и мы ожидаем, что цены вернутся к снижению по мере того, как этот временный источник премии за риск слабнет".

-

16:30

EUR/USD торгуется около 1,0200

Американский доллар находится в режиме восстановления в начале недели, укрепляясь по всему спектру рынка. Как пишет главный аналитик FXStreet Валерия Беднарик, пара EUR/USD торгуется около порога 1,0200, недалеко от дневного минимума 1,0185. «Возобновление опасений по поводу рецессии затмило облегчение, связанное с инфляцией, на фоне признаков замедления экономической активности в Китае. Розничные продажи в стране в июле выросли на 2,7% по сравнению с аналогичным периодом прошлого года, а промышленное производство за тот же период увеличилось на 3,8%, оба показателя не оправдали ожиданий рынка. В то же время центральный банк неожиданно снизил ключевую процентную ставку и выпустил ликвидность.

Фондовые рынки с трудом растут, а европейские индексы торгуются смешанно, примерно на уровне открытия. Спрос на государственные облигации США, с другой стороны, удерживает доходность на верхней границе своего последнего диапазона, отражая опасения по поводу экономического спада.

Что касается данных, Германия опубликовала июльский индекс оптовых цен, который снизился на 0,4% за месяц. США опубликовали августовский индекс деловой активности в производственном секторе штата Нью-Йорк Empire State, который неожиданно снизился до -31,3 с 11,1 в предыдущем месяце. Этот показатель оказал некоторое давление на доллар США в преддверии открытия Уолл-стрит. До конца дня календарь пуст».

-

16:27

Краткосрочный технический прогноз по паре EUR/USD

Главный аналитик FXStreet Валерия Беднарик комментирует техническую ситуацию в паре EUR/USD:

«Пара EUR/USD снижается второй день подряд, а технические показатели говорят о повышенном риске медвежьего прорыва. На дневном графике видно, что индикатор Momentum движется вокруг своей срединной линии, а индикатор RSI ускорился в южном направлении, сохраняя медвежий наклон на уровне около 46. Между тем, пара пересекает сверху вниз флэтовую 20-дневную скользящую среднюю, а более длинные скользящие продолжают двигаться ниже, держась намного выше текущего уровня.

Ближайшая картина остается медвежьей. На 4-часовом графике видно, что технические индикаторы продлили свое падение в пределах отрицательных уровней, сохраняя медвежий уклон. Кроме того, цена в настоящее время развивает импульс ниже всех своих скользящих средних, причем 100- и 200-дневная SMA не демонстрируют четкой направленности и сходятся около 1,0210. Можно ожидать дальнейшего снижения, если пара окажется ниже ценовой зоны 1,0150.

Уровни поддержки: 1,0155 1,0105 1,0070

Уровни сопротивления: 1.0240 1.0280 1.0325»

-

15:59

Прогноз цен на сырую нефть: WTI в свободном падении на фоне глобальных потрясений

- Замедление китайской экономики усугубляет ситуацию с замедлением спроса на нефть.

- Участники рынка следят за ядерными дискуссиями между США и Ираном.

- WTI торгуется вблизи августовского минимума на уровне $86,99 и с ярко выраженной медвежьей технической позицией.

Цены на сырую нефть в начале недели находятся в свободном падении, баррель West Texas Intermediate в настоящее время торгуется на уровне $86,63, недалеко от минимума этого месяца $86,40.

На цены на нефть оказывают влияние несколько факторов, главным из которых является ухудшение прогноза спроса. Данные из Китая показали, что в июле объем перевалки сырой нефти в стране упал до самого низкого уровня с марта 2020 года и составил 53,21 млн тонн сырой нефти. Этот показатель также был на 8,8% ниже, чем в тот же период прошлого года. Кроме того, разочаровывающие данные по розничным продажам и промышленному производству в Китае возродили опасения по поводу глобальной рецессии.

Что касается предложения, то генеральный директор Saudi Aramco заявил в воскресенье, что они смогут увеличить добычу до максимальной мощности в 12 миллионов баррелей в день, если правительство потребует этого. В перспективе ответ Ирана на предложение ЕС о возобновлении ядерной сделки 2015 года, который, как ожидается, будет объявлен позднее в этот день, может повлиять на цены на сырую нефть. В случае если Иран и США достигнут соглашения, это может привести к снятию санкций на экспорт нефти и газа из Ирана.

Технический прогноз по WTI

Вышеупомянутый августовский минимум является самым низким уровнем WTI с февраля, что означает, что прорыв ниже него может привести к более резкому падению. Первоначальной медвежьей целью и непосредственным уровнем поддержки является область $86,10, где черное золото имеет несколько внутридневных максимумов и минимумов с января этого года. Медвежий прорыв может привести к тестированию уровня $85,00. Кислый тон акций, скорее всего, будет удерживать цены на сырую нефть в нисходящем тренде до конца дня.

Если Уолл-стрит восстановится, WTI также может найти некоторый спрос. Внутридневное сопротивление находится на уровнях $88,50 и $90,00. Тем не менее, технические показатели указывают на то, что в ближайшее время цены на нефть будут снижаться, что дополняет негативную фундаментальную картину.

-

15:58

Доходность 10-летних облигаций США, похоже, достигла дна - UOB

Валютные стратеги UOB Group комментируют динамику доходности 10-летних облигаций США.

Ключевые тезисы

"В нашем обновлении от конца прошлого месяца (29 июля 2022 года), когда доходность 10-летних казначейских облигаций США находилась на уровне 2,688%, мы отметили, что "риск для доходности 10-летних облигаций по-прежнему является явно понижательным" и указали, что "следующие уровни поддержки находятся на отметках 2,557% и 2,500%". Мы добавили, что "сопротивление находится на уровне 2,900% (55-дневная экспоненциальная скользящая средняя), но только прорыв линии нисходящего тренда (в настоящее время на уровне 2,975%) будет свидетельствовать о том, что риск снижения рассеялся".

"Впоследствии доходность 10-летних облигаций упала до 2,516%, после чего в тот же день произошел сильный отскок. Ценовая динамика привела к формированию "внешнего разворотного бара". После его появления 10-летняя доходность росла до 11 августа, когда она не только пробила сопротивление линии тренда, но и закрылась выше 55-дневной экспоненциальной скользящей средней. Техническое развитие событий и ценовая динамика указывают на то, что понижательные риски для 10-летней доходности ослабли. Если посмотреть на это с другой стороны, то 2,516%, вероятно, является основанием, и этот уровень может удерживаться, по крайней мере, в течение нескольких недель."

"Хотя доходность 10-летних облигаций достигла дна, ожидать серьезного разворота преждевременно. От текущих уровней 10-летняя доходность, скорее всего, будет торговаться между минимумом 2,516% и 3,103%. И максимум июля, и вершина дневного облака Ишимоку находятся на уровне 3,103%. Прорыв этого прочного уровня сопротивления значительно повысит шансы на устойчивое развитие роста показателя 10-летней доходности".

-

15:43

США: Индекс производственной активности ФРС Нью-Йорка Empire State снизился до -31,3 против ожидаемых 8,5

- Индекс деловой активности ФРС Нью-Йорка Empire State Manufacturing Index резко упал в августе.

- После выхода данных индекс доллара США утратил часть дневного прироста.

Общий индекс общих условий деловой активности в производственном секторе от Федерального резервного банка Нью-Йорка снизился до -31,3 в августе с 11,1 в июле. Индекс значительно превзошел ожидания рынка в 8,5.

"Новые заказы и поставки упали, а объем невыполненных заказов снизился. Сроки поставки впервые за почти два года остались неизменными, а запасы выросли", - поясняет ФРБ Нью-Йорка в своей публикации. " Индикаторы рынка труда указали на небольшой рост занятости, но снижение средней продолжительности рабочей недели".

Что касается инфляции, то, хотя она все еще остается высокой, индекс уплаченных цен снизился, а индекс полученных цен остался на прежнем уровне, добавили в ФРС Нью-Йорка и отметили, что фирмы не ожидают значительного улучшения условий ведения бизнеса в ближайшие шесть месяцев.

Реакция рынка

Индекс доллара США (DXY) развернулся на юг и стер часть дневных достижений после этих данных. На момент написания статьи DXY все еще повышался на 0,4% от цены открытия и составлял 106,10.

-

15:36

EUR/USD: Существует надежная поддержка в районе 1.0100

- EUR/USD резко корректируется вниз и вновь тестирует уровень 1.0190/85.

- Нижняя граница диапазона возникает в районе 1.0100.

EUR/USD ускоряет потери и опускается ниже ключевой поддержки 1.0200 в понедельник.

Дальнейшая коррекция может привести к возврату к нижней границе недавнего диапазона в районе 1.0100, хотя устойчивый прорыв ниже этого уровня пока выглядит маловероятным.

В долгосрочной перспективе ожидается, что медвежий взгляд на пару будет преобладать до тех пор, пока она торгуется ниже 200-дневной SMA на уровне 1.0887.

Дневной график EUR/USD

-

15:34

США : Август, Индекс деловой активности в производственном секторе ФРБ Нью-Йорка -31.3 ниже ожиданий 8.5

-

15:34

Канада : Июнь, Оптовые продажи (м/м) 0.1% ниже ожиданий 0.5%

-

15:34

Канада : Июнь, Объем производственных продаж (м/м) -0.8% выше ожиданий -0.9%

-

15:09

Индекс доллара США: вероятен еще один визит в район августовского пика

- DXY продолжает развивать пятничный рост, восстановившись над отметкой 106.00 и продвинувшись выше.

- В ближайшей перспективе дальнейший рост может распространиться на область 107.00.

Индекс доллара DXY остается в режиме восстановления, продвинувшись за пределы отметки 106.00 в начале недели.

Дальнейшее развитие восходящего импульса может распространиться на августовский максимум вблизи отметки 107.00 (от 5 августа). Далее на север индекс может попытаться преодолеть недельный максимум на отметке 107,42 (от 27 июля).

Если рассматривать более широкий сценарий, то бычий прогноз по доллару останется в силе, пока индекс находится выше 200-дневной SMA на уровне 100,10.

Дневной график DXY

-

15:06

Золото: XAU/USD продлевает падение до свежего недельного минимума вблизи $1 770

- Золото резко упало в начале недели.

- Широкомасштабное укрепление доллара оказывает сильное влияние на XAU/USD в понедельник.

- Рынки по-прежнему с опаской относятся к риску на фоне замедления роста экономики Китая и эскалации геополитической напряженности.

Золото начало новую неделю под сильным медвежьим давлением и упало до свежего недельного минимума $1,773. На момент написания статьи пара XAU/USD торговалась на уровне $1,775, с внутридневным понижением на 1,5%.

Восстановление доллара набирает обороты

Разочаровывающие макроэкономические данные из Китая напомнили инвесторам, что замедление темпов роста второй по величине экономики мира может значительно ухудшить перспективы спроса на желтый металл.

Кроме того, эскалация геополитической напряженности в связи с посещением Тайваня американскими законодателями и продолжением Китаем военных учений вокруг острова заставила инвесторов искать безопасное убежище в начале недели. Доллар укрепился на фоне неприятия риска, а индекс доллара США (DXY) сумел развить восстановление пятницы. На момент написания индекс DXY вырос на 0,6% внутри дня в район 106,29.

Если говорить о перспективах, то в США будет опубликован индекс деловой активности в производственном секторе от Федерального резервного банка Нью-Йорка (Empire State Manufacturing Survey). Индекс рынка жилья NAHB за август также будет рассматриваться в поисках нового импульса.

На момент написания статьи фьючерсы на фондовые индексы США снизились на 0,3% - 0,5%. Если только эти данные не позволят тяге к риску вернуться на рынки, золоту будет трудно начать восстановление во второй половине дня.

Технические уровни

-

14:58

USD/IDR: более глубокий откат может привести к повторному тестированию 14 620 - UOB

Валютные стратеги отдела исследований мировой экономики и рынков UOB Group предполагают, что пара USD/IDR может ослабнуть до 14 620 в ближайшей перспективе.

Ключевые тезисы

"Резкое падение USD/IDR до 14,655 на прошлой неделе стало для нас неожиданностью (мы ожидали боковую торговлю)".

"Хотя стремительное падение кажется чрезмерным, слабость USD/IDR может сначала продолжиться до 14 620, прежде чем станет вероятной стабилизация. Сопротивление находится на уровне 14,760, за которым следует 14,810".

-

14:48

Данные по инфляции в США оставили рынки в неопределенности относительно следующего шага ФРС - UBS

Пол Донован, главный экономист UBS Global Wealth Management, делится своим мнением о последних событиях на рынке.

Китай столкнулся с ослаблением внутреннего спроса

"Данные по инфляции в США на прошлой неделе оставили финансовые рынки в неопределенности относительно следующего шага ФРС США. Эта неопределенность (и связанная с ней премия за риск) может быть связана с июньскими ошибками в политике ФРС. Повышение статуса инфляции потребительских цен увеличивает неопределенность, учитывая недостатки и волатильность этих данных. Отказ от заявлений о намерениях означает, что рынки могут реализовать свои собственные прихоти и ожидания в отношении политики ЦБ без эффективного сдерживания со стороны ФРС ".

"Китай движется в совершенно ином направлении, снизив овернайт процентную ставку. Китай сталкивается с ослаблением внутреннего спроса - розничные продажи в июле были ниже уровня прошлого года. Потребители в Китае скорее сберегают, чем тратят".

"Ослабление внутренней экономики является проблемой для Китая, потому что внешний спрос замедляется, так как международные потребители начинают сокращать расходы и переходить на услуги. Китай экспортирует телевизоры, которые больше никому не нужны (и которые падают в цене). Китай не может экспортировать двухнедельный отпуск на Майорке, а это все, что волнует потребителей в настоящее время. Экономический календарь относительно спокоен. Июльские оптовые цены в Германии снизились по сравнению с июнем. В США должен выйти индикатор жилищного строительства NAHB - жилье уже явно реагирует на последствия ужесточения политики".

-

14:42

EUR/JPY: следующая поддержка отмечена в районе 200-дневной SMA

- EUR/JPY продолжает держать оборону и берет штурмом уровень 136,00.

- Дальнейшее снижение может привести к повторному тестированию 200-дневной SMA.

EUR/JPY продолжает развивать пятничный откат, прорвавшись в понедельник ниже отметки 136.00.

Если медведи будут давить еще сильнее, то кросс может попытаться снова посетить ключевую 200-дневную SMA на 133,92, расположенную перед августовским минимумом на 133,39 (от 2 августа).

Пока пара находится выше 200-дневной SMA, ее перспективы должны оставаться конструктивными.

Дневной график EUR/JPY

-

14:37

Доллар пользуется спросом на фоне бегства от рисков, спровоцированного Китаем - BBH

Экономисты BBH отмечают, что в начале недели доллар продолжает привлекать покупателей, поскольку Китай спровоцировал уклонение рынков от риска.

DXY растет второй день подряд

"Индекс доллара DXY растет второй день подряд и в настоящее время торгуется около отметки 106,30. Ралли евро на прошлой неделе исчерпало себя в районе $1,0360, который является уровнем Фибо 62% коррекции падения в июне-июле. После того, как евро дважды не смог пробить этот уровень, в настоящее время он снова торгуется ниже $1,02".

"Стерлинг в настоящее время торгуется вблизи $1.2060, и прорыв ниже $1.2110 приведет к тестированию минимума 5 августа вблизи $1.20".

"USD/JPY торгуется без изменений вблизи 133,40, несмотря на бегство от риска. Прорыв выше 134,10 необходим для тестирования максимума 8 августа вблизи 135,60".

"Сырьевые валюты и валюты развивающихся стран отстают в росте из-за слабых данных из Китая. Мы сохраняем наш прогноз сильного доллара. Как только приступ бегства от риска закончится, доллар снова все еще сможет выиграть от относительно сильных экономических перспектив США. Тем не менее, мы признаем, что возможен период консолидации, пока рынки не скорректируют свои ожидания в отношении ужесточения политики ФРС в сторону повышения".

-

12:56

USD/MYR теперь нацелена на область 4.4615 - UOB

По мнению валютных стратегов из отдела исследований мировой экономики и рынков UOB Group, дальнейшее повышение курса USD/MYR, вероятно, приведет к возврату цены в область 4,4615 в краткосрочной перспективе.

Ключевые тезисы

"Наше мнение, озвученное на прошлой неделе и согласно которому курс USD/MYR должен был расти, оказалось неверным, поскольку он резко упал до 4,4310, а затем восстановился. Сегодня в начале азиатских часов USD/MYR торговалась с боевым настроем, и усиление краткосрочного восходящего импульса может привести к повторному тестированию максимума прошлой недели на 4,4615".

"На данном этапе устойчивое продвижение выше этого уровня представляется маловероятным. С точки зрения снижения, поддержка находится на уровне 4.4400 перед минимумом на 4.4310. Маловероятно, что данный минимум окажется под угрозой на этой неделе".

-

12:47

USD/CAD прорывается вверх к отметке 1,2900 на фоне укрепления доллара США, распродажи WTI

- Пара USD/CAD получает двойную подпитку от ослабления доллара США и распродажи WTI.

- Китай снова сеет хаос на рынках, вызывая прорыв диапазона.

- Быки нацелились на 50-DMA после преодоления 100-DMA и 21-DMA.

Оттолкнувшись от 200-DMA на 1.2748 на прошлой неделе, пара USD/CAD снова нашла покупателей вблизи и организовала уверенный отскок к 1.2900.

При этом пара пробила консолидацию режим и устремилась вверх, пробив бычью 100-DMA на 1.2802, ненадолго вернулась к медвежьей 21-дневной скользящей средней на 1.2854. Последний подъем пары USD/CAD вызван сочетанием роста доллара США и снижения цены на нефть WTI на 2%.

На безопасный доллар и высокодоходную американскую нефть влияют опасения по поводу замедления роста экономики Китая после того, как страна сообщила о снижении потребительских расходов, активности в промышленном секторе и инвестициях в основные фонды.

Черное золото также пострадало от комментариев Aramco, нефтяного гиганта Саудовской Аравии. Генеральный директор Aramco Амин Нассер заявил, что компания готова увеличить добычу сырой нефти до максимальной мощности в 12 миллионов баррелей в день, если ее об этом попросят.

Все внимание теперь обращено на среду, когда будут опубликованы данные по инфляции в Канаде, розничным продажам в США и протокол заседания ФРС. Пока же динамика пары будет зависеть от настроений рынка в отношении риска и поведения доллара и цен на нефть.

USD/CAD: дневной график

-

12:04

КНР, Си: мы будем использовать новые идеи развития для экономического роста

После возобновления опасений по поводу восстановления экономики Китая, президет страны Си Цзиньпин заявил в понедельник, что правительство будет использовать новые идеи развития для экономического роста, сообщает агентство Синьхуа.

Си сказал, что правительство будет усиливать в Китае реформы и сделает его более открытым.

Между тем, китайские военные заявили, что они провели учения вокруг Тайваня в понедельник, добавив, что учения являются серьезным сдерживающим фактором против продолжающихся политических махинаций, разыгрываемых США и Тайванем.

Реакция рынка

Пара AUD/USD на момент публикации торговалась по 0.7046 (-1.03%).

-

12:02

USD/THB может отскочить до 35,80 - UOB

Валютные стратеги из отдела исследований мировой экономики и рынков UOB Group считают, что в ближайшей перспективе USD/THB может расширить восходящий тренд и достичь области 35,80.

Ключевые тезисы

"Мы ожидали ослабления USD/THB на прошлой неделе, но придерживались мнения, что "устойчивое снижение ниже 35,50 маловероятно". Впоследствии USD/THB ослаб больше, чем ожидалось, поскольку в прошлый четверг (11 августа) он упал до минимума 35,06, а затем восстановился".

"Сегодня USD/THB продолжил свой отскок в ранние азиатские часы и, похоже, готов подняться выше сопротивления, представленного линией нисходящего тренда. Ценовая динамика указывает на то, что область 35,06, вероятно, является краткосрочным дном, и отскок может продолжиться до 35,80. На этой неделе следующее сопротивление на уровне 36,00 вряд ли окажется под угрозой. Тем временем поддержка находится на уровне 35,20. Минимум 35,06, как ожидается, не должен вступить в игру".

-

11:44

Банк Англии рассматривает возможность повышения ставок на 50 б.п. до 2.25% в сентябре – опрос Reuters

Согласно последнему опросу экономистов Reuters, Банк Англии (BOE) остается на пути к повышению ставки на 50 базисных пунктов (б.п.) в сентябре, а затем вернется к более регулярному повышению на 25 б.п. в ноябре.

Основные выводы

30 из 51 экономистов заявили, что Банк Англии поднимет банковскую ставку до 2.25% 15 сентября, добавив 50 базисных пунктов. 21 опрошенный ожидает более скромного повышения ставки на 25 базисных пунктов до 2.00%.

Подавляющее большинство опрошенных считают, что в ноябре Банк замедлит темпы повышения ставки до 25 базисных пунктов.

В отношении декабрьского заседания 18 экономистов заявили, что Банк добавит еще 25 базисных пунктов, а 25 считают, что БА сделает паузу.

Согласно медианному прогнозу, расходы по займам завершат год на 2.50%, где они и останутся до снижения в 2024 году.

Рост экономики Великобритании составит 3.5% в 2022 году, 0.2% в 2023 году против 3.4% и 0.6% в июльском опросе.

Инфляция достигнет 11.4% в четвертом квартале, что выше 10.2%, прогнозируемых в прошлом месяце, а затем замедлится.

-

11:24

GBP/USD: быкам важно защитить отметку 1,2100

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, в начале новой недели пара продолжила снижение в направлении области 1.2100. Краткосрочный технический медвежий уклон предполагает вероятность дальнейших потерь.

«Пара GBP/USD сейчас торгуется ниже 50-периодной и 100-периодной SMA на четырехчасовом графике, а индикатор относительной силы (RSI) опускается к отметке 40. Оба этих технических сигнала подтверждают отсутствие интереса покупателей к британскому фунту.

На момент написания пара тестировала уровень Фибоначчи 1,2100 (38,2% коррекции последнего восходящего тренда). Если этот уровень будет превращен в сопротивление, то следующими медвежьими целями могут стать 1.2050 (50% коррекции Фибоначчи, 200-периодная SMA) и 1.2000 (психологический уровень).

С другой стороны, 1.2120 (100-периодная SMA) выступает в качестве непосредственного сопротивления перед 1.2140 (50-периодная SMA) и 1.2175 (23,6% коррекции Фибоначчи, 20-периодная SMA)».

-

11:18

USD/CNH: снижение, похоже, закончилось – UOB

По мнению валютных стратегов UOB Group Квека Сер Леанга и Питера Чиа, на данный момент тенденция к снижению курса USD/CNH выглядит законченной.

Ключевые тезисы

- Прогноз на 24 часа: "Доллар США торговался между 6.7302 и 6.7452 в прошлую пятницу, прежде чем закрыться на 6.7353 (-0.13%). В начале азиатской сессии доллар взлетел, а восходящий импульс начинает нарастать. Дальнейшее продвижение не будет удивительным, но прорыв сильного сопротивления на 6.7650 маловероятен. Поддержка находится на 6.7370 и 6.7300".

- Прогноз на следующие 1-3 недели: "В прошлый четверг (11 августа, спот на 6.7290) мы подчеркнули, что быстрое нарастание нисходящего импульса предполагает, что доллар может ослабнуть до 6.7100. С тех пор доллару не удавалось продвинуться вниз. Краткосрочный нисходящий импульс ослаб, и шансы доллара США ослабнуть до 6.7100 уменьшились. Тем не менее, только прорыв 6.7650 (без изменений уровня "сильного сопротивления" с прошлой пятницы) будет указывать на то, что USD вряд ли будет ослабевать дальше".

-

11:13

ВВП Японии вырос на 0.5% кв/кв во 2 квартале против 0.6% ожиданий

Во втором квартале экономика Японии уверенно восстановилась на 0.5% после сокращения на 0.1% в первом квартале, при этом экономисты прогнозировали квартальный рост на 0/6%.

В годовом исчислении третья по величине экономика мира выросла на 2.2% против ожидавшихся 2.5% и сокращения на -0.5% в предыдущем квартале.

Дефлятор ВВП страны во втором квартале составил -0.4% г/г против ожидавшихся -0.2% и -0.5% в предыдущем квартале.

-

11:08

Генеральный директор Saudi Aramco: спрос на нефть продолжит расти до конца десятилетия

Амин Х. Насер, генеральный директор Saudi Aramco, заявил в воскресенье, что спрос на нефть продолжит расти до конца десятилетия, несмотря на понижательное экономическое давление по краткосрочным глобальным прогнозам.

Дополнительные тезисы

Мы сократим задолженность и вложим средства в значительное расширение своих производственных мощностей.

Мировой спрос на нефть высок, особенно со стороны Азии.

В случае необходимости Saudi Aramco может качать нефть на полную мощность.

Aramco может производить 12 миллионов баррелей в день, когда этого потребует правительство Саудовской Аравии.

В 2025 году мощность добычи нефти Saudi Aramco составит 12.3 миллиона баррелей в сутки.

Компания работает над увеличением максимальной устойчивой мощности по добыче сырой нефти с 12 млн баррелей в сутки до 13 млн (к 2027 году).

-

10:56

РБНЗ рекомендует повысить OCR на 50 б.п. в августе

Новозеландский институт экономических исследований (NZIER, Теневой совет) рекомендовал Резервному банку Новой Зеландии (РБНЗ) повысить OCR на 50 базисных пунктов в августе, а затем продолжить ужесточение.

Основные тезисы

Большинство высказало мнение, что повышение УКО на 50 базисных пунктов на августовском заседании является оправданным, и только два члена рекомендовали другой объем ужесточения (25 базисных пунктов и 75 базисных пунктов).

Члены Теневого совета отметили сильное инфляционное давление в экономике Новой Зеландии в качестве обоснования своей рекомендации по дальнейшему ужесточению в следующем году.

Что касается того, какой должна быть ставка OCR через год, мнения членов Теневого совета варьировались от 3 до 4.25 процента.

Признаки замедления темпов роста в отдельных секторах экономики Новой Зеландии подчеркивают, что Резервному банку приходится балансировать между сдерживанием инфляции и ограничением предложения.

Реакция рынка

Пара NZD/USD остается под давлением вблизи дневных минимумов на 0.6446 (-0.09%). Надвигающиеся риски между США и Китаем по поводу Тайваня остаются главной заботой для рынка в начале недели.

-

10:36

EUR/USD: рынки бегут от риска

Пара EUR/USD продолжила снижаться в начале понедельника. Продавцы могут проявить интерес в случае падения пары ниже 1.0200. Доллар, вероятно, сохранит силу в случае, если рынки будут по-прежнему бежать от риска, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- В начале понедельника рынки по-прежнему сдержанно относятся к риску, поскольку геополитическая напряженность между США и Китаем продолжает усиливаться после визита американских законодателей на Тайвань в выходные. Кроме того, разочаровывающие данные по розничным продажам и промышленному производству из Китая напомнили инвесторам о негативном влиянии политики "нулевого уровня COVID" на экономическую активность в стране.

- Ссылаясь на результаты недавно проведенного опроса, агентство Bloomberg сообщило в понедельник, что экономисты ожидают, что еврозона может вступить в техническую рецессию на фоне углубляющегося энергетического кризиса и рекордно высокой инфляции. "Вероятность сокращения производства в течение двух кварталов подряд выросла до 60% с 45% в предыдущем опросе и с 20% до начала операции России в Украину", - пояснило агентство.

- Во второй половине дня ФРБ Нью-Йорка опубликует обзор производственной активности Empire State. Индекс рынка жилья NAHB за август также будет рассматриваться в ожидании нового импульса.

- Согласно данным CME Group FedWatch Tool, вероятность того, что ФРС повысит учетную ставку на 75 базисных пунктов в декабре, составляет 46.5%. Данные, которые будут опубликованы в понедельник, вряд ли окажут существенное влияние на вероятность повышения ставки. Следовательно, тяга к риску может продолжать определять рыночные действия в американские торговые часы. Фьючерсы на фондовые индексы США снижались на 0.2-0.3% на момент публикации, что говорит о том, что настроение рынка, скорее всего, останется осторожным.

-

10:30

EUR/USD: технический анализ

Пара EUR/USD начала новую неделю под медвежьим давлением на фоне ухудшения настроений на рынке. Пара продолжает снижаться к области поддержки, которая, похоже, сформировалась на 1.0200. Падение ниже этого уровня может привлечь продавцов и открыть возможность для продолжительного снижения, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD столкнулась с поддержкой на 1.0230 (Фибо 38.2% коррекции последнего нисходящего тренда) перед 1.0200, где расположены 100-и 200-SMA на четырехчасовом графике. Четырехчасовое закрытие ниже последней может быть расценено как медвежье развитие событий и привлечь продавцов. При таком сценарии следующей целью может стать уровень 1.0150 (статический уровень).

- 1.0300 (Фибо 50% коррекции) выступает в качестве сильного сопротивления перед 1.0370 (Фибл 61.8% коррекции) и 1.0400 (психологический уровень).

- Между тем, индекс относительной силы (RSI) на четырехчасовом графике снижается к 40, указывая на усиление медвежьего импульса.

-

10:08

USD/JPY: дальнейшая консолидация перед дополнительными потерями? – UOB

Пара USD/JPY может попытаться консолидироваться перед потенциальным снижением к 131.65 в ближайшие недели, пишут валютные стратеги UOB Group Квек Сер Леанг и Питер Чиа.

Ключевые тезисы

-

Прогноз на 24 часа: "В прошлую пятницу мы отметили, что замедление нисходящего импульса говорит о том, что доллар США вряд ли будет слабеть дальше. Мы ожидали, что доллар США будет торговаться в боковике между 132.30 и 133.80. Впоследствии доллар США торговался в более узком диапазоне, чем ожидалось (132.87/133.89). Основной тон смягчился, и доллар, скорее всего, продолжит снижаться. Однако поддержка на 132.40 вряд ли окажется под угрозой (незначительная поддержка находится на 132.70). Сопротивление находится на 133.55 и 133.80".

- Прогноз на следующие 1-3 недели: "В прошлый четверг (11 августа, спот на 132.85) мы отметили, что доллар США может консолидироваться в течение нескольких дней, прежде чем снизиться до 131.65. Хотя нисходящий импульс несколько ослаб, на данный момент наша точка зрения не изменилась. В целом, только прорыв уровня 134.40 (без изменения уровня сильного сопротивления с прошлой пятницы) будет указывать на то, что доллар США вряд ли будет ослабевать дальше".

-

-

10:05

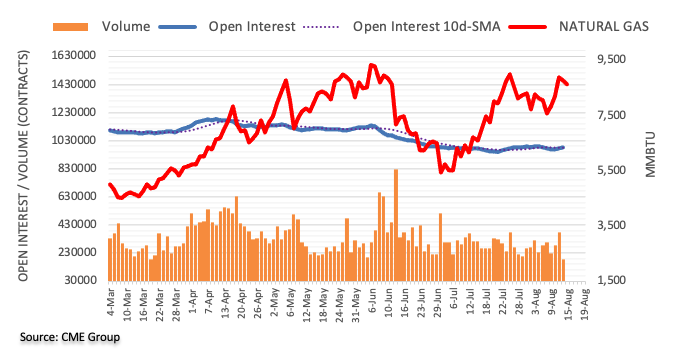

Фьючерсы на природный газ: есть возможности для падения

Согласно данным CME Group по рынкам фьючерсов на природный газ, открытые позиции в пятницу росли вторую сессию подряд (примерно на 3.3 тыс. контрактов). С другой стороны, объемы резко сократились на 187.4 тыс. контрактов после двух скачков подряд.

Небольшое пятничное снижение цен на природный газ сопровождалось ростом открытых позиций, что может стимулировать коррекционное снижение в ближайшей перспективе. Однако более глубокое падение, как ожидается, встретит достойную поддержку в районе $7.50 за MMBtu.

-

09:58

Форекс сегодня: доллар остается устойчивым в начале недели на фоне осторожных настроений

Что нужно знать 15 августа:

После уверенного завершения предыдущей недели доллар США сохраняет устойчивость в начале понедельника, а индекс доллара США продолжает расти в направлении 106.00. В понедельник в европейской экономике важных данных не будет, но Бундесбанк Германии опубликует ежемесячный отчет. Во второй половине дня ФРБ Нью-Йорка выпустит обзор производственного сектора Empire State Manufacturing Survey и индекс рынка жилья NAHB в США.

В выходные издание Wall Street Journal сообщило, что китайские чиновники планируют встречу председателя КНР Си Цзиньпина с Джо Байденом в ноябре. С другой стороны, в воскресенье делегация американских законодателей прибыла на Тайвань, подогревая напряженность между США и Китаем. Отражая осторожный настрой рынка, фьючерсы на фондовые индексы США снижаются на 0.2-0.3%. Тем временем, доходность 10-летних трежерис продолжает двигаться в боковике выше 2.8%.

В начале азиатской сессии данные из Китая показали, что розничные продажи выросли на 2.7% в годовом исчислении против ожиданий рынка в 5%. Другие данные показали, что промышленное производство выросло на 3.8% за тот же период, по сравнению с прогнозом аналитиков в 4.6%.

Под давлением разочаровывающих данных из Китая и плохого настроения на рынке, AUD/USD и NZD/USD снизились более чем на 0.5% на момент публикации.

Пара EUR/USD торгуется на отрицательной территории ниже 1.0250 ранним европейским утром в понедельник. Евро пытается найти спрос в условиях неблагоприятной для риска рыночной среды. Согласно недавно проведенному Bloomberg опросу, экономисты считают, что рецессия в еврозоне теперь куда более вероятна.

Пара GBP/USD продолжает снижаться в сторону 1.2100 в начале понедельника после потери почти 100 пунктов в пятницу. Агентство Reuters сообщило в понедельник, что 30 из 51 опрошенных экономистов ожидают, что Банк Англии повысит учетную ставку на 50 базисных пунктов до 2.25% на сентябрьском заседании.

Пара USD/JPY продолжает колебаться в относительно узком диапазоне выше 133.00 в понедельник. Ранее данные из Японии показали, что реальный ВВП во втором квартале вырос на 0.5% на квартальной основе. Этот показатель оказался немного ниже ожиданий рынка в 0.6%, но не вызвал значительной реакции рынка.

Золото остается под давлением на после того, как не смогло преодолеть $1800. На момент написания статьи пара XAU/USD снизилась на 0.6% до $1792.

После неспокойных выходных биткоин поднялся выше $24500. Ethereum вырос почти на 14% на прошлой неделе и в начале понедельника торгуется на расстоянии вытянутой руки от $2000.

-

09:48

Пара AUD/USD нацелилась на 0.7170 – UOB

По мнению валютных стратегов UOB Group Квека Сер Леанга и Питера Чиа, пара AUD/USD может продолжить рост и посетить область 0.7170 в ближайшей перспективе.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы подчеркнули, что AUD вряд ли продвинется дальше. Мы ожидали, что он будет торговаться в боковике между 0.7060 и 0.7130. Наш взгляд на боковую торговлю не был ошибочным, хотя AUD торговался в более узком диапазоне, чем ожидалось (0.7085/0.7128). Дальнейшая торговля в боковике не будет удивительной, хотя, вероятно, в более высоком 0.7095/0.7140".

- Прогноз на следующие 1-3 недели: "Наше мнение от прошлого четверга (11 августа, спот на 0.7080) остается в силе. Как было подчеркнуто, AUD, вероятно, будет укрепляться и дальше, и уровень, который необходимо отслеживать, находится на 0.7170. В целом, текущий рост AUD будет сохраняться до тех пор, пока он не опустится ниже 0.7035 (уровень сильной поддержки в прошлую пятницу был на 0.7015)".

-

09:45

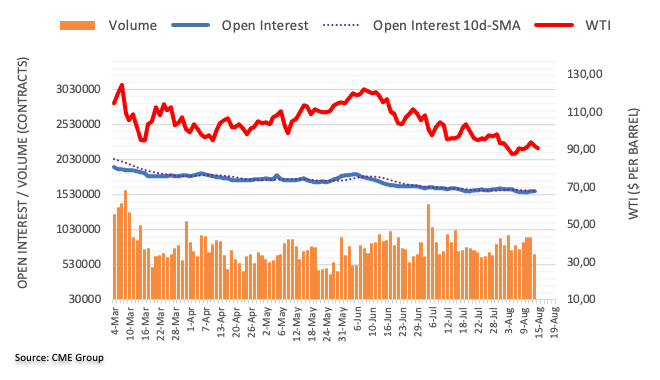

Фьючерсы на сырую нефть: возможна дополнительная слабость

Данные CME Group по рынкам фьючерсов на сырую нефть показали, что в пятницу трейдеры добавили около 2.5 тыс. контрактов к открытым позиций, достигнув второго дневного роста подряд. Объемы, напротив, заметно сократились примерно на 245.3 тыс. контрактов после трех последовательных дневных скачков.

Цены на баррель WTI развернули часть недельного роста в пятницу на фоне растущего открытых позиций. На этом фоне продолжение коррекционного снижения теперь представляется вероятным с ближайшей целью на недавних минимумах вблизи $87.00 за баррель (5 августа). Пока что периодические попытки быков в сырой нефти ограничиваются ключевой 200-SMA (сегодня на $95.50).

-

09:41

Повышение ставки в Великобритании на 50 б.п. может быть контрпродуктивным - Societe Generale

Стратеги из Societe Generale считают, что повышение процентных ставок в Великобритании на 50 б.п. прямо сейчас рассматривается как контрпродуктивное, поскольку оно увеличивает риски снижения и без того слабого экономического роста.

Ключевые тезисы

- Против доллара не так много победителей, потому что все находятся в одной лодке и ведут одну и ту же инфляционную войну.

- Дебаты перейдут в другое русло, когда появится больше уверенности в том, что ценовое давление отступает по всему миру.

- Фунт может укрепиться, как только ФРС снимет ногу с монетарного тормоза, но до этого момента еще далеко. А пока мы должны надеяться, что состояние экономики Великобритании не ухудшится.

-

09:38

Пара GBP/USD стала консолидироваться – UOB

Ожидается, что в ближайшие недели GBP/USD будет двигаться в диапазоне 1.2050-1.2245, считают валютные стратеги UOB Group Квек Сер Леанг и Питер Чиа.

Ключевые тезисы

- Прогноз на 24 часа: "Стремительное падение GBP до 1.2100 в прошлую пятницу стало неожиданностью (мы ожидали, что GBP будет торговаться между 1.2160 и 1.2240). Несмотря на падение, нисходящий импульс не является сильным. Тем не менее, существует возможность того, что GBP сначала опустится до 1.2090, прежде чем станет возможным более продолжительный отскок. Основная поддержка на уровне 1.2050 вряд ли окажется под угрозой. С другой стороны, прорыв уровня 1.2180 (незначительное сопротивление находится на 1.2160) будет свидетельствовать об ослаблении текущего понижательного давления".

- Прогноз на следующие 1-3 недели: "После того, как фунт взлетел до максимума на 1.2277, в прошлый четверг (11 августа, спот на 1.2215) мы отметили, что, хотя риск для фунта сместился в сторону повышения, он должен преодолеть основное сопротивление на 1.2300, прежде чем станет возможным дальнейший устойчивый рост. В прошлую пятницу фунт резко упал и пробил сильную поддержку на 1.2125 (минимум на 1.2100). Восходящий импульс рассеялся, и в дальнейшем британский фунт, скорее всего, будет торговаться в боковике 1.2050/1.2245".

-

09:35

Рецессия в еврозоне куда более вероятна, чем раньше – опрос Bloomberg

Последний опрос экономистов, проведенный агентством Bloomberg, показал, что Еврозона может вступить в техническую рецессию на фоне углубляющегося энергетического кризиса и рекордно высокой инфляции.

Основные тезисы

- Вероятность сокращения производства в течение двух кварталов подряд выросла до 60% с 45% в предыдущем опросе и с 20% до операции России в Украине.

- Ожидается, что инфляция в среднем составит почти 8% в 2022 году (это примерно в четыре раза выше цели ЕЦБ) и 4% в следующем году. Однако респонденты по-прежнему считают, что в 2024 году инфляция замедлится до целевого уровня в 2%.

- Они видят, что ЕЦБ повысит процентные ставки на полпункта в сентябре - так же, как и при первоначальном повышении в июле.

-

09:34

Швейцария : Июль, Индекс цен производителей и импорта (г/г) 6.3% ниже ожиданий 6.7%

-

09:34

Швейцария : Июль, Индекс цен производителей и импорта (м/м) -0.1% ниже ожиданий 0.7%

-

09:32

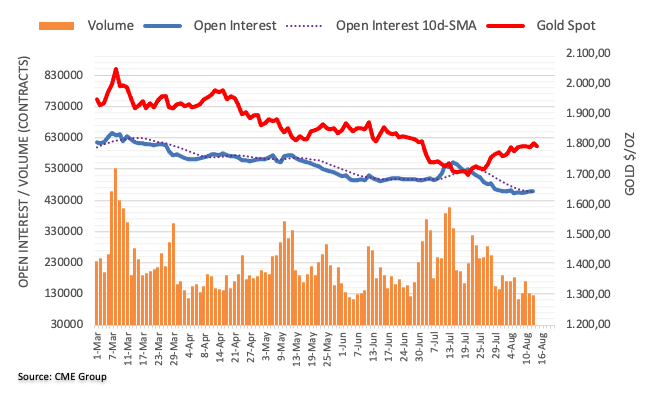

Фьючерсы на золото: возможности для дальнейшего роста

Открытые позиции на рынках фьючерсов на золоту росли третью сессию подряд в пятницу, на этот раз на 1.2 тыс. контрактов, согласно данным CME Group. С другой стороны, объемы сокращались (вторую сессию подряд), теперь примерно на 4.5 тыс. контрактов.

Пятничный рост цен на золото был вызван ростом открытых позиций, что способствует дальнейшему росту в ближайшей перспективе. Снижение объемов, однако, может привести к консолидации, в то время как восходящий тренд пока остается ограниченным $1800 за тройскую унцию.

-

09:30

Доллар США: долгосрочного облегчения не будет – Goldman Sachs

Экономисты Goldman Sachs объясняют, почему они считают, что слабость доллара после инфляции в США не останется надолго.

Ключевые тезисы

- Более мягкие отчеты по инфляции на прошлой неделе вызвали понятное облегчение для рисковых активов и оказали давление на доллар США, которое, вероятно, может продлиться, учитывая почти пустой календарь и вероятность того, что протокол заседания FOMC на этой неделе будет содержать обсуждение очевидного желания FOMC замедлить темпы повышения ставок в ближайшее время. Но мы не ожидаем, что это будет длительное облегчение.

- Прежде всего, на международном уровне замедление инфляции оказалось заразным, и в любом случае трудно найти основную валюту, которая, по нашему мнению, может устроить ралли в ближайшей перспективе. Другие центральные банки сталкиваются с еще более сложным компромиссом между ростом и инфляцией, чем ФРС. Что касается конкретно США, то большая часть промахов в наших прогнозах инфляции пришлась на "проблемные" места и категории, связанные с путешествиями (подержанные и новые автомобили, аренда автомобилей и гостиничный бизнес). Базовая инфляция оказалась немного мягче, чем в тревожном отчете за прошлый месяц, но в основном соответствовала недавнему показателю и другим показателям базовой инфляции.

-

09:21

EUR/USD: снижение шансов на движение к 1.0400 – UOB

Валютные стратеги UOB Group Квек Сер Леанг и Питер Чиа отметили, что потенциальное движение EUR/USD к области 1.0400, похоже, потеряло импульс.

Ключевые тезисы

- Прогноз на 24 часа: "Наше мнение о том, что евро будет торговаться в боковике в прошлую пятницу, оказалось неверным, поскольку он упал до 1.0236, а затем закрылся на 1.0258 (-0.57%). Снижению не хватает импульса, и вряд ли евро будет слабеть дальше. На сегодня евро, скорее всего, будет торговаться в диапазоне 1.0235/1.0300".

- Прогноз на следующие 1-3 недели: "После того как евро взлетел до максимума на 1.0368 в прошлый четверг (11 августа, спот на 1.0300), мы отметили, что дальнейшее укрепление евро представляется вероятным, несмотря на то, что краткосрочные условия перекупленности предполагают замедление темпов роста. Мы указали, что следующее сопротивление находится на 1.0400. Евро не смог продвинуться вверх и упал до 1.0236 в пятницу. Условия остаются перекупленными, что в сочетании с ослаблением импульса говорит о том, что шансы на продвижение евро к 1.0400 уменьшились. Для того, чтобы влить силы в ослабевающий импульс, евро должен подняться и оставаться выше 1.0330 в течение 1-2 дней, иначе прорыв 1.0230 (без изменений уровня "сильной поддержки" с прошлой пятницы) будет указывать на то, что 1.0400 в этот раз на горизонте не появится".

-

09:04

Норвегия : Июль, Торговый баланс 153.2B против 87.5B ранее

-

09:04

Индекс оптовых цен (м/м) (Германия ) (Июль): падение с 0.1% до -0.4%

-

09:03

Германия : Июль, Индекс оптовых цен (г/г) совп. с прогнозом 19.5%

-

08:32

Валютные опционы, истекающие сегодня

Опционы, истекающие 15 августа в 18:00 по московскому времени по данным DTCC.

EUR/USD – суммы в евро:

- 1.0210, 250 млн.

GBP/USD – GBP amounts

- 1.2285, 786 млн.

USD/JPY – суммы в фунтах стерлингов:

- 131.50, 300 млн.

- 133.00, 365 млн.

- 134.00, 685 млн.

AUD/USD – суммы в австралийских долларах:

- 0.7195, 411 млн.

USD/CAD – суммы в долларах США:

- 1.2740, 662 млн.

- 1.2950, 655 млн.

EUR/GBP – суммы в евро:

- 0.8535, 742 млн.

-

08:27

НБС Китая: темпы восстановления экономики замедлились в июле

Агентство Reuters передаёт, что после выхода данных по активности в июле Национальное бюро статистики Китая (НБС) опубликовало заявление, в котором изложило свой взгляд на экономику.

Основные тезисы

Темпы восстановления экономики Китая в июле замедлились.

Ожидается, что сектор недвижимости Китая постепенно стабилизируется.

Ситуация с занятостью в Китае в целом стабильна, но давление на занятость все еще существует.

Нет оснований для резкого роста цен на свинину.

Ожидается, что потребительская инфляция в 2022 году останется на разумном уровне, несмотря на относительно резкий рост в некоторые месяцы.

Экономика Китая остается устойчивой, несмотря на трудности.

Ожидается, что экономика Китая продолжит восстанавливаться.

-

08:25

НБК продает 400 миллиардов юаней через однолетний MLF под 2.75%

Народный банк Китая (PBOC) в понедельник продал 400 млрд. юаней через однолетнюю среднесрочную кредитную линию (MLF).

Китайский центральный банк снизил ставку по однолетним операциям MLF до 2.75% против 2.85% ранее. НБК нарушил статус-кво после пятого заседания подряд.

Ставка MLF считается ключевым показателем базовой кредитной ставки (LPR), которая должна быть объявлена на следующей неделе.

НБК снизил ставку 7-дневного обратного РЕПО до 2% против 2.10% ранее.

-

08:24

Япони, Ямагива: ВВП показывает умеренный подъем экономики

Министр экономики Японии Дайсиро Ямагива высказал свое мнение по поводу экономического роста, наблюдавшегося во втором квартале этого года.

Ключевые тезисы

ВВП показывает умеренный подъем экономики.

Ожидается, что экономика продолжит набирать обороты.

Необходимо обратить внимание на факторы неопределенности, которые могут помешать восстановлению экономики, такие как рост цен на энергоносители, продовольствие, замедление темпов роста мировой экономики и возрождение коронавируса.

Мы хотим вывести экономику на траекторию более высоких темпов роста, одновременно наращивая темпы повышения заработной платы.

Принятие планомерных мер по борьбе с ростом цен при гибком использовании бюджетных резервов.

-

08:22

Премьер-министр Японии Кисида: поручено сохранить неизменными цены на импортную пшеницу с октября

Премьер-министр Японии Фумио Кисида заявил в понедельник, что он поручил министру сельского хозяйства оставить без изменений цены на импортную пшеницу с октября.

Дополнительные тезисы

Я поручил министру торговли представить детали плана по сдерживанию цен на топливо, начиная с октября.

Я поручил министру торговли разработать дополнительные шаги по вопросам энергетики и растущих счетов за электричество.

Эти комментарии появились после того, как в воскресенье появились сообщения о том, что Япония оставит цены на импортную пшеницу без изменений.

-

08:18

PBOC устанавливает справочный курс USD/CNY на уровне 6.7410 на понедельник

Народный банк Китая (PBOC) установил в понедельник справочный курс USD/CNY на уровне 6.7410 по сравнению с предыдущим фиксированием и предыдущим закрытием на 6.7413 и 6.7430 соответственно.

-

08:15

Розничные продажи и промышленное производство Китая за июль разочаровали

Розничные продажи в Китае в июле неожиданно упали до 2.7% против 5.0% ожидаемых и 3.1% ранее, а промышленное производство в июле составило 3.8% против 4.6% ожидаемых и 3.9% ранее.

Между тем, инвестиции в основной капитал г/г в июле снизились до 5.7% против 6.2% ожидаемых и 6.1% ранее.

Ранее индекс цен на жилье упал на 0.9% в июле по сравнению со снижением на 0.5% в июне.

Дополнительные тезисы

Уровень безработицы среди 16-24-летних в Китае в июле составил 1.9%, что является самым высоким показателем за всю историю наблюдений.

Инвестиции в недвижимость в Китае за январь-июль -6.4% г/г.

Китай за январь-июль, начало нового строительства -36.1% г/г.

Реакция рынка

Австралийский доллар столкнулся с новым предложением на фоне публикации неблагоприятных китайских данных. Пара AUD/USD отступает к 0.7110 (-0.13%).

-

07:51

Индонезия : Июль, Торговый баланс $4.22B выше ожиданий $3.93B

-

07:51

Индонезия : Июль, Импорт 39.86% выше ожиданий 37.3%

-

07:35

Япония : Июнь, Промышленное производство (г/г) -2.8% выше ожиданий -3.1%

-

07:34

Япония : Июнь, Использование производственных мощностей 9.6% выше ожиданий -0.7%

-

07:34

Япония : Июнь, Промышленное производство (м/м) 9.2% выше ожиданий 8.9%

-

07:23

Индонезия : Июль, Экспорт 32.03% выше ожиданий 29.73%

-

05:05

Китай : Июль, Капиталовложения в городское хозяйство с начала года (г/г) 5.7% ниже ожиданий 6.2%

-

05:04

Китай : Июль, Розничные продажи (г/г) 2.7% ниже ожиданий 5%

-

05:04

Китай : Июль, Промышленное производство (г/г) 3.8% ниже ожиданий 4.6%

-

04:37

Индекс цен на жилье (Китай ) (Июль): падение с -0.5% до -0.9%

-

03:15

Валютный рынок, Daily history за 12 августа 2022 г.

Валютная пара Цена закрытия Изменение, % AUDUSD 0.71219 0.21 EURJPY 136.916 -0.22 EURUSD 1.02562 -0.66 GBPJPY 161.987 -0.1 GBPUSD 1.21358 -0.53 NZDUSD 0.645 0.26 USDCAD 1.27719 0.07 USDCHF 0.9414 0.03 USDJPY 133.486 0.42 -

02:55

Япония : 2Q, Дефлятор валового внутреннего продукта (г/г) -0.4% ниже ожиданий -0.2%

-

02:55

Япония : 2Q, Годовые данные по ВВП 2.2% ниже прогноза 2.5%

-

02:54

Япония : 2Q, Валовой внутренний продукт (кв/кв) 0.5% ниже прогноза 0.6%

-

02:35

Великобритания : Август, Индекс цен на жилье Rightmove (г/г) 8.2% против 9.3% ранее

-

02:04

Индекс цен на жилье Rightmove (м/м) (Великобритания ) (Август): снижение с 0.4% к -1.3%

-

01:33

Индекс активности в сфере услуг от Business NZ (Новая Зеландия ) (Июль): падение с 55.4 до 51.2

-