Market news

-

21:12

Протокол FOMC: ставка должна достичь “достаточно ограничительного” уровня, чтобы контролировать инфляцию

Протокол заседания Федерального комитета по открытым рынкам (FOMC) от 26-27 июля может пролить свет на то, насколько агрессивным может быть ЦБ, показал следующее:

- Протокол заседания ФРС: все участники заседания 26-27 июля согласились с целесообразностью повышения процентной ставки на 75 базисных пунктов.

- Некоторые участники заседания отметили, что для контроля инфляции ставка должна достичь "достаточно ограничительного" уровня и оставаться на нем "в течение некоторого времени".

- Участники "согласились" с тем, что будущее повышение ставки будет зависеть от поступающей информации, и высказали мнение, что "в какой-то момент" будет целесообразно замедлить темпы повышения ставки.

- Участники согласились с тем, что наблюдается "мало признаков" того, что инфляционное давление ослабевает, и что для разрешения ситуации потребуется значительное время.

- Участники "подчеркнули", что замедление спроса "сыграет важную роль" в снижении инфляции.

- Участники отметили, что последние данные по инфляционным ожиданиям "соответствуют" долгосрочным ожиданиям, закрепленным на уровне 2%.

- Участники отметили, что сильные показатели рынка труда указывают на то, что экономическая активность сильнее, чем предполагалось в слабом втором квартале, что повышает вероятность пересмотра ВВП в сторону повышения.

После релиза протокола американские фьючерсы оценивают вероятность повышения ставки на 50 б.п. в сентябре как 60%. Как следствие, доллар сдает позиции. Индекс DXY снизился на 25 пкт. до 106.48.

-

20:41

Аукцион 20-ти летних облигаций (США ) : падение с 3.42% до 3.38%

-

19:32

EUR/USD опустится ниже паритета - Danske Bank

По мнению аналитиков Danske Bank, слабость доллара, скорее всего, будет преходящей. Они прогнозируют курс EUR/USD на уровне 0,99 через один месяц, на 0,98 через три месяца и на 0,95 через двенадцать месяцев.

Ключевые тезисы

"Сильный негативный торговый шок для Европы по сравнению с США, дальнейшее циклическое ослабление торговых партнеров, скоординированное ужесточение глобальных финансовых условий, укрепление доллара США и понижательные риски для экономики еврозоны заставляют нас ожидать, что пара EUR/USD продолжит снижаться (цель - 0,95) - мнение, которое не разделяется консенсусом".

"Основным риском для смещения EUR/USD в направлении 1,15 является ослабление глобального инфляционного давления и рост промышленного производства. Однако определение инфляци как "временной" в значительной степени утратило доверие, а европейское промышленное производство остается слабым. Это будет продолжаться, поскольку индекс PMI для производственной сферы опустился ниже отметки 50. Повышательные риски также включают в себя возобновление внимания к смягчению кредитной политики Китая и глобальный рост капитальных вложений, но ни то, ни другое, похоже, в настоящее время не материализуется".

-

19:04

Россия : Июль, Индекс цен производителей (м/м) -2.2% против -4.1% ранее

-

19:04

Россия : Июль, Индекс цен производителей (г/г) 6.1% против 11.3% ранее

-

18:50

EUR/CHF сохранит медвежий настрой, через 12 месяцев может торговаться на 0,93 - Danske Bank

По мнению аналитиков Danske Bank, Швейцарский национальный банк, вероятно, снова повысит ключевую ставку на 50 базисных пунктов в сентябре и декабре. Они прогнозируют курс EUR/CHF на уровне 0,96 через один месяц, 0,95 через три месяца и 0,93 через двенадцать месяцев.

Ключевые тезисы

"Пара EUR/CHF резко пошла вниз и в настоящее время торгуется около отметки 0,96. Это происходит после месяца снижения глобальной доходности и, как следствие, роста опасений рецессии".

"Мы ожидаем, что в сентябре и декабре ШНБ снова повысит ставку на 50 б.п., чтобы снизить базовое инфляционное давление и довести ставку до 0,75%. Поскольку ШНБ в целом следует за ЕЦБ, мы рассматриваем относительные ставки как незначительный драйвер для кросса. Мы продолжаем прогнозировать снижение кросса на фоне фундаментальных факторов и ужесточения глобальной инвестиционной среды. В это связи мы понижаем наш общий прогноз и теперь ожидаем увидеть EUR/CHF на уровне 0,93 в 12-месячной перспективе".

"Основными рисками для нашего прогноза являются усиление угла наклона кривых доходности на фоне изменения глобальной инвестиционной среды и/или отставание ШНБ".

-

18:46

USD/JPY: “встречные ветры” для иены сохраняются - Danske Bank

Аналитики Danske Bank ожидают, что давление на японскую иену ослабнет, но не в краткосрочной перспективе. Они прогнозируют пару USD/JPY на уровне 134 (1М), 134 (3М), 133 (6М) и 125 (12М).

Ключевые тезисы

"Поскольку экономическое восстановление в Японии все еще сдерживается влиянием COVID, внутреннее ценовое давление, вероятно, останется скромным. Таким образом, ключевым драйвером для USD/JPY остаются перспективы мировой экономики и энергетический кризис. Поскольку рынок труда США все еще находится в отличной форме, мы не уверены, что глобальное инфляционное давление уже развернулось, а дорогой природный газ в зимний период будет поддерживать "встречный ветер" для иены".

"Повышательные риски для USD/JPY связаны с новым всплеском цен на сырьевые товары и энергоносители, который приведет к росту инфляции и глобальной доходности. Если замедление мировой экономики превратится в настоящую рецессию, уплощение кривых доходности и удешевление энергоносителей приведут к снижению курса USD/JPY. Риск вмешательства японских властей в валютные рынки снизился, так как давление на японскую иену ослабло, а Банк Японии продемонстрировал сильное желание продолжать стремиться к целевому уровню инфляции без вмешательства политиков."

-

18:41

EUR/USD отступает от двухдневных максимумов, оставаясь в боковике ниже 1.0200

- EUR/USD подпрыгнула до 1,0198 и быстро откатилась к 1,0160.

- Доллар США и евро оказались в числе лидеров роста в среду.

- Участники рынка ожидают релиза протокола FOMC.

Пара EUR/USD продолжает в среду движение в боковике в районе 1,0160/70 в преддверии публикации протокола заседания FOMC. Пара сделала рывок до 1.0198, достигнув самого высокого уровня за два дня, но быстро вернулась к 1.0160. Экономические данные, опубликованные в США, показали, что розничные продажи в июле остались во флэте, против ожиданий роста на 0,1%. Впрочем, детали отчета оказались выше рыночного консенсуса. Позже сегодня Федеральная резервная система США опубликует протокол своего последнего заседания, на котором она повысила ставку по федеральным фондам на 75 базисных пунктов. Участники рынка будут искать подсказки о дальнейших шагах центрального банка.

Аналитики Brown Brothers Harriman ожидают, что протокол будет очень "ястребиным". "Только на пресс-конференции Пауэлла после принятия решения рынки увидели то, что они посчитали "голубиным" поворотом, когда глава ЦБ признал, что темпы будущих повышений ставки будут зависеть от поступающих данных (...) Поскольку после этого заседания ФРС приступила к корректирующим коммуникационным усилиям, протокол должен больше рассказать о "ястребином" мышлении ФРС". Такой сценарий может стать "бычьим" для доллара США.

Индекс DXY вырос на 0,22% в среду, поддерживаемый ростом доходности и уклонением от риска. Евро также набирает обороты. EUR/CHF резко растет второй день подряд, восстановившись почти на сто пунктов от рекордных минимумов и приблизившись к отметке 0,9700. EUR/GBP находится на двухдневных максимумах вблизи 0,8450, несмотря на более высокие, чем ожидалось, данные по инфляции в Великобритании.

Краткосрочный прогноз

EUR/USD продолжает двигаться в боковом диапазоне под 20-дневной простой скользящей средней, сегодня на уровне 1.0210, а также по-прежнему нацелен на критический уровень поддержки 1.0100/10. Прорыв ниже 1.0100 должен открыть путь к дальнейшему ослаблению пары. С другой стороны, в случае прорыва выше 1.0210 евро может укрепиться. Для тестирования 55-дневной SMA, которая остановила ралли на прошлой неделе (в настоящее время проходит на уровне 1.0335), необходима консолидация выше 1.0270.

Технические уровни

-

18:35

Занятость в Австралии: ожидается значительное увеличение числа рабочих мест

В четверг, 19 августа, Австралия представит данные по занятости за июль, и по мере приближения момента публикации мы предлагаем вашему вниманию прогнозы экономистов из четырех крупных банков относительно предстоящих данных по занятости.

Ожидается, что за месяц в Австралии было создано 25 тысяч рабочих мест, а уровень безработицы остался на текущей отметке 3,5%. Кроме того, доля трудоспособного населения также предположительно осталась на уровне 66,8%.

ANZ

"В июле мы ожидаем еще один значительный рост занятости на 40 тысяч, что приведет к снижению уровня безработицы до 3,4%, даже при небольшом росте доли трудоспособного населения".

Westpac

"Мы прогнозируем рост занятости на уровне 50 тысяч (в районе тренда). Мы ожидаем дальнейшего увеличения доли трудоспособного населения на 0,1% до 66,9%, что ограничит падение уровня безработицы до -0,1% до 3,4%".

TDS

"Июль является сезонно сильным месяцем для рабочих мест, и мы ожидаем, что уровень безработицы будет снижаться. Еще один сильный отчет по занятости (мы прогнозируем +50 тыс.) должен дать РБА уверенность в том, что экономика сможет выдержать денежную ставку в 3% к концу 2022 года".

NAB

"Мы ожидаем увидеть рост занятости на 20 тысяч, а уровень безработицы останется неизменным на отметке 3,5%".

-

17:41

Минэнерго США: запасы нефти и бензина сократились гораздо сильнее прогнозов

- США, Минэнерго: запасы нефти за нед. на 12 августа -7,056 млн бар. против прогноза -275 тыс. и пред. +5,458 млн – максимальное сокращение с апреля 2022 года после двух недель прироста

- Запасы бензина -4,642 млн против прогноза -1,096 млн

- Запасы дистиллятов +766 тыс. против прогноза +440 тыс.

- Запасы в Кушинге +192 тыс. – прирост 7-ю неделю подряд

- Производство слегка замедлилось до 12,1 млн бар/д

Опубликованный накануне аналогичный отчет Института нефти API показал сокращение запасов нефти лишь на 448 тыс., так что сегодняшний результат стал неожиданностью для черного золота. Цены на нефть WTI резко выросли в район $88.70 в ответ на данные релиза.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

-

17:33

США : августа 12, Изменение запасов нефти и нефтепродуктов от EIA -7.056M ниже ожиданий -0.275M

-

17:04

США : Июнь, Коммерческие товарные запасы совп. с прогнозом 1.4%

-

16:33

EUR/USD: остается под понижательным давлением ниже 1.0370/80

- EUR/USD снова находится под давлением вблизи 1.0150.

- Полоса 1.0370/80 ограничивает потенциал роста на данный момент.

EUR/USD возвращается к нижней границе недельного диапазона вблизи 1.0150, растеряв очки, набранные в ходе робкого роста во вторник.

Пока пара находится ниже диапазона 1.0370/80 - области, где сходятся августовский максимум и 6-месячная линия сопротивления, - она, как ожидается, будет оставаться под понижательным давлением. При этом нижняя граница недавнего диапазона в области 1.0100 должна сдерживать дальнейшее снижение для потенциального тестирования психологического уровня паритета.

В долгосрочной перспективе медвежий прогноз по паре будет преобладать до тех пор, пока она торгуется ниже 200-дневной SMA на уровне 1.0873.

Дневной график EUR/USD

-

16:27

EUR/USD: доллар укрепляется на фоне ухудшения настроений на рынке

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую ситуацию по EUR/USD, американский доллар уверенно растет в среду, поскольку настроение на рынке явно ухудшилось.

«Мировые акции резко снизились перед публикацией протокола последнего заседания FOMC. Центральный банк повысил ставки на 75 б.п. второй раз подряд, объявив при этом, что больше не будет давать опережающих указаний на размер дальнейшего повышения ставок, который будет зависеть от поступающих данных.

Ослабление инфляционного давления в период между заседанием ФРС и публикацией протокола подтолкнуло спекулятивный интерес к пересмотру на понижение шансов на еще одно повышение ставки на 75 б.п., вместо этого теперь ожидается ужесточение на 50 б.п. Документ может внести некоторую ясность в этот вопрос, но, опять же, стоит помнить, что данные по инфляции были опубликованы после решения ЦБ по монетарной политике.

Между тем, ЕС представил вторую оценку валового внутреннего продукта за 2-й квартал, которая была пересмотрена в сторону понижения до 0,6% кв/кв с 0,7%, а годовой темп роста теперь оценивается в 3,9% против 4% ранее.

В США вышли данные по розничным продажам за июль, которые не изменились за месяц и не оправдали ожиданий роста на 0,1%. Однако базовый показатель улучшился больше, чем ожидалось, до 0,8%. Наконец, доходность государственных облигаций США резко выросла, а доходность 10-летних казначейских облигаций в настоящее время составляет 2,90%, что оказывает поддержку доллару».

-

16:23

EUR/USD: медвежий импульс усилится в случае прорыва под 1,0105

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую техническую ситуацию по EUR/USD, пара набирает медвежий импульс, но ей необходимо пробиться ниже уровня 1,0105.

«Пара EUR/USD набирает медвежью силу. На дневном графике видно, что технические индикаторы продолжили свое скромное снижение в пределах отрицательных уровней, но им все еще не хватает силы, чтобы подтвердить более резкое снижение. Для этого паре необходимо пробить 1,0105, уровень Фибо 23,6% коррекции дневного спада 1,1614/0,9951. Кроме того, 20-дневная SMA развернулась во флэт и теперь сходится с уровнем Фибо 38,2% коррекции того же падения на уровне 1,0205.

На 4-часовом графике риски также смещены в сторону снижения. Пара движется ниже всех своих скользящих средних, причем 20-дневная скользящая средняя направляется строго на юг и пересекла сверху вниз более длинные МА. Индикатор моментума консолидируется ниже своей срединной линии, а индекс RSI уже ускорился на юг и в настоящее время находится на уровне 36.

Уровни поддержки: 1,0105 1,0070 1,0025

Уровни сопротивления: 1.0205 1.0240 1.0280».

-

15:37

США: розничные продажи в июле остались без изменений против прогноза роста на 0,1%

- Розничные продажи в США в июле не изменились в месячном исчислении.

- Индекс доллара США продолжает расти в направлении 107,00.

Розничные продажи в США в июле практически не изменились и составили $682,8 млрд, как показали данные Бюро переписи населения США, опубликованные в среду. Этот показатель последовал за июньским ростом на 0,8% и оказался немного слабее рыночных ожиданий +0,1%.

"Общий объем продаж за период с мая 2022 года по июль 2022 года вырос на 9,2% по сравнению с аналогичным периодом прошлого года", - говорится далее в публикации. "Процентное изменение с мая 2022 года по июнь 2022 года было пересмотрено с повышения на 1,0% до повышения на 0,8%".

Реакция рынка

После выхода этих данных доллар США продолжает опережать своих конкурентов: индекс доллара США вырос почти на 0,4% за день и составляет сейчас 106,87.

-

15:34

Индекс доллара США: краткосрочная цель выставлена на уровне 107.00

- DXY развивает недельный отскок, торгуясь в районе 106,80.

- Дополнительный рост представляется вероятным, как только будет взят барьер на 107,00.

Индекс доллара DXY быстро оправился от неубедительной ценовой динамики вторника и возобновил рост к верхней границе недавнего диапазона вблизи 106,80.

Продолжение развития восходящего импульса может распространиться на августовский максимум вблизи отметки 107,00 (от 5 августа). Прорыв этого уровня должен подтолкнуть индекс к преодолению максимума, зарегистрированного на отметке 107,42 после заседания FOMC (27 июля).

Если рассматривать более широкий сценарий, то "бычий" взгляд на доллар останется в силе, пока он находится выше 200-дневной SMA на уровне 100,22.

Дневной график DXY

-

15:34

США : Июль, Розничные продажи (м/м) 0% ниже прогноза 0.1%

-

15:34

США : Июль, Розничные продажи без учета продаж автомобилей (м/м) 0.4% выше ожиданий -0.1%

-

15:33

США : Июль, “Розничная контрольная группа” 0.8% выше ожиданий 0.6%

-

14:44

EUR/JPY: в ближайшей перспективе сохраняется возможность дополнительного роста

- EUR/JPY продвигается к северу от 137.00, продолжая свое внутринедельное восстановление.

- Непосредственное сопротивление находится на 138.40 (августовский максимум).

EUR/JPY продолжает развивать рост вторника, восстановившись над отметкой 137.00 в среду.

Если восстановление станет более серьезным, то следующий барьер вступит в игру в районе 100-дневной SMA на 138,10. Выше располагается более значимый августовский максимум на 138,39 (от 10 августа).

Пока пара находится выше 200-дневной SMA (сегодня на 133,98), ее перспективы должны оставаться конструктивными.

Дневной график EUR/JPY

-

14:07

Пара EUR/USD будет снижаться на фоне рецессии в еврозоне - Commerzbank

Экономисты Commerzbank значительно понизили свой прогноз по EUR/USD. Причина в том, что евро, вероятно, продолжит страдать от угрозы прекращения поставок российского газа и от довольно нерешительной монетарной политики Европейского центрального банка (ЕЦБ).

Рецессия в еврозоне усилит давление на EUR/USD

"Сейчас мы ожидаем науступление в еврозоне рецессии, спровоцированной высокими ценами на энергоносители, что, в свою очередь, является следствием сокращения поставок газа из России".

"В 2023 году мы ожидаем частичного восстановления EUR/USD, когда станет ясно, что Европа может удовлетворить свои энергетические потребности без российского газа, цены на энергоносители снова успокоятся и станет ясно, что ЕЦБ возобновит цикл повышения ставок."

"EUR/USD:

сентябрь-22 1.00;

декабрь-22 0.98;

март-23 0.98;

июнь-23 1.02;

сентябрь-23 1.06".

-

14:04

Южная Африка : Июнь, Розничные продажи (г/г) -2.5% ниже прогноза 0.4%

-

14:03

Индекс ипотечного кредитования МВА (США ) (августа 12): снижение с 0.2% к -2.3%

-

13:55

USD/CNH будет торговаться между 6,70 и 6,80 с потенциалом снижения в ближайшие недели - Scotiabank

По мнению экономистов из Scotiabank, пара USD/CNH будет торговаться в диапазоне 6,70-6,80 в ближайшие недели.

Экономика Китая продолжит восстановление во второй половине года

"Мы ожидаем дальнейшего оживления китайской экономики во второй половине года, так как будут приняты дополнительные меры налогово-бюджетного стимулирования.

Мы считаем, что центральный банк Китая не будет заливать экономику чрезмерной ликвидностью, а ослабление юаня, которое сделает импорт в Китай более дорогим, не в интересах монетарных властей на данном этапе.

Ожидается, что пара USD/CNH будет торговаться между 6,70 и 6,80 с потенциалом снижения в ближайшие недели".

-

13:44

S&P 500: Потенциальный пик на уровне 4327/70 - Credit Suisse

Индексу S&P 500 теперь предстоит ключевой тест технического сопротивления на 200-дневной скользящей средней (DMA), потенциального нисходящего тренда и 61,8% коррекции на уровне 4327/70, при этом Credit Suisse склоняется к тому, что здесь потенциально может сформироваться важная вершина.

Недельный MACD сохраняет бычье пересечение

"Хотя MACD недельного графика сформировал бычье пересечение, мы продолжаем ждать потенциально важную вершину на падающей 200-DMA, потенциальном нисходящем тренде с начала года и 61,8% коррекции падения 2022 года на уровне 4327/70.

Ближайшая поддержка находится на уровне 4177, а прорыв ниже 4117/07 необходим, чтобы добавить веса нашему мнению о падении обратно к 63-дневной средней, которая сейчас находится на уровне 3974.

Закрытие выше 4370 будет означать, что рост может распространиться дальше, а сопротивление будет на уровне 4513, затем 78,6% коррекции падения 2022 года на уровне 4566".

-

13:34

XAU/USD завершит большую “двойную вершину” при прорыве ниже $1,691/77 - Credit Suisse

Золото остается в диапазоне. Однако, как отмечают стратеги Credit Suisse, сохраняется угроза формирования крупной "двойной вершины".

Убедительный прорыв выше 55-дневной средней подтвердит дальнейший диапазон

"Убедительный прорыв выше 55-дневной средней, которая в настоящее время наблюдается на уровне $1 786, подтвердит дальнейшее колебание в двухлетнем диапазоне, при этом следующее сопротивление будет наблюдаться на еще более важной 200-дневной средней, которая в настоящее время находится на уровне $1 842.

Мы продолжаем подчеркивать, что прорыв ниже $1,691/77 будет достаточным для завершения крупной "двойной вершины", что приведет к снижению рисков, по крайней мере, в течение следующих одного-трех месяцев. Мы отмечаем, что следующая поддержка в случае пробоя этой вершины ожидается на $1,618/16, а затем на $1,560."

-

13:17

EUR/USD будет двигаться ниже паритета некоторое время в ближайшие недели – SocGen

По мнению Кита Юкеса, главного глобального валютного стратега Société Générale, EUR/USD вряд ли сможет пробиться ниже 0.95. Тем не менее, в ближайшие недели пара будет торговаться ниже паритета.

Ключевые тезисы

- Хороших новостей о том, что Европа подключилась к глобальным поставкам СПГ и лучше справляется с задачей отучения от российского газа, достаточно, чтобы обеспечить подушку безопасности для EUR/USD и сделать прорыв ниже 0.95 менее вероятным, если только конфликт с Россией не обострится до предела.

- Тем не менее, влияние роста цен на европейский рост, похоже, приведет к тому, что в ближайшие недели пара EUR/USD на некоторое время опустится ниже паритета.

-

13:14

Аль-Гайс, ОПЕК: Мы не видим серьезной глобальной рецессии, WTI восстанавливается

Хайтам Аль Гайс, новый генеральный секретарь Организации стран-экспортеров нефти (ОПЕК), заявил в среду, что он не видит угрозы серьезной мировой рецессии.

Дополнительные цитаты

Открыт к диалогу с США.

Запасные мощности составляют около 2-3 млн. баррелей в сутки.

Пока рано говорить об итогах встречи 5 сентября.

Считает вероятным сокращение предложения нефти в этом году.

Реакция рынка

Восстановление WTI с шестимесячных минимумов на уровне $85,47 набирает обороты на этих комментариях. На момент написания статьи американская нефть восстанавливает потери и торгуется без изменений на уровне $86,65.

-

13:12

USD/CAD: возврат к 50-DMA на фоне ослабления WTI

- Пара USD/CAD по-прежнему поддерживается отскоком доллара и падением цен на нефть WTI.

- Опасения по поводу рецессии продолжают ослаблять настроения на рынке.

- Быки стремятся закрепиться выше 50-DMA перед выходом протокола заседания FOMC.

USD/CAD возвращается к критической 50-DMA на 1.2901, вновь найдя покупателей в районе 1.2830.

При этом мажоры используют возобновление слабости цен на нефть WTI на фоне опасений рецессии, что привело к снижению цен на черное золото до новых шестимесячных минимумов в $85.50.

Кроме того, спрос на безопасный доллар США, вызванный бегством от риска, также способствовал отскоку основной валюты. Во вторник пара USD/CAD понесла значительные потери после того, как слабые данные по канадской инфляции не смогли отговорить Банк Канады (BOC) от борьбы с инфляцией. Глава ЦБ Тифф Маклем заявил, что работа еще не закончена. Она добавил, что ЦБ полон решимости устранить высокую инфляцию и вернуться к нашему целевому показателю инфляции в 2%.

Преподнесет ли протокол ФРС "голубиный" сюрприз? Инвесторы с нетерпением ждут протокола июльского заседания ФРС, чтобы получить новое представление о размере повышения ставок в ближайшие месяцы. Потенциально доллар США может получить новый импульс, если самый влиятельный центральный банк мира сохранит свою "ястребиную" риторику в борьбе с инфляцией.

С краткосрочной технической точки зрения, USD/CAD стремится повторно протестировать барьер 100 DMA, но закрепление выше него является решающим для начала значимого восстановления в направлении месячных максимумов 1.2985.

До этого быки будут прощупывать психологический барьер 1.2950.

14-дневный индекс относительной силы (RSI) постепенно поднимается выше средней линии, поддерживая бычий потенциал.

USD/CAD: дневной график

С другой стороны, ближайшяа поддержка предыдущего сопротивления горизонтальной 21-DMA на 1.2852 будет протестирована, если продавцы вернут контроль над ситуацией.

Следующая линия обороны для покупателей находится на умеренно бычьей 100-DMA на 1.2809, ниже которой на помощь придет 200-DMA на 1.2752.

-

12:54

USD/MXN: активное повышение ставок Банка Мексики поддерживает песо -Scotiabank

В настоящее время мексиканский песо демонстрирует небольшой рост по отношению к доллару США в годовом исчислении. Резкое повышение внутренних процентных ставок оказало поддержку MXN, и экономисты Scotiabank ожидают, что политики будут и дальше ужесточать ставки, удерживая USD/MXN в пределах недавних диапазонов.

Песо поддерживается ужесточением денежно-кредитной политики

"Активное повышение ставок ЦБ, вероятно, является основным фактором укрепления песо, и мы ожидаем, что в ближайшем будущем темпы повышения ставок будут соответствовать темпам, установленным Федеральной резервной системой, что позволит сохранить спред процентных ставок между двумя странами на уровне 600 б.п..

На горизонте маячат некоторые риски, такие как арбитраж против Мексики со стороны Канады и США в связи с энергетической политикой, инфляционные риски для пока еще устойчивых потоков денежных переводов, а также сохраняющиеся слабые иностранные инвестиции, но мы не считаем их серьезным препятствием для MXN в этом календарном году".

-

12:32

Австралийский индекс заработной платы: +0.7% против ожидаемых +0.8%

Индекс заработной платы в Австралии, опубликованный Австралийским бюро статистики, оказался +0.7% против +0.8% ранее.

-

12:27

Южная Корея: Банк Кореи может поднять учетную ставку до 3.0% к концу года – UOB

Экономист UOB Group Ли Сью Энн отмечает, что Банк Англии может повысить ставки на 25 б.п. на следующих заседаниях в августе, октябре и ноябре.

Ключевые тезисы

- Исходя из предположения, что пик инфляции придется на 2 половину 2022 года, мы сохраняем наш прогноз, согласно которому Банк Англии вернется к повышению ставки на 25 б.п. на оставшихся заседаниях в этом году в августе, октябре и ноябре, чтобы довести базовую ставку до 3.00% к концу года.

- Учитывая ожидаемое замедление темпов инфляции в следующем году, Банк Англии, вероятно, будет удерживать процентную ставку в дальнейшем, или даже начнет снижать ее, если возрастут риски роста.

-

12:22

GBP/USD: данные по Британии не помогли фунту

Пара GBP/USD не смогла воспользоваться горячими данными по инфляции в Великобритании в начале среды и упала ниже отметки 1.2100, прежде чем начать отскок. Как пишет аналитик FXStreet Эрен Сензегер, «технический прогноз на ближайшую перспективу рисует смешанную картину, так как пара торгуется между ключевыми уровнями.

Управление национальной статистики Великобритании (ONS) сообщило в среду, что инфляция в Великобритании, измеряемая индексом потребительских цен (CPI), подскочила до 10,1% в июле с 9,4% в июне. Кроме того, базовый CPI, который не учитывает волатильные цены на продукты питания и энергоносители, вырос до 6,2% с 5,8%. Хотя оба показателя оказались выше ожиданий рынка, британский фунт с трудом находил спрос. Рост стоимости жизни в Великобритании и перспективы повышения цен на энергоносители могут снизить потребительскую активность и затруднить Банку Англии (BOE) продолжение агрессивного ужесточения.

Между тем, британский индекс FTSE 100 снижается на 0,2%, а фьючерсы на фондовые индексы США торгуются на отрицательной территории. Если настроение рынка продолжит ухудшаться, GBP/USD будет трудно набрать обороты для восстановления.

Позже в этот день участники рынка будут внимательно следить за данными по розничным продажам в США за июль. Падение цен на сырую нефть, вероятно, приведет к снижению общего объема продаж, и инвесторы ожидают, что данные покажут рост на 0,1% в июле после роста на 1% в июне. Более высокие, чем ожидалось, данные могут оказать поддержку доллару и наоборот.

В конце американской сессии FOMC опубликует протокол июльского заседания. Публикация, скорее всего, подтвердит готовность политиков оставаться зависимыми от данных. В связи с тем, что заседание состоялось до июльских данных по инфляции и занятости, публикация может не повлиять на рыночный прогноз по следующему шагу ФРС. В настоящее время вероятность повышения ставки на 75 базисных пунктов в сентябре составляет 48%».

-

12:21

GBP/USD: технический анализ

Пара GBP/USD не смогла воспользоваться горячими данными по инфляции в Великобритании в начале среды и упала ниже отметки 1.2100, прежде чем начать отскок. Технический прогноз на ближайшую перспективу рисует смешанную картину, так как пара торгуется между ключевыми уровнями, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Индекс относительной силы (RSI) на дневном графике продолжает колебаться вблизи 50, отражая нерешительность GBP/USD. С точки зрения роста, 1.2100 (психологический уровень, Фибо 38.2% коррекции последнего восходящего тренда) выступает в качестве ближайшего сопротивления перед 1.2130 (100- SMA). Четырехчасовое закрытие выше последней может рассматриваться как бычье развитие ситуации и открыть дверь для расширенного отскока к 1.2175 (Фибо 23.6% коррекции) и 1.2200 (психологический уровень).

- Ключевая поддержка, похоже, сформировалась на уровне 1.2050 (200- SMA, Фибо 50% коррекции). В случае если продавцам удастся превратить этот уровень в сопротивление, следующими медвежьими целями могут стать 1.2000 (психологический уровень, Фибо 61.8% коррекции) и 1.1940 (статический уровень).

-

12:12

EUR/USD: рынки ждут заседания FOMC

Рыночная среда, благоприятствующая риску, помогла доллару продолжать расти в течение первой половины дня во вторник. Однако разочаровывающие данные по жилищному строительству заставили валюту потерять спрос и открыли возможность для отскока по EUR/USD, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- В начале среды доллар остается устойчивым. Рынки сохраняют осторожность, а фьючерсы на фондовые индексы США теряют от 0.2% до 0.4%.

- Во второй половине дня Бюро переписи населения США опубликует данные по розничным продажам за июль, которые, как ожидается, покажут рост на 0.1% в месячном исчислении после роста на 1%, зафиксированного в июне. Что более важно, ФРС опубликует протокол июльского заседания по вопросам политики в 21:00 по Москве.

- Публикация ФРС не будет включать взгляды политиков на последние события, связанные с инфляцией и рынком труда США, поскольку данные по занятости в несельскохозяйственном секторе и индексу потребительских цен за июль были опубликованы после заседания. Следовательно, протокол, вероятно, не сможет повлиять на ожидания по поводу следующего повышения ставки ФРС. Тем не менее, если в протоколе будет указано, что политики обсудили возможность повышения ставки на 100 базисных пунктов в июле, это может быть воспринято как позитивное развитие событий для доллара и повлиять на EUR/USD. С другой стороны, голубиный тон будет означать, что политики рассматривают повышение ставки на 50 базисных пунктов в сентябре как наиболее вероятный результат. В этом случае пара может получить бычий импульс.

-

12:09

EUR/USD: технический анализ

После падения до самого слабого уровня почти за две недели на 1.0122 во вторник, пара EUR/USD сумела совершить отскок, прежде чем потерять импульс на 1.0200. Пара остается на задворках в начале среды, и технический прогноз предполагает, что в ближайшей перспективе вероятны дополнительные потери, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD столкнулась с сильным сопротивлением в области 1.0200/1.020, где расположены 100-SMA и 200-SMA на четырехчасовом графике. Если покупатели не вернут себе этот уровень, медвежья тенденция должна сохраниться. Между тем, индикатор относительной силы (RSI) остается ниже 50, а 20-SMA прорвалась ниже 50-SMA и 100-SMA, поддерживая мнение о том, что продавцы будут доминировать на рынке.

- В качестве ближайшей поддержки выступает уровень 1.0150 (статический уровень). Хотя во вторник пара опустилась ниже этого уровня, ей удалось снова подняться выше него. Если этот уровень подтвердится в качестве сопротивления, могут наблюдаться дополнительные потери в направлении 1.0100 (статический уровень, психологический уровень) и 1.0050 (статический уровень).

- Выше 1.0200 сопротивление расположено на 1.0230 (Фибо 38.2% коррекции, 50-SMA) и 1.0300 (Фибо 50% коррекции).

-

12:07

ВВП Еврозоны увеличился на 0,6% кв/кв во 2 квартале против ожидаемых 0,7%

Экономика Еврозоны выросла на 0,6% кв/кв во втором квартале этого года, что ниже ожиданий 0,7% и ниже первого чтения 0,7%, как показала вторая оценка в среду.

В годовом исчислении ВВП блока вырос на 3,9% во втором квартале против предварительного значения 4,0%, не дотянув до ожиданий 4,0%.

Предварительное изменение занятости на старом континенте за второй квартал составило 0,3% кв/кв и 2,4% г/г.

Реакция рынка

Пара EUR/USD на момент написания торговалась на уровне 1,0168, почти не изменившись за день. Пара снова не смогла удержать рост, так как на европейской сессии в среду преобладает бегство от рисков.

-

12:04

Европейский валютный союз : 2Q, Уровень занятости (г/г) 2.4% ниже ожиданий 2.5%

-

12:04

Европейский валютный союз : 2Q, Уровень занятости (кв/кв) 0.3% ниже ожиданий 0.4%

-

12:04

Европейский валютный союз : 2Q, Валовой внутренний продукт (г/г) 3.9% ниже ожиданий 4%

-

12:04

Европейский валютный союз : 2Q, Валовой внутренний продукт (кв/кв) 0.6% ниже ожиданий 0.7%

-

11:39

USD/CNY: 6.7863 против прогноза 6.7876 и 6.7730 ранее

В ходе последних торгов сегодня Народный банк Китая (НБК) установил курс юаня (CNY) на уровне 6.7863 против прогнозируемого 6.7876 и 6.7730 ранее.

-

11:34

Гонконг : Июль, Уровень безработицы 4.3% ниже ожиданий 4.5%

-

11:33

Великобритания : Июль, Индекс цен на жилье DCLG (г/г) 7.8% ниже ожиданий 12.5%

-

11:32

Индонезия: Банк Индонезии готовится к началу повышения ставок - UOB

Банк Индонезии (BI), скорее всего, повысит учетную ставку на 25 б.п. на своем мероприятии на следующей неделе, отмечает экономист UOB Group Ли Сью Энн.

Ключевые тезисы

"Банк Индонезии придерживается мнения, что более высокая инфляция в основном вызвана нарушениями в сфере предложения, и хотя она выйдет за пределы верхнего целевого диапазона 2%-4% в 2022 году, базовая инфляция не находится под значительным повышательным давлением.

Тем не менее, мы ожидаем, что инфляционные ожидания продолжат расти, и ожидаем, что ЦБ повысит свои базовые процентные ставки уже в августе. Наш прогноз - два повышения на 25 б.п. в 3 квартале 2022 года до 4,00%, а затем еще два повышения на 25 б.п. в 4 квартале 2022 года до 4,50%".

-

11:20

Филиппины: Вероятность дальнейшего ужесточения со стороны ЦБ - UOB

Ли Сью Энн, экономист UOB Group, предполагает, что ЦБ продолжит повышать ставки в следующие периоды.

Ключевые тезисы

"Последнее крупное повышение ставок вне цикла еще не означает окончания нормализации денежно-кредитной политики ЦБ Филиппин. На самом деле, мы ожидаем еще больше повышений процентных ставок в зависимости от поступающих данных по внутренней инфляции и ВВП, а также от решений мировых и региональных центральных банков по ставкам в ближайшей перспективе.

Теперь мы переносим наши прогнозы повышения ставок на 1 половину 23 на этот год, что позволит вернуть ставку RRP на допандемический уровень 4,00% к концу 2022 года".

-

11:15

Форекс сегодня: Рынки становятся осторожными, поскольку внимание переключается на данные по США

Вот что вам нужно знать в среду, 17 августа:

После нестабильной ситуации во вторник индекс доллара США восстановился в начале среды и поднялся выше 106,60, а инвесторы стали осторожнее. В европейской экономической повестке дня будут представлены данные по валовому внутреннему продукту за второй квартал. Позже в течение дня данные по розничным продажам в США за июль будут рассматриваться в качестве нового импульса перед публикацией протокола июльского заседания FOMC в 21.00 мск. Отражая ухудшение настроения на рынке, фьючерсы на фондовые индексы США снижаются на 0,2% - 0,4% в начале европейской сессии.

В азиатские торговые часы Резервный банк Новой Зеландии объявил о повышении учетной ставки на 50 базисных пунктов до 3%, как и ожидалось. Говоря об экономических перспективах, глава РБНЗ Адриан Орр заявил, что хотя они не прогнозируют рецессию, они ожидают, что рост будет незначительным. В результате первоначальной реакции пара NZD/USD поднялась к отметке 0,6400, но в итоге изменила направление движения, поскольку доллар набирал силу в течение европейских торговых часов. На момент написания статьи пара снизилась на 0,4% за день и составила 0,6318.

Управление национальной статистики Великобритании сообщило в среду, что инфляция в Великобритании, измеряемая потребительскими ценами (CPI), выросла до 10,1% в июле с 9,4% в июне. За тот же период базовый индекс потребительских цен вырос до 6,2% с 5,8%, превысив ожидания рынка в 5,9%. В результате мгновенной реакции пара GBP/USD поднялась выше отметки 1,2140, но затем потеряла свои позиции и вернулась ниже отметки 1,2100.

В середине недели доллар сохранил свою устойчивость, и пара EUR/USD продолжает колебаться в относительно узком диапазоне ниже 1.0200.

Пара USD/JPY закрепила достигнутые во вторник результаты и в среду поднялась к отметке 135,00. Доходность 10-летних казначейских облигаций США выросла более чем на 2% за день, что способствовало росту пары.

После восстановления выше $1 780 в часы азиатских торгов золото развернулось на юг и на момент написания торговалось на отрицательной территории чуть выше $1 770.

Биткоин не может добиться убедительного отскока на фоне бегства от рисков и торгуется на отрицательной территории ниже $24 000 после потерь за предыдущие три дня. После попытки восстановления Ethereum потерял импульс и сдал значительную часть дневных достижений. На момент написания статьи курс ETH/USD цеплялся за небольшой дневной прирост на уровне $1 890.

-

10:51

Доллар США останется относительно устойчивым до конца года - Scotiabank

Доллар США выдержал второе подряд отрицательное значение ВВП во втором квартале, что обычно означает рецессию. Экономисты Scotiabank считают, что бычий цикл доллара США выглядит чрезмерным, но медведям придется запастись терпением.

Доллар сохранит устойчивость на фоне небольшого количества альтернатив

"Несмотря на то, что экономика США впала в "техническую рецессию", инвесторы продолжают считать, что у доллара нет реальной альтернативы, поскольку ФРС продолжает ужесточать денежно-кредитную политику.

Мы ожидаем, что в ближайшие несколько месяцев доллар США останется устойчивым, но существенному или устойчивому росту может помешать перекупленность (DXY торгуется на одно стандартное отклонение выше своей 10-летней скользящей средней) и чрезмерное "бычье" позиционирование доллара США среди инвесторов".

Много хороших новостей уже заложено в цену доллара США, и валюта начинает выглядеть переоцененной".

-

10:49

USD/JPY: фаза консолидации может продлиться еще значительное время - Credit Suisse

Пара USD/JPY продолжает фазу консолидации после укрепления до психологического барьера 140,00. По мнению экономистов Credit Suisse, ожидается, что пара будет консолидироваться в течение более длительного периода времени.

Прорыв выше уровня 135,56/59 указывает на то, что риск может снова перейти к росту.

"Мы ожидаем, что эта коррекционная фаза будет продолжаться дальше и потенциально в течение длительного периода времени.

Поддержка первоначально наблюдается на 132,52, ниже которой можно ожидать возврата к 130,40, а затем к 38,2% коррекции ралли 2022 года на 129,50.

Мы не исключаем тестирования "линии шеи" многолетней базы на 127,40, но мы по-прежнему ждем формирования важного основания в зоне 129,50/127,40.

Рост выше 135,56/59 необходим для того, чтобы предположить повторное тестирование 139,40/140,00".

-

10:39

AUD/USD: Прорыв ниже 0,6868 расчистит путь к минимуму с начала года на уровне 0,6680 и ниже - Credit Suisse

Восстановление AUD/USD было остановлено на уровне 200-дневной скользящей средней (DMA) на отметке 0,7146. По мнению аналитиков Credit Suisse, прорыв ниже 0,6868 необходим для поддержки движения к минимуму с начала года на 0,6680, а затем к 61,8% коррекции восходящего тренда 2020/21 на 0,6461.

Прорыв выше 200-DMA на уровне 0.7146 станет сигналом к дальнейшему росту.

"Мы ожидаем дальнейшего развития снижения, при этом прорыв ниже 0,6868 необходим для поддержки движения к минимуму с начала года на 0,6680, а затем к 61,8% коррекции восходящего тренда 2020/21 на 0,6461.

Прорыв выше 200-DMA на 0,7146 станет сигналом к дальнейшему продвижению к июньскому максимуму на 0,7282, который должен устоять, чтобы предотвратить более глубокое движение к максимуму конца апреля и потенциальному нисходящему тренду с 2021 года на 0,7457/7547".

-

10:36

Индекс доллара США вырастет к 107,00 - ING

Доллар подходит к сегодняшней публикации протокола заседания FOMC от 27 июля примерно на 2% ниже максимумов года. По мнению экономистов ING, протокол FOMC, как инструмент коммуникации против ожиданий смягчения, должен поддерживать доллар США.

Доллар останется поддержанным до выхода протокола FOMC

"Вопрос в том, захочет ли ФРС использовать протокол в качестве коммуникационного инструмента, чтобы противостоять мнению о цикле смягчения в 2023 году. Риторика ФРС после заседания говорит о том, что, скорее всего, так и будет - тем более что фьючерсы на федфонды предполагают снижение ставки с 3,60% до 3,20% во второй половине следующего года. Дальнейшее отступление от этого рыночного ценообразования должно помочь доллару.

DXY растет к области 107.00".

-

10:34

Окончательный ВВП без учета сезонных колебаний (г/г) (Нидерланды ) (2Q): падение с 6.7% до 5.3%

-

10:34

Нидерланды : 2Q, Валовой внутренний продукт (кв/кв) 2.6% против 0.4% ранее

-

10:34

Нидерланды : Июнь, Объем потребительских расходов 5.2% против 7.3% ранее

-

10:27

Индекс доллара США: Прорыв выше 107,43 вызовет возобновление основного бычьего тренда - Credit Suisse

Индекс доллара США (DXY) резко отскочил от ключевых уровней поддержки - майского максимума, 55-дневной скользящей средней и поддержки коррекции на уровне 105,05/104,55. Аналитики Credit Suisse ожидают потенциального возобновления основного восходящего тренда.

Откат с июля является коррекционным

"Мы ожидаем прорыва выше 107,43 для дальнейшего укрепления нашего мнения о том, что откат был коррекционным, только для повторного тестирования нашей цели основного сопротивления на 109,25/110,25. Прорыв выше этой отметки может привести к прорыву максимума 2001 года на 121,02.

Закрытие ниже 104,55 будет предупреждать о более глубоком, но все еще коррекционном откате с поддержкой на 103,67 и сильной поддержкой на 101,62/30".

-

10:23

USD/CNY может сформировать бычью модель продолжения после неожиданного снижения ставки PBoC - Credit Suisse

Пара USD/CNY помогла усилить более широкое ралли доллара США и пошла вверх после слабых китайских данных и неожиданного снижения ставки Народного банка Китая (PBoC), при этом пара близка к подтверждению бычьей модели продолжения, сообщают аналитики Credit Suisse.

Прорыв выше максимума 6,8110 подтверждает движение к 6,8475

"Пара USD/CNY выросла за последние несколько недель, и рынок, похоже, близок к завершению модели продолжения "бычьего треугольника" после слабых китайских данных и неожиданного снижения ставки Народного Банка.

Превышение максимума 6.8110 должно подтвердить движение к 61,8% коррекции снижения 2020/21 на уровне 6.8475. Устойчивый прорыв выше этой отметки приведет к сопротивлению на 78,6% коррекции на 6,9957".

-

10:14

EUR/SEK: маловероятно, что курс устойчиво упадет ниже 10,30 в этом году - Commerzbank

Экономисты Commerzbank считают, что потенциал роста шведской кроны исчерпан. Поэтому пара EUR/SEK будет держаться выше отметки 10,30.

Ограниченный потенциал роста для шведской кроны

"По сравнению с ЕЦБ, Риксбанк остается более активным в борьбе с инфляцией, что в принципе должно дать SEK преимущество перед евро. Тем не менее, SEK также всегда может оказаться под давлением в периоды повышенной неопределенности на рынке.

Поскольку в этом году, скорее всего, не будет больше ужесточения денежно-кредитной политики, потенциал роста курса шведской кроны в значительной степени исчерпан, поэтому я не вижу, чтобы в этом году курс EUR/SEK надолго опустился ниже 10,30".

-

10:12

EUR/NOK: Крона укрепится, если Банк Норвегии озвучит ограничительные меры - Commerzbank

Банк Норвегии намерен в среду повысить учетную ставку на 50 базисных пунктов до 1,75%. Экономисты Commerzbank ожидают, что норвежская крона укрепится по отношению к евро на фоне ограничительных мер центрального банка.

"Если Банк Норвегии будет действовать ограничительно и даст еще один сигнал на сентябрь, норвежская крона должна укрепиться по отношению к евро. В конце концов, становится все более очевидным, что Банк Норвегии занимает твердую позицию в отношении инфляции, в то время как ЕЦБ действует нерешительно, что оказывает давление на евро.

Более активным центральным банком является Банк Норвегии, и рынок должен вознаградить это укреплением NOK, несмотря на возможные фазы повышенного бегства от рисков".

-

10:00

USD/CAD снизится до 1,27 к концу года - Scotiabank

Канадский доллар (CAD) остается самой успешной валютой Б10 - за исключением доллара США - до сих пор в этом году. Экономисты Scotiabank ожидают, что пара USD/CAD закончит год, торгуясь около уровня 1,27.

Прогноз пересмотрен, но позитивные моменты остаются

"Мы отказались от нашего "бычьего" прогноза по CAD на второе полугодие 2022 года и теперь ожидаем, что пара USD/CAD будет держаться около текущих уровней в течение всего года (завершение 2022 года на уровне 1,27).

Мы по-прежнему считаем, что наша фундаментальная история - мы прогнозируем относительно более высокие темпы роста и более жесткую денежно-кредитную политику в Канаде по сравнению с США в этом и следующем году, а также относительно устойчивые цены на сырьевые товары - заслуживает более сильного прогноза по CAD.

Мы прогнозируем снижение курса USD/CAD до 1,23 к концу 2023 года".

-

09:54

EUR/CHF снизится к 0,96 в 4 квартале - Scotiabank

По мнению экономистов Scotiabank, швейцарский франк (CHF) будет оставаться относительно устойчивым, в частности, потому что Швейцарский национальный банк (SNB) может допустить укрепление обменного курса для борьбы с "липкой" внутренней инфляцией.

Устойчивость швейцарского франка на фоне "липкой" инфляции

"Июньское решение ШНБ повысить процентные ставки и позволить курсу швейцарского франка укрепиться отражает обеспокоенность центрального банка тем, что инфляционное давление, хотя и низкое по международным стандартам, оказывается труднее, чем ожидалось, контролировать.

"Активный" подход к управлению CHF теперь позволяет ШНБ поддерживать CHF, если он ослабнет слишком сильно, а также сдерживать его укрепление.

Политическая ставка ШНБ, вероятно, еще немного повысится в ближайшие недели, и мы ожидаем умеренного укрепления швейцарского франка по отношению к евро до 0,96 в 4 квартале, поскольку политики используют обменный курс для сдерживания внутренних цен".

-

09:50

EUR/GBP может вернуться к отметке 0,8350 на фоне роста цен на газ - ING

Стерлинг наносит ответный удар по евро, поддерживаемый ястребиным настроем Банка Англии (BoE). Экономисты ING ожидают, что пара EUR/GBP вернется к снижению в направлении 0,8350.

"Посмотрите на прогноз OIS для ставки Банка Англии в марте 2023 года: рыночное ценообразование изменилось с 2,72% в конце июля до почти 3,40% вчера. Кроме того, инфляция в Великобритании в июле ускорилась до 10,1% в годовом исчислении, что быстрее, чем ожидалось, и является новым 40-летним максимумом.

Любое дальнейшее продолжение роста цен на газ может отправить EUR/GBP обратно к 0,8350. США, как экспортер природного газа, не сталкивается с подобными проблемами, и наш уклон в GBP/USD остается ниже 1,20".

-

09:48

РБНЗ: 50 - это новые 25, общий тон явно ястребиный - Danske Bank

Как и ожидалось, Резервный банк Новой Зеландии (РБНЗ) повысил ставку OCR еще на 50 базисных пунктов до 3%. NZD/USD сдала большую часть позиций после заседания. По мнению экономистов Danske Bank, тон заявления был ястребиным, но при этом признавались как внутренние, так и глобальные риски снижения темпов роста.

Цикл повышения ставки может быть продлен до 2023 года

"Несмотря на ослабление перспектив глобального роста и снижение цен на нефть, РБНЗ по-прежнему обеспокоен тем, что нехватка рабочих мест на рынке труда будет продолжать поддерживать базовое инфляционное давление.

По сравнению с майским заседанием была повышена траектория повышения ставки, что свидетельствует о том, что цикл повышения ставки может быть продлен до 2023 года, а также о том, что ставка останется на высоком предельном уровне вплоть до 2024 года. Соответственно, прогноз ВВП был понижен, а уровень безработицы стал выше, чем ранее.

Общий тон решения был явно ястребиным, РБНЗ остается приверженным возвращению инфляции к целевому уровню, даже если это будет оказывать давление на местный экономический рост в ближайшие годы."

-

09:44

EUR/USD: Прорыв ниже уровня поддержки 1,01 откроет движение к паритету - ING

Евро консолидируется вблизи минимумов. Экономисты ING ожидают, что пара EUR/USD упадет под уровень поддержки 1,01, что спровоцирует движение к паритету.

Рецессия в Германии становится неизбежной

"Газовый кризис и то, что он означает для перспектив роста еврозоны этой зимой, явно негативно сказывается на евро.

Рецессия в Германии практически неизбежна во второй половине года.

После месяца консолидации EUR/USD не выглядит особенно перепроданным по техническим индикаторам, и мы по-прежнему ждем пробоя поддержки на уровне 1.0100, что обусловит движение к паритету."

-

09:41

GBP/USD будет торговаться ниже 1,20 до конца года - Scotiabank

В Великобритании кризис стоимости жизни и вялый рост могут помешать Банку Англии противостоять растущей инфляции и удовлетворить ожидания рынка в отношении ужесточения политики. По мнению экономистов Scotiabank, это будет оказывать негативное влияние на фунт стерлингов.

Негативный прогноз в связи с растущей инфляцией

" Перспективы фунта негативны, а настроения и позиционирование остаются в значительной степени медвежьими.

Банк Англии, вероятно, снова ужесточит политику в сентябре (50 б.п.), чтобы сдержать растущую инфляцию, но слабые перспективы роста и растущий кризис стоимости жизни, поскольку британские домохозяйства столкнутся с дальнейшим значительным ростом стоимости энергии в ближайшие месяцы, говорят о том, что экономика может выдержать только столько.

Мы ожидаем, что к концу года курс кабеля будет торговаться ниже 1,20".

-

09:37

EUR/USD может быстро упасть ниже паритета на опасениях рецессии - Commerzbank

Пара EUR/USD в настоящее время торгуется в диапазоне 1,00-1,04. Если произойдет толчок, который выведет пару из диапазона, то, по мнению экономистов Commerzbank, этот прорыв, скорее всего, произойдет в сторону снижения.

Немного причин, по которым пара EUR/USD должна вырваться из текущего диапазона 1,00-1,04

"В настоящее время существует мало причин, по которым EUR/USD должна вырваться из текущего диапазона 1,00-1,04, поскольку на данный момент нет никакой принципиально новой информации, которая могла бы привести к существенному изменению курса монетарной политики ФРС или ЕЦБ. В то же время, однако, риски для евро направлены в сторону понижения.

Если индексы менеджеров по закупкам отразят резкое снижение в следующих публикациях, что увеличит вероятность рецессии в еврозоне, рынок может быстро сбросить евро и отправить EUR/USD ниже паритета."

-

09:34

Валютные опционы, истекающие сегодня

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: евро

- 1.0075 297 млн

- 1.0100-10 1.13 млрд

- 1.0115-20 336 млн

- 1.0150 394 млн

- 1.0175 367 млн

- 1.0190-00 727 млн

- 1.0270 254 млн

- GBP/USD: суммы в фунтах

- 1.2050 441 млн

- USD/JPY: суммы в долларах США

- 133.00 228 млн

- 133.50 210 млн

- USD/CHF: суммы в долларах США

- 0.9380 315 млн

- AUD/USD: суммы в AUD

- 0.7025-30 556 млн

- 0.7040 280 млн

- 0.7065-70 284 млн

- 0.7165 254 млн

- USD/CAD: доллары США

- 1.2595 330 млн

- 1.2855 515 млн

-

09:29

Пара USD/JPY останется около уровня 140 до конца года - Scotiabank

Несмотря на восстановление японской йены по отношению к доллару США с середины июля, аналитики Scotiabank не видят причин для оптимизма в ближайшей перспективе. По их прогнозам, к концу года курс USD/JPY составит 140.

Рост USD/JPY в направлении области 140 во втором полугодии может представлять собой высшую точку отсчета

"Широкая разница в доходности между США и Японией будет поддерживать мягкость японской йены в обозримом будущем, в то время как высокие цены на сырьевые товары представляют собой еще один негативный импульс для валюты (через негативный шок от условий торговли).

Мы ожидаем, что пара USD/JPY останется около уровня 140 до конца года".

-

09:26

Фьючерсы на природный газ: В ближайшей перспективе ожидается дальнейшее повышение

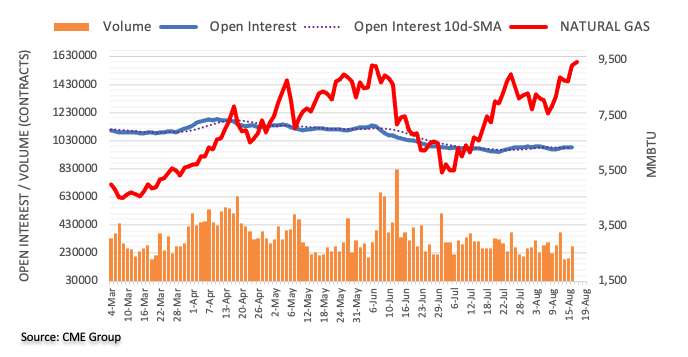

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам вырос 4-ю сессию подряд, на сей раз порядка на5.2 тыс. контрактов. В то же время торговые объемы подхватили эту динамику и увеличились более чем на 89 тыс. контрактов.

Природный газ остается нацеленным на $9,75

Сильное продвижение цен на природный газ во вторник к отметке $9,00 за MMBtu сопровождалось ростом открытого интереса и объема, что по-прежнему способствует дальнейшему росту в ближайшей перспективе. На фоне этого кажется, что это лишь вопрос времени, когда актив бросит вызов пику 2022 года в районе $9,75 (26 июля).

-

09:21

Великобритания, Захави: Взять инфляцию под контроль - мой главный приоритет

Министр финансов Великобритании Надим Захави предлагает свою точку зрения на инфляцию в стране, которая в июле подскочила до нового 40-летнего максимума в 10,1%.

Ключевые цитаты

"Взять инфляцию под контроль - мой главный приоритет.

Мы принимаем меры с помощью сильной, независимой денежно-кредитной политики, ответственных решений по налогам и расходам, а также реформ".

-

09:18

Пара EUR/USD упадет ниже паритета на фоне серьезных перебоев с поставками энергоносителей - Scotiabank

Евро не смог извлечь выгоду из неожиданного повышения ставки Европейского центрального банка (ЕЦБ) на 50 б.п. в июле. Экономисты Scotiabank считают, что негативные сюрпризы роста или перебои с поставками энергоносителей могут привести к снижению курса EUR/USD ниже паритета.

Риски снижения сохраняются на фоне неопределенности

"Экономические перспективы остаются под вопросом, учитывая риск того, что высокие цены на энергоносители нарушат дискреционные расходы или, что еще хуже, сократятся поставки природного газа из России.

В случае серьезных перебоев с поставками энергоносителей потери евро, вероятно, продолжатся ниже паритета.

Единственное, что играет в пользу евро, это то, что рынки уже агрессивно шортят валюту".

-

09:15

AUD/USD упадет до 0,65 к IV кварталу - Scotiabank

Австралийский доллар (AUD) отыграл примерно половину подъема, сделанного после достижения пандемического минимума в марте 2020 года. Аналитики Scotiabank ожидают, что в четвертом квартале курс AUD/USD упадет до 0,65.

Ключевая ставка РБА достигнет 2,50% к концу года

"Мы считаем, что ключевая ставка Резервного банка Австралии (РБА) достигнет 2,50% к концу года (с 1,85% в настоящее время), в то время как свопы оценивают ключевую ставку вблизи 3,25%.

Мы видим некоторый риск снижения курса австралийского доллара на оставшуюся часть года и прогнозируем 0,65 в 4 квартале".

-

09:12

Срочно: Годовая инфляция в Великобритании в июле подскочила до 10,1% против ожидаемых 9,8%

- Индекс потребительских цен Великобритании вырос на 10,1% г/г в июле против 9,8% ожиданий.

- Месячный индекс потребительских цен Великобритании в июле составил 0,6% против 0,4% ожиданий.

- GBP/USD подскочит к 1.2150 на фоне более высоких показателей CPI Великобритании.

12-месячный индекс потребительских цен (CPI) в Великобритании в июле составил 10,1% по сравнению с 9,4% в июне, опередив прогнозы в 9,8%, сообщило в среду Управление национальной статистики Великобритании (ONS).

Между тем, показатель базовой инфляции (без учета волатильных продуктов питания и энергоносителей) вырос до 6,2% г/г в прошлом месяце по сравнению с 5,8%, зафиксированными в мае, превысив рыночный консенсус в 5,9%.

Месячные данные показали, что потребительские цены в Великобритании выросли на 0,6% в июле против 0,4% ожиданий и 0,8% предыдущего прогноза.

Индекс розничных цен в Великобритании за июль составил 0,9% м/м и 12,3% г/г, превысив прогнозы по всему временному спектру.

Последствия для валюты:

В качестве первоначальной реакции на данные по CPI Великобритании пара GBP/USD подскочила на 20 пунктов до дневных максимумов в районе 1,2145.

На момент написания пара торговалась на уровне 1,2126, поднявшись на 0,27% за день. Доллар США отступает на фоне улучшения настроений, поддерживая пару в преддверии выхода протокола заседания ФРС.

-

09:08

Великобритания : Июль, Базовый индекс цен производителей (м/м, без сезонной корректировки) 1% выше ожиданий 0%

-

09:08

Великобритания : Июль, Индекс потребительских цен (г/г) 10.1% выше ожиданий 9.8%

-

09:06

Великобритания : Июль, Базовый индекс цен производителей (г/г, без сезонной корректировки) 14.6% ниже ожиданий 15.9%

-

09:05

Великобритания : Июль, Индекс цен производителей на выходе (г/г, без сезонной корректировки) 17.1% выше ожиданий 16.2%

-

09:05

Великобритания : Июль, Индекс цен производителей на выходе (м/м, без сезонной корректировки) 1.6% выше ожиданий 0.8%

-

09:05

Великобритания : Июль, Индекс цен производителей на выходе (г/г, без сезонной корректировки) 22.6% ниже прогноза 23.9%

-

09:05

Великобритания : Июль, Индекс цен производителей на входе (м/м, без сезонной корректировки) 0.1% ниже прогноза 1%

-

09:04

Великобритания : Июль, Индекс розничных цен (г/г) 12.3% выше ожиданий 12%

-

09:04

Великобритания : Июль, Индекс розничных цен (м/м) 0.9% выше ожиданий 0.6%

-

09:04

Великобритания : Июль, Базовый индекс потребительских цен (г/г) 6.2% выше ожиданий 5.9%

-

09:04

Великобритания : Июль, Индекс потребительских цен (м/м) 0.6% выше ожиданий 0.4%

-

08:57

Фьючерсы на сырую нефть: Вероятна передышка

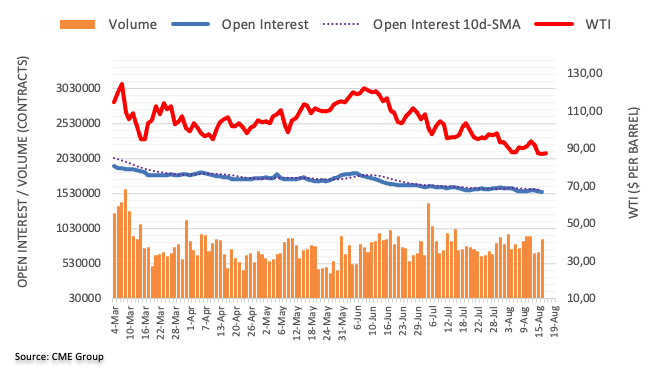

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть понизился порядка на 6.7 тыс. контрактов после предыдущего снижения. В то же время торговые объемы выросли вторую сессию подряд, на сей раз примерно на 183.3 тыс. контрактов.

WTI остается у 200-дневной SMA

Во вторник цены на баррель WTI упали до новых многомесячных минимумов вблизи отметки $85,00. Продолжение снижения происходило в тандеме с сокращением открытого интереса, что может свидетельствовать о скорой паузе в снижении. На фоне этого 200-дневная SMA выше отметки $95,00 за баррель продолжает ограничивать любые случайные попытки бычьего роста цен.

-

08:52

USD/INR: Рупия будет расти устойчиво по мере ослабления опасений по поводу инфляции - Scotiabank

Инфляция в Индии, похоже, достигла своего пика. Поэтому, по мнению экономистов из Scotiabank, индийская рупия может быть готова к скачку вверх.

Облегчение от падения цен на сырьевые товары

"Мы считаем, что падение цен на сырьевые товары может улучшить внешний баланс страны и одновременно взять под контроль инфляцию.

INR будет расти устойчиво, когда иностранные инвесторы переключат свое внимание на перспективы роста Индии с перспектив инфляции в стране.

USD/INR, вероятно, будет торговаться между 79 и 80 с рисками снижения".

-

08:50

USD/CNH: Устойчивый рост выглядит вероятным выше уровня 6.8400 - UOB

Валютный стратег отдела исследований глобальной экономики и рынков UOB Group Квек Сер Леанг комментирует перспективы USD/CNH.

Ключевые тезисы

"Около двух месяцев назад, 17 июня 2022 года, когда пара USD/CNH торговалась на уровне 6.7100, мы отметили в нашем Глобальном квартальном обзоре, что "дневной MACD не является сильным". Мы подчеркнули, что "общие ценовые движения, похоже, являются частью фазы консолидации", и мы ожидали, что USD/CNH будет "торговаться в боковом диапазоне между 6,5930 и 6,8400 в 3 квартале 2022 года".

USD/CNH впоследствии торговалась в боковом диапазоне, хотя и в более узком, чем ожидалось. Вчера (15 августа 2022 года) пара USD/CNH подскочила до 6,8200, после чего закрылась с ростом на 1,16% (закрытие в Нью-Йорке - 6,8135), что является самым большим ростом за один день с марта 2020 года. Несмотря на значительный рост, дневной MACD только начинает становиться положительным. Для поддержания импульса USD/CNH должен пробить и закрепиться выше максимума года в районе 6,8400, прежде чем станет возможным устойчивый рост. Если посмотреть на это с другой стороны, то только четкий прорыв уровня 6,8400 будет свидетельствовать о том, что фаза консолидации подошла к концу.

Шанс для USD/CNH прорваться четко выше 6.8390 будет сохраняться до тех пор, пока она не опустится ниже вершины дневного облака Ишимоку, которая в настоящее время находится вблизи 6.7330. Вершина облака находится вблизи другой ключевой поддержки - 55-дневной экспоненциальной скользящей средней. В перспективе, если USD/CNH сможет прорваться и закрепиться выше 6,8390, это может спровоцировать движение к 6,9000".

-

08:45

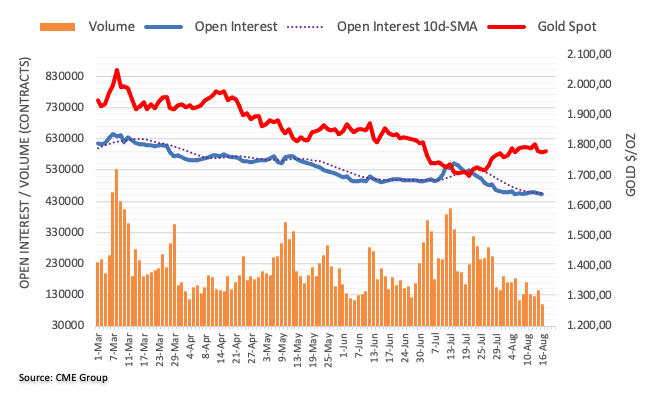

Фьючерсы на золото: Возможности для краткосрочного отскока

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото снизился вторую сессию подряд, примерно на 1.6 тыс. контрактов. Торговые объемы тем временем возобновили снижение и снизились примерно на 46.4 тыс. контрактов.

Золото переключает внимание на $1 800

Цены на золото продлили негативное начало недели во вторник на фоне снижения открытого интереса и объемов, оставив тем самым дверь открытой для потенциального отскока в самое ближайшее время. Тем не менее, дальнейшее восстановление драгоценных металлов по-прежнему нацелено на ключевую отметку $1 800 за тройскую унцию.

-

08:38

XAU/USD: в ожидании протокола ФРС

- Цена на золото продолжает укрепляться после подтверждения бычьей модели на графике.

- Более мягкий доллар США, доходность также поддерживают отскок XAU/USD от недельного минимума.

- Розничные продажи в США, заголовки новостей по Китаю также будут важны для нового импульса.

Цена золота консолидирует недельные потери в районе $1,778 на фоне общей слабости доллара США перед началом европейской сессией среды. При этом трейдеры XAU/USD также учитывают осторожный настрой протокола заседания Федерального комитета по открытым рынкам (FOMC).

При этом индекс доллара США (DXY) обновил свой трехнедельный максимум, после чего развернулся от 106,94, снизившись на 0,10% вблизи внутридневного минимума 106,35. Потери DXY могут быть связаны с подготовкой рынка к сегодняшним данным по розничным продажам в США за июль, которые ожидаются на уровне 0,1% против 1,0% ранее, а также к выходу протокола заседания ФРС. Стоит отметить, что недавняя слабость американских данных ставит под сомнение "ястребиные" надежды ФРС, что, в свою очередь, оказывает понижательное давление на доллар США и благоприятствует покупателям золота.

Также премьер-министр Китая Ли Кэцян недавно в интервью People's Daily призвал местных чиновников из шести ключевых провинций, на которые приходится около 40% экономики страны, усилить меры по стимулированию роста. В среду президент Си Цзиньпин и государственный планировщик Национальная комиссия по развитию и реформам (NDRC) продемонстрировали готовность к принятию дополнительных мер по борьбе с опасениями рецессии.

Учитывая статус страны как крупнейшего в мире потребителя сырьевых товаров, любой негатив для Пекина оказывает давление на цены на золото. Однако последний подъем пары XAU/USD вполне может быть связан с мыслью о том, что надежды на дополнительные стимулы могут подтолкнуть спрос на металл со стороны Китая.

В то же время, отражая эти настроения, доходность 10-летних казначейских облигаций США ослабляет рост предыдущего дня, а фьючерсы на S&P 500 отступают от четырехмесячного максимума.

В перспективе, данные из США и протокол ФРС могут направить движение XAU/USD, в то время как заголовки о Китае и рецессии также будут важны для определения направлений.

Технический анализ

Четкий прорыв вверх недельной линии сопротивления подтверждает краткосрочную бычью модель графика "нисходящий клин", что в свою очередь направляет цену золота к пятничному пику $1,805.

Однако 200-HMA вблизи $1 787 может бросить вызов быкам по XAU/USD. Также в качестве восходящего сопротивления выступает месячный пик в районе $1,808.

В качестве альтернативы, поддержка (ранее сопротивление) около $1,777 предшествует указанной поддержке клина, близкой к $1,770 на момент публикации, чтобы ограничить краткосрочное снижение XAU/USD.

После этого $1,765 и месячный минимум $1,754 привлекут внимание продавцов золота.

Золото: часовой график

Тенденция: Ожидается дальнейшее повышение

-

08:13

РБНЗ, Орр: Не прогнозируем рецессию, но ожидаем низкий рост

Управляющий Резервного банка Новой Зеландии (РБНЗ) Адриан Орр выступиk в среду на пресс-конференции по итогам августовского заседания по монетарной политике, подтвердив ястребиную позицию центрального банка по ужесточению политики.

Ключевые тезисы

Мы не прогнозируем рецессию, но видим низкие темпы роста.

Новозеландские расходы поддерживаются занятостью.

У нас очень сильная позиция для сдерживания инфляции.

Балансы домашних хозяйств все еще в хорошей форме.

Нейтральная ставка - это большая неизвестность.

Мы не рассматривали возможность повышения ставки на 75 б.п. сегодня.

50 б.п. были упорядоченными и достаточными.

Цены на жилье сейчас гораздо ближе к уровню, который был бы устойчивым.

Доведение ставок до 4% обеспечит комфорт для комитета по политике.

Наличная ставка около 4% однозначно выше нейтрального уровня и достаточна для выполнения мандата по инфляции.

-

08:10

Премьер Госсовета Китая Ли призывает местные власти усилить меры по стимулированию экономического роста

Ссылаясь на премьер-министра Китая Ли Кэцяна, газета People's Daily, главная газета Коммунистической партии, сообщила, что Ли призвал местных чиновников из шести ключевых провинций, на которые приходится около 40% экономики страны, усилить меры по стимулированию роста.

Ключевые цитаты

Чиновники на встрече должны взять на себя инициативу в содействии росту потребления и предложить больше фискальной поддержки через выпуск государственных облигаций для инвестиций.

Обещают "разумно" усилить поддержку политики для стабилизации занятости, цен и обеспечения экономического роста.

Только когда основные субъекты рынка стабильны, экономика и занятость могут быть стабильными.

Только развиваясь, мы решим все проблемы.

Открытость - единственный способ в полной мере использовать два рынка и ресурсы и повысить международную конкурентоспособность.

-

08:07

Срочно: РБНЗ повышает OCR на 50 б.п. до 3,00%, как и ожидалось, киви поднимается до 0,6365

Как и ожидалось, РБНЗ повысил официальную денежную ставку на 50 б.п. с 2,5% до 3,0%, и заявление сигнализирует о предстоящем дальнейшем ужесточении.

Пара NZD/USD выросла примерно на 35 пунктов до сессионного максимума 0,6365.

Квартальное заявление РБНЗ

- Условия должны продолжать ужесточаться.

- Ожидается, что OCR в декабре этого года составит 3,69% (по сравнению с предыдущим прогнозом в 3,41%).

- В сентябре 2023 года OCR составит 4,1 (с 3,95%).

- Ожидает OCR на уровне 4,1% в декабре 2023 года (по сравнению с 3,95%).

- В сентябре 2025 года OCR составит 3,65%.

- Базовая инфляция потребительских цен остается слишком высокой, а трудовые ресурсы по-прежнему дефицитны.

- Ряд показателей указывает на широкое внутреннее ценовое давление.

- Комитет согласился с тем, что для достижения поставленных целей необходимо дальнейшее повышение OCR

- Комитет согласился с тем, что сохранение последних темпов ужесточения остается наилучшим средством.

- Согласился с тем, что внутреннее инфляционное давление усилилось с мая и необходимо еще больше сдвинуть сроки повышения OCR.

- Решительно настроен обеспечить возвращение инфляции потребительских цен в целевой диапазон от 1 до 3 процентов.

- Цены на жилье неуклонно снижаются с высоких уровней с ноября прошлого года, и ожидается, что в следующем году они продолжат снижаться до более устойчивых уровней.

-

05:03

Новая Зеландия : , Решение Резервного Банка Новой Зеландии по процентной ставке совп. с прогнозом 3%

-

04:34

Австралия : 2Q, Индекс заработной платы (кв/кв) 0.7% ниже ожиданий 0.8%

-

04:34

Австралия : 2Q, Индекс заработной платы (г/г) 2.6% ниже ожиданий 2.7%

-

03:36

Австралия : Июль, Индекс опережающих экономических индикаторов Westpac (м/м) -0.15% против -0.2% ранее

-

03:15

Валютный рынок, Daily history за 16 августа 2022 г.

Валютная пара Цена закрытия Изменение, % AUDUSD 0.70197 -0.03 EURJPY 136.469 0.8 EURUSD 1.01673 0.06 GBPJPY 162.291 1.05 GBPUSD 1.20913 0.3 NZDUSD 0.6343 -0.34 USDCAD 1.28448 -0.43 USDCHF 0.94913 0.33 USDJPY 134.232 0.75 -

02:57

Япония : Июнь, Заказы на продукцию машиностроения (м/м) 0.9% ниже прогноза 1.3%

-

02:57

Япония : Июль, Импорт (г/г) 47.2% выше ожиданий 45.7%

-

02:55

Япония : Июль, Общее сальдо торгового баланса ¥-1436.8B ниже прогноза ¥-1405B

-

02:55

Япония : Июль, Скорректированное сальдо торгового баланса ¥-2133.3B ниже ожиданий ¥-2003.8B

-

02:54

Япония : Июнь, Заказы на продукцию машиностроения (г/г) 6.5% ниже ожиданий 7.5%

-

02:54

Япония : Июль, Экспорт (г/г) 19% выше ожиданий 18.2%

-

01:49

Новая Зеландия : 2Q, Индекс отпускных цен производителей (кв/кв) 2.4% выше ожиданий 2.1%

-

01:49

Новая Зеландия : 2Q, Индекс закупочных цен производителей закупочный (кв/кв) 3.1% выше ожиданий 2.2%

-