Market news

-

23:37

Австралия : , Данные CFTC по чистому объему спекулятивных позиций с AUD $-85.7K против $-79.8K ранее

-

23:37

Данные CFTC по чистому объему спекулятивных позиций с EUR (Европейский валютный союз ): €38.8K против €29.7K

-

23:37

Япония : , Данные CFTC по чистому объему спекулятивных позиций с JPY ¥-59.1K против ¥-60.6K ранее

-

23:37

Данные CFTC по чистому объему спекулятивных позиций с нефтью (США ) : снижение с 368.9K к 363.4K

-

23:37

Данные CFTC S&P 500 по чистому объему спекулятивных позиций с USD (США ): $177.6K против $158.8K

-

23:36

Данные CFTC по чистому объему спекулятивных позиций с золотом (США ): $186.7K против $172.1K

-

23:36

Великобритания : , Данные CFTC по чистому объему спекулятивных позиций с GBP £-8.5K против £-23.6K ранее

-

21:04

США : , Отчет Baker Hughes по активным нефтяным платформам в США 516 против 497 ранее

-

19:49

Гонконг подтвердил рекордные 1325 случаев заболевания ковидом и смерть 4-летнего мальчика

Гонконг продолжает устанавливать новые рекорды по количеству заболевших коронавирусом. Правительство сообщило о 1325 заболевших в пятницу, что превысило предел, при котором вспышка может быть сдержана.

Что еще хуже, четырехлетний мальчик умер рано утром в пятницу дома от лихорадки, а позже у него обнаружили ковид. Это может усилить давление на чиновников, из-за чего они могут ввести экономические ограничения. Материковый Китай также заявил, что у его политики обращения с коронавирусом нет альтернативы.

В то же время нарастает общественное давление в сторону перехода к политике жизни с ковидом.

Динамика откроет раскол с материком, нанеся ущерб передвижению, торговле и отношениям.

В пятницу Китай сообщил о 101 новом случае, 33 из которых – в заблокированном городе Байсе, который находится недалеко от границы с Вьетнамом. Еще одна вспышка, по-видимому, происходит в провинции Ляонин, которая граничит с Северной Кореей.

-

19:32

Покупатели XAU/USD останутся у руля

Восстанавливает ли золото, наконец, свой статус инструмента хеджирования инфляции? Торговля на этой неделе свидетельствует о том, что драгоценный металл может восстановить свой статус инструмента хеджирования инфляции, а технический прогноз не показывает наращивания медвежьего импульса, пишут Эрен Сенгезер из FXStreet.

Ключевые тезисы

- В случае, если рынки продолжат ожидать ужесточения политики, индекс доллара США может набрать бычий импульс и затруднить золоту дальнейший рост. Даже если XAU/USD потеряет динамику, торговля на этой неделе показала, что потери желтого металла, вероятно, останутся ограниченными.

- Инвесторы будут обращать пристальное внимание на комментарии чиновников ФРС и ждать подтверждения повышения ставки на 50 б.п. в марте. Дальнейший рост доходности 10-летних трежерис может привести к тому, что быки отойдут в сторону. С другой стороны, коррекция доходности должна открыть дверь для дальнейшего роста XAU/USD.

- Чтобы нацелиться на $1850 (статический уровень), золото должно начать использовать $1830 в качестве поддержки и пробить промежуточное сопротивление, которое, похоже, сформировалось на $1.840.

- С другой стороны, $1820 (20-дневная SMA, Фибо 38.2% коррекции) является ближайшим уровнем поддержки. Дневное закрытие ниже этого уровня может дать возможность для дополнительных потерь к $1810 (50-дневная SMA, 200-дневная SMA).

-

19:21

EUR/USD: прогнозы пересмотрены в сторону повышения после заседания ЕЦБ – Rabobank

По итогам последнего заседания ЕЦБ аналитики Rabobank пересмотрели прогнозы EUR/USD в сторону повышения. Теперь они ожидают, что пара упадет до 1.11 к середине года против предыдущей цели 1,10.

Ключевые тезисы

Мы смягчили изменили прогнозы по EUR/USD в свете ястребиного разворота на февральском заседании ЕЦБ. Тем не менее, мы не видим, что бычий забег доллара закончился. Ранее мы прогнозировали, что EUR/USD упадет до 1.10 к середине года, когда начнется ужесточение политики ФРС. В свете ястребиного изменения позиции ЕЦБ мы пересмотрели этот прогноз до 1.11.

Мы также выдвинули наши среднесрочные прогнозы восстановления по EUR/USD. Теперь мы прогнозируем EUR/USD на уровне 1.15 на 1 год с предыдущего прогноза на 1.12.

-

19:13

Ожидайте большего сопротивления от голубей ФРС

- Сторонники «временного характера» инфляции ещё не сдались.

- Никому не нравится признавать свою неправоту.

ФРС явно недооценила инфляцию, но большинство чиновников по-прежнему считают, что виноваты проблемы с поставками. Они также, вероятно, воодушевлены последними данными, показывающими, что омикрон угасает, а клиенты возвращаются к нормальной жизни. Их исходный сценарий заключается в том, что расходы на товары длительного пользования сократятся, сместившись в сторону услуг. Этот сдвиг в некоторой степени снимет давление инфляции на товары длительного пользования и цепочки поставок.

Вдобавок, последнее, чего хочет ФРС, – это роста волатильности. Со времен Бернанке они считали себя уверенной командой, а не источником непредсказуемости. Они вряд ли захотят участвовать в мартовском решении FOMC с 60-процентной вероятностью повышения на 50 базисных пунктов и 40-процентной вероятностью повышения на 25 базисных пунктов. Им нужно будет занять сторону, и мы думаем, что они захотят плавного подъёма ставок.

Сегодняшний отчет CNBC, в котором говорится, что официальные лица вероятно, поначалу пойдут по более взвешенному пути, является подсказкой: «Несколько чиновников ФРС уже ожидали плохих данных по инфляции, и январский отчет оказался не намного хуже, чем ожидалось. Улучшения не ожидается до середины года, и только тогда, если инфляция останется высокой, будет расти и не отреагирует на повышение ставок и планы по сокращению баланса, эти чиновники захотят ускорить темпы ужесточения».

Ожидайте, что другие чиновники ФРС будут сигнализировать о чем-то подобном. Когда дело дойдёт до голосования, мы, скорее всего, увидим пару-тройку несогласных с повышением ставки на 50 б.п. Есть основания полагать, в Банке живёт глубокая вера в то, что инфляция снизится естественным образом и что ФРС не нужно посылать сигнал паники.

-

18:46

Правительство Южной Кореи и Банк Кореи договорились – Yonhap

Правительство и центральный банк Южной Кореи договорились в пятницу, чтое, если будет необходима стабилизация местного рынка облигаций, то они начнут увеличивать закупку государственных облигаций. Также, необходимо сотрудничество с целью подавления растущего инфляционного давления на фоне растущих цен на энергоносители.

Ключевые тезисы

- Мы будем тесно сотрудничать в вопросах фискальной, монетарной и финансовой подитик политики для гармонизации различных целей политики.

- Может увеличиться волатильность, связанная с процентными ставками, иностранной валютой и трансграничными потоками капитала, а цены на активы могут упасть. Это может привести к негативному распространению задолженности домашних хозяйств, самозанятых и небанковского сектора.

-

18:39

РБНЗ: ожидания OCR продолжают расти в краткосрочной и среднесрочной перспективе

Резервный банк Новой Зеландии (RBNZ) объявляет о публикации обзора бизнес-ожиданий в феврале 2022 года, ссылаясь на то, что официальные ожидания денежной ставки (OCR) продолжают расти в краткосрочной и среднесрочной перспективе.

Дополнительные тезисы

Опрос ожиданий за февраль 2022 года показал, что ожидания OCR со стороны бизнеса продолжают расти в краткосрочной, среднесрочной и долгосрочной перспективе.

Ожидается, что в среднесрочной перспективе OCR продолжит расти, хотя наблюдались значительные различия в ожиданиях размера этого увеличения.

Среднее ожидание OCR на конец текущего квартала составило 1.05, что свидетельствует о том, что большинство респондентов ожидали увидеть однократное повышение ставки с текущего уровня 0.75.

Средняя оценка OCR на год вперед составила 2.11.

Средние ожидания OCR на два года вперед были выше и составили 2.47.

Среднее ожидание OCR за десять лет увеличилось на 30 базисных пунктов до 2.37.

-

18:32

Доходность 10-летних трежерис приближается к 2.25% и продолжает расти – ING

Доходность 10-летних трежерис достигла 2%. Он вполне может приостановиться здесь в узком диапазоне около 2% на некоторое время, но помимо этого аналитики ING рассматривают рост до области 2.25% как вероятный, так как реальная ставка растёт из глубокой отрицательной территории.

- Ключевые тезисы

- Мы считаем, что десятилетние трежерис US движется к 2.25%. ФРС, которая поднимет ставку на 50 б.п. в марте, скорее всего, опередит кривую, которая поможет сдержать пик 10-летнего цикла до 2.25%.

- Мягкое повышение на 25 б.п. может заставить рынок, по крайней мере, задуматься о росте доходности к 3% в течение 10 лет. Может, доходность и не поднимется так высоко, но это всё равно возможно.

-

18:27

США: индекс потребительских настроений UoM упал до 61.7 в феврале против ожидаемых 67.5

- Индекс потребительских настроений UoM's упал до самого низкого уровня с октября 2011 года на 61.7 в феврале, что хуже ожиданий.

- Валютные рынки не увидели заметной реакции на эти данные.

Согласно предварительному февральскому опросу потребителей Мичиганского университета, индекс потребительских настроений упал до 61.7 в феврале, что значительно ниже ожиданий небольшого роста до 67.5 с 67.2 в январе. Это самый низкий показатель с октября 2011 года.

Индекс текущих условий упал до 68.5 с 72.0 в январе против прогноза небольшого роста до 73.0, что является самым низким показателем с августа 2011 года.

Индекс потребительских ожиданий упал до 57.4 с 64.1 в январе, что является самым низким показателем с ноября 2011 года.

Годовой индекс инфляционных ожиданий вырос до самого высокого уровня с июля 2008 года на 5.0% с 4.9% в январе.

Реакция рынка

Плохие данные по потребительским настроениям не смогли сместить динамику доллара США, при этом DXY продолжает торговаться в боковике в районе 95.80.

-

18:15

Три причины продолжать покупать акции – Natixis

С начала 2022 года покупатели акций обеспокоены ужесточением монетарной политики. На фондовых рынках наблюдается заметная нисходящая коррекция. Но экономисты Natixis считают, что инвесторы должны сохранять оптимизм в отношении акций по нескольким причинам.

Учитывая мультипликацию целей, ЦБ не могут резко реагировать на инфляцию. Таким образом, рыночный сценарий, при котором реальные долгосрочные процентные ставки остаются постоянно отрицательными, кажется разумным, что, очевидно, является положительным фактором, поскольку повышает стоимость акций и делает переход от акций к облигациям неприемлемым для инвесторов.

Несмотря на более быстрый рост заработной платы, распределение доходов по-прежнему смещено в пользу зарплаты. Таким образом, согласованный сценарий относительно быстрого роста прибыли на акцию также является разумным.

Денежные запасы по-прежнему аномально велики, поэтому переход портфеля от наличных к акциям ещё не завершен.

-

18:04

США : Февраль, Индекс потребительского доверия Мичиганского университета 61.7 ниже ожиданий 67.5

-

18:02

GBP/USD упадет до 1.34 на фоне ожиданий от Банка Англии – Scotiabank

Пара GBP/USD демонстрирует скромный рост. Но экономисты Scotiabank ожидают, что кабель сползет к 1.34, поскольку рынок слишком агрессивно оценивает следующие действия Банка Англии (BoE).

Ключевые тезисы

- Мы считаем, что рынки будут разочарованы, поскольку Бейли, глава Банка, и Пилл, главный экономист банка, выступают за более взвешенный подход к подъёму ставок.

- Мы считаем, что ставка Банка Англии в 2%, которую рынки ожидают к концу 2022 года, также чрезмерна, поскольку она может оказать слишком сильное сдерживающее влияние на динамику спроса.

- GBP находится под угрозой теста 1.34 в краткосрочной перспективе, а рынки переоценивают некоторые из этих высоких ожиданий.

-

17:57

EUR/USD: дополнительные потери при закрытии ниже 1.14 – Scotiabank

Пара EUR/USD опустилась ниже 1.14. Недельное закрытие ниже этого уровня оставит пару под угрозой дальнейшего падения по мере ухудшения технической картины, пишут экономисты Scotiabank.

Ключевые тезисы

- 1.14 выступает в качестве ключевого сопротивления.

- Далее следуют 1.1420 и область 1.1450.

- Евро, возможно, по-прежнему удерживает бычий флаг. Тест 1.16 всё ещё возможен, но закрытие ниже 1.14 на неделе сделает техническую картину не такой позитивной.

- Ниже 1.1370 поддержкой выступает 50-DMA на 1.1328.

-

17:54

EUR/USD: дополнительные потери ниже 1.1390

- Пара EUR/USD оказалась под давлением после недавних максимумов вблизи 1.1500.

- 5-месячная линия поддержки удерживает пару от падения в районе 1.1390.

Пара EUR/USD развернула недавний рост силу и опустилась до новых минимумов около 1.1370, сумев после этого отскочить.

Тем временем дальнейший прирост остается возможным, пока пара торгуется выше 5-месячной линии у 1.1390. Выше этой зоны пара должна попытаться ещё раз приблизиться к максимуму 2022 года на 1.1494 (4 февраля), затем к 200-SMA на 1.1496. Между 1.1500 и 1.1600 нет уровней сопротивления. Октябрьская вершина 2021 года на 1.1692 является потенциальной долгосрочной целью.

В долгосрочной перспективе негативный прогноз останется без изменений, пока пара торгуется ниже 200-SMA на 1.1660.

EUR/USD: дневной график

-

17:49

Индекс S&P 500 пробьет ключевую поддержку 200-DMA на 4453/51 – Credit Suisse

S&P 500 откатился от ключевого сопротивления на 4591/95. Аналитики Credit Suisse ожидают здесь вершины в соответствии с их ожиданиями диапазонной торговли между 4200 и 4600. Они ожидают повторного теста и прорыва ниже ключевой цены и 200-DMA на 4453/51.

Ключевые тезисы

- S&P 500 увидел решительный откат от ключевого сопротивления на 4591/95. Рынок по-прежнему находится ниже 63-DMA на 4623, и мы рассматриваем недавнишний рост только как корректирующий, а вышеупомянутый уровень останется главный барьером. Индекс должен снова развернуться вниз в соответствии с нашим более общим прогнозом торговли в диапазоне 4200/4600.

- Ключевая поддержка находится на 200-DA и на 4453/51. Закрытие ниже должно добавить веса нашему мнению, что индекс развернётся вниз с поддержкой на 4414/09, 4365 и, в конечном итоге, на 4223/13.

- Сопротивление наблюдается на 4533 и 4591/95. Закрытие выше 63-DMA на 4623 вместо этого предполагает, что восстановление может продолжиться с сопротивлением на 4663/65, и, возможно, на 78.6% коррекции январской распродажи на 4691.

-

17:08

Индекс доллара США: жесткий барьер возник около 96.00

- DXY продлевает восстановление во второй половине недели.

- Индекс наткнулся на сопротивление в районе 96.00.

DXY колеблется после того, как не смог преодолеть ключевой барьер на 96.00 в начале сессии.

Неспособность индекса пробиться выше в краткосрочной перспективе может побудить продавцов вернуться на рынок. Этот сценарий должен заставить доллар первоначально повторно протестировать месячный минимум на 95.13 (4 февраля) перед минимумом 2022 года на 94.62 (14 января).

В ближайшей перспективе 5-месячная линия вблизи 95.20, как ожидается, пока будет удерживать индекс от падения. В более широкой перспективе, долгосрочный позитивный настрой останется неизменным выше 200-дневной SMA на 93.59.

DXY: дневной график

-

17:00

Пара AUD/USD торгуется вблизи дневного максимума в районе 0.7170

- Пара AUD/SUD привлекла к себе внимание покупателей на понижении вблизи 0/7100 в пятницу на фоне скромного отката доллара США.

- Снижение доходности трежерис оказалось ключевым фактором, вызвавшим продажи доллара США.

- Осторожный настрой рынка и ястребиные ожидания ФРС должны ограничить потери доллара США и сдержать рост пары.

Пара AUD/USD развернула внутридневные потери и поднялась до нового дневного максимума в районе 0.7170 в начале североамериканской сессии.

Пара привлекла покупателей около 0.7100 в пятницу и на момент публикации приостановила резкий отскок от трехнедельного максимума в районе 0.7250. Пока инвесторы переваривали опубликованные в четверг данные по потребительской инфляции в США, началась распродажа доллара США на фоне скромного снижения доходности трежерис. Это стало ключевым фактором внутридневного отскока пары AUD/USD более чем на 60 пунктов.

Потенциал роста, однако, остается ограниченным на фоне преобладающего бегства от рисков, что послужило встречным ветром для австралийского доллара. Кроме того, перспективы более быстрого ужесточения политики ФРС должны помочь ограничить снижение доходности американских облигаций и доллара. Быкам следует делать осторожность при осуществлении ставок по AUD/USD.

Отчет CPI США в четверг укрепил ожидания рынка, что ФРС займёт более агрессивную политику для борьбы с высокой инфляцией. Вдобавок к этому глава ФРБ Сент-Луиса Джеймс Буллард призвал к повышению ставки на 100 базисных пунктов в течение следующих трех заседаний FOMC. Это увеличило ожидания повышения ставки на 50 базисных пунктов в марте, что, в свою очередь, благоприятствует быкам по доллару и поддерживает перспективы появления продаж по AUD/USD на более высоких уровнях.

Тем не менее, пара продолжает расти вторую неделю подряд. Трейдеры ждут публикации индекса настроений потребителей США Мичиганского университета. Это, наряду с доходностью, повлияет на доллар США и придаст импульс AUD/USD. Кроме того, трейдеры будут учитывать тягу к риску в поиске краткосрочных возможностей в последний день недели.

-

16:50

Пара USD/CAD упала ниже 1.2700

- Пара USD/CAD упала в пятницу под давлением комбинации факторов.

- Внутридневной рост цен на сырую нефть поддержал канадский доллар и надавил на пару.

- Снижение доходности облигаций США повлияло на доллар США и способствовало внутридневным продажам.

Пара USD/CAD продолжает падать в средине европейской сессии и на момент публикации упала ниже 1.2700.

Сочетание факторов не помогло USD/CAD продлить рост и вызвало продажи вблизи недельного максимума около 1.2750. Рост цен на сырую нефть дал канадцу поддержку. Кроме того, скромный откат доллара США от более чем недельного максимума, достигнутого в пятницу, оказал давление на пару.

Цены на нефть продолжают получать поддержку от надежд на то, что глобальное предложение останется ограниченным на фоне восстановления спроса на топливо. Фактически, МЭА повысило прогноз спроса на 2022 год на 800 000 баррелей в сутки. Это, наряду с конфликтом между Россией и Западом из-за Украины, помогло компенсировать опасения по поводу возможного роста поставок из Ирана и послужило попутным ветром для черного золота.

С другой стороны, доходность трежерис отступила от максимума овернайт после падения индекса потребительских цен в США и привлекла продавцов к доллару США. Это стало ещё одним фактором, который способствовал внутридневному откату USD/CAD' на 50+ пунктов. Тем не менее, перспективы более быстрого ужесточения политики ФРС должны помочь ограничить падение доллара и пары.

Инвесторы, похоже, убеждены, что ФРС займёт более агрессивную позицию с целью борьбы с высокой инфляцией и ожидают повышения ставки на 50 б.п. в марте. Рыночные оценки усилены ястребиными комментариями президента ФРБ Сент-Луиса Джеймса Булларда, призывающего к подъёму ставки на 100 базисных пунктов в течение следующих трех заседаний FOMC.

Следовательно, разумным будет подождать последующих продаж, прежде чем ставить на падение. Трейдеры с нетерпением ждут выхода предварительного индекса потребительских настроений США Мичиганского университета. Это, наряду с доходностью трежерис, повлияет на доллар США. Кроме того, динамика цен на нефть может придать импульс USD/CAD.

-

16:40

USD/CAD: поддержка на 1.2638/32 развернёт пару обратно к 1.2813/15 – Credit Suisse

Пара USD/CAD завершила бычий разворот в четверг. Аналитики Credit Suisse ожидают, что пара будет расти к максимумам 1.2813/15.

Ключевые тезисы

- Сопротивление наблюдается на 1.2788, при прорыве выше которого будет рост к максимумам на 1.2813/15. Прорыв выше может добавить импульс ралли, а затем сопротивление будет наблюдаться на 1.2848/54 и на декабрьском максимуме на 1,2952/64.

- Поддержка на 1,2638/32 должна удерживать пару от падения, что поддержит рост в более широком диапазоне. Ниже можно увидеть падение к 1.2581 и 1.2560/54. Поддержка, однако, по-прежнему наблюдается на 200-DA и на 1.2526/07 (восходящий тренд).

-

16:36

USD/JPY: вырастет выше 116.35/7080 до максимума 2018 года на 118.61/66 – Credit Suisse

Пара USD/JPY в четверг неплохо подросла. Аналитики Credit Suisse ожидают возможного прорыва выше ключевого ценового и трендового сопротивления на уровне 116.35/80 и теста максимумов 2018 года на 118.61/66.

Ключевые тезисы

- Рост продолжается. Пара может протестировать январский максимум с начала года и долгосрочный нисходящий тренд с апреля 1990 года на 116.35/80. В то время как откат возможен, мы продолжаем ожидать прорыва с сопротивлением на максимумах 2018 года на 118.61/66.

- Ожидается, что следующее сопротивление будет на 118.61/66, но возможен рост на 122.90/123.00 в долгосрочной перспективе.

- Поддержка находится на 115.74, 115.55/45 и 115.32, который удержит пару от падения.

-

16:04

EUR/JPY: может протестировать 131.60

- Пара EUR/JPY отступает от новых максимумов 2022 года выше 133.00, отмеченных в четверг.

- Продавцы могут обусловить падение до области 131,60.

EUR/JPY частично сдает позиции, завоеванные в рамках роста к 133,00 (максимумы 10 февраля).

Учитывая недавнее ценовое действие, продолжающееся коррекционное снижение может продолжиться до месячного максимума в 131,60 (от 5 января), начальная поддержка. Ее пробой нацелит пару на 200-дневную SMA, сегодня на уровне 130,47.

В долгосрочной перспективе и в то время как кросс остается выше 200-дневной, прогноз останется конструктивным.

Дневной график EUR/JPY

-

16:04

Россия : Декабрь, Баланс внешней торговли $26.72B выше ожиданий $23B

-

15:58

XAU/USD снова поднимается выше $1830

- Золото развернуло внутридневное падение и остановило откат с более чем двухнедельного максимума.

- Бегство от риска рассматривается как ключевой фактор, подтолкнувший золото вверх.

- Снижение доходности спровоцировало продажи доллара США, что принесло дополнительную пользу сырьевым товарам.

- Растущие ставки на повышение ставки ФРС на 50 базисных пунктов в марте должной удержать быков от действий.

Золото вызвало покупки на падении в районе $1821 в пятницу и на момент публикации развернуло снижение предыдущего дня от более чем двухнедельного максимума. На фоне геополитических рисков в целом более слабый тон на рынках акций выступил попутным ветром для XAU/USD. Кроме того, опасения по поводу роста потребительских цен в США укрепили спрос на безопасное золото. На самом деле, данные, опубликованные в четверг, показали, что основной индекс потребительских цен США в январе вырос до 40-летнего максимума.

Растущая инфляция в США укрепила ожидания того, что ФРС примет более агрессивные меры для борьбы с ней. Рынки ставят на повышение ставки на 50 базисных пунктов в марте. Вдобавок к этому глава ФРБ Сент-Луиса Джеймс Буллард призвал к повышению ставок на 100 базисных пунктов в течение следующих трех заседаний FOMC. Это, в свою очередь, привело к тому, что доходность эталонных 10-летних трежерис превысила порог в 2% впервые с середины 2019 года. Вдобавок к этому двухлетние облигации, которые очень чувствительны к ожиданиям повышения ставок, поднялись до самого высокого уровня с января 2020 года.

Однако доходность облигаций США немного отступила от вышеупомянутых максимумов, что спровоцировало небольшую распродажу доллара США. Это, в свою очередь, стало ключевым фактором, оказавшим поддержку золоту, хотя в росте не было бычьей уверенности.

Перспективы более быстро низкодоходного золота и требуют некоторой осторожности со стороны быков. Следовательно, будет разумно дождаться новых покупок, прежде чем нацеливаться на возобновления двухнедельного бычьего тренда.

Тем не менее, металл теперь переместился на положительную территорию и в последний раз консолидировался вблизи дневного максимума, чуть выше уровня $1,830. Участники рынка теперь с нетерпением ждут данных США, включающих предв.индекс потребительских настроений Мичиганского университета США. Это, наряду с доходностью трежерис, повлияет на динамику цен на доллар США и придаст некоторый импульс ценам на золото. Кроме того, трейдеры будут принимать во внимание отношение к риску.

Технические перспективы

С технической точки зрения, любое последующее движение вверх, вероятно, столкнется с некоторым сопротивлением вблизи области $1,832-$1,833, а следующее располагается на уровне ночного пика $1,842. Последующие покупки могут подтолкнуть цены на золото к январскому максимуму около $1,853. Выше располагается сопротивление медвежьего тренда с июня 2021 года. Убедительный прорыв будет рассматриваться как новый триггер для бычьих трейдеров и подготовит почву для дальнейшего краткосрочного роста металла.С другой стороны, падение ниже уровня $1,825 может продолжать привлекать покупателей и будет ограничено отметкой $1,818. Ниже располагается важная 200-дневная SMA (сейчас около $1,807) и ее пробой сведет на нет позитивный настрой. Затем золото может снизиться под 1 800 и протестировать следующую соответствующую поддержку вблизи 1 790 и 1 780 (минимум 2020 года).

-637801793294677068.png)

-

15:36

Акции торгуются неохотно в ожидании открытия Уолл-стрит

Европейские индексы пока торгуются с понижением: Eurostoxx снизился на 0.9%, DAX — на 0.4%, CAC 40 — на 1.3%, а британский FTSE — на 0.8%. Между тем, фьючерсы на S&P 500 упали на 0.5%, фьючерсы на Nasdaq — на 0.7%, а фьючерсы на Dow — на 0.4%.

Потери несколько сократились против предыдущего дня, но есть ощущение, что акции довольно уязвимы из-за вчерашней распродажи. В конце концов, настроениям может быть сложно измениться в пятницу, когда работать почти не с чем.

-

15:35

Народный Банк Китая: монетарная политика будет гибкой и соответствующей ситуации

Народный Банк Китая опубликовал отчет по монетарной политике за 4 квартал:

- Мы используем ориентированные на рынок инструменты, что поддержать компании малого бизнеса

- Продолжим оптимизации кредитования

- Будет усилена кросс-циклическая корректировка.

- Будет углублена рыночная реформа процентных ставок.

- Будет удовлетворён разумный и эффективный спрос на финансирование без использования неограниченных стимулов.

-

15:08

Мексика : Декабрь, Промышленное производство (м/м) 1.2% выше ожиданий 0.7%

-

15:08

Индия : Декабрь, Совокупный объем промышленного производства 15.2% против 17.4% ранее

-

15:05

Промышленное производство (Индия ) (Декабрь): падение с 0.9% до -0.1%

-

15:04

Индия : Декабрь, Промышленное производство 0.4% ниже ожиданий 1.3%

-

15:04

Мексика : Декабрь, Промышленное производство (г/г) 3% выше ожиданий 1.9%

-

15:00

Торговля между США и Китаем: первая фаза сделки под пристальным вниманием - UOB

Аналитики UOB Group комментируют первую фазу торговой сделки между США и Китаем.

Ключевые тезисы

«По нашим оценкам, Китай выполнил около 61% от целевого уровня покупки товаров и только 52% по покупка услуг в 2020-21 годах в рамках первой фазы торгового соглашения.

Структурные дисбалансы сохранились. Дефицит торговли товарами США с Китаем увеличился до 355,30 млрд долларов США в 2021 году, что на 14,5% больше по сравнению с 310,26 млрд долларов США в 2020 году. Это был самый высокий торговый дефицит после рекордного уровня в 418,23 млрд долларов США в 2018 году, прежде чем торговая напряженность усилилась.

Китай потерял долю рынка в США на фоне торговой напряженности, несмотря на то, что он оставался крупнейшим источником импорта для Вашингтона.

Существует вариант двусторонней оценки и процесса разрешения споров в соответствии с соглашением. На данный момент обе стороны не объявили о каких-либо конкретных шагах по последующим действиям по устранению дефицита в первой фазе или о новой торговой сделке, но торговые отношения между США и Китаем, несомненно, будут характеризоваться гонкой за технологическое превосходство в ближайшие годы».

-

14:51

Пара GBP/USD восстанавливает утраченные позиции

- Пара GBP/USD в пятницу снизилась и развернулась вверх вблизи недельного

- Снижение доходности трежерис ограничило рост доллара и рост доллара США и поддержало пару.

- Растущая вероятность повышения ставки ФРС на 50 б.п. в марте должна поддержать доллар США и ограничить потенциал роста.

Пара GBP/USD восстановила свои утраченные позиции и на момент написания торговалась на нейтральной территории, около 1,3550.

Пара стала попала под давление в первой половине торгов в пятницу и упала до нижней границы недельного торгового диапазона на фоне покупок доллара США. Ожидания того, что ФРС ужесточит свою денежно-кредитную политику более быстрыми темпами в рамках борьбы с высокой инфляцией, продолжают поддерживать доллар и оказывать давление на пару GBP/USD.

Раскаленные данные по потребительской инфляции в США, опубликованные в четверг, усилили рыночные ставки на повышение ставки ФРС на 50 б.п. в марте. Президент ФРБ Сент-Луиса Джеймс Буллард добавил к рыночным спекуляциям и призвал к повышению ставок на 100 б.п. в течение следующих трех заседаний FOMC. Это, наряду с в целом более слабым тоном вокруг фондовых рынков, лежало в основе доллара-убежища.

Данные по потребительской инфляции в США, опубликованные в четверг, усилили спекуляции о том, что ФРС займет более агрессивную позицию, и ставки на повышение ставки на 50 б.п. в марте. В дополнение к этому, президент ФРБ Сент-Луиса Джеймс Буллард призвал к повышению ставки на 100 б.п. в течение следующих трех заседаний FOMC. Это, а также падение фондовых рынков поддержало безопасный доллар.

Пара GBP/USD довольно слабо отреагировала на выход смешанных макроданных Великобритании, которые показали, что экономика выросла на 1% в четвертом квартале 2021 года против ожидаемых 1,1%. Кроме того, промышленное / производство в обрабатывающем секторе Великобритании и больший, чем предполагалось, дефицит торгового баланса не помогли паре GBP/USD.

Тем не менее, снижение доходности казначейских облигаций США ограничило рост доллара и еще раз помогло паре GBP/USD привлечь покупателей перед психологической отметкой 1,3500. Указанная отметка должна выступать в качестве ключевой точки для краткосрочных трейдеров, и ее пробой обусловит продолжение отката от 3-недельного максимума.

Участники рынка теперь с нетерпением ждут экономического списка США, включающего выпуск Индекса потребительских настроений США Prelim University of Michigan. Это, наряду с доходностью облигаций США и более широкими настроениями рыночного риска, повлияет на динамику цен на доллар США и создаст некоторые краткосрочные торговые возможности вокруг пары GBP/USD.

Участники рынка теперь с нетерпением ждут экономических данных США, включающих предварительный индекс потребительских настроений США (Мичиганского университета). Это, наряду с доходностью облигаций США, будет стимулировать спрос на доллар США и придаст новый импульс паре GBP/USD.

Технические уровни

GBP/USD

-

14:34

Рост банковского кредитования (Индия ): 8.2% (января 24) против 8%

-

14:34

Индия : февраля 4, Валютные резервы (USD) $631.95B против $629.76B ранее

-

14:31

Пара AUD/USD привлекла покупателей вблизи 0.7100

- Пара AUD/USD попала под давление в пятницу и отошла от трехнедельного максимума.

- Растущая вероятность повышения ставки ФРС на 50 б.п. поддерживает доллар США и оказывает давление на пару.

- Бегство от рисков также оказало давление на оззи.

Пара AUD/USD восстановилась на несколько пунктов от дневного минимума и на момент написания торговалась в районе 0,7130-0,7125, все еще снижаясь более чем на 0,50% за день.

Пара продолжила ночной откат от 0,7250 (трехнедельного максимума) и попала под давление в последний день недели. Доллар США набрал сильную положительную динамику на фоне усиления ожиданий более быстрого ужесточения политики ФРС. Это, наряду с бегством от рисков, еще больше повлияло высокодоходный оззи и пару AUD/USD.

Данные по потребительской инфляции в США, опубликованные в четверг, усилили спекуляции о том, что ФРС займет более агрессивную позицию, и ставки на повышение ставки на 50 б.п. в марте. В дополнение к этому, президент ФРБ Сент-Луиса Джеймс Буллард призвал к повышению ставки на 100 б.п. в течение следующих трех заседаний FOMC. Это, в свою очередь, подтолкнуло доходность эталонных 10-летних государственных облигаций США выше порога в 2,0% впервые с августа 2019 года и поддержало доллар.

Распродажа на рынках облигаций вызвала новый виток бегства от рисков, судя по падению фондовых рынков. Это, в свою очередь, усилило спрос на традиционные убежища и еще больше пошло на пользу доллару. Тем не менее, снижение доходности облигаций США ограничило рост доллара США и помогло паре AUD/USD найти некоторую поддержку вблизи круглой отметки 0,7100, хотя попытка восстановления не имела продолжения.

Участники рынка теперь с нетерпением ждут экономических данных США, включающих предварительный индекс потребительских настроений США (Мичиганского университета). Это, наряду с доходностью облигаций США, будет стимулировать спрос на доллар США и придаст новый импульс паре AUD/USD. Трейдеры также обратят внимание на настрой рынка, чтобы воспользоваться некоторыми краткосрочными возможностями.

Технические уровни

-

14:06

HSBC прогнозирует повышение ставки ФРС на 50 б. п. в марте

- Также банк полагает, что за этот год ставка будет повышена на 150 б. п.

Кроме того, Citi также поменял прогноз на аналогичный.

Повышение ставки на 50 б. п. в следующем месяце уже более или менее заложено в цены. Таким образом, осталось посмотреть, не отступит ли ФРС от своего намерения в ближайшие недели.

-

13:52

Индонезия: Банк Индонезии сохранил ставки без изменений на уровне 3,5% в феврале - UOB

Аналитики UOB Group проанализировали последнее решение по денежно-кредитной политике Банка Индонезии.

Ключевые тезисы

«Банк Индонезии сохранил ставку на уровне 3,5% на своем февральском заседании.

Ожидается повышение ставки в марте на 150 б.п. до 5,0% от текущего уровня в 3,5%.

Мы считаем, что Банк Индонезии начнет повышение в середине 2022 года, чтобы достичь 4,5% к концу этого года».

-

13:45

Банк России повысил ключевую ставку на 100 б. п. до 9,50%

Совет директоров Банка России 11 февраля 2022 года принял решение повысить ключевую ставку на 100 б.п., до 9,50% годовых.

В сопроводительном заявлении Банк отметил:

- Инфляция складывается значительно выше октябрьского прогноза Банка России

- Спрос продолжает опережать возможности предложение

- Быстрый рост экономической активности при нехватке свободных трудовых ресурсов усиливает инфляционное давление

- Проинфляционной остается конъюнктура мировых товарных рынков

- Инфляционные ожидания остаются на многолетних максимумах Баланс рисков для инфляции еще больше сместился в сторону проинфляционных

- Проводимая Банком России денежно-кредитная политика направлена на возвращение инфляции к 4%

- При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях

- Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики в прогнозном периоде и оценки рисков со стороны внутренних и внешних условий, а также реакции на них финансовых рынков

- С учетом проводимой денежно-кредитной политики инфляция снизится до 5,0–6,0% г/г в 2022 году и вернется к целевому уровню к середине 2023 года

- Далее инфляция будет находиться вблизи отметки 4%

Реакция рынка

USD/RUB не отреагировала на эти новости и на момент написания торговалась в небольшом минусе возле 75.1010.

-

12:43

GBP/USD: фунт остается уязвимым

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, пара откатилась от вчерашнего многонедельного максимума над отметкой 1,3600. В начале европейской сессии ей удалось немного избавиться от понижательного давления, однако фунт все равно остается уязвимым на фоне ухудшения настроений на рынке и возобновления укрепления доллара.

«Краткосрочный технический прогноз показывает, что GBP/USD изо всех сил пытается найти направление, а индикатор индекса относительной силы (RSI) на четырехчасовом графике остается вблизи 50.

Для того чтобы продвинуться выше к 1.3600 (психологический уровень) и 1.3620 (статический уровень), паре необходимо пробить 1.3560 (уровень коррекции Фибоначчи 23.6% последнего восходящего тренда) и начать использовать этот уровень в качестве поддержки.

С другой стороны, ближайшая цель медведей отмечена на 1,3520 (коррекция Фибоначчи 38,2%, 100-периодная SMA). В случае если четырехчасовая свеча закроется ниже этого уровня, возможны дополнительные потери в направлении 1,3500 (психологический уровень, коррекция Фибоначчи 50) и 1,3460 (коррекция Фибоначчи 61,8%)».

-

12:35

EUR/RUB: продолжит падение к 82.60 в случае пробоя 84.70/40 – SocGen

Пара EUR/RUB отступила после преодоления промежуточного барьера 90,70/91,00. Пробой 84,70/40 откроет путь к 82,60, сообщают экономисты Société Générale.

Отскок к максимуму прошлой недели 87.80 возможен выше 84.40

«Пара сейчас близка к поддержке 84,70/84,40 (61,8% коррекции с октября). Только если она будет пробита, есть риск длительного падения к уровням проекции 82,60.

Выше 84,40 возможен отскок к максимуму прошлой недели 87.80».

-

12:31

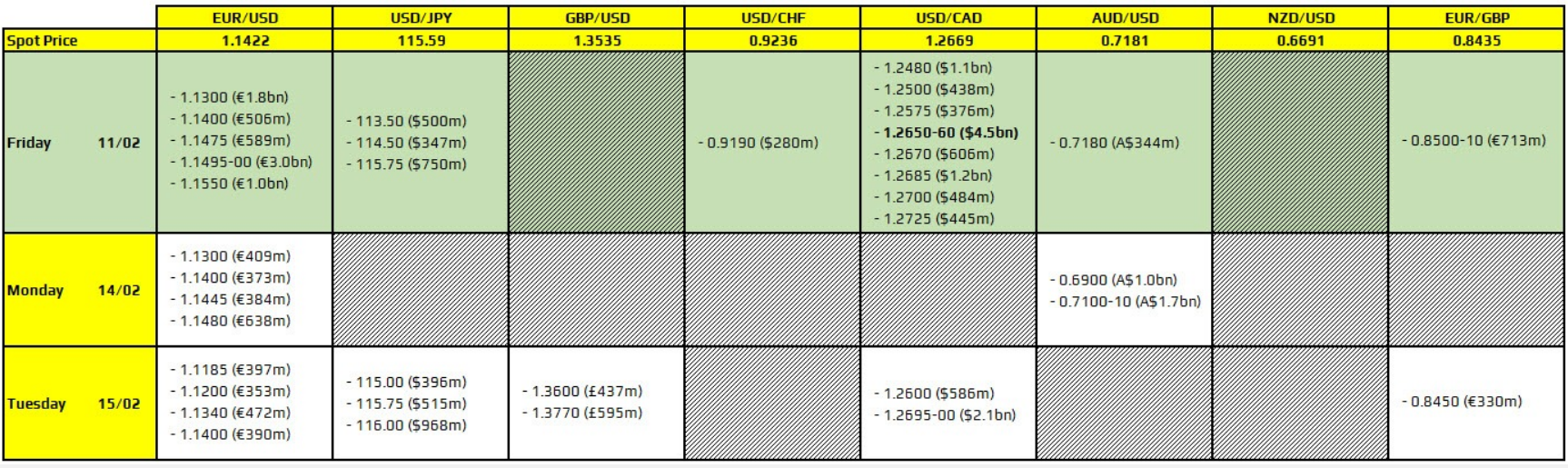

Валютные опционы, истекающие сегодня

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

Как видно из таблицы, крупные опционы истекают сегодня в паре USD/CAD в районе 1.2650-70 (на общую сумму свыше $5 млрд). Впрочем, сейчас главным драйвером для рынка остаются настроения инвесторов, а они оказывают на данный момент приличную поддержку баксу, поэтому маловероятно, что эти уровни могут вступить в игру.

-

12:28

USD/JPY вырастет к 117.10/117.40 в случае прорыва 116.35 – SocGen

Пара USD/JPY поднялась выше 116 впервые с начала января. Экономисты Société Générale ожидают, что пара вырастет до 117,10/117,40 в случае прорыва выше 116,35.

Начальная поддержка расположена на уровне 115.50

«MACD дневного графика вырос выше своего триггера и находится в пределах зеленой зоны, что означает, что восходящий импульс все еще преобладает.

Пара сейчас в очередной раз тестирует недавний максимум на уровне 116,35. Сигналы продолжения снижения пока не отмечено. Выше 116,35 пара может достичь уровней проекции на 117,10 / 117,40, который также является верхней границей канала с декабря.

Максимум ноября на 115.50 —начальная поддержка».

-

12:11

USD/CNH: тема консолидации продолжается – UOB

Ожидается, что диапазон 6.3400-6.3805 будет какое-то время преобладать в паре USD/CNH, считают валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: «Вчера мы ожидали, что доллар США будет торговаться между 6,3590 и 6,3740. Впоследствии фактический диапазон оказался более широким, чем ожидалось (6,3520/6,3690), и пара завершила сессию во флэте, на уровне 6,3634 (+0,03%). Несмотря на такое флэтовое закрытие, общий настрой, похоже, несколько улучшился, и доллар США может подняться выше от текущих уровней. Тем не менее, любое укрепление, как ожидается, столкнется с сильным сопротивлением на уровне 6,3750. Поддержка находится на уровне 6.3600, за ней следует 6.3550."

Следующие 1-3 недели: «Мы сохраняем наш прогноз от понедельника (07 февраля, цена спот 6.3600). Мы продолжаем рассматривать текущее ценовое движение как часть фазы консолидации и ожидаем, что доллар США будет какое-то время торговаться между 6,3400 и 6,3805».

-

12:10

Пара USD/RUB на следующей неделе может достичь отметки 73,25 – ING

Сегодня большое внимание будет уделено решению Центрального банка России по денежно-кредитной политике (ЦБ РФ). Экономисты ING сомневаются, что заседание ЦБ РФ существенно повлияет на рубль. Они ожидают, что пара USD/RUB на следующей неделе снизится к отметке 73,25 в отсутствие новой геополитической напряженности.

«Мы ожидаем повышения ставки на 100 б.п., пересмотра CPI в сторону повышения и ястребиной риторики, что может сделать возможным еще одного повышение ставки на 50-100 б.п. В другое время все это может быть очень позитивно для рубля. Тем не менее, напряженность в связи с военными амбициями России, вероятно, удержит игроков от того, чтобы сохранить длинные позиции по валюте перед выходными.

Некоторые также утверждают, что ЦБ РФ может сегодня объявить о возобновлении программы покупки валюты в рамках бюджетного правила. Тем не менее, бычий сценарий для рубля может развиться на следующей неделе, если ЦБ РФ решит отложить программу покупки валюты до тех пор, пока не появится гораздо более четкая геополитическая картина. И для RUB не будет сюрпризом укрепление на следующей неделе, так как ожидается вывод российских войск из Белоруссии после завершения учений 20 февраля.

За исключением каких-либо новых важных событий в эти выходные, пара USD/RUB может достичь 73,25 на следующей неделе».

-

11:50

EUR/USD: данные по инфляции продолжают поддерживать доллар

Как отмечает аналитик Эрен Сенгезер из FXStreet, пара EUR/USD растеряла импульс после подъема к максимуму за три месяца на уровне 1,1496 в четверг и изо всех сил пытается ослабить медвежье давление утром в пятницу.

«Возобновление укрепления доллара в преддверии выходных продолжает оказывать давление на пару, и следующую медвежью цель можно ждать на уровне 1,1350.

Бюро экономического анализа США сообщило в четверг, что годовая инфляция, измеряемая индексом потребительских цен (CPI), подскочила до самого высокого уровня за четыре десятилетия на 7,5% в январе. Этот показатель превзошел ожидания рынка в 7,2% и стимулировал рост доходности казначейских облигаций США, позволив доллару превзойти своих конкурентов.

Кроме того, президент ФРБ Сент-Луиса Джеймс Буллард выразил обеспокоенность по поводу роста инфляции и сказал, что он поддержит повышение ставки на 50 базисных пунктов (б.п.) в марте. Кроме того, Буллард утверждал, что ФРС необходимо будет повысить учетную ставку на 100 б.п. к июлю.

Инструмент CME Group FedWatch показывает, что рынки в настоящее время оценивают в 94% вероятность повышения на 50 б.п. в марте по сравнению с 33,7% неделю назад.

Позже Мичиганский университет опубликует предварительный индекс потребительских настроений за февраль. Инвесторы будут уделять пристальное внимание доходности казначейских облигаций США и Уолл-стрит после бегства от рисков в четверг. Фондовые фьючерсы США просели на 0,4%-0,6% в начале европейской сессии, что говорит о том, что доллар может продолжить рост в случае, если бегство от рисков продолжится в преддверии выходных».

-

11:47

EUR/USD: следующая ключевая техническая поддержка располагается на уровне 1.1350

Пара EUR/USD опустилась ниже отметки 1,1400 на фоне возобновления роста доллара. Как отмечает Эрен Сенгезер из FXStreet, следующая медвежья цель располагается на уровне 1,1350.

1.1400 - ближайшее сопротивление

«Пока пара остается ниже 1,1400 (психологический уровень, 23,6% коррекции Фибо последнего роста), она может продолжить падение к 1,1350 (200 SMA на четырехчасовом графике, 38,2% коррекции). Ниже этого уровня поддержка находится на 1.1320 (100 SMA) и 1.1300 (психологический уровень, 50% коррекции).

Как уже упоминалось выше, 1.1400 является непосредственным сопротивлением перед 1.1420 (20 SMA) и 1.1480 (статический уровень)».

-

11:45

USD/JPY присматривается к области 116.65 – UOB

В свете недавнего ценового движения, USD/JPY теперь может быть готова к дальнейшему росту в направлении 116,65 в ближайшие недели, предположили валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: «Внезапный и стремительный скачок доллара США до 116,33 и последующий быстрый откат стали для нас неожиданностью (мы ожидали боковой торговли). Несмотря на быстрый откат от максимума, базовый настрой в паре по-прежнему кажется немного бычьим. Тем не менее, устойчивый рост выше основного сопротивления на уровне 116,35 маловероятен (следующее сопротивление находится на 116,60). Поддержка находится на уровне 115,90, и далее на 115,70».

Следующие 1-3 недели: «Вчера (10 февраля, цена спот на уровне 115,45) мы подчеркнули, что, хотя восходящий импульс несколько усилился, доллар США должен пробить 115,80, прежде чем можно будет ожидать устойчивого роста. Мы добавили, что следующее сопротивление находится на 116,10 и 116,35. Мы не ожидали скорости. с которой доллар США вырос до максимума 116,33. Восходящий импульс еще больше усилился, и чистый прорыв 116,35, может обусловить рост доллара к 116,65. С другой стороны, прорыв ниже 115,40 («сильная поддержка», ранее была на уровне 115,00) будет указывать на то, что текущее повышательное давление ослабло».

-

11:38

AUD/USD: вероятна дальнейшая боковая торговля – UOB

По мнению валютных стратегов UOB Group, восходящий импульс в AUD/USD может ослабнуть, что сулит паре дальнейшую консолидацию в ближайшей перспективе.

Ключевые тезисы

24-часовой прогноз: «Наши вчерашние ожидания того, что AUD «будет торговаться в боковике между 0,7150 и 0,7200» были неверными - оззи взлетел до 0,7249, прежде чем упасть обратно. Утром в Азии AUD демонстрировал ослабленный настрой, и риски явяются понижательными. Тем не менее, любая просадка цены вряд ли пробьет основную поддержку на уровне 0,7110. Сопротивление находится на 0,7175 и 0,7210».

Следующие 1-3 недели: «Вчера (10 февраля, цена спот 0,7180) мы подчеркнули, что восходящий импульс начинает усиливаться, но AUD должен закрыться выше 0,7200, прежде чем можно будет говорить об устойчивом росте. Мы не ожидали скачка цены к 0.7249 во время нью-йоркской сессии и последующего резкого падения (AUD закрылся на уровне 0.7169, -0.17%). Наращивание импульса прекратилось. Прогноз выглядит нейтральным, и AUD может какое-то время торговаться в широком диапазоне 0,7055 / 0,7240».

-

11:33

EUR/AUD ослабнет в область 1,54-1,56 ко 2-му кварталу – Westpac

После февральского заседания Европейского центрального банка (ЕЦБ) австралийский доллар отметил по отношению к евро минимальные с сентября 2021 года значения. Слабость AUD может сохраниться в марте, с возможностью обновления минимальных с августа 2021 года уровней, но аналитики Westpac ожидают, что австралийский доллар восстановится во втором квартале.

Изменение настроек ЕЦБ на фоне РБА ослабило AUD

«Сравнительно голубиная риторика РБА и волатильные нервозные фондовые рынки предполагают, что ослабление A$ сохранится в марте, с возможностью обновления минимальных с августа 2021 года значений оззи против евро».

«Ко второму кварталу мы ожидаем, что EUR/AUD ослабнет до области 1,54-1,56, поскольку рост австралийской экономики ускорится, а ставка РБА может быть повышена в августе».

-

11:26

EUR/USD упадет к 1,1310 в тяжелый день для рисковых активов – ING

Пара EUR/USD пережила чрезвычайно бурные последние 24 часа. Тяжелый день для рисковых активов может потянуть пару вниз к уровню 1,1350 и даже ниже к 1,1310, считают экономисты ING.

EUR/USD может некоторое время находиться в диапазоне 1,12-1,15

«Продолжение волатильности EUR/USD в пределах диапазонов представляется вполне вероятным – мы можем наблюдать диапазон 1,12-1,15 в течение довольно долгого времени».

«Тяжелый день для рисковых активов незначительно благоприятствует дальнейшей коррекции EUR/USD сегодня к 1,1350 и потенциально 1,1310».

-

11:21

EUR/USD: ожидается восстановление до 1,15 во 2-м полугодии – Rabobank

После недавнего ястребиного разворота Европейского центрального банка (ЕЦБ), экономисты Rabobank рассматривают текущее позиционирование как благоприятное для восстановления евро. Тем не менее, это не гарантирует единой валюте отсутствия проблем в ближайшие месяцы.

EUR/USD вырастет через год к 1,15

«Мы считаем, что рынок слишком агрессивно заложил в цены ужесточение ЕЦБ в годовой перспективе, и это делает евро уязвимым в ближайшие недели, если рынок начнет пересматривать свои оценки».

«Вес длинных позиций по доллару США, вероятно, продолжит ограничивать потенциал роста доллара США в ближайшие месяцы. Тем не менее, учитывая, что инфляционный цикл США развит намного сильнее, чем в еврозоне, мы пока еще не ожидаем завершения бычьего забега доллара США».

«Ранее мы прогнозировали, что EUR/USD упадет до 1,10 к середине года, когда начнется ужесточение ФРС. В свете ястребиного твиста ЕЦБ мы умеренно пересмотрели этот прогноз до 1,11 и заложили в наши среднесрочные прогнозы восстановление евро. Теперь мы прогнозируем курс EUR/USD на уровне 1,15 в годовой перспективе против предыдущего прогноза 1,12».

-

11:17

Форекс сегодня: доллар растет вместе с доходностью на высоких данных по инфляции в США

Вот что вам нужно знать сегодня о текущей ситуации на рынке:

Доллар превзошел своих конкурентов в четверг, поскольку доходность трежерис выросла после того, как данные из США показали, что годовой индекс потребительских цен поднялся до нового четырехлетнего максимума в 7,5% в январе. Февральский индекс потребительских настроений Мичиганского университета будет опубликован сегодня. В преддверии выходных FOMC представит Конгрессу свой полугодовой отчет о денежно-кредитной политике.

Инструмент FedWatch от CME Group показывает, что рынки оценивают в 90% вероятность повышения ставки на 50 базисных пунктов (б.п.) в марте. Доходность 10-летних казначейских облигаций США, которая выросла почти на 5% в четверг, находится на самом высоком уровне с августа 2019 года выше 2%. Между тем, президент ФРБ Сент-Луиса Джеймс Буллард заявил Bloomberg News, что он предпочел бы повышение на 50 б.п. в марте, и добавил, что он хотел бы, чтобы ФРС повысила свою учетную ставку на 100 б.п. к июлю. Повышенные ожидания агрессивного ужесточения политики сильно повлияли на акции: Nasdaq Composite потерял более 2%, S&P 500 упал на 1,8%, а индекс волатильности CBOE (VIX) вырос почти на 20%.

Пара EUR/USD остается под медвежьим давлением ниже 1.1400 в начале европейской сессии. Данные из Германии показали, что гармонизированный индекс потребительских цен в январе вырос на 5,1% в годовом исчислении, что соответствует предварительной оценке и ожиданиям рынка.

Пара GBP/USD снижается до 1,3500 после неоднозначных данных по Британии. Офис статистики сообщил, что ВВП увеличился на 1% в четвертом квартале по сравнению с прогнозами аналитиков 1,1%. Между тем, промышленное производство и производство в обрабатывающей промышленности выросли на 0,4% и 1,3% соответственно в 2021 году.

Пара USD/JPY поднялась выше 116 впервые с начала января и, похоже, перешла в фазу консолидации.

Золото поднялось до самого высокого уровня за две недели выше $1,840 в четверг, но в конечном итоге завершило день в красной зоне на фоне роста доходности трежерис. XAU/USD остается под давлением рано утром в пятницу и снижается к $1,820.

Бегство от рисков повредило криптовалютам в четверг, и биткоин потерял 2%. BTC/USD торгуется в минусе около $43 000 в начале европейской сессии. Ethereum просел на 5% в четверг и в последний раз был протестировал поддержку 3000.

-

11:09

GBP/USD: шансы на продолжение роста падают – UOB

Потенциал роста фунта теперь выглядит несколько ограниченным, уступая место дальнейшей консолидации в краткосрочной перспективе, счтают валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: «Мы ошиблись, когда написали вчера, что уклон в паре является понижательным. Фунт колебался между 1,3524 и 1,3643. Быстрый откат от максимума 1.3643 во время нью-йоркской сессии, похоже, сохраняет потенциал развития, однако чистый прорыв 1.3500 маловероятен (еще одна поддержка находится на 1.3515). С другой стороны, пробой уровня 1,3605 (незначительное сопротивление находится на уровне 1,3580) будет указывать на то, что текущее умеренное нисходящее давление ослабло».

Следующие 1-3 недели: «С начала недели мы придерживаемся мнения, что у GBP есть небольшой шанс подняться выше до 1,3645. Вчера (10 февраля, цена спот на 1,3535) мы подчеркнули, что шансы GBP на рост к 1,3645 значительно уменьшились. Впоследствии GBP упал до 1,3524, а затем почти дотянулся до 1,3645 (максимум - 1,3643), прежде чем упасть обратно. Вероятность того, что GBP явно поднимется выше 1,3645, снизилась, но GBP, похоже, не готов и к устойчивому снижению. GBP, вероятно, будет торговаться между 1,3450 и 1,3650».

-

11:03

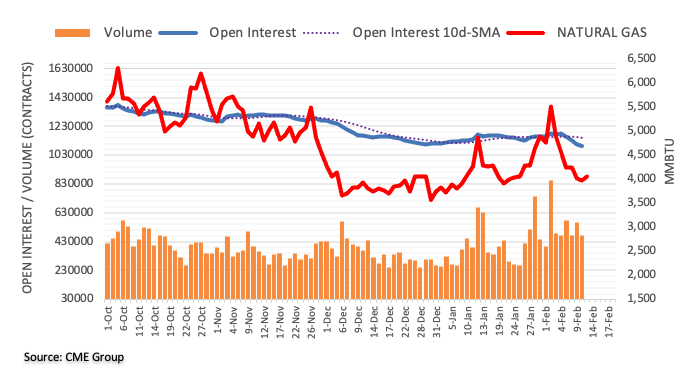

Фьючерсы на природный газ: в ближайшее время возможен отскок

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ снизился уже 4-ю сессию подряд. на сей раз - примерно на 8,5 тыс. контрактов. В то же время торговые объемы тоже сократились порядка на 93,8 тыс. контрактов, продолжая демонстрировать волатильность.

Тем временем цены на газ в четверг продолжили снижение и впервые с 21 января закрыли торги под отметкой $4.00. Такая динамика на фоне снижения показателей открытого интереса и объемов указывает на потенциал отскока цены в краткосрочной перспективе. Сильная поддержка остается в районе $3.80

-

10:57

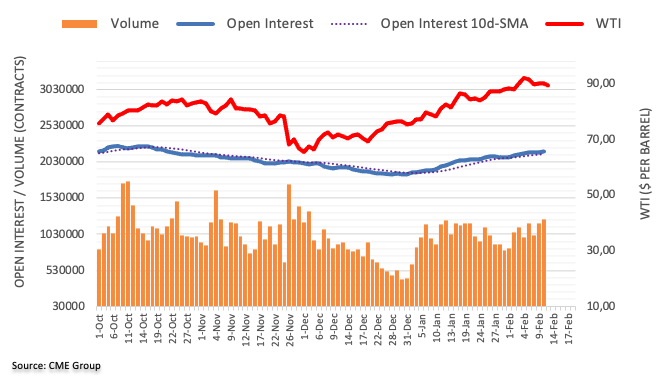

Фьючерсы на нефть: ограничена диапазоном в ближайшей перспективе

Согласно предварительным данным CME Group, в чевтерг показатель открытого интереса по фьючерсам на нефть возобновил восходящую динамику после отката среды и вырос порядка на 5,7 тыс. контрактов. В то же время торговые объемы продолжили рост предыдущей сессии и увеличились примерно на 56,3 тыс. контрактов.

Цены на нефть WTI тем временем в четверг демонстрировали нерешительный настрой на фоне усиления волатильности. Такая динамика вкупе с ростом показателей открытого интереса и объемов указывает на потенциал продолжения торгов в диапазоне в краткосрочной перспективе. Быков продолжает сдерживать уровень $93.00.

-

10:51

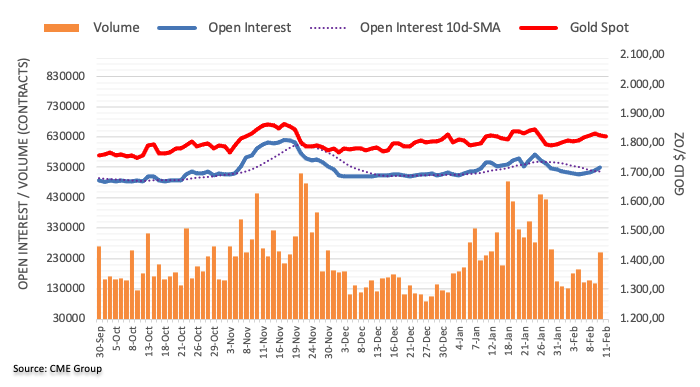

Фьючерсы на золото: вероятен дальнейший спад

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото вырос уже 4-ю сессию подряд, на сей раз - примерно на 10,3 тыс. контрактов. Торговые объемы тем временем продолжали демонстрировать волатильность и увеличились порядка на 102,5 тыс. контрактов.

Между тем цены на золото развернулись после рывка к 2-недельным максимумам выше $1,840 и завершили сессию, держа оборону. Такая волатильная динамика, вкупе с ростом показателей открытого интереса и объемов, указывает на потенциал дальнейшей коррекции цены в краткосрочной перспективе. Ближайшей областью сильной поддержки является круглая отметка $1,800.

-

10:45

EUR/USD, вероятно, перешла в фазу консолидации – UOB

Валютные стратеги UOB Group полагают, что EUR/USD в ближайшие недели будет оставаться в диапазоне 1,1340-1,1500.

Ключевые тезисы

24-часовой прогноз: «Хотя вчера мы подчеркнули, что недавняя фаза консолидации «похоже, подходит к концу», последующие резкие ценовые колебания стали для нас неожиданностью. Евро первоначально упал до 1,1373, прежде чем подняться и преодолеть сильное сопротивление на 1,1485 (максимум был отмечен на 1,1495). Однако рост был недолгим, поскольку евро упал и завершил день почти во флэте, на уровне 1,1427 (+ 0,04%). Резкие ценовые колебания привели к смешанному прогнозу, и евро может продолжать торговаться, демонстрируя нестабильность, вероятно - между 1,1370 и 1,1470».

Следующие 1-3 недели: «Мы с понедельника (07 февраля, цена спот 1,1450) придерживаемся мнения о том, что недавнее ралли должно преодолеть основное сопротивление на уровне 1,1485, прежде чем можно будет ожидать движения к 1,1520. Вчера евро демонстрировал сильную волатильность, но, хотя он продвинулся выше 1,1485, это укрепление было недолгим, поскольку цена резко упала после достижения максимума 1,1495. Риск движения евро к 1,1520 угасли. Прогноз неоднозначен, и евро, вероятно, будет какое-то время торговаться между 1,1340 и 1,1500».

-

10:38

Золото: XAU/USD избежит дальнейших потерь на фоне обнадеживающих технических показателей

Цена на золото консолидируется после падения, вызванныого данными по инфляции США, по мере того, как пыль оседает, а рынки успокаиваются. Тем не менее, потенциал снижения драгметалла кажется ограниченным, по словам Дхвани Мехты из FXStreet.

Золотой крест и бычий RSI могут остановить быков

"Золото имеет возможность продлить коррекцию к горизонтальной 21-дневной скользящей средней (DMA) на уровне $1,819, если будет поглощен минимум четверга $1,822. Далее целью медведей станет минимум 8 февраля на 1 815 долларов. Однако потенциал снижения драгметалла кажется ограниченным, поскольку на графике остается в игре "золотой крест", в то время как 14-дневный индекс относительной силы (RSI) по-прежнему держится выше центральной линии».

«50-DMA пронзил 200-DMA снизу в четверг, подтвердив золотой крест на данном таймфрейме».

С другой стороны, ближайшее сопротивление наблюдается на круглом уровне $1,830, прорыв которого введет в игру максимум среды на $1,836. Его пробой может обусловить повторное тестирование двухнедельных максимумов над $1,840».

-

10:34

Швейцария : Январь, Индекс потребительских цен (м/м) 0.2% выше ожиданий 0%

-

10:34

Швейцария : Январь, Индекс потребительских цен (г/г) 1.6% выше ожиданий 1.5%

-

10:31

EUR/JPY: Откат от ключевого сопротивления нацелился на январскую вершину 131.60

- EUR/JPY прервала трехдневный восходящий тренд, развернувшись от максимумов конца октября и линии нисходящего тренда с июня.

- Откат RSI с территории перекупленности также благоприятствует дальнейшей консолидации прибыли.

- Предыдущая поддержка и 200-DMA манят медведей, а быкам нужно пересечь октябрьские максимумы.

EUR/JPY отражает настроения рынка, бегущего от рисков. Цена атаковала порог 132,00 в преддверии европейской сессии пятницы.

При этом кросс совершил разворот от многодневного максимума, а также от нисходящей трендовой линии с июня.

Откат также получает поддержку со стороны линии RSI, которая недавно отошла от территории перекупленности, суля рынку дальнейшее снижение.

В результате трейдеры EUR/JPY могут ожидать дальнейшего снижения к максимуму января в районе 131,60.

После этого вызов продавцам пары бросят предыдущая линия сопротивления от октября и 200-DMA, соответственно в районе 130.70 и 130.50. Также поддержка отмечена в районе круглого уровня 130,00.

Между тем вышеупомянутая линия сопротивления от июня, в области 132,95, может сдержать рост EUR/JPY.

Далее в игру вступят круглый уровень 133,00 и октябрьский пиковый максимум 133,48.

EUR/JPY: Дневной график

Тенденция: Ожидается дальнейшее ослабление

-

10:22

Производство в обрабатывающей промышленности Великобритании выросло на 0,2% м/м в декабре

Промышленный сектор Великобритании продолжил постепенное восстановление в декабре, как показали последние данные по промышленному производству Великобритании, опубликованные Управлением национальной статистики (ONS) в эту пятницу.

Объем производства в секторе обрабатывающей промышленности составил 0,2% в месячном исчислении в декабре против прогноза 0,1% и 0,7% в ноябре, в то время как общий объем промышленного производства составил 0,3% против ожидаемых 0,1% и 0,7% ранее.

В годовом исчислении показатели производства в обрабатывающей промышленности Великобритании в декабре составили 1,3%, превзойдя прогноз 1,7%. Общий объем промышленного производства вырос на 0,4% в последнем месяце года против ожидаемых 0,6% и предыдущих -0,2%.

Отдельно были опубликованы данные Великобритании о балансе торговли товарами. В декабре дефицит торгового баланса составил 12,534 млрд фунтов стерлингов против прргноза 12,50 млрд фунтов стерлингов и предыдущего показателя 11,337 млрд фунтов стерлингов. Общий торговый баланс (без учета стран ЕС) составил -7,876 млрд фунтов стерлингов в декабре против 5,665 млрд фунтов стерлингов ранее.

-

10:16

Сроно: предварительный ВВП Великобритании не оправдал прогнозов

- Квартальный ВВП Великобритании вырос на 1,0% в 4 квартале против ожидаемых 1,1%.

- ВВП Великобритании составил -0,2% в месячном исчислении в декабре против -0,6% ожидаемых.

- Пара GBP/USD остается в районе 1,3525 после релиза смешанных данных ВВП.

Британская экономика выросла на 1,0% кв/кв в четвертом квартале 2021 года по сравнению с ростом на 1,1% в 3 квартале и прогнозом роста на 1,1%. В годовом исчислении ВВП достиг 6,5% в 4 квартале против ожидаемых 6,4% и 6,8% ранее.

В месячном выражении экономика сократилась в декабре на 0,2% против прогноза -0,6% и 0,9% в ноябре.

Между тем индекс услуг (декабрь) составли 1,2% 3M/3M против 1,3% ранее.

Реакция рынка

Фунт остается в диапазоне в районе 1,3525 после выхода смешанных показателей роста экономики в Великобритании. Пара торгуется с внутридневным понижением на 0,24%.

О ВВП Великобритании

Отчёт по валовому внутреннему продукту, публикуемый Национальным офисом статистики, отражает общий объем всех товаров и услуг, производимых Великобританией. ВВП считается индикатором общего состояния британской экономики . В целом, растущий тренд считается позитивным (или бычьим) для GBP, а нисходящий тренд – негативным (или медвежьим).

-

10:14

Турция : Декабрь, Промышленное производство (г/г) 14.4% выше ожиданий 11.2%

-

10:14

Турция : Декабрь, Сальдо счета платежного баланса $-3.841B выше ожиданий $-4B

-

10:13

Германия : Январь, Гармонизированный индекс потребительских цен (м/м) совп. с прогнозом 0.9%

-

10:12

Германия : Январь, Индекс оптовых цен (м/м) 2.3% выше ожиданий 0.6%

-

10:12

Германия : Январь, Индекс потребительских цен (г/г) совп. с прогнозом 4.9%

-

10:10

Общий торговый баланс (Великобритания ) (Декабрь): падение с £0.626B до £-2.337B

-

10:09

Великобритания : Декабрь, Баланс торговли товарами £-12.534B ниже ожиданий £-12.5B

-

10:08

Германия : Январь, Индекс оптовых цен (г/г) 16.2% выше ожиданий 15.2%

-

10:06

Великобритания : 4Q, Валовой внутренний продукт (г/г) 6.5% выше ожиданий 6.4%

-

10:05

Великобритания : 4Q, Общий объем коммерческих инвестиций (кв/кв) 0.9% против -2.5% ранее

-

10:05

Общий объем коммерческих инвестиций (г/г) (Великобритания ) (4Q): снижение с 2.6% к -0.8%

-

10:05

Индекс активности в сфере услуг (кв/кв) (Великобритания ) (Декабрь): падение с 1.3% до 1.2%

-

10:05

Великобритания : Декабрь, Торговый баланс со странами вне ЕС £-7.876B ниже прогноза £-7.65B

-

10:05

Великобритания : Декабрь, Баланс торговли товарами £-12.354B выше ожиданий £-12.5B

-

10:04

Германия : Январь, Гармонизированный индекс потребительских цен (г/г) совп. с прогнозом 5.1%

-

10:03

Германия : Январь, Индекс потребительских цен (м/м) совп. с прогнозом 0.4%

-

09:51

AUD/USD: прорыв области 0.7125-30 поддержит продавцов

- Пара AUD/USD продолжает откат четверга от трехнедельного максимума и недавно обновила внутридневной минимум.

- Медвежьи сигналы MACD присоединяются к нисходящему прорыву 50-SMA и двухнедельной линии поддержки, предполагая дальнейшую просадку.

- 200-SMA и недавние максимумы преграждают путь на север.

Пара AUD/USD обновила внутридневной минимум около 0,7110, снизившись на 0,70% в преддверии открытия европейской сессии в пятницу.

При этом пара пробила 50-SMA и линию восходего тренда от 28 января.

Учитывая медвежьи сигналы MACD, говорящие в пользу текущего ослабления пары, потери могут продолжиться.

В результате продавцы AUD/USD могут нацелиться на ближайшую поддержку - линию восходящей поддержки от 01 февраля, вблизи 0.7080.

После этого в игру вступит уровень Фибоначчи 23,6% коррекции январского снижения в районе 0,7050, а следом за ним - барьер на 0,7000.

Между тем, попытки восстановления будут сходить на нет ниже 200-SMA на 0,7173. Также быкам по AUD/USD бросают вызов уровень Фибо 61,8% и последний максимум, располаженные, соответственно, в районе 0.7185 и 0.7250.

Если быки преодолеют барьер 0,7250, нельзя исключать разгон цены к январской вершине в районе 0,7315.

AUD/USD: Четырехчасовой график

Тренд: Ожидаются дальнейшие потери

-

09:18

В Goldman Sachs теперь ожидают 7 повышений ставки ФРС в этом году

Вчера стало известно о том, что США зарегистрировали самые высокие показатели инфляции CPI за последние 40 лет. Это усилило спекуляции на тему того, что Федеральная резервная система может преподнести рынкам самое агрессивное повышение ставки за 20 лет на мартовском заседании или даже раньше, на экстренном заседании ЦБ. В частности, на это намекнули недавние комментарии представителя ФРС Дж. Булларда.

Аналитики Bank of America уже пересмотрели на повышение свой прогноз по ставкам ФРС и ожидают семь повышений в этом году. Теперь к этому лагерю присоединились и аналитики Goldman Sachs, хотя ранее их прогноз составлял лишь пять повышений в 2022 году.

- Мы повышаем прогноз по ставкам ФРС и теперь ожидаем 7 подряд повышений на 25 б.п. каждое, на каждом заседании FOMC в этом году

- Мы также ожидаем еще 3 повышения в период 1-3-го кварталов 2023 года (по повышению в квартал)

- В итоге ставка выйдет на уровень 2.5-2.75% раньше, чем мы прогнозировали прежде

- Мы отмечаем аргументы в пользу ужесточения в марте на 50 б.п., поскольку текущий уровень ставок выглядит не соответствующим ситуации, и следует с серьезностью относиться к угрозе развития ценовой спирали в сегменте зарплат

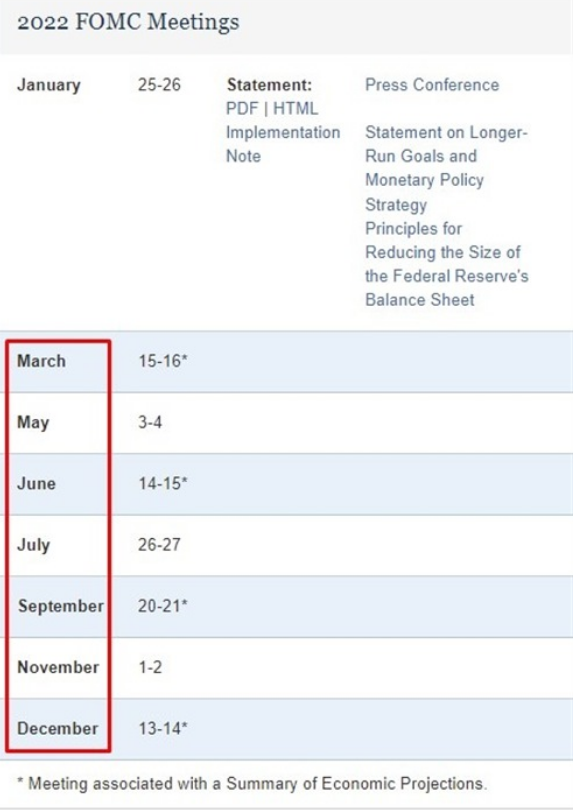

График заседаний FOMC в 2022 году:

-

09:06

РБНЗ: инфляционные ожидания в Новой Зеландии резко выросли в 1 квартале

Инфляционные ожидания в Новой Зеландии набирают обороты вдоль всей кривой в первом квартале 2022 года, как показали результаты исследования денежно-кредитных условий, проведенного Резервным банком Новой Зеландии (РБНЗ) .

- Двухлетние инфляционные ожидания (рассматриваемые как временные рамки, в течение которых политические меры РБНЗ начнут сказываться на ценах), выросли до 3,27% против предыдущего результата 2,96%. Это максимум с 1991 года.

- Усредненные 1-летние инфляционные ожидания в 1-м квартале подскочили до 4,40% против 3,70% в четвертом квартале. Это стало максимальным значением за 31 год, с ноября 1990 года.

- 5- и 10-летние инфляционные ожидания тем временем продемонстрировали более скромный прирост - с 2,17% до 2,30% и с 2,12% до 2,37%, соответственно.

-

08:57

ФРС, Буллард: поддерживает повышение ставки на 100 б.п. к 1 июля

Вчера стало известно о том, что США зарегистрировали самые высокие показатели инфляции CPI за последние 40 лет. Это усилило спекуляции на тему того, что Федеральная резервная система может преподнести рынкам самое агрессивное повышение ставки за 20 лет на мартовском заседании или даже раньше, на экстренном заседании ЦБ.

Комментируя эти данные, глава ФРБ Сент-Луиса и член FOMC с правом голоса в 2022 году Джеймс Буллард заявил в интервью для Bloomberg News:

- Выступает за повышение ставки ЦБ по федеральным фондам на 100 б.п. к 1 июля

- Предпочел бы повысить ставку в марте на 50 б.п., но будет полагаться на решение Пауэлла

- Поддержал бы даже изменение уровня ставок на внеочередном заседании ЦБ

- Процесс сокращения размера баланса ФРС может потребовать продажи активов

-

08:48

Баркин, ФРС: экономика США, может вернуться к доковидному тренду в этом квартале

Томас Баркин, представитель Федеральной резервной системы США, предположил, что национальная экономика, вероятно, вернется вернуться к доковидному тренду в этом квартале.

Баркин добавил, что "трудно сказать, вернемся ли мы в стабильный мир 2010-х годов или нет", но он надеется, что ''мы сможем относительно быстро вернуть ставки к допандемическому уровню.''

Дополнительные тезисы

- Пришло время для существенного сокращения размера баланса, и оно должно начаться довольно скоро после начала повышения ставок.

- Я должен быть убежден в острой необходимости повышения ставки на 50 базисных пунктов на данном этапе.

- Теоретически открыт для идеи повышения ставки на 50 базисных пунктов.

- Сегодняшняя ситуация отличается от 2017 года.

Эти комментарии прозвучали вскоре после новости о том, что США зарегистрировали самые высокие показатели инфляции за последние 40 лет. Это усилило спекуляции на тему того, что Федеральная резервная система может преподнести рынкам самое агрессивное повышение ставки за 20 лет на мартовском заседании или даже раньше, на экстренном заседании ЦБ.

-

08:40

РБА Лоу: «мы вполне можем повысить ставки позднее в этом году»

Филип Лоу, глава Резервного банка Австралии, в ходе продолжающегося выступления в национальном парламенте, назвал ''вполне правдоподобным" сценарий повышения ставки позднее в этом году, "в зависимости от ситуации в экономике".

Он подчеркнул, что он не утверждал, что ставки не будут повышаться.

Ключевые тезисы

- Считает "вполне возможным" повышение ставки позднее в этом году, если ситуация в экономике будет развиваться в соответствии с прогнозами ЦБ.

- Доказательства инфляции будут появляться медленно и лишь с течением времени.

- Отмечает инертность на австралийском рынке труда, компании неохотно повышают заработную плату.

- Хотел бы увидеть "еще пару отчетов CPI", прежде чем принимать решение по ставке

Как отмечают при этом обозреватели рынка, проблема в том, что официальная статистика по инфляции потребительских цен публикуется в Австралии лишь раз в квартал. Соотвественно, "еще пара отчетов" будет означать релизы данных CPI 27 апреля и 27 июля, так что ждать придется еще долго.

-

08:28

Лагард, ЕЦБ: поспешное повышение ставки не решит проблему инфляции

Повышение ключевой процентной ставки Европейского центрального банка на данном этапе не приведет к снижению рекордно высокой инфляции в еврозоне и только повредит экономике, заявила президент ЕЦБ Кристин Лагард в интервью для Redaktionsnetzwerk Deutschland, опубликованном в пятницу.

Ключевые тезисы

- Повышение ставок не решит ни одной из текущих проблем.

- Крайне маловероятно, что цены на нефть продолжат расти темпами 2020-2022 годов.

- Уверена, что инфляция снизится в течение года.

- Мы становимся ближе к целевым уровням, это может позволить нам постепенно свернуть некоторые меры интервенции.

- Мы не хотим душить восстановление экономики.

- В большинстве стран еврозоны, включая Германию, требования о повышении заработной платы являются очень умеренными.

Эти комментарии, после того, как они прозвучали, оказали небольшое давление на курс евро.

-

08:22

Лоу, РБА: «ЦБ готов быть терпеливым»

«У нас есть возможность подождать и посмотреть, как будет развиваться ситуация и как разрешатся некоторые неопределенности», — сказал глава Резервного банка Австралии (РБА) Филип Лоу во время выступления на виртуальных слушаниях перед комитетом палаты представителей по экономике рано утром в пятницу .

Ключевые тезисы

По оценкам, ВВП увеличился примерно на 5 процентов по итогам 2021 года, и ожидается рост ВВП примерно на 4 1/4 процента в течение 2022 года и на 2 процента в 2023 году.

Также наблюдается рост инвестиций в бизнес.

Управляющий Совет готов быть терпеливым.

Параметры макроэкономической политики благоприятствуют экономическому росту.

У нас есть возможность подождать и посмотреть, как будет развиваться ситуация и как разрешаются некоторые неопределенности.

Я признаю, что есть риск в ожидании, но риск есть также и в слишком поспешных мерах.

Опережающиек индикаторы сулят дальнейший рост рабочих мест в ближайшие месяцы.

Слишком ранние действия ЦБ могут поставить под угрозу целевой уровень по занятости.

Основным источником неопределенности в отношении перспектив экономики по-прежнему остается covid-19.

Чем сильнее экономика и чем сильнее повышательное давление на цены и заработную плату, тем сильнее будут аргументы в пользу повышения процентных ставок.

Резкий рост инфляции в некоторых частях мира, особенно в Соединенных Штатах, стал неожиданностью и является дополнительным источником неопределенности.

Пока еще слишком рано делать вывод о том, что инфляция устойчиво обосновалась в целевом диапазоне.

Мы ожидаем дальнейшего роста общей инфляции.

Ожидается дальнейшее ускорение темпов роста заработной платы.

Вполне возможно, что странам с более высокими темпами инфляции потребуется большая корректировка процентных ставок, чем ожидается в настоящее время.

После представления подготовленного текста заявления Лоу также ответил на вопросы, заданные членами комитета Палаты представителей.

Нет доказательств избычточного стимулирования экономики в настоящее время.

ЦБ хочет подождать, пока не увидит доказательств устойчивого роста инфляции.

Надеюсь, со временем реальные процентные ставки вернутся на положительную территорию.

Хотелось бы надеяться получить реальные процентные ставки выше нуля и инфляцию - выше 2,5% .

-

08:12

Президент США Байден: “ситуация в Украине может быстро сойти с ума”

Президент США Джо Байден во время интервью для NBC News подтвердил недавнюю рекомендацию Госдепартамента США всем своим гражданам о немедленном выезде с территории Украины.

Государственный департамент США назвал «возросшие угрозы российских военных действий» ключевым риском, обусловившим применение в отношении Украины «Уровня 4: не путешествуйте».

Как отметил президент США Байден, «ситуация в Украине может быстро сойти с ума».

-

05:30

Сырьевой рынок, Daily history за 10 февраля 2022 г.

Сырье Цена закрытия Изменение, % Brent 91.37 -0.31 Серебро 23.19 -0.41 Золото 1826.74 -0.33 Палладий 2252.25 -1.24 -

05:06

Новая Зеландия : 4Q, Инфляционные ожидания Резервного Банка Новой Зеландии (кв/кв) 3.27% против 2.96% ранее

-

04:30

Календарь на сегодня, пятница, 11 февраля 2022 г.

Время Страна Событие Период Предыдущее значение Прогноз 02:00 (GMT) Новая Зеландия Ожидаемая инфляция через два года I кв 2.96% 04:00 (GMT) Австралия Инфляционные ожидания потребителей Февраль 4.4% 07:00 (GMT) Германия Индекс потребительских цен, м/м Январь 0.5% 0.4% 07:00 (GMT) Германия Индекс потребительских цен, г/г Январь 5.3% 4.9% 07:00 (GMT) Великобритания Изменение объема коммерческих инвестиций, кв/кв IV кв -2.5% 07:00 (GMT) Великобритания Изменение объема коммерческих инвестиций, г/г IV кв 2.6% 07:00 (GMT) Великобритания Производство в обрабатывающей промышленности, г/г Декабрь 0.4% 1.7% 07:00 (GMT) Великобритания Промышленное производство, м/м Декабрь 1% 0.1% 07:00 (GMT) Великобритания Промышленное производство, г/г Декабрь 0.1% 0.6% 07:00 (GMT) Великобритания Производство в обрабатывающей промышленности, м/м Декабрь 1.1% 0.1% 07:00 (GMT) Великобритания Общее сальдо торгового баланса Декабрь 0.626 07:00 (GMT) Великобритания ВВП, кв/кв IV кв 1.1% 1.1% 07:00 (GMT) Великобритания ВВП, г/г IV кв 6.8% 6.4% 07:00 (GMT) Великобритания ВВП, г/г Декабрь 8.0% 6.3% 07:00 (GMT) Великобритания ВВП м/м Декабрь 0.9% -0.6% 07:30 (GMT) Швейцария Индекс потребительских цен, м/м Январь -0.1% 0% 07:30 (GMT) Швейцария Индекс потребительских цен, г/г Январь 1.5% 1.5% 09:00 (GMT) Франция Отчет Международного энергетического агентства по рынку нефти 13:00 (GMT) Великобритания Оценка изменения ВВП от NIESR Январь 1.2% 15:00 (GMT) США Индекс потребительских настроений от Reuters/Michigan Февраль 67.2 67.5 18:00 (GMT) США Количество активных буровых установок по добыче нефти от Baker Hughes Февраль 497 -

03:15

Валютный рынок, Daily history за 10 февраля 2022 г.

Валютная пара Цена закрытия Изменение, % AUDUSD 0.7168 -0.16 EURJPY 132.571 0.44 EURUSD 1.14287 0.05 GBPJPY 157.282 0.61 GBPUSD 1.3559 0.18 NZDUSD 0.66749 -0.09 USDCAD 1.27214 0.39 USDCHF 0.92528 0.13 USDJPY 115.997 0.42 -

00:49

Новая Зеландия : Январь, Розничные продажи с использованием электронных карт оплаты (г/г) 5.7% ниже ожиданий 9%

-

00:49

Новая Зеландия : Январь, Розничные продажи с использованием электронных карт оплаты (м/м) 3% выше ожиданий 0.6%

-

00:35

Новая Зеландия : Январь, Индекс деловой активности в производственном секторе Новой Зеландии 52.1 ниже ожиданий 55.3

-