Market news

-

23:07

Понедельник: итоги дня на основных фондовых площадках США

Основные фондовые индексы США преимущественно снизились, так как рост акций энергетических компаний компенсировался падением акций крупных технологический компаний на фоне увеличения доходности гособлигаций США и опасений по поводу надвигающегося глобального энергетического кризиса.

-

22:50

Календарь на завтра, вторник, 28 сентября 2021 г.

Время Страна Событие Период Предыдущее значение Прогноз 01:30 (GMT) Австралия Розничные продажи, м/м Август -2.7% 06:00 (GMT) Германия Индекс уверенности потребителей от GfK Октябрь -1.2 -1.8 06:45 (GMT) Франция Индикатор уверенности потребителей Сентябрь 99 100 12:00 (GMT) Еврозона Речь президента ЕЦБ Кристин Лагард 12:30 (GMT) США Баланс внешней торговли товарами, $ млрд. Август -86.38 13:00 (GMT) США Индекс цен на жилье, г/г Июль 18.8% 13:00 (GMT) США Индекс цен на жилье, м/м Июль 1.6% 13:00 (GMT) США Индекс цен на жилье от S&P/Case-Shiller, г/г Июль 19.1% 20% 14:00 (GMT) США Индекс производственной активности от ФРБ Ричмонда Сентябрь 9 14:00 (GMT) США Полугодовой отчет по денежно-кредитной политике председателя ФРС Джерома Пауэлла 14:00 (GMT) США Индикатор уверенности потребителей Сентябрь 113.8 114.5 17:40 (GMT) США Речь члена Комитета по открытым рынкам ФРС М. Боуман 19:00 (GMT) США Речь президента ФРБ Атланты Рафаэля Бостика -

22:39

Основные фондовые индексы США в последний час торгов демонстрируют смешанную динамику:

Большинство компонентов DOW в плюсе (17 из 30). Лидер роста - Dow Inc. (DOW; +5.33%). Аутсайдер - Salesforce.com Inc. (CRM; -1.92%).

6 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+3.56%). Наибольшее снижение показывает сектор здравоохранения (-0.98%).

Информационно-аналитический отдел TeleTrade

-

22:20

Обзор ожидаемых на текущей неделе данных по Китаю

Индексы деловой активности в производственном секторе и сфере услуг

Показатели будут опубликованы в четверг, 30 сентября, в 01:00 GMT

Экономика Китая вновь оказалась под давлением в третьем квартале, поскольку возросшее, хотя и скромное, распространение случаев COVID привело к возобновлению широкомасштабных ограничений. В частности, розничные продажи в августе оказались ниже ожиданий, при этом рост промышленного производства также замедлился. За сентябрьскими опросами PMI стоит внимательно следить, чтобы понять, оставалась ли экономика под давлением к концу квартала. Тем не менее, ожидается, что сектор услуг продемонстрирует некоторое улучшение, при этом консенсус-прогноз состоит в том, что индекс деловой активности в сфере услуг вырастет до 50,8, что снова выше уровня безубыточности 50. Ожидается, что производственный PMI вырастет до 50,2. По мере того, как в 2021 году накапливается неопределенность, связанная с экономикой Китая, мы пересмотрели наш прогноз роста ВВП Китая в сторону понижения. Даже с учетом ожидаемого улучшения в сентябре риски, связанные с нашим прогнозом по ВВП Китая (0,7% за квартал за 3-й квартал и 8,2% за весь 2021 год), вероятно, все еще склоняются в сторону снижения.

Согласно прогнозам, в сентябре производственный индекс вырос до 50,2 с 50,1 в августе.

-

22:02

DJIA +0.30% 34,901.33 +103.33 Nasdaq -0.44% 14,981.89 -65.81 S&P -0.14% 4,449.09 -6.39

-

21:39

Обзор ожидаемых на текущей неделе данных по Японии

Отчет Банка Японии Tankan. Индекс активности в непроизводственном секторе и в секторе крупных производителей

Показатели будут опубликованы в четверг, 30 сентября, в 23:50 GMT

Экономика Японии долгое время испытывала трудности в течение 2021 года, поскольку чрезвычайное положение и связанные с ним ограничения оказывали давление на деятельность. Например, ранее в этом месяце правительство продлило чрезвычайное положение в 19 районах, включая Токио и Осаку, до конца сентября. В результате, после неожиданного увеличения ВВП Японии во втором квартале и последующих Олимпийских игр в Токио, вполне возможно, что экономика Японии потеряла некоторый импульс в третьем квартале. Обзор Tankan за третий квартал должен дать некоторое представление о том, как развивалась экономика Японии в третьем квартале, и, в крайнем случае, может выявить некоторое смягчение в период между вторым и третьим кварталом. Ожидается, что индекс активности крупных производителей упал на один пункт до +13, в то время как индекс активности в непроизводственном секторе опустился на один пункт до нуля. Между тем, планы капитальных расходов на текущий финансовый год, как ожидается, несколько смягчатся до ожидаемого увеличения на 9,3%. В настоящее время мы прогнозируем рост ВВП Японии на 0,3% кв/кв в третьем квартале, но мы не будем полностью удивлены, если экономический рост замедлится до полной остановки в текущем квартале.

Согласно прогнозам, в 3-м квартале индекс активности в непроизводственном секторе снизился до 0 с 1 во 2-м квартале, а индекс активности в секторе крупных производителей снизился до 13 с 14.

-

21:22

Обзор ожидаемых на текущей неделе данных по еврозоне

Индекс потребительских цен

Показатель будет опубликован в пятницу, 1 октября, в 09:00 GMT

За сентябрьским индексом потребительских цен еврозоны будут внимательно следить в поисках потенциальных подсказок относительно денежно-кредитной политики Европейского центрального банка (ЕЦБ) в предстоящие месяцы. Как и другие развитые страны, регион еврозоны столкнулся с повышением ценового давления в результате перебоев в поставках и связанного с этим дефицита товаров. Это отчетливо видно по росту ценовых компонентов в опросах PMI еврозоны, а также отразилось на ценах производителей, которые выросли на 12,1% годовых в июле. Однако рост цен на уровне потребительских цен был гораздо менее заметным. Общий индекс потребительских цен в августе вырос на 3,0% в годовом исчислении. Тем не менее, базовый индекс потребительских цен вырос на 1,6%, а индекс потребительских цен в сфере услуг еще меньше - на 1,1%. Ожидается, что в сентябре общий индекс потребительских цен вырастет до 3,3% в годовом исчислении, в то время как базовый индекс потребительских цен, как ожидается, вырастет на 1,9%. До тех пор, пока базовая инфляция или инфляция в сфере услуг остаются относительно сдержанными, мы ожидаем, что любой отход Европейского центрального банка от его адаптивной денежно-кредитной политики будет постепенным. Фактически, в течение 2022 года мы ожидаем, что сокращение покупок облигаций, связанных с пандемией, будет в значительной степени компенсировано увеличением темпов регулярных покупок облигаций, что означает, что общее сокращение покупок облигаций ЕЦБ должно происходить только постепенно

Согласно прогнозам, в сентябре ИПЦ вырос на 3,3% годовых после увеличения на 3,0% в августе.

-

21:01

Американский фокус: доллар США немного вырос против основных валют

Доллар США немного подорожал против большинства основных валют, чему способствовал рост доходности казначейских облигаций США в преддверии выступления на этой неделе ряда спикеров Федеральной резервной системы, которые могут укрепить ожидания начала сокращения покупок активов до конца года.

На этой неделе в центре внимания будут спикеры ФРС во главе с председателем Джеромом Пауэллом, который присоединится к министру финансов Джанет Йеллен в выступлении перед Конгрессом во вторник.

В настоящее время индекса доллара США, измеряющий стоимость доллара по отношению к шести основным валютам, торгуется с повышением на 0,06%, на уровне 93,36.

Определенную поддержку доллару оказали данные, которые отразили, что новые заказы и поставки основных капитальных товаров американского производства значительно выросли в августе на фоне высокого спроса на компьютеры и электронную продукцию.

Но рынок был больше сосредоточен на казначейском рынке США. Доходность 10-летних облигаций в США выросла до самого высокого уровня с конца июня в ожидании ужесточения денежно-кредитной политики США после того, как ФРС объявила на прошлой неделе, что может начать сворачивать стимулирование уже в ноябре, и повышение процентных ставок может последовать раньше, чем ожидалось.

«Доходность повышается, потому что на рынках существует более сильная уверенность в том, что ФРС осуществит сокращение QE до конца года», - сказал Хуан Перес, валютный стратег и трейдер Tempus Inc.

«Тем не менее, существует слишком много пунктов, чтобы действительно иметь четкое представление о чем-либо на данный момент. Ясно одно: доллар выиграл от замедления, вызванного дельта-вариантом вируса, которое было как физическим, так и психологическим, и уменьшило волнение, возникшее во втором квартале», - добавил он.

Евро почти не изменился против доллара США, поскольку инвесторы в значительной степени проигнорировали итоги выборов в Германии. Тем временем Европейский центральный банк проводит ежегодный форум во вторник и среду, на котором не только президент ЕЦБ Кристин Лагард выступит в первый день открытия, но и присоединится ко второй дискуссии с Пауэллом, управляющим Банком Японии Харухико Куродой и управляющим Банком Англии Эндрю Бейли.

Чувствительный к риску австралийский доллар заметно вырос на фоне ослабления опасений по поводу повсеместного распространения «заражения» рынка со стороны китайской Evergrande Group

Информационно-аналитический отдел TeleTrade

-

20:42

Обзор ожидаемых на текущей неделе американских данных

Личные расходы и доходы

Показатели будут опубликованы в пятницу, 1 октября, в 12:30 GMT

Мы ожидаем, что в августе личные доходы выросли на 0,3%, и этот прирост мог бы быть еще больше, если бы не сокращение стимулов. На этой неделе будет много чего раскрыто под заголовком оценки личного дохода, поскольку данные за август должны отражать то, что некоторые штаты прекратили действие расширенных пособий по безработице, финансирование программы защиты зарплаты для индивидуальных предпринимателей продолжает истекать, а налоговые льготы на детей направляются домохозяйствам. Без учета трансфертных платежей рост личных доходов, вероятно, был более сильным, так как мы ожидаем еще одного значительного увеличения доходов от заработной платы и окладов. В целом, мы ожидаем, что личные доходы более или менее изменятся в сторону увеличения к концу года. Но на этой неделе все внимание будет приковано к оценкам по расходам, чтобы увидеть, как обстоят дела с общим потреблением на фоне последнего роста числа случаев COVID. Мы прогнозируем приличный прирост расходов - на 0,6% в августе. Данные по розничным продажам удивили ростом, увеличившись на 0,7%, но секторы, чувствительные к COVID, такие как продуктовые магазины (+2,1%), рестораны (0,0%) и розничные продажи вне магазинов (+5,3%), все указали на некоторый откат в течение месяца. Аналогичным образом, меры по обеспечению высокочастотной мобильности перестали расти в связи с недавним повышением числа случаев заболевания. Расходы на услуги, вероятно, продемонстрируют некоторую часть этого нежелания с более сдержанным ростом, но, поскольку каждая последующая волна COVID была менее разрушительной с экономической точки зрения, мы не ожидаем значительного сокращения расходов на услуги в августе. Мы также будем уделять пристальное внимание оценкам инфляции и ее последствиям для покупательной способности потребителей. Инфляция, вероятно, отразилась на увеличении расходов в августе, поскольку, по нашим прогнозам, дефлятор PCE вырос на 0,4% в прошлом месяце.

Согласно прогнозам, в августе личные расходы выросли на 0,6% после увеличения на 0,3% в июле, а личные доходы подскочили на 0,3% после роста на 1,1%.

Производственный индекс Института управления поставками (ISM)

Показатели будут опубликованы в пятницу, 1 октября, в 14:00 GMT

Производственный индекс ISM, вероятно, продолжал изображать производственный сектор, в котором активность оставалась удивительно устойчивой, несмотря на серьезный дефицит в цепочке поставок. Мы прогнозируем, что индекс ISM в сентябре упал до 59,5 с 59,9 месяцем ранее. Индексы общих условий ведения бизнеса в сентябре от ФРБ Нью-Йорка и Филадельфии улучшились за месяц на 16 и 11 пунктов, соответственно, в то время как аналогичный показатель ФРБ Канзас-Сити снизился. Тем не менее, опубликованные на данный момент региональные данные PMI предполагают, что национальный индекс ISM в сентябре почти не изменился. Хотя совершенно очевидно, что узкие места не улучшаются, а усугубляются, мы продолжаем обращать внимание на ISM в поисках проблесков смягчения в цепочках поставок. В прошлом месяце индекс продемонстрировал постепенное улучшение во многих основных категориях, которые определили трудности эпохи COVID, но острая нехватка рабочей силы сказывается на найме и производстве. Кроме того, несмотря на заметный рост компонентов запасов в прошлом месяце, вспышки COVID за рубежом остаются главной проблемой для производства. Итог: даже несмотря на продолжающееся постепенное улучшение, узкие места в поставках, вероятно, будут существовать еще некоторое время.

Согласно прогнозам, в сентябре производственный индекс упал до 59,5 с 59,9 в августе.

-

20:20

Результаты аукциона по продаже 5-летних казначейских нот США

Казначейство США разместило 5-летние ноты на сумму 60,956 млрд. долларов

Доходность 5-летних нот составила 0,990% против 0,831% на предыдущем аукционе.

Отношение спроса и предложения составило 2,37 по сравнению с 2,35 за последнее размещение

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 54,32% от объема размещения по сравнению с 62,70% на предыдущем аукционе

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 20,20% от объема размещения по сравнению с 17,53% на предыдущем аукционе

Первичные дилеры выкупили 25,48% от объема размещения по сравнению с 19,77% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

20:20

Результаты аукциона по продаже 3-х месячных казначейских векселей США

Казначейство США разместило 3-месячные векселя на сумму 41,591 млрд. долларов

Доходность 3-месячных казначейских векселей составила 0,035% против 0,035% на предыдущем аукционе.

Отношение спроса и предложения составило 3,36 по сравнению с 3,74 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 50,72% от объёма размещения по сравнению с 67,59% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 4,91% от объёма размещения по сравнению с 2,87% на предыдущем аукционе

Первичные дилеры выкупили 44,37% от объёма размещения по сравнению с 29,54% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:57

Понедельник: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы немного выросли, при этом результаты выборов в Германии, как ожидается, устранят ключевой рыночный риск для инвесторов в регионе.

-

19:38

AUD/USD: по-прежнему выглядит дешево в ближайшей перспективе - Credit Agricole

Credit Agricole CIB Research обсуждает перспективы австралийского доллара и видит возможности для роста в краткосрочной перспективе.

«Согласно нашей модели оценки справедливой стоимости FAST FX, пара AUD/USD остается дешевой. Краткосрочная справедливая стоимость обменного курса незначительно снизилась, с 0,7646 до 0,7631», - отмечает CACIB.

«В Новом Южном Уэльсе, самом густонаселенном штате Австралии, люди, которые полностью вакцинированы, смогут начать жить более нормальной жизнью, как только 70% людей старше 16 лет будут полностью вакцинированы. Поскольку 60,1% людей старше 16 лет уже полностью вакцинированы, ожидается, что уровень 70% будет достигнут к 11 октября. Все более вероятно, что «большая изоляция» Австралии закончится до Рождества. Это ожидания Резервного банка Австралии (РБА), и поэтому мы считаем, что центральный банк еще больше сократит свои покупки активов в феврале», - добавили в CACIB.

Информационно-аналитический отдел TeleTrade

-

19:21

Результаты аукциона по продаже 2-летних казначейских нот США

Казначейство США разместило 2-летние ноты на сумму 59,906 млрд. долларов

Доходность 2-летних нот составила 0,310% против 0,242% на предыдущем аукционе

Отношение спроса и предложения составило 2,28 по сравнению с 2,65 за последнее размещение

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 45,32% от объема размещения по сравнению с 60,54% на предыдущем аукционе

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 21,69% от объема размещения по сравнению с 21,18% на предыдущем аукционе

Первичные дилеры выкупили 32,99% от объема размещения по сравнению с 18,28% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:20

Результаты аукциона по продаже 6-и месячных казначейских векселей США

Казначейство США разместило 6-месячные векселя на сумму 41.444 млрд. долларов

Доходность 6-месячных казначейских векселей составила 0,050% против 0,045% на предыдущем аукционе.

Отношение спроса и предложения составило 3,24 по сравнению с 3,62 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 47,73% от объёма размещения по сравнению с 53,45% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,12% от объёма размещения по сравнению с 6,84% на предыдущем аукционе.

Первичные дилеры выкупили 46,15% от объёма размещения по сравнению с 39,71% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:08

Wall Street: Основные фондовые индексы без единой динамики

Основные фондовые индексы США демонстрируют разнонаправленные изменения, так как акции банков и энергетических компаний повышаются, оказывая поддержку Dow, в то время как акции крупных технологический компаний снижаются на фоне роста доходности гособлигаций США и опасений по поводу надвигающегося глобального энергетического кризиса, оказывая давление на Уолл-стрит в целом.

Доходность 10-летних казначейских облигаций подскочила до 1.484% по сравнению с 1.454% в конце прошлой недели. Доходности гособлигаций США стремительно растут с прошлой недели, поскольку рынки продолжают оценивать приближающееся окончание периода сверхдешевых денег. Последние заявления по монетарной политики Федеральной резервной системы сигнализировали о том, что центробанк США может начать сокращение объемов покупок облигаций в ноябре и завершить этот процесс уже к середине 2022 года. Кроме того, прогнозы политиков ФРС по процентным ставкам указали на вероятность более быстрого, чем ожидалось, повышения ставок - в 2022 году.

Помимо растущих доходностей, негативное влияние на акции технологического сектора оказало сообщение о том, что поставщики Apple (AAPL; -1.5% в моменте) и Tesla (TSLA; +1.9%) останавливают производство из-за новой политики Китая в области энергопотребления.

Китай столкнулся с энергетическим кризисом из-за ужесточения норм вредных выбросов китайскими властями и дефицитом угля, что привело к снижению энергоснабжения и остановкам заводов промышленных районов северо-востока страны. В Европе цены на природный газ выросли за последний год на 500%, а в Великобритании подавляющее большинство коммерческих заправок столкнулись с дефицитом бензина из-за панических покупок, связанных с нехваткой водителей цистерн, которые бы довезли топливо от НПЗ до заправок. Это породило спекуляции о глобальном энергетическом кризисе.

Кроме того, участники рынка продолжают следить за развитием событий в Вашингтоне. Спикер палаты представителей США Нэнси Пелоси назначила на четверг голосование по законопроекту об инфраструктуре на $1 трлн., которое, по ее словам, произойдет только в том случае, если у нее будут необходимые голоса, чтобы принять его. Тем временем Сенату США предстоит побороться за принятие законопроекта направленного как на предотвращение закрытия правительства, так и на повышение потолка госдолга страны.

Между тем, акции банков дорожают на фоне повышения доходности американских гособлигаций, тогда как акции энергетический компаний подскочили в свете роста нефтяных котировок.

Определенную поддержку рынку также оказали данные Министерства торговли, которые показали, что в августе новые заказы на товары длительного пользования в США выросли намного больше, чем ожидалось.Согласно отчету, заказы на товары длительного пользования подскочили на 1.8% в августе после роста на 0.5% в июле. Экономисты ожидали, что заказы на товары длительного пользования вырастут на 0.6% по сравнению с падением на 0.1%, о котором сообщалось в предыдущем месяце. В то же время заказы на капитальные товары не оборонного назначения, за исключением самолетов, которые внимательно отслеживают планы бизнес-расходов, в прошлом месяце выросли на 0.5%. Эти так называемые основные заказы на капитальные товары выросли в июле на 0.3%. Экономисты прогнозировали рост заказов на основные средства производства на 0.4%.

Большинство компонентов DOW в плюсе (18 из 30). Лидер роста - Dow Inc. (DOW; +4.30%). Аутсайдер - Salesforce.com Inc. (CRM; -1.79%).

7 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+3.39%). Наибольшее снижение показывает технологический сектор (-1.22%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

75.39

+1.41

+1.91%

Золото

1752.40

+0.70

+0.04%

Dow

34798.00

+124.00

+0.36%

S&P 500

4433.50

-12.25

-0.28%

Nasdaq 100

15148.25

-170.50

-1.11%

10-летние облигации США

1.484

+0.024

+1.64%

Информационно-аналитический отдел TeleTrade

-

19:00

Основные фондовые индексы Европы завершили сессию в плюсе: FTSE 100 7,063.40 +11.92 +0.17% DAX 15,573.88 +42.13 +0.27% CAC 40 6,650.91 +12.45 +0.19%

-

18:39

Нефть: обзор ситуации на рынке

Котировки нефти росли пятый день подряд, при этом цена на нефть марки Brent достигла максимума с октября 2018 года и приблизилась к 80 долларам на фоне опасений по поводу предложения, поскольку спрос в некоторых частях мира растет из-за ослабления пандемических ограничений.

-

18:25

Аналитики Morgan Stanley снизили оценку целевой стоимости акций Amazon (AMZN) из-за роста заработной платы

Как отмечает Bloomberg, в Morgan Stanley снизили оценку целевой стоимости акций Amazon.com (AMZN), поскольку полагают, что прибыль онлайн ритейлера может оказаться под давлением в результате увеличения численности персонала и роста заработной платы.

Аналитики Morgan Stanley снизили оценку целевой стоимости акций Amazon с $4300/акция до $4100, что ниже средней оценки Уолл-стрит в $4157/акцию. Тем не менее, новая оценка указывает на потенциал роста почти на 20% по сравнению с ценой последнего закрытия. Morgan Stanley, как и все другие компании, отслеживаемые Bloomberg, рекомендует покупать акции Amazon, хотя ее аналитики и отмечают, что они могут торговаться в ограниченном диапазоне до тех пор, пока рост выручки компании снова не ускорится в первой половине следующего года.

Стоимость акций Amazon упала на 1.8% в понедельник, оказавшись под давлением вместе с акциями других крупный технологических компаний на фоне роста доходностей гособлигаций. Котировки акций AMZN выросли примерно на 6% от августовского минимума, хотя по-прежнему почти на 10% ниже июльского пика.

Ранее в этом месяце Amazon сообщила, что намеревается нанять 125 000 сотрудников для работы на ее складах и в службе доставки. Ритейлер также заявил, что начальная заработная плата для открытых вакансий в логистике будет в среднем $18/час, что выше базового уровня в $15/час, установленного в 2018 году. Это сообщение появилось после обещания компании нанять более 40 000 человек на корпоративные должности и вакансии в технической сфере.

Увеличение количества специалистов в сфере логистики Amazon и рост заработной платы "указывают на дальнейшее давление на прибыль", - написал аналитик Morgan Stanley Брайан Новак (Brian Nowak), который снизил свои оценки показателя EBIT [прибыль до процентных платежей и налогообложения] на 2021 и 2022 годы, учитывая влияние этих факторов. Тем не менее, он отметил, что, хотя стоимость рабочей силы повышается, растущее число сотрудников компании, работающих в логистике, "является нацеленным на увеличение доли на рынке электронной коммерции, более высокую скорость доставки" и новые возможности для бизнеса.

Hа текущий момент акции AMZN котируются по $3362.99 (-1.83%).

Информационно-аналитический отдел TeleTrade

-

18:20

Золото: обзор ситуации на рынке

Цены на золото немного снизились в понедельник, что было связано с повышением доходности облигаций США и укреплением доллара, поскольку инвесторы ждали выступлений политиков Федеральной резервной системы, чтобы узнать, когда центральный банк может сократить свою экономическую поддержку.

-

18:00

Основные события завтрашнего дня

Во вторник объем статистики будет минимальным. В 01:30 GMT Австралия заявит об изменении розничной торговли за август. Индекс показывает изменение объема продаж в сфере розничной торговли. Поскольку объемы розничной торговли являются одним из показателей потребительских расходов, данный индикатор может служить показателем потребительского спроса и уверенности потребителя, что позволяет точнее определить поворотные точки экономического цикла.

В 06:00 GMT Германия представит индекс потребительского климата от Gfk за октябрь. Показатель рассчитывается немецким экономическим институтом Gfk. Является показателем потребительских настроений. Для расчета показателя опрашивается около 2000 потребителей, которые оценивают относительный уровень прошлых и будущих экономических условий, включая финансовое положение, ситуацию для крупных покупок, а также общую экономическую ситуацию. Ожидается, что индекс ухудшился до -1,8 с -1,2 в сентябре.

В 06:45 GMT Франция выпустит индикатор уверенности потребителей за сентябрь. Согласно прогнозу, индикатор вырос до 100 с 99 в августе.

В 12:00 GMT в еврозоне с речью выступит президент ЕЦБ Кристин Лагард. Кристин Лагард заступила на пост президента ЕЦБ в ноябре 2019 года сроком на 8 лет. Комментарии главы ЕЦБ могут оказать серьезное влияние на рынок, особенно в периоды, когда от ЕЦБ ждут нестандартных мер и изменения курса монетарной политики. Ее комментарии имеют высокую важность и всегда отслеживаются участниками рынка, поскольку могут дать сигналы относительно дальнейших решений по денежно-кредитной политике ЕЦБ.

В 13:00 GMT США выпустят индекс цен на жилье от S&P/Case-Shiller за июль, а в 14:00 GMT - индикатор потребительской уверенности за сентябрь. Первый показатель отражает изменение цен на жилье в 20-ти крупнейших городах США. Не смотря на то, что значение показателя публикуется через 60 дней после окончания отчетного периода, участники рынка пристально следят его динамикой, поскольку методология его расчета признана одной из лучших. Второй индикатор является попыткой измерить оптимизм потребителей. Основан на данных опроса около 5000 домохозяйств. Опрос включает в себя широкий круг вопросов, включая оценку финансового состояния собственного семейного хозяйства, оценку общей экономической ситуации в стране в прошлом и мнение о будущем, приемлемость совершения больших покупок в настоящий момент. Проводится как анализ текущей ситуации, так и ожиданий. Ожидается, что индекс цен на жилье вырос на 20% годовых, а индикатор уверенности потребителей улучшился до 114,5 с 113,8 в августе.

Также в 14:00 GMT с речью выступит глава ФРС Джером Пауэлл.

В 17:40 GMT в США с речью выступит член Комитета по открытым рынкам ФРС М. Боуман.

В 19:00 GMT в США состоится выступление президент ФРБ Атланты Рафаэль Бостик.

Информационно-аналитический отдел TeleTrade

-

17:39

Повышение процентной ставки в Британии может произойти раньше, чем ожидалось - UOB

Экономист UOB Group Ли Сью Энн рассматривает последнее заседание Банка Англии по денежно-кредитной политике.

«На своем сентябрьском заседании Банк Англии пришел к выводу, что существующая позиция по денежно-кредитной политике остается приемлемой. В последнем заявлении Банк Англии отметил, что «умеренное ужесточение политики», предусмотренное в их прогнозном руководстве в августе, и «некоторые события за прошедший период, по-видимому, укрепили этот аргумент, хотя остаются значительные неопределенности».

«Мы перенесли наш прогноз по повышению процентных ставок на конец 2022 года с середины 2023 года, чтобы отразить ключевое изменение в протоколе заседания, согласно которому все члены Комитета по монетарной политике согласились с тем, что любое первоначальное ужесточение денежно-кредитной политики в будущем должно осуществляться путем повышения банковской ставки, даже если это ужесточение станет целесообразным до завершения существующей программы покупки активов государственных облигаций Великобритании».

Информационно-аналитический отдел TeleTrade

-

17:19

Президент ФРБ Чикаго Чарльз Эванс прогнозирует, что в ближайшее время безработица в США опустится ниже 4%

Президент Федерального резервного банка Чикаго Чарльз Эванс в понедельник заявил, что, по его прогнозам, безработица в США упадет ниже 4% в ближайшее время, но даже падения до 3,5%, вероятно, будет недостаточно для устойчивого повышения инфляции выше 2%.

“Я не вижу рисков роста инфляции, если что-то не выйдет из-под контроля”, - сказал Эванс Национальной ассоциации экономики бизнеса. По его словам, еще рано думать, что недавние высокие показатели инфляции из-за узких мест повлияют на инфляционные ожидания.

Информационно-аналитический отдел TeleTrade

-

17:02

Бундесбанк: Инфляция в Германии, вероятно, резко вырастет по сравнению с текущим уровнем

Инфляция в Германии, вероятно, резко вырастет по сравнению с текущим уровнем из-за снижения НДС в предыдущем году, сообщил Бундесбанк в своем ежемесячном отчете в понедельник.

"С сегодняшней точки зрения ставки от 4% до 5% временно возможны с сентября до конца года", - говорится в сообщении банка.

Однако экономисты ожидают, что инфляция заметно снизится в начале следующего года, но останется выше 2% к середине года.

Центральный банк заявил, что экономика Германии продолжила восстановление, начавшееся весной, более быстрыми темпами. В целом, экономический объем, вероятно, вырастет более сильно в третьем квартале, чем весной, отметили эксперты.

Тем не менее, по оценкам центрального банка, летом он не достигнет докризисного уровня четвертого квартала 2019 года из-за трудностей со стороны предложения в промышленности.

Информационно-аналитический отдел TeleTrade

-

16:48

Сегодня в 14:00 GMT истекает срок действия следующих опционов:

EUR/USD: 1.1715-20 (467 млн), 1.1750 (789 млн), 1.1765 (450 млн), 1.1800 (715 млн)

USD/JPY: 109.85 (880 млн)

GBP/USD: 1.3740 (454 млн)

USD/CAD: 1.2700 (760 млн), 1.2875 (750 млн)

AUD/USD: 0.7330-40 (632 млн)

Информационно-аналитический отдел TeleTrade

-

16:32

Wall Street. Индексы начали сессию смешанно: Dow +0.17%, Nasdaq -0.55%, S&P -0.19%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.496% (+4 б.п.).

Нефть (WTI) $75.42 (+1.95%)

Золото $1,753.60 (+0.11%)

-

16:28

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют негативную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,437.50 (-0.18%), фьючерс NASDAQ снизился на 0.73% до уровня 15,207.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

30,240.06

-8.75

-0.03%

Hang Seng

24,208.78

+16.62

+0.07%

Shanghai

3,582.83

-30.24

-0.84%

S&P/ASX

7,384.20

+41.60

+0.57%

FTSE

7,051.81

+0.33

0.00%

CAC

6,653.25

+14.79

+0.22%

DAX

15,574.04

+42.29

+0.27%

Ноябрьские нефтяные фьючерсы Nymex

$75.46

+2.00%

Золото

$1,753.70

+0.11%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как акции крупных технологических компаний оказались под давлением на фоне роста доходности гособлигаций США.

Доходность 10-летних казначейских облигаций подскочила до 1.497% по сравнению с 1.454% в конце прошлой недели. Это самый высокий показатель с 25 июня.

Доходности гособлигаций США стремительно растут с прошлой недели, поскольку рынки продолжают оценивать приближающееся окончание периода сверхдешевых денег. Последние заявления по монетарной политики Федеральной резервной системы сигнализировали о том, что центробанк США может начать сокращение объемов покупок облигаций в ноябре и завершить этот процесс уже к середине 2022 года. Кроме того, прогнозы политиков ФРС по процентным ставкам указали на вероятность более быстрого, чем ожидалось, повышения ставок - в 2022 году.

Участники рынка также продолжают следить за развитием событий в Вашингтоне. Спикер палаты представителей США Нэнси Пелоси назначила на четверг голосование по законопроекту об инфраструктуре на $1 трлн., которое, по ее словам, произойдет только в том случае, если у нее будут необходимые голоса, чтобы принять его. Тем временем Сенату США предстоит побороться за принятие законопроекта направленного как на предотвращение закрытия правительства, так и на повышение потолка госдолга страны.

Между тем, поддержку рынку оказывают акции банков, которые дорожают на фоне повышения доходности гособлигаций, а также акции энергетический компаний, поддержку которым оказывает рост нефтяных котировок.

Благоприятное влияние на настроение инвесторов также оказали данные Министерства торговли, которые показали , в августе новые заказы на товары длительного пользования в США выросли намного больше, чем ожидалось.Согласно отчету, заказы на товары длительного пользования подскочили на 1.8% в августе после роста на 0.5% в июле. Экономисты ожидали, что заказы на товары длительного пользования вырастут на 0.6% по сравнению с падением на 0.1%, о котором сообщалось в предыдущем месяце. В то же время заказы на капитальные товары не оборонного назначения, за исключением самолетов, которые внимательно отслеживают планы бизнес-расходов, в прошлом месяце выросли на 0.5%. Эти так называемые основные заказы на капитальные товары выросли в июле на 0.3%. Экономисты прогнозировали рост заказов на основные средства производства на 0.4%.

Среди сообщений корпоративного характера стоит отметить новость издания Nikkei о том, что поставщики Apple (AAPL) и Tesla (TSLA) останавливают производство из-за новой политики Китая в области энергопотребления. На премаркете акции AAPL подешевели на 0.9%, тогда как акции TSLA - на 0.3%.

-

16:23

Заказы на товары длительного пользования в США подскочили в августе намного больше, чем ожидалось

Согласно отчету, опубликованному Министерством торговли, в августе новые заказы на товары длительного пользования в США выросли намного больше, чем ожидалось.

В отчете говорится, что заказы на товары длительного пользования подскочили на 1,8% в августе после роста на 0,5% в июле.

Экономисты ожидали, что заказы на товары длительного пользования вырастут на 0,6% по сравнению с падением на 0,1%, о котором сообщалось в предыдущем месяце.

За исключением резкого роста заказов на транспортное оборудование, заказы на товары длительного пользования в августе выросли на 0,2% после роста на 0,8% в июле.

Министерство торговли также сообщило, что заказы на капитальные товары не оборонного назначения, за исключением самолетов, которые внимательно отслеживают планы бизнес-расходов, в прошлом месяце выросли на 0,5%. Эти так называемые основные заказы на капитальные товары выросли в июле на 0,3%.

Экономисты прогнозировали рост заказов на основные средства производства на 0,4%.

Информационно-аналитический отдел TeleTrade

-

16:07

Президент ФРБ Чикаго Чарльз Эванс: экономика США "близка" к достижению порога сокращения облигаций

Экономика США близка к тому, чтобы выполнить планку Федеральной резервной системы для начала сокращения своей программы покупки облигаций и выполнит ее в ближайшее время, если рост занятости продолжится, заявил в понедельник президент ФРС Чикаго Чарльз Эванс, последний политик, поддержавший решение центрального банка отказаться от политики в условиях кризиса эпохи пандемии.

"Я вижу, что экономика близка к достижению стандарта "существенного дальнейшего прогресса", который мы изложили в декабре прошлого года", - сказал Эванс в подготовленном выступлении на ежегодной конференции Национальной ассоциации экономики бизнеса в Вирджинии. "Если поток улучшений в сфере занятости продолжится, представляется вероятным, что эти условия будут выполнены в ближайшее время и может начаться сокращение".

Эванс ранее говорил только о том, что он ожидает сокращения в этом году до нынешних $120 млрд ежемесячных покупок активов ФРС, которые направлены на снижение долгосрочных процентных ставок.

В прошлую среду председатель ФРС Джером Пауэлл дал понять, что ФРС, скорее всего, начнет сокращаться уже в ноябре, после того как он заявил после последнего заседания по вопросам политики, на котором ФРС сохранила процентные ставки вблизи нуля, что экономика была одним "приличным" ежемесячным отчетом о рабочих местах, не дотягивающим до порога. Следующий отчет планируется выпустить 8 октября.

С тех пор два чиновника ФРС, президент банка Кливленда Лоретта Местер и президент ФРС Канзас-Сити Эстер Джордж, заявили, что видят экономику уже в достаточно хорошей форме, чтобы центральный банк начал отзывать чрезвычайную поддержку. подробнее

Однако, в отличие от некоторых своих коллег, Эванс остается непоколебимым в своем мнении о том, что текущая более высокая, чем ожидалось, инфляция не требует немедленного повышения процентных ставок после завершения сокращения.

"Меня больше беспокоит то, что мы не обеспечим достаточную инфляцию в 2023 и 2024 годах, чем возможность того, что мы будем жить со слишком большим количеством", - сказал Эванс, утверждая, что проблемы со стороны предложения, которые вызвали всплеск инфляции, исчезнут в течение следующего года.

"На мой взгляд, чтобы закрепить долгосрочные инфляционные ожидания на уровне 2%, мы должны быть готовы принять инфляцию разумно выше 2 процентов во время экспансионистской фазы цикла, чтобы компенсировать дефицит, который почти неизбежно произойдет", когда экономика сократится, сказал Эванс.

Информационно-аналитический отдел TeleTrade

-

15:59

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / объем)

3M Co

MMM

180.99

-0.05(-0.03%)

1046

ALCOA INC.

AA

48.67

0.18(0.37%)

36130

ALTRIA GROUP INC.

MO

48.43

-0.03(-0.06%)

32797

Amazon.com Inc., NASDAQ

AMZN

3,399.21

-26.31(-0.77%)

81809

American Express Co

AXP

177.01

1.29(0.73%)

4524

AMERICAN INTERNATIONAL GROUP

AIG

55.49

0.68(1.24%)

3262

Apple Inc.

AAPL

145.83

-1.09(-0.74%)

1214174

AT&T Inc

T

27.18

0.05(0.18%)

164224

Boeing Co

BA

224.12

2.73(1.23%)

127366

Caterpillar Inc

CAT

197.23

0.41(0.21%)

6083

Chevron Corp

CVX

102.65

2.05(2.04%)

70305

Cisco Systems Inc

CSCO

56.6

-0.13(-0.23%)

665343

Citigroup Inc., NYSE

C

71.94

0.76(1.07%)

90738

E. I. du Pont de Nemours and Co

DD

68.26

0.01(0.01%)

758

Exxon Mobil Corp

XOM

58.86

1.27(2.21%)

280663

Facebook, Inc.

FB

350.6

-2.36(-0.67%)

197947

FedEx Corporation, NYSE

FDX

226.52

-0.12(-0.05%)

21964

Ford Motor Co.

F

13.81

0.03(0.22%)

542463

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

32.2

-0.04(-0.12%)

70041

General Electric Co

GE

104.11

0.31(0.30%)

8268

General Motors Company, NYSE

GM

52.41

0.18(0.34%)

25681

Goldman Sachs

GS

395.05

4.20(1.07%)

10116

Google Inc.

GOOG

2,833.02

-19.64(-0.69%)

9519

Hewlett-Packard Co.

HPQ

27.86

-0.03(-0.11%)

1327

HONEYWELL INTERNATIONAL INC.

HON

219.4

0.21(0.10%)

2734

Intel Corp

INTC

53.86

-0.36(-0.66%)

124332

International Business Machines Co...

IBM

137.07

-0.42(-0.31%)

2936

Johnson & Johnson

JNJ

163.85

-0.51(-0.31%)

16086

JPMorgan Chase and Co

JPM

164.7

1.66(1.02%)

73655

McDonald's Corp

MCD

245.59

-0.83(-0.34%)

3873

Merck & Co Inc

MRK

73.53

-0.08(-0.11%)

31886

Microsoft Corp

MSFT

297.25

-2.10(-0.70%)

204906

Nike

NKE

149.67

0.08(0.05%)

51974

Pfizer Inc

PFE

43.9

-0.04(-0.09%)

82051

Procter & Gamble Co

PG

143.45

-0.10(-0.07%)

7159

Starbucks Corporation, NASDAQ

SBUX

113.65

-0.46(-0.40%)

29993

Tesla Motors, Inc., NASDAQ

TSLA

771.7

-2.69(-0.35%)

430618

Twitter, Inc., NYSE

TWTR

66.86

-0.36(-0.54%)

30023

UnitedHealth Group Inc

UNH

409.45

2.37(0.58%)

1030

Verizon Communications Inc

VZ

54.46

0.09(0.17%)

20254

Visa

V

231.65

0.06(0.03%)

10193

Wal-Mart Stores Inc

WMT

143.69

0.52(0.36%)

2995

Yandex N.V., NASDAQ

YNDX

81.35

1.15(1.43%)

166321

-

15:44

Президент ЕЦБ Кристин Лагард: Базовый сценарий остается, согласно которому инфляция останется ниже целевого уровня 2% в среднесрочной перспективе

Есть несколько факторов, которые могут привести к более сильному ценовому давлению, чем ожидалось.

Но пока есть ограниченные признаки такого риска.

ЕЦБ продолжает рассматривать этот рост инфляции как в значительной степени временный.

Перспективы роста по-прежнему остаются неопределенными и зависят от развития пандемии.

Мы по-прежнему привержены сохранению этих благоприятных финансовых условий.

Необходимо для устойчивого восстановления, чтобы восстановить инфляцию до уровня, предшествовавшего пандемии.

Информационно-аналитический отдел TeleTrade

-

15:30

США: Заказы на товары длительного пользования за искл-ем оборонной промышленности , Август 2.4%

-

15:30

США: Заказы на товары длительного пользования, за искл-ем транспорта, Август 0.2% (прогноз 0.5%)

-

15:30

США: Заказы на товары длительного пользования, Август 1.8% (прогноз 0.7%)

-

15:16

Обзор европейской сессии: Иена-убежище упала до почти трехмесячного минимума

Время Страна Событие Период Предыдущее значение Прогноз Фактическое 08:00 Еврозона Изменение объема кредитования частного сектора, г/г Август 4.2% 4.2% 08:00 Еврозона Денежный агрегат М3, г/г Август 7.6% 7.8% 7.9% 11:45 Еврозона Речь президента ЕЦБ Кристин Лагард Чувствительный к риску австралийский доллар вырос, а иена-убежище упала до почти трехмесячного минимума на фоне ослабления опасений по поводу повсеместного распространения инфекции на рынок со стороны задолжавшей China Evergrande Group.

Рост цен на сырьевые товары также помог австралийской и норвежской кроне, в то время как иена оказалась под давлением, поскольку повышение доходности в США привлекло деньги японских инвесторов.

Курс евро практически не изменился - 1,1707 доллара, в основном игнорируя события на выборах в Германии на выходных, когда социал-демократы, по прогнозам, едва ли победят консервативный блок ХДС / ХСС.

Индекс доллара, который измеряет валюту США против шести основных конкурентов, колебался в середине своего диапазона на прошлой неделе, торгуясь немного выше на 93,40.

Доходность в США поднялась до самого высокого уровня с начала июля в ожидании ужесточения денежно-кредитной политики США после того, как Федеральная резервная система объявила на прошлой неделе, что может начать сокращение стимулов, как только в ноябре, и отмеченное повышение процентных ставок может последовать раньше, чем ожидалось.

Опасения по поводу того, что Evergrande, второй по величине девелопер Китая, может объявить дефолт по своему долгу в размере $305 млрд, в последние недели омрачили торговлю, но некоторые из этих опасений по поводу заражения отступают.

Народный банк Китая в понедельник вливал в финансовую систему 100 млрд юаней ($15,5 млр), добавив к чистой сумме в 320 млрд юаней на прошлой неделе, что является максимальным показателем с января.

Несколько местных органов власти в Китае открыли специальные счета-хранители для проектов недвижимости Evergrande, чтобы защитить средства, предназначенные для жилищных проектов, от перенаправления, сообщило в минувшие выходные СМИ Caixin.

Иена упала до 111.00 за доллар, достигнув минимума 6 июля, после чего торговалась немного выше по сравнению с концом прошлой недели на уровне 110,645.

Это последовало за ростом доходности 10-летних казначейских облигаций США, которая в понедельник достигла 1,4970%, самого высокого уровня с 29 июня, после чего снова снизилась до 1,4854%.

Австралийский доллар поднялся на 0,37% до 0,7285 доллара по сравнению с 0,7220 доллара неделю назад, самого низкого уровня с 24 августа.

Канадский доллар прибавил около 0,3% до 1,2622 канадского доллара за доллар.

Этот рост произошел после того, как нефть марки Brent выросла в течение пятого дня, закрывшись на отметке $80 долларов за баррель, в то время как цены на железную руду, медь и другие промышленные металлы выросли.

ЕUR/USD: пара торгуется со снижением с $1.1725 до 1.1685

GBP/USD: пара торгуется с ростом в диапазоне $1.3660-1.3710

USD/JPY: пара продолжает расти и достигла почти трехмесячного максимума и психологического уровня Y111.00

В 12:30 GMT США объявят об изменении заказов на товары долгосрочного пользования за август. В 18:00 GMT в Британии состоится выступление главы Банка Англии Бэйли. В 23:50 GMT Япония выпустит протокол совещания Банка Японии по вопросам кредитно-денежной политики.

Информационно-аналитический отдел TeleTrade.

-

13:23

Европейские фондовые индексы растут

Европейские фондовые индексы растут, поскольку казалось маловероятным, что к власти придет левая коалиция.

Олаф Шольц из левоцентристских социал-демократов победил консерваторов канцлера Ангелы Меркель на чрезвычайно жестких выборах, положив начало тому, что могло быть долгими месяцами сложных коалиционных переговоров, чтобы решить, кто возглавит крупнейшую экономику Европы.

Левая партия Die Linke упала ниже 5-процентного порога, необходимого для прохождения в парламент.

Акции испанской Cellnex Telecom упали на -3,8% после того, как Citigroup понизила рейтинг акций до "продавать", сославшись на опасения по поводу оценки.

Бумаги Sartorius AG выросли более чем на 1%. Немецкий поставщик лабораторного и фармацевтического оборудования объявил о своем плане расширить свое присутствие в Мичигане, открыв в конце 2023 года новый современный завод площадью 130000 квадратных футов в Анн-Арборе.

TotalEnergies, BP Plc и Royal Dutch Shell подорожали более чем на 3%, поскольку фьючерсы на нефть Brent достигли отметки 80 долларов за баррель из-за опасений по поводу предложения и на фоне оптимизма по поводу растущего спроса.

Акции IWG подскочили почти на 7% после сообщений о том, что компания по аренде офисов рассматривает возможность разделения на несколько различных компаний.

Котировки Petrofac выросли на 22%. Нефтесервисная компания заявила, что достигла соглашения о признании вины с Управлением по борьбе с серьезным мошенничеством Великобритании в отношении расследования неспособности компании предотвратить взяточничество.

Rolls Royce Holdings поднялся на -7,1% после того, как аэрокосмическая компания была выбрана для поставки силовой установки для B-52 Stratofortress в рамках программы замены коммерческих двигателей.

Немецкий BASF вырос на 1,8% после подписания Меморандума о взаимопонимании с Sanyo Chemical о совместной разработке и доступе к технологиям для создания передовых полиуретановых дисперсий.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 072,65

+ 21,36

+ 0,3%

DAX

15 655,48

+ 122,79

+ 0,79%

CAC

6 668,94

+ 32,05

+ 0,48%

Информационно-аналитический отдел TeleTrade

-

13:07

Обзор финансово-экономический прессы: Маск заявил о расширении инвестиций в разработки Tesla в Китае

Bloomberg

Глава YouTube пообещала сделать все возможное для работы видеосервиса в России

Глава YouTube впервые прокомментировала блокировку материалов российской оппозиции. По ее словам, YouTube признает свободу слова основной ценностью, но вынужден выполнять некоторые требования по удалению контента

YouTube считает свободу слова основной ценностью, но будет в отдельных случаях выполнять требования российских властей об удалении материалов с видеохостинга YouTube. Об этом заявила гендиректор YouTube Сьюзан Войжитски в интервью Bloomberg.

CNBC

Маск заявил о расширении инвестиций в разработки Tesla в Китае

Гендиректор Tesla Илон Маск на Всемирной интернет-конференции в Китае рассказал о том, как компания обеспечивает локальное хранение данных и призвал к их защите. Он оценил лидерство КНР в сфере цифровых технологий и отметил, что производитель электромобилей продолжит расширять инвестиции в стране

Основатель Tesla, миллиардер Илон Маск заявил о намерении расширять инвестиции и усилия компании-производителя электромобилей в Китае на Всемирной интернет-конференции, организованной администрацией киберпространства КНР, передает CNBC.

Google может снизить свою комиссию за облачные продажи чужого софта до 3%

Google может снизить сборы с продаж стороннего программного обеспечения через свое облачное подразделения с 20% до 3%. Лидер этого рынка Amazon Web Services взимает со сторонних компаний около 5%, по оценке аналитиков UBS. Microsoft заявила, что снизила свою ставку с 20% до 3%

Облачная платформа Google может сократить свою долю дохода, которую она получает при продажах программного обеспечения сторонних разработчиков. Комиссия компании при таких сделках снизится с 20% до 3%, передает CNBC со ссылкой на собеседника, знакомого с внутренней политикой Google.

Информационно-аналитический отдел TeleTrade

-

12:43

Задолженность по кредитным картам в США снова растет

В начале пандемии появились обнадеживающие и неожиданные признаки сокращения задолженности по кредитным картам. Теперь эта линия тренда, кажется, меняется.

В начале COVID-19 многие американцы оставались дома и не тратили деньги, как обычно. Они также получили несколько раундов экстренной денежной помощи, помогая оплачивать счета по кредитным картам, по крайней мере, временно.

Расходы снова увеличиваются - и результаты начинают отражаться в наших ежемесячных отчетах.

Фактически, 42% тех, у кого есть задолженность по кредитной карте, или 59 миллионов американцев, говорят, что они увеличили свои балансы с начала пандемии, согласно новому исследованию, проведенному сайтом личных финансов Bankrate.com.

Этот разворот тенденции отражен в последних данных Федерального резервного банка Нью-Йорка. Ежеквартальный отчет о домашнем долге и кредитах показал, что счета по кредитным картам выросли на $17 млрд во втором квартале 2021 года до $790 млрд в национальном масштабе. Это был первый рост после четырех кварталов падений подряд.

Также увеличились автокредиты на $33 млрд за квартал и ипотечный долг на $282 млрд. В целом, общий долг домохозяйств составляет $14,96 трлн, а квартальный рост составляет 2,1%.

Конечно, не все долги одинаковы, и это не должно автоматически считаться плохим. Рост ипотечной задолженности может быть объяснен тем, что многие люди покупают дома на горячем рынке недвижимости, а процентные ставки близки к историческим минимумам, что не обязательно является проблемой для балансов домохозяйств.

Однако задолженность по кредитной карте особенно опасна. От него может быть очень сложно избавиться, поскольку остатки на счетах повышаются до определенного уровня в сочетании с заоблачных процентных ставок по возобновляемым долгам - по данным Bankrate, в настоящее время средние ставки превышают 16%. Добавьте к этому штрафы за просрочку платежа или пропущенные платежи, и цикл будет трудно прервать.

Эти опасения подчеркнуты в недавнем исследовании, проведенном агентством по недвижимости Clever. Почти каждый пятый из тех, у кого есть задолженность по кредитной карте, 18%, сообщает, что у него есть счета на сумму более 20 000 долларов. Между тем 40% тех, у кого есть ежемесячный баланс, не освобождались от долгов по кредитным картам с 2018 года, а 15% борются с этим более 15 лет.

Хронический долг может заставить людей чувствовать себя довольно мрачно. По данным Clever, треть тех, у кого есть задолженность по кредитной карте, думают, что на ее погашение уйдет как минимум пара лет, а 20% говорят, что три года или больше. Больше всего удручает то, что 3% считают, что это никогда не станет возможным.

Информационно-аналитический отдел TeleTrade.

-

12:21

Понедельник: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы завершили сессию неоднозначно, поскольку инвесторы взвесили последствия роста цен на энергоносители и риски для финансовой системы Китая.

Китайский индекс Shanghai Composite упал на -0,84% на фоне опасений по поводу вируса и Evergrande. Запрет на торговлю криптовалютой также подорвал настроения.

Запасы материалов привели к падению на фоне опасений, что сокращение энергопотребления наносит ущерб производству.

Гонконгский индекс Hang Seng закрылся с незначительными изменениями перед официальными и частными показателями китайского производственного сектора, которые будут опубликованы в четверг, что, как ожидается, добавит признаков замедленного роста.

Японские рынки отказались от ранней прибыли и завершились незначительным снижением, поскольку инвесторы ожидали голосования в среду, которое определит, кто станет следующим премьер-министром страны после Йошихиде Суги.

Грузоотправители резко упали, в то время как акции авиакомпаний и железнодорожных операторов выросли в надежде на то, что они выиграют от возобновления экономического роста по мере улучшения ситуации с заражением COVID-19.

Австралийские рынки росли, акции горнодобывающих и энергетических компаний росли на фоне роста цен на сырую нефть и железную руду. Настроения также улучшились после ослабления ограничений, связанных с коронавирусом, в большинстве регионов.

Акции Rio Tinto, Fortescue Metals Group и Mineral Resources выросли на 1-3%. Котировки Woodside Petroleum выросли на 3,2%, а акции Oil Search и Santos поднялись примерно на 2%.

Банки также в целом выросли: Commonwealth Bank of Australia поднялся на 2,8 процента. Qantas Airways прибавила 2,8%, Flight Center - 7,5%, а Webjet - 5,2%, поскольку инвесторы ожидают открытия штатов.

Акции Сеула выросли, поскольку иностранные инвесторы продлили свою покупательскую серию восьмую сессию подряд.

Бумаги Shinwon, производителя одежды с присутствием в промышленной зоне Кэсон в Северной Корее, подорожали на 16,2%, так как надежды на межкорейское сотрудничество выросли в минувшие выходные.

Акции Новой Зеландии закрылись немного ниже, поскольку Synlait сообщила о своем первом годовом убытке с момента листинга восемь лет назад, но заявила, что в этом году ожидает возвращения к "устойчивой прибыльности". Акции Synlait подскочили на 7,9%.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

30 240,06

-8,75

-0,03%

SHANGHAI

3 582,83

-30,24

-0,84%

HSI

24 208,78

+16,62

+0,07%

ASX 200

7 384,2

+41,6

+0,57%

KOSPI

3 133,64

+8,4

+0,27%

NZX 50

13 227,7

-31,85

-0,24%

Информационно-аналитический отдел TeleTrade

-

12:02

Годовые темпы роста широкого денежного агрегата М3 еврозоны увеличились в августе

Годовые темпы роста широкого денежного агрегата М3 еврозоны увеличились до 7,9% в августе 2021 года с 7,6% в июле, составив в среднем 7,9% за три месяца по август.

Годовые темпы роста более узкого агрегата M1, который включает наличные деньги в обращении и депозиты овернайт, в августе составили 11,1% по сравнению с 11,0% в июле. Годовые темпы роста краткосрочных депозитов, кроме депозитов овернайт (M2-M1), составили -1,5% в августе по сравнению с -1,8% в июле. Годовой темп роста рыночных инструментов (М3-М2) увеличился до 9,9% в августе с 7,9% в июле.

Если посмотреть на вклад компонентов в годовой темп роста M3, более узкий агрегированный M1 внес 7,8 процентных пункта (по сравнению с 7,7 процентными пунктами в июле), краткосрочные депозиты, кроме депозитов овернайт (M2-M1), внесли -0,4 процентных пункта. (рост с -0,5 процентного пункта) и рыночные инструменты (M3-M2) дали 0,5 процентного пункта (рост с 0,4 процентного пункта).

Что касается динамики кредитования, то годовые темпы роста совокупного кредита резидентам еврозоны снизились до 5,7% в августе 2021 года с 6,0% в предыдущем месяце. Годовые темпы роста кредита сектору государственного управления снизились до 12,1% в августе с 12,4% в июле, в то время как годовые темпы роста кредита частному сектору снизились до 3,1% в августе с 3,4% в июле.

Годовые темпы роста скорректированных кредитов частному сектору в августе составили 2,9% по сравнению с 3,0% в июле. Среди заемных секторов годовые темпы роста скорректированных кредитов населению в августе составили 4,2%, не изменившись по сравнению с предыдущим месяцем, в то время как годовые темпы роста скорректированных кредитов нефинансовым корпорациям снизились до 1,5% в августе с 1,7% в июле.

Информационно-аналитический отдел TeleTrade

-

11:40

Губернатор Харухико Курода пообещал сосредоточить внимание Банка Японии на борьбе с COVID-19 в условиях слабой инфляции

Банк Японии продолжит уделять внимание смягчению экономического удара от пандемии коронавируса, учитывая сохраняющуюся неопределенность в отношении перспектив и сдерживаемую инфляцию, заявил в понедельник губернатор Харухико Курода.

По словам Курода, вялый внутренний спрос и нежелание компаний перекладывать более высокие затраты на сырье на потребителей, вероятно, сохранят умеренный рост инфляции.

Он добавил, что рост экспорта и производства также замедлится в ближайшем будущем, поскольку причиной остановки заводов в Юго-Восточной Азии стали японские производители, поразившие пандемию.

"Это правда, что экономика Японии была сдержана последовательными волнами COVID-19", - сказал Курода в своей речи, произнесенной на онлайн-встрече с лидерами бизнеса в Осаке, западная Япония, повторив готовность центрального банка при необходимости еще больше смягчить денежно-кредитную политику.

Но он сказал, что сбои в цепочках поставок, вероятно, будут временными, и восстановление экономики Японии станет более очевидным по мере ослабления воздействия пандемии.

Под контролем кривой доходности Банк Японии обязуется поддерживать краткосрочные процентные ставки на уровне -0,1% и доходность 10-летних облигаций на уровне около 0% за счет агрессивной печати денег.

Он также продлил до марта следующего года ряд программ, призванных облегчить финансовую нагрузку на компании, пострадавшие от пандемии.

“Хотя условия корпоративного финансирования с недавнего времени улучшились, условия компаний, предлагающих личные услуги, остаются тяжелыми”, - сказал Курода.

“Учитывая высокую неопределенность прогнозов из-за распространения варианта« Дельта », Банк Японии должен в настоящее время продолжать концентрироваться на реагировании на пандемию”, - сказал он.

Информационно-аналитический отдел TeleTrade

-

11:24

Цены на нефть растут пятый день подряд

В понедельник цены на нефть растут пятый день подряд, при этом цена на нефть марки Brent составляла $80 на фоне опасений по поводу предложения, поскольку в некоторых частях мира наблюдается рост спроса с ослаблением условий пандемии.

Нефть Brent подорожала на 1,2%, до $79,01 доллара за баррель, повышаясь третью неделю подряд до пятницы. Нефть США прибавила 1,1%, до $74,81, что является максимальным с июля, после роста пятую неделю подряд на прошлой неделе.

Аналитики ANZ отмечают, что рост цен на газ также способствует росту цен на нефть, поскольку жидкость становится относительно дешевой для производства электроэнергии.

Остановившись на восстановлении спроса, члены Организации стран-экспортеров нефти и их союзники, известные как ОПЕК +, столкнулись с трудностями при увеличении добычи, поскольку из-за пандемии сохраняется недостаточное инвестирование или задержки в техническом обслуживании.

Первая публичная продажа в Китае государственных запасов нефти едва ли повлияла на прибыль, поскольку PetroChina и Hengli Petrochemical купили четыре груза на общую сумму около 4,43 миллиона баррелей.

Импорт нефти в Индию достиг трехмесячного пика в августе, отскочив от почти годового минимума, достигнутого в июле, поскольку нефтеперерабатывающие предприятия второго по величине импортера сырой нефти производили запасы в ожидании более высокого спроса.

Информационно-аналитический отдел TeleTrade

-

11:00

Еврозона: Изменение объема кредитования частного сектора, г/г , Август 4.2%

-

11:00

Еврозона: Денежный агрегат М3, г/г, Август 7.9% (прогноз 7.8%)

-

10:41

Энергетический кризис в Китае начинает сказываться на экономических перспективах

По словам аналитиков, нехватка электроэнергии в Китае, вызванная ограниченными поставками угля и ужесточением стандартов выбросов, спровоцировала сокращение тяжелой промышленности в нескольких регионах и замедлила темпы экономического роста страны.

Китай пообещал снизить энергоемкость примерно на 3% в 2021 году для достижения своих климатических целей, а власти провинций в последние месяцы усилили меры по ограничению выбросов после того, как только 10 из 30 материковых регионов смогли достичь своих энергетических целей в первой половине года.

Более высокие цены на уголь и ограниченные поставки в стране, которая полностью зависит от угольной энергии для энергоснабжения, также привели к нехватке электроэнергии в преддверии зимнего отопительного сезона.

“Прекращение подачи электроэнергии произошло в связи с тем, что перезагрузка регулирования выбросов углерода в Китае столкнулась с его промышленным бумом на фоне пандемии”, - заявили аналитики Morgan Stanley в записке для клиентов в понедельник.

“Сокращение производства, если оно будет продолжительным, может снизить рост ВВП на 1 п.п. в 4 квартале, прежде всего за счет производства материалов”.

В прошлом году экономика Китая быстро восстановилась после пандемии COVID-19, но недавние данные указывают на замедление роста второй по величине экономики мира. Подробнее

Аналитики Morgan Stanley заявили, что сталелитейная, алюминиевая и цементная промышленность пострадали от ограничений производства: около 7% мощностей по производству алюминия приостановлено, а 29% национального производства цемента затронуто, добавив, что бумага и стекло могут стать следующими отраслями, которые столкнутся с перебоями в поставках.

“Шок энергоснабжения второй по величине экономики и крупнейшего производителя в мире повлияет на мировые рынки”, - заявили аналитики Nomura в исследовательской записке для клиентов, разосланной 24 сентября.

“Шоки предложения побудили нас еще больше снизить наши прогнозы роста ВВП в 3 и 4 кварталах в годовом исчислении до 4,7% и 3,0% соответственно с 5,1% и 4,4%”, - говорится в примечании.

Nomura снизила прогноз валового внутреннего продукта (ВВП) на 2021 год до 7,7% с 8,2%. Китай поставил цель экономического роста на 2021 год на уровне выше 6%.

Снижение энергопотребления, которое в течение последних нескольких недель сказывалось на производителях в ключевых промышленных центрах восточного и южного побережья, теперь распространяется и на жилой сектор в некоторых частях северо-востока.

Чтобы попытаться уменьшить дефицит, Национальное энергетическое управление Китая (NEA) приказало угольным и газовым компаниям увеличить добычу, чтобы обеспечить страну достаточным запасом энергии для поддержания тепла в домах зимой, сообщил регулятор в воскресенье.

На прошлой неделе основные производители угля в Китае встретились, чтобы попытаться решить проблему дефицита предложения и сдержать рост цен.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

-

10:23

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 118,86

+ 67,04

+ 0,95%

DAX

15 703,22

+ 170,41

+ 1,1%

CAC 40

6 672,49

+ 34,71

+ 0,52%

Информационно-аналитический отдел TeleTrade

-

10:04

Обзор азиатской сессии: Иена упала к трехмесячному минимуму на фоне роста доходностей гособлигаций США

Время Страна Событие Период Предыдущее значение Прогноз Фактическое 05:00 Япония Индекс ведущих индикаторов Июль 104.2 104.1 05:00 Япония Индекс совпадающих индикаторов Июль 94.6 94.4 Иена упала в понедельник к трехмесячному минимуму, поскольку более высокая доходность гособлигаций США привлекла деньги японских инвесторов, в то время как рост цен на сырьевые товары оказал поддержку австралийской и норвежской кроне. Доходность американских долговых бумаг поднялась до самого высокого уровня с начала июля в ожидании ужесточения денежно-кредитной политики ФРС. Ориентирная доходность 10-летних казначейских облигаций США в понедельник достигла уровня 1,466%, что является максимальным значением с 2 июля.

Традиционно чувствительный к риску австралийский доллар продолжил восстанавливаться и поднялся на 0,37% после достижения накануне месячного минимума, поскольку опасения относительно распространения негативных последствий со стороны проблемы China Evergrande Group уменьшились.

Курс евро практически не изменился и находился около $1,1720, в основном игнорируя результаты выборов в Германии на выходных, где социал-демократы, по прогнозам, имеют высокие шансы победить консервативный блок ХДС/ХСС.

Доллар торговался в середине своего диапазона прошлой недели по отношению к основным валютам. Федеральная резервная система объявила в среду, что она, вероятно, начнет сокращать ежемесячные покупки облигаций в ноябре, и отмеченное повышение процентных ставок может последовать раньше, чем ожидалось. При этом половина членов Федерального комитета по открытым рынкам прогнозирует повышение в следующем году.

Опасения по поводу того, что второй по величине девелопер Китая Evergrande может объявить дефолт по своему долгу в 305 миллиардов долларов, в последние недели омрачили настроения на рынках, но ситуация начинает выравниваться. Народный банк Китая в понедельник, как и на прошлой неделе, влил в финансовую систему дополнительные 100 миллиардов юаней (15,47 миллиарда долларов), что увеличило общую сумму помощи в 320 миллиардов юаней, что является максимальным показателем с января. Несколько местных органов власти в Китае открыли специальные счета-хранители для проектов недвижимости Evergrande, чтобы защитить средства, предназначенные для жилищных проектов, от перенаправления.

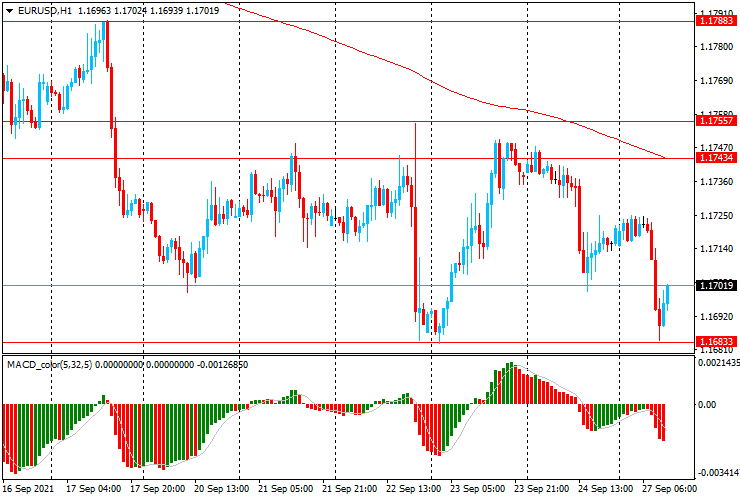

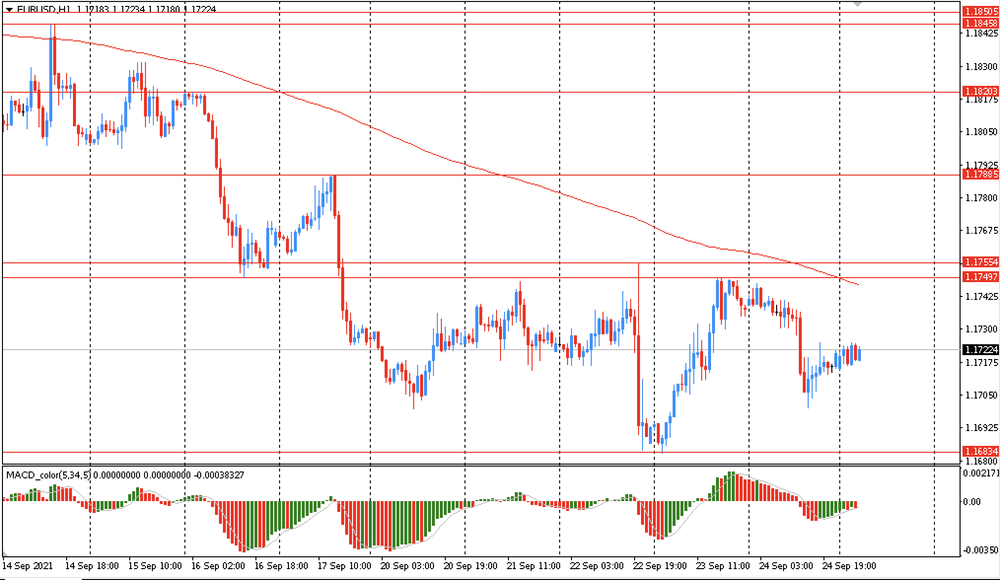

В пятницу пара EUR/USD торговалась с понижением и закрыла день в красной зоне около цены $1.1715. Сегодня пара торговалась в узком диапазоне $1.1715-25, оставаясь вблизи пятничной цены закрытия. На часовом графике EUR/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.1750). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

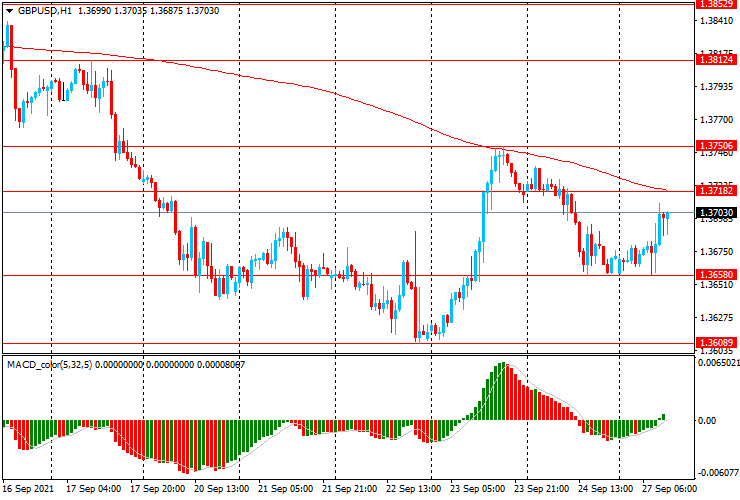

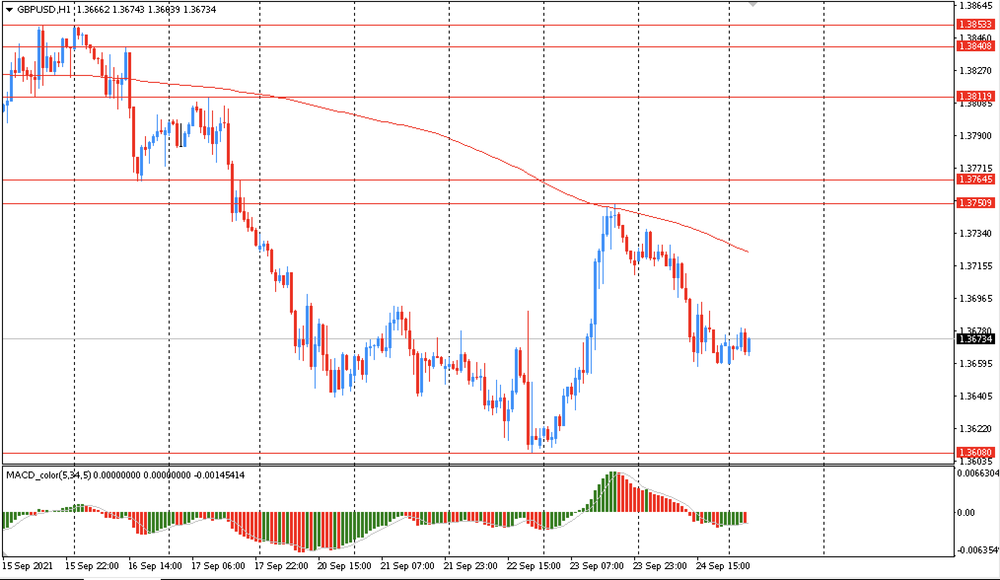

В пятницу пара GBP/USD торговалась с понижением и закрыла день в красной зоне около цены $1.3670. Сегодня пара торговалась в узком диапазоне $1.3660-75, оставаясь вблизи пятничной цены закрытия. На часовом графике GBP/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.3725). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

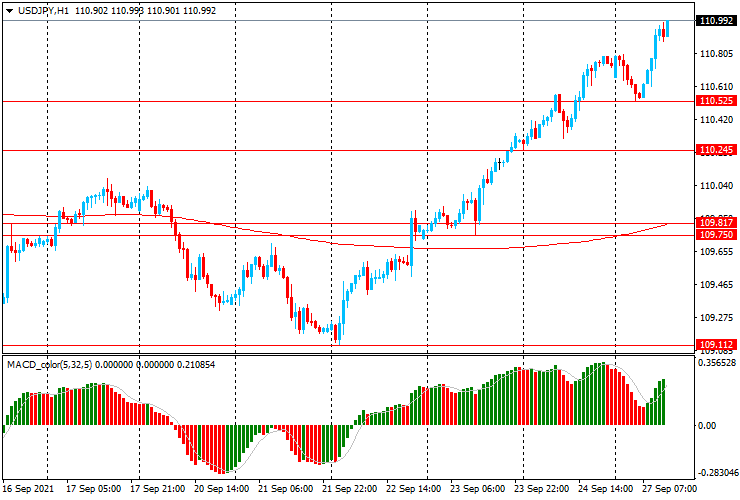

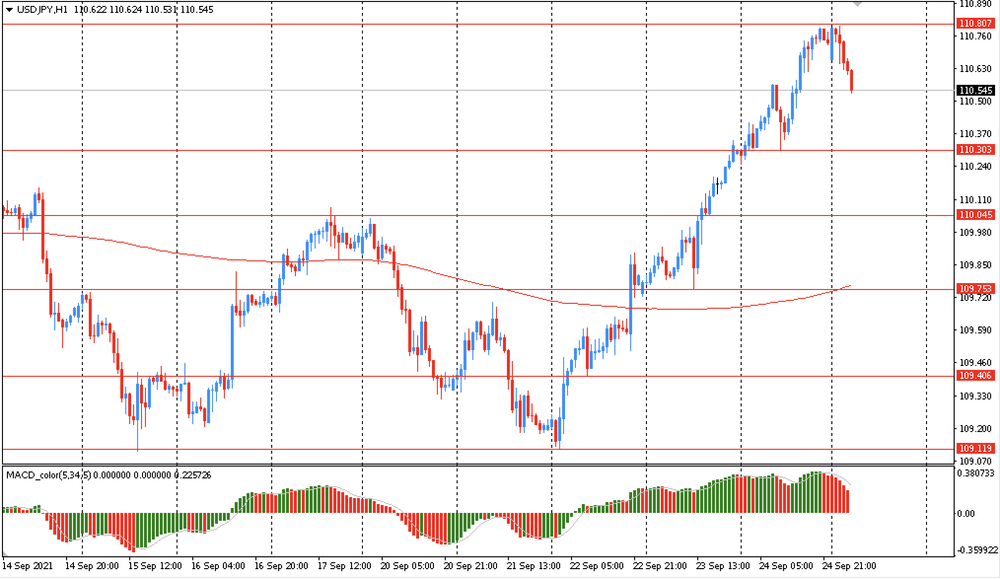

В пятницу пара USD/JPY торговалась с повышением и закрыла день на положительной территории около цены Y110.75. Сегодня пара немного упала, опустившись к отметке Y110.55. На часовом графике USD/JPY все еще торгуется выше линии скользящей средней МА (200) Н1 (Y109.75). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

В понедельник выйдет небольшое количество данных. В 08:00 GMT еврозона заявит об изменении агрегата М3 денежной массы и объема кредитования частного сектора за август. В 10:00 GMT в Германии состоится публикация ежемесячного отчета Бундесбанка. В 11:45 GMT в еврозоне с речью выступит глава ЕЦБ Лагард. В 12:30 GMT США объявят об изменении заказов на товары долгосрочного пользования за август. В 18:00 GMT в Британии состоится выступление главы Банка Англии Бэйли. В 23:50 GMT Япония выпустит протокол совещания Банка Японии по вопросам кредитно-денежной политики.

Информационно-аналитический отдел TeleTrade

-

09:41

Европейские фондовые индексы, вероятно, откроются с повышением

DAX +1.0%

FTSE +1.0%

IBEX +0.7%

Европейские фондовые индексы, вероятно, откроются в понедельник с повышением, при этом в центре внимания, вероятно, будут находиться энергетические компании на фоне роста стоимости нефти на рынках.

Информационно-аналитический отдел TeleTrade

-

09:21

Дополнительные события сегодняшнего дня:

В 09:40 GMT Германия проведет аукцион по продаже 12-ти месячных гособлигаций

В 10:00 GMT Бундесбанк опубликует месячный отчет

В 11:00 GMT Мексика опубликует данные по торговому балансу за август

В 12:00 GMT представитель ФРС Эванс выступит с речью

В 13:00 GMT Франция проведет аукцион по продаже 3-х, 6-ти и 12-ти месячных гособлигаций

В 15:30 GMT США проведут аукцион по продаже 2-х летних гособлигаций

В 15:30 GMT США проведут аукцион по продаже 6-ти месячных гособлигаций

В 16:00 GMT Канада проведет аукцион по продаже 10-ти летних гособлигаций

В 17:00 GMT США проведет аукцион по продаже 5-ти летних гособлигаций

В 17:00 GMT США проведут аукцион по продаже 3-х месячных гособлигаций

Информационно-аналитический отдел TeleTrade

-

08:35

Опционные уровни* на понедельник, 27 сентября 2021 года:

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1818 (835)

$1.1785 (555)

$1.1762 (567)

Цена на момент написания обзора: $1.1723

Уровни поддержки (открытый интерес**, контрактов):

$1.1671 (3747)

$1.1635 (1148)

$1.1593 (6557)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 8 октября составляет 71298 контракта (согласно данным за 24 сентября), при этом максимальное количество контрактов привязано к страйку $1,2200 (8607);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3859 (432)

$1.3816 (522)

$1.3778 (171)

Цена на момент написания обзора: $1.3676

Уровни поддержки (открытый интерес**, контрактов):

$1.3615 (1190)

$1.3560 (957)

$1.3484 (1372)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 8 октября составляет 11973 контракта, при этом максимальное количество контрактов привязано к страйку $1,4150 (2071);

- общий открытый интерес по PUT опционам с датой экспирации 8 октября составляет 17193 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3800 (1778);

- соотношение PUT/CALL согласно данным за 24 сентября составило 1,44 против 1,27 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

-

08:10

На этой неделе проблемный китайский гигант недвижимости Evergrande должен будет выплатить еще $47,5 млн

В конце прошлой недели китайский гигант недвижимости Evergrande заключил соглашение с держателями внутренних облигаций о выпуске облигации в юанях. В четверг, 23 сентября, компания должна была выплатить долговой купон на сумму 83,5 млн долларов, из них по офшорной облигации на сумму 42 млрд долларов. На данный момент по закону существует 30-дневный «льготный» период для совершения этих платежей. Это означает, что если оплата со стороны девелопера производится в течение этого временного окна, то «по умолчанию» все будет хорошо и без проблем.

На этой неделе предстоит еще один платеж в размере 47,5 млн долларов. Опять же, есть 30-дневный льготный период. Скорее всего, до истечения этого срока выплаты со стороны компании не поступят. Необходимо далее смотреть на риторику властей как компании так и страны.

Информационно-аналитический отдел TeleTrade

-

08:02

Япония: Индекс ведущих индикаторов, Июль 104.1

-

08:01

Япония: Индекс совпадающих индикаторов, Июль 94.4

-

05:30

Сырьевой рынок, Daily history за 24 сентября 2021 г.

Сырье Цена закрытия Изменение, % Brent 77.85 0.97 Серебро 22.376 -0.69 Золото 1749.518 0.29 Палладий 1956.05 -1.34 -

03:30

Календарь на сегодня, понедельник, 27 сентября 2021 г.

Время Страна Событие Период Предыдущее значение Прогноз 05:00 (GMT) Япония Индекс ведущих индикаторов Июль 104.6 05:00 (GMT) Япония Индекс совпадающих индикаторов Июль 94.6 08:00 (GMT) Еврозона Изменение объема кредитования частного сектора, г/г Август 4.2% 08:00 (GMT) Еврозона Денежный агрегат М3, г/г Август 7.6% 7.8% 11:45 (GMT) Еврозона Речь президента ЕЦБ Кристин Лагард 12:30 (GMT) США Заказы на товары длительного пользования за искл-ем оборонной промышленности Август -1.2% 12:30 (GMT) США Заказы на товары длительного пользования, за искл-ем транспорта Август 0.7% 0.5% 12:30 (GMT) США Заказы на товары длительного пользования Август -0.1% 0.7% 18:00 (GMT) Великобритания Выступление главы Банка Англии Эндрю Бэйли 23:50 (GMT) Япония Протокол последнего заседания Банка Японии -

03:15

Валютный рынок, Daily history за 24 сентября 2021 г.

Валютная пара Цена закрытия Изменение, % AUDUSD 0.726 -0.46 EURJPY 129.781 0.25 EURUSD 1.17199 -0.14 GBPJPY 151.378 0.06 GBPUSD 1.36691 -0.32 NZDUSD 0.70126 -0.72 USDCAD 1.26538 0.07 USDCHF 0.92426 0.12 USDJPY 110.728 0.39 -