Market news

-

23:08

Среда: итоги дня на основных фондовых площадках США

Основные фондовые индексы США преимущественно выросли, так как инвесторы оценивали инфляционные данные, которые показали, что в июле рост потребительских цен в США замедлился, а также сообщения о фискальных стимулах.

-

22:40

Основные фондовые индексы США в последний час торгов демонстрируют преимущественно позитивную динамику:

Большинство компонентов DOW в плюсе (26 из 30). Лидер роста - Caterpillar Inc. (CAT; +3.68%). Аутсайдер - Visa Inc. (V; -1.10%).

8 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+0.93%). Наибольшее снижение показывает здравоохранительный сектор (-1.02%).

Информационно-аналитический отдел TeleTrade

-

22:00

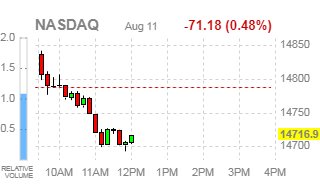

DJIA +0.56% 35,463.15 +198.48 Nasdaq -0.25% 14,751.07 -37.02 S&P +0.16% 4,444.01 +7.26

-

20:03

Среда: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы закрылись с повышением в среду, так как данные из США предоставили предварительный признак того, что инфляция, возможно, достигла пика.

-

19:39

Nasdaq 100 может достичь июльского минимума на уровне 14455 - Credit Suisse

Nasdaq 100 завершил медвежий «внешний день». Индекс также находится на верхней границе того, что считается «типичным» экстремумом (на 15% выше среднего значения за 200 дней), а также демонстрирует явную медвежью дивергенцию импульса RSI. Это оставляет угрозу медвежьего «восходящего клина», и аналитики Credit Suisse по-прежнему считают, что индекс может протестировать июльский минимум и 63-дневное среднее значение в диапазоне 14455/305.

«Рост Nasdaq 100 был ограничен максимумом 15185, и резкое падение вчера привело к появлению медвежьего «внешнего дня», который создает угрозу для отработки небольшого медвежьего «восходящего клина»».

«С учетом того, что доходность облигаций США сформировала дно и ожидается дальнейший рост, а сам индекс Nasdaq 100 находится на верхней границе того, что мы по-прежнему считаем его «типичным» экстремумом (на 15% выше среднего значения за 200 дней), а также с ярко выраженной медвежьей дивергенцией импульса RSI, мы видим непосредственный риск снижения».

«Движение выше 15185 необходимо, чтобы снова подтвердить восходящий уклон. Если данный сценарий реализуется, сопротивлением будет выступать уровень 15280 и верхняя граница экстремума на отметке 15360».

Информационно-аналитический отдел TeleTrade

-

19:12

Wall Street: Основные фондовые индексы без единой динамики

Основные фондовые индексы США демонстрируют разнонаправленные изменения, так как инвесторы оценивают инфляционные данные, которые показали, что в июле рост потребительских цен в США замедлился, а также сообщения о фискальных стимулах.

Согласно отчету Министерства труда США, индекс потребительских цен (ИПЦ) вырос на 0.5% в прошлом месяце после роста на 0.9% в июне. За 12 месяцев до июля индекс потребительских цен вырос на 5.4%. Без учета нестабильных продуктов питания и энергоносителей, индекс потребительских цен вырос на 0.3% после роста на 0.9% в июне. В то же время так называемый базовый индекс потребительских цен вырос на 4.3% в годовом исчислении после роста на 4.5% в июне. Экономисты прогнозировали, что общий ИПЦ вырастет на 0.5%, а базовый ИПЦ - на 0.4%.

Инвесторы опасались, что более высокие, чем ожидалось, данные по инфляции могут свидетельствовать о том, что инфляция имеет устойчивую восходящую тенденцию, поставив под сомнение заверения председателя ФРС Джерома Пауэлла о том, что рост цен носит временный характер, а также увеличить вероятность сворачивания монетарных стимулов американского центробанка в ближайшем будущем. Последние данные по инфляции несколько ослабили эти беспокойства.

Участники рынка также взвешивают сообщение о том, что Сенат одобрил план расходов на $3.5 трлн. в среду рано утром, на следующий день после того, как верхняя палата Конгресса США приняла двухпартийный законопроект о расходах на развитие инфраструктуры на сумму в $1 трлн. Новый план предполагает расходы на борьбу с изменением климата, бесплатное образование, расширение программ медицинской помощи, отпуск по уходу за ребенком и другие социальные стимулы. Обсуждения более масштабного инфраструктурного пакета возобновятся, когда Конгресс вернется с каникул 13 сентября. Между тем, несколько сенаторов-демократов заявили, что не поддерживают это предложение.

Акции производителей оборудования Caterpillar (CAT) и Deere & Co. (DE), поставщика строительных материалов Vulcan Materials (VMC) и сталелитейной компании Nucor (NUE) подорожали на 1.3-2.7%, та как ожидается, что эти компании выиграют от участия в реализации инфраструктурных проектов.

В то же время акции энергетических компаний демонстрируют снижение (Chevron (CVX) на 0.2% и Exxon Mobil (XOM) на 0.3%), так как цены на нефть упали после того, как США призвали страны ОПЕК+ увеличить поставки для поддержки экономического восстановления.

Большинство компонентов DOW в плюсе (24 из 30). Лидер роста - The Home Depot Inc. (HD; +1.80%). Аутсайдер - Visa Inc. (V; -1.26%).

6 из 11 секторов S&P в плюсе. Больше всего вырос сектор коммунальных услуг (+0.83%). Наибольшее снижение показывает здравоохранительный сектор (-0.98%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

67.61

-0.68

-1.00%

Золото

1752.80

+21.10

+1.22%

Dow

35324.00

+169.00

+0.48%

S&P 500

4430.75

+0.75

+0.02%

Nasdaq 100

14969.50

-75.00

-0.50%

10-летние облигации США

1.352

+0.01

+0.75%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию в плюсе: FTSE 100 7,220.14 +59.10 +0.83% DAX 15,826.09 +55.38 +0.35% CAC 40 6,857.99 +37.78 +0.55%

-

18:24

В JPMorgan не рекомендуют покупать акции General Electric (GE), утверждая, что их стоимость может упасть до $40/шт.

Как отмечает Barron’s, аналитик J.P. Morgan и давний "медведь" в отношении акций General Electric (GE) Стивен Туса (Stephen Tusa) дал свою оценку результатам компании за второй квартал в своем отчете в среду. И снова ему не понравилось то, что он увидел. Недостатками компании для Туса остаются ее сложноструктурность и денежный поток.

27 июля General Electric отчиталась о скорректированной прибыли в размере $0.40 в расчете на одну акцию за второй квартал и повысила прогноз по свободному денежному потоку от промышленных операций на 2021 год до $4.3 млрд. в среднем с ранее прогнозируемых $3.5 млрд. Инвесторы отреагировали положительно на это: стоимость акций GE за день выросла на 1.2%, в то время как индекс S&P 500 упал на 0.5%, а индекс Dow Jones Industrial Average снизился на 0.2%.

Аналитики Уолл-стрит высоко оценили улучшенный прогноз свободного денежного потока компании. Аналитик RBC Дин Дрей (Deane Dray) заявил, что "путеводная звезда" [основной бизнес] GE улучшает свободный денежный поток, добавив, что реструктуризация, проводимая генеральным директором Ларри Калпом, идет по плану. Аналитик Melius Скотт Дэвис (Scott Davis) назвал улучшение прогноза "примечательным и критически важным положительным моментом". Оба аналитика рекомендуют покупать акции GE.

Туса, однако, советует "Держать" акции GE. При этом его оценка их целевой стоимости составляет $40/акцию, что более чем на 60% ниже, текущего уровня. Его предыдущий прогноз справедливой стоимости для акций GE составлял $5/шт., но после того, как компания недавно завершила обратный сплит акций в соотношении 1 к 8, он отразил это изменение в своей оценке. Т.е. фактически его оценка осталась без изменений.

Туса по-своему смотрит на то, как компания генерирует денежные потоки, и ее прогнозы. "Структура остается оторванной от реальности и устарелой в плане отражения способности предприятия приносить денежные доходы", - пишет Туса.

Структура, о которой он говорит, - это то, как GE отчитывается о свободном денежном потоке от промышленных операций. В течение многих лет GE продавала свою дебиторскую задолженность, так называемый "факторинг". Часть этой дебиторской задолженности была куплена GE Capital, финансовым подразделением компании, в качестве арбитража в отношении стоимости финансирования. Калп решил покончить с этой сложноструктурностью.

Однако это имеет большое влияние на то, как компания отчитывается о движении денежных средств. Во втором квартале GE сообщила о скорректированном свободном денежном потоке в промышленном сегменте в размере $388 млн. Нескорректированный показатель составил -$2.0 млрд. Основной причиной такой существенной разницы является отток $2.7 млрд., связанный с факторингом дебиторской задолженности, который уже прекращен. Промышленные предприятия теперь сами несут ответственность за взыскание своей дебиторской задолженности. Они не могут передать их GE Capital или другой организации.

GE объявила, что прекращает свои программы факторинга дебиторской задолженности с 1 апреля 2021 года. Это означает, что до первого квартала 2022 года будут внесены корректировки для сопоставлений в годовом исчислении.

Вероятно, Туса считает, что, когда все корректировки будут сделаны, инвесторов не впечатлит способность новой GE получать прибыль.

Другие аналитики, похоже, не согласны. Они гораздо более позитивно оценивают акции компании: 65% аналитиков, покрывающих GE, рекомендуют покупать ее акции. Средняя оценка аналитиков целевой стоимости акций GE составляет $122/шт., что более чем в три раза превышает оценку Стивена Туса.

Туса впервые рекомендовал продавать акций GE в 2016 году. С тех пор у него по ним не было рейтинга "Покупать".

На текущий момент акции GE котируются по $105.67 (-0.39%).

Информационно-аналитический отдел TeleTrade

-

16:32

Wall Street. Индексы начали сессию выше нулевой отметки: Dow +0.36%, Nasdaq +0.30%, S&P +0.28%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.35% (-1 б.п.).

Нефть (WTI) $67.35 (-1.38%)

Золото $1,744.50 (+0.74%)

-

16:29

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют умеренное повышение

Перед открытием рынка фьючерс S&P находится на уровне 4,438.25 (+0.18%), фьючерс NASDAQ повысился на 0.31% до уровня 15,090.75. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,070.51

+182.36

+0.65%

Hang Seng

26,660.16

+54.54

+0.20%

Shanghai

3,532.62

+2.69

+0.08%

S&P/ASX

7,584.30

+21.70

+0.29%

FTSE

7,198.80

+37.76

+0.53%

CAC

6,849.16

+28.95

+0.42%

DAX

15,796.89

+26.18

+0.17%

Сентябрьские нефтяные фьючерсы Nymex

$67.42

-1.27%

Золото

$1,742.70

+0.64%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренное повышение после того, как данные по инфляции показали, что в июле рост потребительских цен в США замедлился.

Согласно отчету Министерства труда США, индекс потребительских цен (ИПЦ) вырос на 0.5% в прошлом месяце после роста на 0.9% в июне. За 12 месяцев до июля индекс потребительских цен вырос на 5.4%. Без учета нестабильных продуктов питания и энергоносителей, индекс потребительских цен вырос на 0.3% после роста на 0.9% в июне. В то же время так называемый базовый индекс потребительских цен вырос на 4.3% в годовом исчислении после роста на 4.5% в июне. Экономисты прогнозировали, что общий ИПЦ вырастет на 0.5%, а базовый ИПЦ - на 0.4%.

Инвесторы опасались, что более высокие, чем ожидалось, данные по инфляции могут указывать на то, что инфляция в США более устойчива, что ставит под сомнение мнение председателя ФРС о том, что рост цен носит временный характер, и повысит риск сокращения количественного смягчения в краткосрочной перспективе.

Кроме того, инвесторы взвешивают сообщение о том, что Сенат одобрил план расходов на $3.5 трлн. в среду рано утром, на следующий день после того, как верхняя палата Конгресса США приняла двухпартийный законопроект о расходах на развитие инфраструктуры на сумму в $1 трлн. Новый план предполагает расходы на борьбу с изменением климата, бесплатное образование, расширение программ медицинской помощи, отпуск по уходу за ребенком и другие социальные стимулы. Это сообщение усилило опасения, что меры фискальной политики могут удержать инфляцию на более высоком уровне длительный период времени. Обсуждения более масштабного инфраструктурного пакета возобновятся, когда Конгресс вернется с каникул 13 сентября. Между тем, несколько сенаторов-демократов заявили, что не поддерживают это предложение.

Участники рынка также продолжают следить за квартальными отчетами американских компаний. Сегодня в фокусе внимания оказались результаты Coinbase Global (COIN). Компания сообщила, что по итогам второго квартала заработала $6.42 в расчете на одну акцию, что оказалось выше консенсус-прогноза аналитиков в $2.57 на акцию. Квартальная выручка компании также заметно превзошла оценку Уолл-стрит. Стоимость акций COIN на премаркете подскочила на 4.3%.

После закрытия торговой сессии ожидается публикация квартальной отчетности eBay (EBAY). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $0.95 в расчете на акцию при выручке в $2.857 млрд.

-

15:52

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

199.08

-0.17(-0.09%)

982

ALCOA INC.

AA

44.05

0.18(0.41%)

94162

ALTRIA GROUP INC.

MO

48.14

0.03(0.06%)

3152

Amazon.com Inc., NASDAQ

AMZN

3,328.80

8.12(0.24%)

17975

AMERICAN INTERNATIONAL GROUP

AIG

53.16

0.02(0.04%)

7114

Apple Inc.

AAPL

146.15

0.55(0.38%)

501041

AT&T Inc

T

28.11

0.02(0.07%)

53063

Boeing Co

BA

236.8

1.02(0.43%)

67572

Caterpillar Inc

CAT

215.37

1.30(0.61%)

37503

Chevron Corp

CVX

101.76

-0.32(-0.31%)

36717

Cisco Systems Inc

CSCO

55.71

0.10(0.18%)

26037

Citigroup Inc., NYSE

C

72.86

-0.12(-0.16%)

38783

Deere & Company, NYSE

DE

378.84

2.22(0.59%)

1585

Exxon Mobil Corp

XOM

58.05

-0.13(-0.22%)

112384

Facebook, Inc.

FB

362.96

1.83(0.51%)

38396

FedEx Corporation, NYSE

FDX

271.8

0.54(0.20%)

4224

Ford Motor Co.

F

13.86

0.04(0.29%)

193175

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

38.63

0.41(1.07%)

144675

General Electric Co

GE

106.48

0.40(0.38%)

24667

General Motors Company, NYSE

GM

54.3

0.04(0.07%)

23688

Goldman Sachs

GS

407

-0.97(-0.24%)

13465

Google Inc.

GOOG

2,758.99

-2.94(-0.11%)

2660

Hewlett-Packard Co.

HPQ

29.75

0.02(0.07%)

534

Home Depot Inc

HD

331.56

0.08(0.02%)

805

HONEYWELL INTERNATIONAL INC.

HON

231.91

0.03(0.01%)

914

Intel Corp

INTC

54.2

0.26(0.48%)

57823

International Business Machines Co...

IBM

141.3

-0.08(-0.06%)

719

Johnson & Johnson

JNJ

173.93

0.16(0.09%)

1293

JPMorgan Chase and Co

JPM

158.97

-0.29(-0.18%)

49404

McDonald's Corp

MCD

234.4

0.95(0.40%)

519

Merck & Co Inc

MRK

75.33

0.14(0.19%)

5956

Microsoft Corp

MSFT

287.65

1.21(0.42%)

57131

Pfizer Inc

PFE

47.85

-0.34(-0.71%)

434384

Procter & Gamble Co

PG

141.92

-0.36(-0.25%)

793

Starbucks Corporation, NASDAQ

SBUX

116.5

0.56(0.48%)

13368

Tesla Motors, Inc., NASDAQ

TSLA

714.6

4.61(0.65%)

161464

The Coca-Cola Co

KO

56.77

-0.03(-0.05%)

7461

Twitter, Inc., NYSE

TWTR

65.91

0.23(0.35%)

56523

Verizon Communications Inc

VZ

55.52

0.04(0.07%)

11880

Wal-Mart Stores Inc

WMT

149.82

1.14(0.77%)

48781

Walt Disney Co

DIS

176.8

-0.27(-0.15%)

9705

Yandex N.V., NASDAQ

YNDX

67.35

-0.01(-0.01%)

1353

-

13:40

Европейские фондовые индексы торгуются в зеленой зоне

Европейские фондовые индексы торгуются в зеленой зоне, после того, как американские законодатели согласились на увеличение экономики на триллион долларов.

Инвесторы следили за данными по потребительской инфляции в США, которые должны выйти позже в тот же день, что может повлиять на оценки того, когда ФРС начнет сокращать покупки активов.

Бумаги голландского банка ABN Amro подскочили на 3,8%. Голландский банк сообщил о росте чистой прибыли во втором квартале 2021 года и заявил, что возобновит выплату дивидендов.

Акции Vestas Wind Systems упали в цене на 3%. Компания по производству ветряных турбин снизила прогноз на 2021 год из-за отсутствия прогнозов по операционной прибыли во втором квартале.

Рыночная стоимость Avast увеличилась на 2,7% после того, как американская компания по кибербезопасности NortonLifeLock Inc согласилась купить своего конкурента, котирующегося на лондонских биржах, за $8,6 млрд, чтобы стать лидером в области программного обеспечения для обеспечения безопасности потребителей.

Акции компании по доставке еды Deliveroo упали в цене на 4,6%, несмотря на то, что стоимость заказов на ее платформе более чем удвоилась в первом полугодии.

Provident Financial увеличила капитализацию на 6,3%. Компания потребительского финансирования сообщила, что ее убыток до налогообложения в первом полугодии составил 44,2 миллиона фунтов по сравнению с убытком в 28,1 миллиона фунтов годом ранее. Результаты включают убытки, связанные с запланированным закрытием Подразделения потребительского кредитования или CCD.

Акции Vivendi выросли на 1,2%. Французский медиа-конгломерат сообщил, что он продал 7,1% акционерного капитала Universal Music за $2,8 млрд.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 196,39

+ 35,35

+ 0,49%

DAX

15 783,23

+ 12,52

+ 0,08%

CAC

6 841,81

+ 21,6

+ 0,32%

Информационно-аналитический отдел TeleTrade

-

13:22

Новости компаний: квартальные результаты Coinbase Global (COIN) превзошли ожидания аналитиков

Согласно обнародованному отчету, прибыль компании Coinbase Global (COIN) по итогам второго квартала 2021 финансового года (ФГ) достигла $6.42 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.57 на одну акцию.

Квартальная выручка компании составила $2.033 млрд., тогда как средний прогноз аналитиков предполагал $1.828 млрд.

Акции COIN на премаркете выросли до уровня $276.59 (+2.57%).

Информационно-аналитический отдел TeleTrade

-

12:39

Среда: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись разнонаправленно после того, как Сенат США одобрил законопроект об инфраструктуре на $1 трлн.

В то время как официальные лица ФРС говорят о перспективах отмены некоторых мер бюджетного стимулирования, инвесторы ждали данных по потребительской инфляции в США позже в тот же день, чтобы получить дополнительные сведения о перспективах денежно-кредитной политики.

Акции Китая закрылись без изменений, поскольку случаи COVID-19 в стране достигли семимесячного максимума.

Японские акции демонстрируют рост четвертую сессию подряд, поскольку сильная прибыль Bridgestone и других компаний перевешивает опасения по поводу быстро растущего числа случаев коронавируса в столице.

Акции Bridgestone подорожали на 5,4% после того, как производитель шин сообщил о сильной квартальной прибыли и опубликовал оптимистичный прогноз годовой прибыли. Точно так же акции Toho Zinc подскочили на 12,7% после повышения прогнозов по прибыли на год.

Банки Mitsubishi UFJ Financial и Sumitomo Mitsui Financial выросли примерно на 3%, так как доходность облигаций США выросла до месячного максимума после того, как Сенат США принял законопроект об инфраструктуре на сумму $1 трлн.

Австралийские рынки достигли рекордного уровня, так как Commonwealth объявил о рекордном выкупе акций на $4,4 млрд после сообщения о 20-процентном росте годовой прибыли.

Акции Commonwealth выросли на 1,5%, в то время как акции трех других крупных банков прибавили от 0,7% до 1,2%. Рыночная стоимость Insurance Australia Group упала на -2,7% после сообщения о чистом убытке после налогообложения в размере $427 млн за период, закончившийся 30 июня 2021 года.

Крупные горнодобывающие компании BHP и Rio Tinto увеличили капитализацию более чем на 1%, несмотря на то, что цены на железную руду упали до трехмесячного минимума из-за опасений по поводу ослабления спроса в Китае.

Акции Iress взлетели на 5,8% после того, как группа программного обеспечения для финансовых услуг получила пересмотренное предложение о выкупе от шведской частной инвестиционной компании EQT.

Что касается экономических новостей, то потребительское доверие в Австралии остается слабым в августе, как показал последний опрос Westpac Bank, его индекс настроений упал на 4,4% до 104,1 с 108,8 в июле.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 070,51

+182,36

+0,65%

SHANGHAI

3 532,62

+2,69

+0,08%

HSI

26 660,16

+54,54

+0,2%

ASX 200

7 584,3

+21,7

+0,29%

KOSPI

3 220,62

-22,57

-0,7%

NZX 50

12 748,07

-16,16

-0,13%

Информационно-аналитический отдел TeleTrade

-

10:22

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 187,64

+ 26,6

+ 0,37%

DAX

15 774,57

+ 3,86

+ 0,02%

CAC 40

6 834,21

+ 14

+ 0,21%

Информационно-аналитический отдел TeleTrade

-

09:20

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.1%

FTSE +0.1%

IBEX +0.1%

Европейские фондовые индексы, вероятно, откроются в среду небольшим повышением в преддверии выхода данных по инфляции потребительских цен в США за июль, которые выйдут позже в этот же день.

Информационно-аналитический отдел TeleTrade

-