Market news

-

23:11

Понедельник: итоги дня на основных фондовых площадках США

Основные фондовые индексы США немного выросли, так как участники рынка готовились к напряженной неделе, загруженной важными экономическими данными и квартальной отчетностью крупнейших банков, а также выступлением председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в Конгрессе США.

-

22:36

Основные фондовые индексы США в последний час торгов демонстрируют позитивную динамику:

Большинство компонентов DOW в минусе (16 из 30). Лидер роста - The Walt Disney Company (DIS; +3.67%). Аутсайдер - Cisco Systems, Inc. (CSCO; -1.03%).

7 из 11 секторов S&P в плюсе. Больше всего вырос финансовый сектор (+0.64%). Наибольшее снижение показывает потребительский оборонительный сектор (-0.23%).

Информационно-аналитический отдел TeleTrade

-

22:02

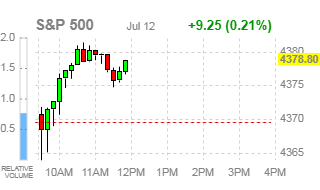

DJIA +0.32% 34,981.46 +111.30 Nasdaq +0.13% 14,720.41 +18.49 S&P +0.29% 4,382.03 +12.48

-

20:00

Понедельник: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы выросли до рекордно высокого уровня в понедельник, так как трейдеры ожидали отчетность от крупнейших банков США за второй квартал на этой неделе.

-

19:12

Wall Street: Основные фондовые индексы в плюсе

Основные фондовые индексы США демонстрируют незначительное повышение, так как участники рынка готовятся к напряженной неделе, загруженной важными экономическими данными и квартальной отчетности крупнейших банков, а также выступлением председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в Конгрессе США.

Экономический календарь текущей недели включает в себя данные по потребительским ценам, ценам производителей, промышленному производству и розничным продажам за июнь. Кроме того, председатель ФРС США Джером Пауэлл должен предстать перед Конгрессом в среду и четверг с полугодовым отчетом по денежно-кредитной политике. Инвесторы будут внимательно изучать данные, особенно июньские показатели инфляции, а также комментарии Пауэлла, надеясь получить дополнительные сигналы о том, предпримут ли политики ФРС действия в отношении сокращения программы покупок активов в ближайшем будущем.

Goldman Sachs (GS) и JPMorgan Chase (JPM) уже завтра утром обнародуют свои финансовые результаты за второй квартал 2021 года, что даст неофициальный старт сезону корпоративной отчетности в США. Котировки акций банковского сегмента, таких как JPMorgan Chase (JPM), Goldman Sachs (GS), Citigroup (С) и Bank of America (BAC) демонстрируют повышение на 0.3%-2.5%, что скорее отражает реакцию на повышение доходности долгосрочных государственных облигаций США (доходность 10-летних гособлигаций повысилась на 1 б.п. до 1.37%), чем ожидания публикации солидных результатов банками.

Аналитики, опрошенные FactSet, прогнозируют, что прибыль компаний S&P 500 выросла на 64% во втором квартале по сравнению с аналогичным периодом 2020 года, когда пандемия коронавируса значительно замедлила деловую активность. Это самый высокий прирост за более чем десятилетие. В отраслевом разрезе, как ожидается, все 11 секторов рынка продемонстрируют увеличение прибыли, при этом наибольший прирост покажут энергетика, промышленность, сектор сырьевых материалов, а также потребительский и финансовый сектора в силу возобновления экономического роста.

Тем временем на настроения инвесторов рынка продолжает давить тревожная ситуация с коронавирусом в мире. СМИ сообщили, что власти Австралии намерены продлить локдаун в Сиднее, а Южная Корея планирует ввести более строгие меры социального дистанцирования на две недели из-за скачка случаев инфицирования коронавирусом.

Большинство компонентов DOW в минусе (16 из 30). Лидер роста - The Goldman Sachs Group Inc. (GS; +2.49%). Аутсайдер - Salesforce.com Inc. (CRM; -0.90%).

6 из 11 секторов S&P в плюсе. Больше всего вырос финансовый сектор (+0.44%). Наибольшее снижение показывает потребительский оборонительный сектор (-0.40%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

74.10

-0.46

-0.62%

Золото

1804.20

-6.40

-0.35%

Dow

34822.00

+71.00

+0.20%

S&P 500

4369.50

+9.50

+0.22%

Nasdaq 100

14842.75

+32.25

+0.22%

10-летние облигации США

1.37

+0.014

+1.03%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию в плюсе: FTSE 100 7,125.42 +3.54 +0.05% DAX 15,790.51 +102.58 +0.65% CAC 40 6,559.25 +29.83 +0.46%

-

18:34

Квартальные результаты крупных банков вот-вот дадут старт сезону корпоративной отчетности. Обратите внимание на Citigroup (C)

Как отмечает Barron’s, инвесторы в акции банковского сегмента надеются, что на этой неделе у них появится повод для оптимизма, когда JPMorgan Chase (JPM), Goldman Sachs Group (GS) и другие опубликуют результаты за второй квартал. Но им не следует на это надеяться.

Дело не в том, что для акций банков не было хороших новостей. Буквально в прошлом месяце крупнейшие банки легко прошли ежегодные стресс-тесты Федеральной резервной системы, что открыло им путь к возврату капитала акционерам без ограничений. Они также получили поддержку благодаря улучшению экономических условий, высвобождению резервов на покрытие безнадежных кредитов, которые так и не понадобились, и продолжению торговли ценными бумагами и заключения сделок. Банки контролировали то, что они могут контролировать, и преуспели в этом.

Но есть один фактор, который банки не могут контролировать - доходность по облигациям. Биржевой фонд (ETF) SPDR S&P Bank (KBE) прибавил около 30% в начале года, так как доходность 10-летних государственных облигаций США повысилась до 1.75%. Однако ETF потерял около половины этой прибыли, поскольку на прошлой неделе доходность 10-летних гособлигаций упала ниже 1.3%. Несмотря на то, что отчетность банков должна содержать много хороших новостей, их может оказаться недостаточно, чтобы способствовать росту акций сегмента. На самом деле, может произойти и обратное.

Банки доказали, что у них прочная основа, но следующий этап роста более неопределенный. Мало кто ожидает, что торговля ценными бумагами, - активность которая резко увеличилась в прошлом году на фоне нестабильной рыночной конъюнктуры, - сохранит прошлогодние бурные темпы роста. В целом по сектору выручка от торговли ценными бумагами во втором квартале, вероятно, снизилась примерно на 30% в годовом исчислении. Ожидания высвобождения резервов и возврата капитала акционерам уже учтены в стоимости акций банков. Что касается роста кредитов, ожидания слабые, поскольку кредитная активность, вероятно, была сдержанной.

Акции банковских учреждений не так дешевы, как год назад, когда многие из них торговались ниже балансовой стоимости (BV), но по сравнению с более широким рынком они все еще выглядят дешевыми. ETF SPDR S&P Bank в настоящее время торгуется с мультипликатором "цена/прогноз прибыли на следующий год" на уровне 11.1Х, в то время как S&P 500 - 21.6Х.

На этом фоне, когда банки сильны, но, пожалуй, не так привлекательны и, конечно, не так дешевы, интересными выдаются акции Citigroup (C), которые торгуются c BV всего в 0.9X и дивидендной доходностью в 3% после падения на 13% за последний месяц. Аналитики, опрошенные FactSet, ожидают, что Citigroup отчитается, что заработала $1.99 на акцию, что примерно в четыре раза больше, чем в аналогичном квартале предыдущего года.

На текущий момент акции C котируются по $68.63 (+0.26%).

Информационно-аналитический отдел TeleTrade

-

16:33

Wall Street. Индексы начали сессию смешанно: Dow -0.36%, Nasdaq +0.33%, S&P -0.12%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.34% (-2 б.п.).

Нефть (WTI) $73.60 (-1.29%)

Золото $1,804.10 (-0.36%)

-

16:27

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют разнонаправленные изменения

Перед открытием рынка фьючерс S&P находится на уровне 4,358.00 (-0.04%), фьючерс NASDAQ повысился на 0.40% до уровня 14,870.00. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент преимущественно снижаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,569.02

+628.60

+2.25%

Hang Seng

27,515.24

+170.70

+0.62%

Shanghai

3,547.84

+23.75

+0.67%

S&P/ASX

7,333.50

+60.20

+0.83%

FTSE

7,089.16

-32.72

-0.46%

CAC

6,522.72

-6.70

-0.10%

DAX

15,693.70

+5.77

+0.04%

Августовские нефтяные фьючерсы Nymex

$73.68

-1.18%

Золото

$1,801.10

-0.52%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют разнонаправленные изменения, так как на Уолл-стрит готовятся к напряженной неделе, загруженной важными экономическими данными и квартальной отчетности крупнейших банков, а также выступлением председателя Федеральной резервной системы (ФРС) Джерома Пауэлла перед Конгрессом США.

Экономический календарь текущей недели включает в себя данные по потребительским ценам, ценам производителей, промышленному производству и розничным продажам за июнь. Кроме того, председатель ФРС США Джером Пауэлл должен предстать перед Конгрессом в среду и четверг с полугодовым отчетом по денежно-кредитной политике. Инвесторы будут внимательно изучать данные, особенно июньские показатели инфляции, а также комментарии Пауэлла, чтобы получить дополнительные сигналы о том, предпримут ли политики ФРС действия в отношении сокращения программы покупок активов в ближайшем будущем.

Goldman Sachs (GS) и JPMorgan Chase (JPM) завтра обнародуют свои финансовые результаты за второй квартал 2021 года, что даст неофициальный старт сезону корпоративной отчетности в США. Аналитики, опрошенные FactSet, ожидают, что прибыль компаний S&P 500 выросла на 64% во втором квартале по сравнению с аналогичным периодом 2020 года, когда пандемия коронавируса значительно замедлила деловую активность. Это будет самый высокий прирост за более чем десятилетие.

Тем временем на настроения инвесторов рынка продолжает давить тревожная ситуация с коронавирусом в мире. СМИ сообщили, что власти Австралии намерены продлить локдаун в Сиднее, а Южная Корея планирует ввести более строгие меры социального дистанцирования на две недели из-за скачка случаев инфицирования коронавирусом.

В фокусе участников рынка также находятся акции Virgin Galactic (SPCE), котировки которых на премаркете повысились на 4.3% после того, как генеральный директор компании миллиардер Ричард Брэнсон совершил долгожданный испытательный суборбитальный полет в воскресенье. Брэнсон назвал этот полет предвестником новый эры космического туризма. Virgin Galactic планирует начать космические туристические полеты уже в следующем году.

-

15:51

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

199.1

-1.90(-0.95%)

3590

ALCOA INC.

AA

37.18

-0.26(-0.69%)

12489

ALTRIA GROUP INC.

MO

47.31

-0.09(-0.19%)

14214

Amazon.com Inc., NASDAQ

AMZN

3,734.00

14.66(0.39%)

26056

American Express Co

AXP

171.34

-0.60(-0.35%)

4903

AMERICAN INTERNATIONAL GROUP

AIG

46.68

-0.19(-0.41%)

279

Apple Inc.

AAPL

146.01

0.90(0.62%)

1157770

AT&T Inc

T

28.38

-0.07(-0.25%)

68150

Boeing Co

BA

237.99

-1.60(-0.67%)

70896

Caterpillar Inc

CAT

216.54

-0.88(-0.40%)

5063

Chevron Corp

CVX

103.4

-0.67(-0.64%)

9773

Cisco Systems Inc

CSCO

53.62

-0.12(-0.22%)

4905

Citigroup Inc., NYSE

C

68.04

-0.41(-0.60%)

95620

E. I. du Pont de Nemours and Co

DD

77.7

-0.78(-0.99%)

1397

Exxon Mobil Corp

XOM

60.86

-0.37(-0.60%)

45922

Facebook, Inc.

FB

352.17

1.75(0.50%)

46358

FedEx Corporation, NYSE

FDX

295.4

-1.00(-0.34%)

1454

Ford Motor Co.

F

14.44

-0.04(-0.28%)

286649

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

36.1

-0.40(-1.10%)

93729

General Electric Co

GE

13.11

-0.05(-0.38%)

142211

General Motors Company, NYSE

GM

58.69

-0.07(-0.12%)

80445

Goldman Sachs

GS

370

-1.76(-0.47%)

12464

Google Inc.

GOOG

2,598.99

7.50(0.29%)

2531

Hewlett-Packard Co.

HPQ

30.13

0.09(0.30%)

2385

Home Depot Inc

HD

321.3

-0.79(-0.25%)

1683

HONEYWELL INTERNATIONAL INC.

HON

222.4

-1.94(-0.86%)

3855

Intel Corp

INTC

56.04

0.05(0.09%)

37291

International Business Machines Co...

IBM

140.8

-0.72(-0.51%)

5436

Johnson & Johnson

JNJ

169.15

-0.60(-0.35%)

3993

JPMorgan Chase and Co

JPM

154.72

-1.05(-0.67%)

49355

McDonald's Corp

MCD

235.11

-0.57(-0.24%)

1568

Merck & Co Inc

MRK

77.62

-0.37(-0.47%)

7625

Microsoft Corp

MSFT

279.25

1.31(0.47%)

107863

Nike

NKE

160.35

-0.65(-0.40%)

7278

Procter & Gamble Co

PG

136.55

-0.48(-0.35%)

2851

Starbucks Corporation, NASDAQ

SBUX

117.46

-0.01(-0.01%)

6620

Tesla Motors, Inc., NASDAQ

TSLA

662.7

5.75(0.88%)

203907

The Coca-Cola Co

KO

54.3

-0.16(-0.29%)

21967

Twitter, Inc., NYSE

TWTR

69.24

0.27(0.39%)

16825

UnitedHealth Group Inc

UNH

410.67

-1.44(-0.35%)

1338

Verizon Communications Inc

VZ

55.92

-0.15(-0.27%)

31441

Visa

V

238.02

-0.45(-0.19%)

4844

Wal-Mart Stores Inc

WMT

140.03

-0.27(-0.19%)

6976

Walt Disney Co

DIS

177.4

0.36(0.20%)

39086

Yandex N.V., NASDAQ

YNDX

70

-0.44(-0.62%)

477

-

15:48

До начала регулярной сессии поступили сообщения о присвоении рейтингов акциям следующих компаний

Аналитики BMO Capital Markets присвоили акциям Chevron (CVX) рейтинг Outperform; целевая стоимость $123

-

15:48

До начала регулярной сессии поступили сообщения о снижении рейтингов акций следующих компаний

Аналитики Wolfe Research снизили рейтинг акций 3M (MMM) до уровня Underperform с Peer Perform; целевая стоимость снижена до $215

-

15:47

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Morgan Stanley повысили рейтинг акций Travelers (TRV) до уровня Equal-Weight с Underweight; целевая стоимость $166

-

13:57

Европейские фондовые индексы торгуются со снижением

Европейские фондовые индексы торгуются со снижением после того, как лидеры стран G20 признали, что варианты COVID-19 могут поставить под угрозу восстановление экономики после пандемии.

На прошлой неделе было зарегистрировано более 2,6 миллиона новых случаев, при этом в Европе наблюдался резкий рост на 30%, сообщила ВОЗ в своем последнем эпидемиологическом отчете.

Инвесторы также ждали сигналов от сезона отчетности в США, публикации данных по инфляции в нескольких странах и свидетельских показаний председателя Федеральной резервной системы Джерома Пауэлла.

Акции Credit Suisse упали на -1,6%. Швейцарский кредитор объявил, что Флориана Скарлато решила немедленно покинуть компанию, чтобы решить новую задачу за пределами банка.

Котировки Daily Mail & General Trust выросли на 1,7%. Британская медиагруппа сообщила, что ее контролирующий акционер, Rothermere Continuation Ltd., рассматривает предложение о покупке оставшихся активов группы, если продажи ее подразделения страховых рисков и бизнеса Cazoo пройдут.

Компания Tate & Lyle, поставщик ингредиентов для продуктов питания и напитков, прибавила 1,5% после того, как объявила о соглашении о продаже контрольного пакета акций своего бизнеса по производству первичных продуктов компании KPS Capital Partners, LP.

Акции компании по страхованию автомобилей Admiral Group выросли на 3,3%. Компания заявила, что ожидает более высокой, чем ожидалось, прибыли Группы до налогообложения от продолжающейся деятельности в первой половине 2021 года в диапазоне от 450 миллионов до 500 миллионов фунтов стерлингов.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 068,71

-53,17

-0,75%

DAX

15 638,63

-49,3

-0,31%

CAC

6 492,72

-36,7

-0,56%

Информационно-аналитический отдел TeleTrade

-

13:18

Сезон публикации квартальных отчетов в США. Основные отчеты текущей недели

13 июля

До начала торгов:

JPMorgan Chase (JPM). Средний прогноз: EPS $3.12, выручка $29737.60 млн.

PepsiCo (PEP). Средний прогноз: EPS $1.53, выручка $17975.24 млн.

14 июля

До начала торгов:

Bank of America (BAC). Средний прогноз: EPS $0.76, выручка $21803.23 млн.

Citigroup (C). Средний прогноз: EPS $1.91, выручка $17303.94 млн.

Delta Air Lines (DAL). Средний прогноз: EPS -$1.40, выручка $6243.74 млн.

Wells Fargo (WFC). Средний прогноз: EPS $0.92, выручка $17673.80 млн.

15 июля

До начала торгов:

Morgan Stanley (MS). Средний прогноз: EPS $1.64, выручка $13955.90 млн.

UnitedHealth (UNH). Средний прогноз: EPS $4.45, выручка $69512.96 млн.

После окончания торгов:

Alcoa (AA). Средний прогноз: EPS $1.28, выручка $2623.55 млн.

-

12:50

Понедельник: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись с ростом, поскольку доходность казначейских облигаций стабилизировалась после скачка в пятницу, а центральный банк Китая предпринял меры по увеличению ликвидности, учитывая опасения по поводу замедления экономического роста.

Акции Китая выросли после того, как центральный банк страны сократил сумму денег, которую коммерческие кредиторы должны откладывать в качестве резервов, чтобы поддержать восстановление после пандемии.

Японские акции восстановились, при этом циклические индикаторы укрепляют позиции на фоне экономического оптимизма после того, как данные показали, что в мае заказы на основное оборудование выросли третий месяц подряд.

Общий объем заказов на базовое оборудование в Японии в мае вырос с учетом сезонных колебаний на 7,8% по сравнению с предыдущим месяцем, говорится в сообщении Кабинета министров. Это превзошло ожидания роста на 2,6%.

В годовом исчислении заказы на базовое оборудование подскочили на 12,2%, что снова превзошло прогнозы роста на 6,3% после увеличения на 6,5% в предыдущем месяце.

Робототехническая компания Yaskawa Electric подорожала на 6,5% после повышения прогноза годовой операционной прибыли на 29%. Акции Peer Fanuc взлетели на 6,6%, а акции производителя материалов Showa Denko - на 5,7%, в то время как компании-перевозчики стали убыточными. Котировки Kawasaki Kisen Kaisha потеряли -2,7%, а акции Nippon Yusen упали на -1,3%.

Рынки Австралии заметно выросли, поскольку горнодобывающие компании извлекли выгоду из роста цен на золото и цветные металлы.

Акции горнодобывающих компаний BHP и Rio Tinto подскочили на 3,2% и 1,8% соответственно, в то время как акции золотодобывающих компаний Northern Star Resources и Evolution Mining выросли на 1-2%.

Котировки Australian Pharmaceutical Industries выросли на 19,7% после добровольного предложения о поглощении от Wesfarmers. Акции розничного конгломерата закрылись повышением на полпроцента.

Акции энергетических компаний в целом упали на фоне падения цен на нефть на азиатских торгах из-за опасений относительно роста мировой экономики.

Согласно правительственному отчету, общее количество выданных в Австралии разрешений на строительство в мае снизилось на 7,1% с учетом сезонных колебаний последовательно, что соответствует ожиданиям.

Акции Сеула закрылись с повышением, прервав трехдневную полосу убытков на фоне оптимизма, что корпоративная прибыль во втором квартале может неожиданно вырасти.

Акции фармацевтической компании Samsung Biologics прибавили 1,5%, автопроизводителя Hyundai Motor - 1,8%, а химической компании LG Chem - 1,9%.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 569,02

+628,6

+2,25%

SHANGHAI

3 547,84

+23,75

+0,67%

HSI

27 515,24

+170,7

+0,62%

ASX 200

7 333,5

+60,2

+0,83%

KOSPI

3 246,47

+28,52

+0,89%

NZX 50

12 763,4

+73,05

+0,58%

Информационно-аналитический отдел TeleTrade

-

10:24

Основные фондовые площадки Европы начали торги в красной зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 100,20

- 20,82

- 0,35%

DAX

15 668,9

- 15,14

- 0,16%

CAC 40

6 510,95

- 13,12

- 0,21%

Информационно-аналитический отдел TeleTrade

-

09:25

Европейские фондовые индексы, вероятно, откроются небольшим снижением

DAX -0.3%

FTSE -0.2%

IBEX -0.2%

Европейские фондовые индексы, вероятно, откроются в понедельник небольшим снижением после того, как министр финансов США Джанет Йеллен заявила в воскресенье, что она «очень обеспокоена» штаммом Дельта и другими вариантами коронавируса, которые могут возникнуть и угрожать восстановлению экономики США.

Информационно-аналитический отдел TeleTrade

-