Market news

-

23:05

Обзор фондового рынка США за неделю

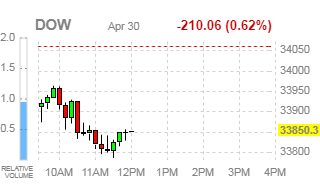

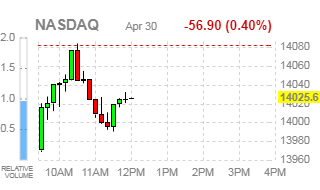

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

По итогам торговой недели: DOW -0.50%, S&P +0.02%, Nasdaq -0.39%

В понедельник основные фондовые индексы США преимущественно выросли, так как инвесторы готовились к крайне насыщенной с точки зрения корпоративной отчетности недели. Более 180 компаний из индексной корзины S&P 500 готовились отчитаться. Среди них такие гиганты, как Apple (AAPL), Alphabet (GOOG), Facebook (FB), Amazon.com (AMZN), Microsoft (MSFT), Chevron (CVX), Exxon Mobil (XOM) и др. Инвесторы также с нетерпением ждали публикации итогов двухдневного заседания Федеральной резервной системы (ФРС), а также предварительных данных по ВВП США за первый квартал, которые дадут понимание о темпах восстановления крупнейшей в мире экономики. Между тем, в понедельник рынки получили данные, которые показали, что новые заказы на основные производимые в США капитальные товары в марте выросли меньше, чем ожидалось. Как сообщило Министерство торговли, заказы на товары длительного пользования в марте выросли на 0.5%% после падения на пересмотренные 0.9% в феврале. Экономисты ожидали, что заказы вырастут на 2.5% по сравнению со спадом на 1.2%, о котором сообщалось в предыдущем месяце. Интерес для Уолл-стрит также представляли сообщения о планах президента Джо Байдена внести изменения в налоговое законодательство после того, как на прошлой неделе стало известно, что он намерен предложить конгрессу повысить налоги на доходы богатых американцев для финансирования его плана поддержки американских семей стоимостью около $1 трлн., в том числе почти вдвое увеличить налог на прирост капитала до 39.6%, для людей, зарабатывающих более $1 млн.

Во вторник основные фондовые индексы США преимущественно снизились, так как разочаровывающие квартальные результаты Tesla (TSLA) и 3M (MMM) оказали негативное воздействие на настроения инвесторов перед публикацией отчетности крупных технологических компаний, в том числе Microsoft (MSFT) и Alphabet (GOOG) после окончания торговой сессии. Между тем, некоторую поддержку рынку оказали результаты UPS (UPS). В фокусе внимания участников рынка также находилось двухдневное заседание Федеральной резервной системы США (ФРС), которое стартовало во вторник. Участники рынка ожидали, что центральный банк США не будет вносить какие-либо изменения в свою денежно-кредитную политику и оставит на текущих уровнях процентные ставки и объемы программы покупки активов для поддержки экономики. Кроме того, инвесторы получили несколько более сильных, чем ожидалось, статистических отчетов по экономике США, подтверждающих силу ее восстановления. Данные, обнародованные S&P Dow Jones Indices, показали, что индекс цен на жилье, который отслеживает цены на жилье в 20 мегаполисах США, вырос в феврале на 11.9% в годовом исчислении после роста на 11.1% в январе. Это был максимальный рост с марта 2014 года. Экономисты ожидали роста на 11.7%. В свою очередь, в Conference Board сообщили, что индекс потребительского доверия вырос до 121.7, - самого высокого уровня с февраля 2020, - с пересмотренного значения 109 в марте. Эксперты ожидали, что индекс составит 113. За последние два месяца показатель вырос на 31.3 пункта, что является максимальным повышением с 1967 года.

В среду основные фондовые индексы США немного снизились, так как инвесторы анализировали квартальную отчетность компаний, детали нового плана администрации Байдена помощи американским семьям в размере $1.8 трлн., а также итоги заседания Федеральной резервной системы США (ФРС). Инвесторы получили результаты за первый квартал от ряда крупных компаний, в том числе Alphabet (GOOG), Microsoft (MSFT), Visa (V) и Boeing (BA). После закрытия торговой сессии ожидалась публикация квартальной отчетности Apple (AAPL), Facebook (FB), Ford Motor (F), Qualcomm (QCOM), eBay (EBAY) и многих других. Белый дом обнародовал детали нового плана помощи президента США Джо Байдена “The American Families Plan”, который предполагает выделение денежных средств и предоставление налоговых льгот на $1.8 трлн. для поддержки американских семей в течение десяти лет, которые будут финансироваться за счет увеличения налогов для богатейших, в частности повышения максимальной ставки налога для самых богатых американцев до 39.6% с 37% в настоящее время. Что касается итогов заседания ФРС, ЦБ оставил ключевую процентную ставку около нуля и заявил о намерении продолжать поддерживать восстановление экономики. При этом ФРС отметила достигнутый в последнее время прогресс в экономическом росте и занятости. Между тем, председатель ФРС Джером Пауэлл заявил на пресс-конференции, что "нам не нужно проходить весь путь в плане достижения наших целей для того, чтобы начать сворачивать покупки активов, нам просто необходимо достигнуть дальнейшего прогресса". Пауэлл также сказал, что для центрального банка главное, чтобы ставка по федеральным фондам оставалась там, где ее хочет видеть руководство.

В четверг основные фондовые индексы США умеренно выросли, поскольку экономические данные указали на быстрое восстановление экономики США в первом квартале, а квартальные результаты Apple (AAPL) и Facebook (FB) заметно превзошли ожидания. Отчет Министерства торговли показал, что рост американской экономики ускорился в первом квартале, чему способствовала масштабная государственная помощь домашним хозяйствам и предприятиям. Согласно предварительным оценкам Министерства торговли, валовой внутренний продукт (ВВП) США увеличился на 6.4% в годовом исчислении в прошлом квартале. Это был второй по величине темп роста ВВП с третьего квартала 2003 года; в четвертом квартале 2020 года он составил 4.3%. Экономисты прогнозировали рост ВВП на 6.1% в период с января по март. Кроме того, данные, обнародованные Министерством труда, показали, что первичные обращения за пособием по безработице в США упали до нового минимума эпохи пандемии на неделе, закончившейся 24 апреля. Согласно отчету, количество первичных обращений за пособием по безработице упало до 553 000, что на 13 000 меньше пересмотренного уровня предыдущей недели в 566 000. Экономисты ожидали, что количество обращений за пособием по безработице увеличится до 549 000 с 547 000, первоначально заявленных на предыдущей неделе.

В пятницу основные фондовые индексы США умеренно снизились, поскольку новый блок данных, подтверждающих восстановление экономического роста в США, и смешанная квартальная отчетность корпоративного сегмента не смогли поддержать рост акций. Участники рынка сегодня получили мартовские данные по личным доходам/расходам американцев, статистику по затратам на рабочую силу в США в первом квартале, пересмотренный индикатор настроений потребителей, а также новую серию квартальных результатов компаний, в том числе Amazon (AMZN), Twitter (TWTR), Chevron (CVX) и Exxon Mobil (XOM). Данные, обнародованные Министерством торговли США, показали, что личные доходы американцев выросли в марте больше всего, начиная с 1946 года, благодаря третьему раунду проверок по борьбе с пандемией, которые также вызвали резкий рост расходов. Согласно отчету, рост доходов на 21.1% последовал за снижением на 7% в феврале. Покупки товаров и услуг, тем временем, выросли на 4.2% в прошлом месяце, что является максимальным показателем с июня. Экономисты прогнозировали рост доходов на 20.3% и рост личных расходов на 4.1%. В Мичиганском университете сообщили, что настроения потребителей в США выросли до нового пандемического пика в апреле. Окончательный индекс настроений Мичиганского университета улучшился до 88.3 с предварительного значения 86.5 и мартовского показателя 84.9. Эксперты ожидали, что индекс составит 87.4. Доверие потребителей укрепляется по мере того, как вакцинация ускоряется, и все больше штатов и предприятий снова открываются. Индикатор ожиданий повысился в последней половине апреля до 82.7 с предварительного значения 79.7. Показатель текущих условий остался неизменным, на уровне 97.2.

В отраслевом разрезе большинство секторов индекса S&P за период 26 - 30 апреля включительно показали повышение. Максимальное повышение продемонстрировал энергетический сектор (+2,22%). Наибольшее снижение зафиксировал технологический сектор (-2,31%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 17 из 30 акций, входящих в состав индекса. Лидером были акции The Goldman Sachs Group, Inc. (GS, +6.69%). Наибольший отрицательный результат за неделю продемонстрировали акции Amgen Inc. (AMGN, -7.97%).

Информационно-аналитический отдел TeleTrade

-

22:01

DJIA -0.58% 33,864.29 -196.07 Nasdaq -0.76% 13,975.22 -107.33 S&P -0.68% 4,182.63 -28.84

-

20:02

Пятница: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы преимущественно снизились после того, как данные показали сокращение экономики еврозоны в первом квартале.

-

19:09

Wall Street: Основные фондовые индексы в минусе

Основные фондовые индексы США снижаются, поскольку новый блок данных, подтверждающих восстановление экономического роста в США, и смешанная квартальная отчетность корпоративного сегмента не смогли поддержать рост акций.

Участники рынка сегодня получили мартовские данные по личным доходам/расходам американцев, статистику по затратам на рабочую силу в США в первом квартале, пересмотренный индикатор настроений потребителей, а также новую серию квартальных результатов компаний, в том числе Amazon (AMZN), Twitter (TWTR), Chevron (CVX) и Exxon Mobil (XOM).

Данные, обнародованные Министерством торговли США, показали, что личные доходы американцев выросли в марте больше всего, начиная с 1946 года, благодаря третьему раунду стимулирующих выплат, которые также вызвали резкий рост расходов. Согласно отчету, рост доходов на 21.1% последовал за снижением на 7% в феврале. Покупки товаров и услуг, тем временем, выросли на 4.2% в прошлом месяце, что является максимальным показателем с июня. Экономисты прогнозировали рост доходов на 20.3% и рост личных расходов на 4.1%.

Отчет Федерального бюро статистики труда США обнаружил, что затраты на рабочую силу в США в первом квартале выросли больше, чем ожидалось, поскольку рост заработной платы ускорился. Согласно отчету, индекс стоимости занятости, самый широкий показатель затрат на рабочую силу, подскочил на 0.9% в прошлом квартале после роста на 0.7% в октябре-декабре. Это повысило темпы роста в годовом исчислении до 2.6% с 2.5% в четвертом квартале.

В Мичиганском университете сообщили, что настроения потребителей в США выросли до нового пандемического пика в апреле. Окончательный индекс настроений Мичиганского университета улучшился до 88.3 с предварительного значения 86.5 и мартовского показателя 84.9. Эксперты ожидали, что индекс составит 87.4. Доверие потребителей укрепляется по мере того, как вакцинация ускоряется, и все больше штатов и предприятий снова открываются. Индикатор ожиданий повысился в последней половине апреля до 82.7 с предварительного значения 79.7. Показатель текущих условий остался неизменным, на уровне 97.2.

Amazon отчиталась о получении прибыли в $15.79 в расчете на одну акцию в последнем квартале, что оказалось заметно выше среднего прогноза аналитиков на уровне $9.55 на одну акцию. Квартальная выручка компании также превзошла оценки Уолл-стрит и компания огласила превысивший ожидания прогноз выручки на текущий квартал. Стоимость акций AMZN выросла на 1.1%.

Twitter сообщила о квартальной прибыли в $0.16 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.14 на одну акцию. Квартальная выручка компании в целом совпала с консенсус-прогнозом аналитиков. Однако котировки акций TWTR обвалились на 13%, поскольку соцсеть предупредила о росте расходов и возможном замедлении роста числа пользователей, а также обнародовала несколько разочаровывающий прогноз выручки на текущий квартал.

Chevron по итогам первого квартала показала прибыль в $0.90 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.85 на одну акцию. Квартальная выручка компании в целом совпала с ожиданиями рынка. Акции CVX подешевели на 2.9%.

Exxon Mobil сообщила, что в последнем отчетном периоде ее прибыль достигла $0.65 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.53 на одну акцию. Квартальная выручка компании также превзошла оценку аналитиков. Стоимость акций XOM снизилась на 1.7%

Большинство компонентов DOW в минусе (24 из 30). Аутсайдер - Chevron Corp. (CVX; -2.91%). Лидер роста - Amgen Inc. (AMGN; +1.62%).

9 из 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-1.70%). Больше всего вырос сектор коммунальных услуг (+0.12%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

63.43

-1.58

-2.43%

Золото

1767.60

-0.70

-0.04%

Dow

33735.00

-216.00

-0.64%

S&P 500

4180.00

-23.50

-0.56%

Nasdaq 100

13904.50

-49.00

-0.35%

10-летние облигации США

1.633

-0.007

-0.43%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию преимущественно в минусе: FTSE 100 6,969.81 +8.33 +0.12% DAX 15,135.91 -18.29 -0.12% CAC 40 6,269.48 -33.09 -0.52%

-

18:31

Прогнозы Twitter (TWTR) разочаровали инвесторов

Как отмечает Barron’s, компания Twitter (TWTR) недавно представила амбициозный план роста, вызвав волну оптимизма по отношению к акциям компании. Публикация квартальной отчетности в четверг была первой возможностью оценить прогресс компании в достижении поставленных целей, но превысившей ожидания прибыли оказалось недостаточно, чтобы удовлетворить инвесторов.

Социальная сеть сообщила о чистой прибыли в размере $68 млн., или $0.08 в расчете на акцию, по сравнению с чистым убытком в $8.4 млн., или $0.01 на акцию, полученным в аналогичном периоде предыдущего года. Скорректированная прибыль компании составила $0.16 на акцию. Ее выручка выросла на 28% до $1.04 млрд.

Консенсус-прогноз Уолл-стрит предполагал, что скорректированная прибыль Twitter по итогам первого квартала составит $0.14 на акцию при выручке в $1.03 млрд.

Прогнозы Twitter, вероятно, стали основным поводом для расстройства инвесторов. Компания заявила, что ожидает, что во втором квартале ее выручка составит от $980 млн до $1.08 млрд. Средняя точка этого диапазона - $1.03 млрд. - ниже прогнозируемых аналитиками $1.05 млрд, в то время как конкуренты компании в сегменте онлайн-рекламы Alphabet (GOOG), Facebook (FB) и Snap (SNAP) демонстрируют впечатляющие результаты.

Twitter также предупредила, что ожидает, что ее затраты и расходы, связанные с увеличением штата сотрудников, увеличатся на 25% в этом году. Привлечение большего числа сотрудников увеличит выплаты в виде опционов на акции, и Twitter сообщила, что ожидаемая сумма компенсации вознаграждения акциями за весь год составит $600 млн., по сравнению с ее предыдущей оценкой в $525-575 млн.

Финансовый директор Нед Сегал (Ned Segal) охарактеризовал результаты Twitter как "солидное начало года", отметив, что такие инициативы, как продвижение в приложении и реклама брендов, выросли. "Рекламодатели продолжают получать выгоду от обновленных форматов рекламы, улучшенного анализа и новых средств контроля безопасности бренда, что способствовало росту выручки от рекламы на 32% в годовом исчислении в [первом квартале]," - заявил он. В письме акционерам компания Twitter сообщила, что добилась "значительного прогресса" в своих продуктах рекламы прямого отклика.

Компания увеличила свою базу монетезируемых пользователей на 20% за квартал до 199 млн. по сравнению с аналогичным периодом 2020 года, что также на 4% больше, чем в предыдущем квартале, и в целом соответствует оценкам аналитиков. Twitter также повторила свои прогнозы роста числа пользователей, заявив, что ожидает, что ее база пользователей увеличится на 10-30% в оставшуюся часть года.

На текущий момент акции TWTR котируются по $56.44 (-13.30%).

Информационно-аналитический отдел TeleTrade

-

16:32

Wall Street. Индексы начали сессию ниже нулевой отметки: Dow -0.41%, Nasdaq -0.69%, S&P -0.53%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.64% (0 б.п.).

Нефть (WTI) $63.57 (-2.22%)

Золото $1,770.10 (+0.10%)

-

16:18

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют негативную динамику

Перед открытием рынка фьючерс S&P находится на уровне 4,181.50 (-0.52%), фьючерс NASDAQ снизился на 0.71% до уровня 13,853.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,812.63

-241.34

-0.83%

Hang Seng

28,724.88

-578.38

-1.97%

Shanghai

3,446.86

-28.04

-0.81%

S&P/ASX

7,025.80

-56.50

-0.80%

FTSE

6,983.78

+22.30

+0.32%

CAC

6,300.18

-2.39

-0.04%

DAX

15,194.64

+40.44

+0.27%

Июньские нефтяные фьючерсы Nymex

$63.60

-2.17%

Золото

$1,768.70

+0.02%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как инвесторы решили сделать передышку после того, как серия солидной квартальной отчетности корпоративного сегмента и оптимистичных экономических данных толкнули акции до рекордных максимумов ранее на этой неделе.

Между тем участники рынка продолжают следить за поступающими квартальными отчетами компаний и макроэкономическими данными. Сегодня в фокусе оказались результаты Amazon (AMZN), Twitter (TWTR), Chevron (CVX) и Exxon Mobil (XOM), а также мартовские данные по личным доходам/расходам американцев.

Amazon отчиталась о получении прибыли в $15.79 в расчете на одну акцию в последнем квартале, что оказалось заметно выше среднего прогноза аналитиков на уровне $9.55 на одну акцию. Квартальная выручка компании также превзошла оценки Уолл-стрит и компания огласила превысивший ожидания прогноз выручки на текущий квартал. Стоимость акций AMZN на премаркете выросла на 2.3%.

Twitter сообщила о квартальной прибыли в $0.16 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.14 на одну акцию. Квартальная выручка компании в целом совпала с консенсус-прогнозом аналитиков, как и оглашенный ею прогноз на текущий квартал. Котировки акций TWTR на премаркете обвалились на 13.8%, поскольку соцсеть предупредила о росте расходов и возможном замедлении роста числа пользователей.

Chevron по итогам первого квартала показала прибыль в $0.90 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.85 на одну акцию. Квартальная выручка компании в целом совпала с ожиданиями рынка. Акции CVX на премаркете подешевели на 2.5%.

Exxon Mobil сообщила, что в последнем отчетном периоде ее прибыль достигла $0.65 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.53 на одну акцию. Квартальная выручка компании также превзошла оценку аналитиков. Стоимость акций XOM на премаркете снизилась на 0.5%

Данные, обнародованные Министерством торговли США, показали, что личные доходы американцев выросли в марте больше всего, начиная с 1946 года, благодаря третьему раунду проверок по борьбе с пандемией, которые также вызвали резкий рост расходов. Согласно отчету, рост доходов на 21.1% последовал за снижением на 7% в феврале. Покупки товаров и услуг, тем временем, выросли на 4.2% в прошлом месяце, что является максимальным показателем с июня. Экономисты прогнозировали рост доходов на 20.3% и рост личных расходов на 4.1%.

После начала торгов влияние на их ход могут оказать окончательные данные по индексу потребительских настроений от Reuters/Michigan, которые выйдут в 14:00 GMT.

-

15:56

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

197.5

-1.55(-0.78%)

2418

ALCOA INC.

AA

36.65

-0.52(-1.40%)

15020

ALTRIA GROUP INC.

MO

46.62

0.02(0.04%)

18009

Amazon.com Inc., NASDAQ

AMZN

3,541.00

69.69(2.01%)

196876

American Express Co

AXP

153.5

-1.13(-0.73%)

1395

AMERICAN INTERNATIONAL GROUP

AIG

48.86

-0.08(-0.16%)

309

Apple Inc.

AAPL

131.98

-1.50(-1.12%)

1348766

AT&T Inc

T

31.25

-0.09(-0.29%)

47260

Boeing Co

BA

233.48

-2.46(-1.04%)

53158

Caterpillar Inc

CAT

225.01

-2.46(-1.08%)

5258

Chevron Corp

CVX

104.59

-2.31(-2.16%)

98035

Cisco Systems Inc

CSCO

51.19

-0.27(-0.52%)

48440

Citigroup Inc., NYSE

C

72.71

-0.62(-0.85%)

39930

Deere & Company, NYSE

DE

372.15

-4.24(-1.13%)

1168

Exxon Mobil Corp

XOM

58.66

-0.28(-0.48%)

313208

Facebook, Inc.

FB

326.62

-2.89(-0.88%)

210155

FedEx Corporation, NYSE

FDX

295.4

-0.66(-0.22%)

2007

Ford Motor Co.

F

11.36

0.10(0.89%)

1307786

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

37.92

-0.48(-1.25%)

114828

General Electric Co

GE

13.13

-0.08(-0.61%)

199677

General Motors Company, NYSE

GM

56.12

-0.45(-0.80%)

44001

Goldman Sachs

GS

350.99

-1.98(-0.56%)

3560

Google Inc.

GOOG

2,407.50

-22.39(-0.92%)

8735

Hewlett-Packard Co.

HPQ

34.53

-0.17(-0.49%)

2791

Home Depot Inc

HD

324.2

-1.14(-0.35%)

1951

HONEYWELL INTERNATIONAL INC.

HON

221.8

-2.10(-0.94%)

798

Intel Corp

INTC

57.77

-0.51(-0.88%)

76844

International Business Machines Co...

IBM

143.94

-0.30(-0.21%)

3817

Johnson & Johnson

JNJ

163.99

-0.21(-0.13%)

2641

JPMorgan Chase and Co

JPM

153.9

-1.29(-0.83%)

17667

Merck & Co Inc

MRK

73.51

-0.17(-0.23%)

57737

Microsoft Corp

MSFT

250.24

-2.27(-0.90%)

161502

Nike

NKE

132.59

-0.67(-0.50%)

6080

Pfizer Inc

PFE

38.53

-0.07(-0.18%)

70826

Procter & Gamble Co

PG

132.5

-0.01(-0.01%)

8004

Starbucks Corporation, NASDAQ

SBUX

114.07

-0.56(-0.49%)

13632

Tesla Motors, Inc., NASDAQ

TSLA

664

-13.00(-1.92%)

340167

The Coca-Cola Co

KO

54.2

-0.06(-0.11%)

10758

Twitter, Inc., NYSE

TWTR

56.45

-8.64(-13.27%)

1727654

UnitedHealth Group Inc

UNH

399.1

-2.45(-0.61%)

1231

Verizon Communications Inc

VZ

57.15

-0.17(-0.30%)

26900

Visa

V

235.5

-1.36(-0.57%)

4668

Wal-Mart Stores Inc

WMT

139.47

-0.16(-0.11%)

7572

Walt Disney Co

DIS

184.12

-1.21(-0.65%)

9498

Yandex N.V., NASDAQ

YNDX

65.3

-2.43(-3.59%)

31242

-

14:39

Новости компаний: квартальные результаты Exxon Mobil (XOM) превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании Exxon Mobil (XOM) по итогам первого квартала 2021 финансового года (ФГ) достигла $0.65 в расчете на одну акцию (против -$0.14 на одну акцию в первом квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.53 на одну акцию.

Квартальная выручка компании составила $59.147 млрд. (+5.3% г/г), тогда как средний прогноз аналитиков предполагал $55.360 млрд.

Акции XOM на премаркете снизились до уровня $58.63 (-0.53%).

Информационно-аналитический отдел TeleTrade

-

13:48

Новости компаний: квартальная прибыль Chevron (CVX) превзошла ожидания аналитиков

Согласно обнародованному отчету, прибыль компании Chevron (CVX) по итогам первого квартала 2021 финансового года (ФГ) достигла $0.90 в расчете на одну акцию (против $1.93 на одну акцию в первом квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.85 на одну акцию.

Квартальная выручка компании составила $32.029 млрд. (+1.7% г/г), тогда как средний прогноз аналитиков предполагал $31.825 млрд.

Акции CVX на премаркете снизились до уровня $104.78 (-1.98%).

Информационно-аналитический отдел TeleTrade

-

13:48

Европейские фондовые индексы торгуются разнонаправленно

Европейские фондовые индексы торгуются разнонаправленно, так как инвесторы анализируют множество отчетов о прибылях и убытках и смешанные данные по ВВП по региону.

Табачная компания Swedish Match потеряла -2%, несмотря на сообщение о значительном росте чистой прибыли в первом квартале.

Котировки итальянской энергетической компании ENI упали на -1,2%. Компания сообщила, что добыча углеводородов в первом квартале снизилась до 1,70 млн баррелей нефтяного эквивалента в день по сравнению с 1,79 млн баррелей нефтяного эквивалента в день в предыдущем году.

Гигант перестрахования Swiss Re подскочил на 4% после сообщения об успешном первом квартале этого года.

Акции французской аэрокосмической компании Safran выросли в цене на 2,3% после сохранения прогнозов на год.

Кредитор BNP Paribas упал на -1,2%, несмотря на то, что он сообщил о более высокой, чем ожидалось, прибыли, чему способствовали более низкие резервы на покрытие безнадежных кредитов, связанных с пандемией, и восстановление торговли акциями.

Акции AstraZeneca в Лондоне выросли на 3,3%. Фармацевтический гигант сообщил, что в первом квартале он получил выручку в размере 275 миллионов долларов от своей некоммерческой вакцины против Covid-19.

Кредитная линия Barclays упала на 4,8%, несмотря на то, что квартальная прибыль увеличилась более чем вдвое.

Согласно экономическим релизам, ВВП еврозоны сократился на -0,6% за первые три месяца этого года, поскольку медленное развертывание вакцины и продолжающиеся блокировки задерживали восстановление, как показали новые данные Евростата.

Уровень безработицы в зоне евро упал до 8,1% в марте по сравнению с 8,2% в феврале и превзошел ожидания в 8,3%.

Цены на жилье в Великобритании выросли на 2,1% в месячном исчислении в апреле, что является самым большим ежемесячным ростом с февраля 2004 года, как показывают данные, опубликованные Национальным строительным обществом. Экономисты прогнозировали рост на 0,5% после сообщения о падении на -0,3% в марте.

В годовом исчислении инфляция цен на жилье выросла до 7,1 процента с 5,7 процента в марте. Ожидалось, что в апреле ставка снизится до 5%.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

6 958,35

-3,13

-0,04%

DAX

15 195,05

+ 40,85

+ 0,27%

CAC

6 292,83

-9,74

-0,16%

Информационно-аналитический отдел TeleTrade

-

13:45

Новости компаний: квартальная прибыльTwitter (TWTR) превзошла прогноз аналитиков

Согласно обнародованному отчету, прибыль компании Twitter (TWTR) по итогам первого квартала 2021 финансового года (ФГ) достигла $0.16 в расчете на одну акцию (против -$0.01 на одну акцию в первом квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.14 на одну акцию.

Квартальная выручка компании составила $1.036 млрд. (+28.3% г/г), тогда как средний прогноз аналитиков предполагал $1.026 млрд.

В компании также заявили, что во втором квартале 2021 ФГ рассчитывают получить выручку в размере $0.98-1.08 млрд. против среднего прогноза аналитиков на уровне $1.06 млрд.

Акции TWTR на премаркете снизились до уровня $57.15 (-12.20%).

Информационно-аналитический отдел TeleTrade

-

13:14

Новости компаний: квартальные результаты Amazon (AMZN) превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании Amazon (AMZN) по итогам первого квартала 2021 финансового года (ФГ) достигла $15.79 в расчете на одну акцию (против $5.01 на одну акцию в первом квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $9.55 на одну акцию.

Квартальная выручка компании составила $108.518 млрд. (+43.8% г/г), тогда как средний прогноз аналитиков предполагал $104.592 млрд.

В компании также заявили, что во втором квартале 2021 ФГ рассчитывают выручку в размере $110-116 млрд. против среднего прогноза аналитиков на уровне $107.58 млрд.

Акции AMZN на премаркете выросли до уровня $3546.30 (+2.16%).

Информационно-аналитический отдел TeleTrade

-

12:32

Пятница: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись со снижением, поскольку смешанные региональные данные и опасения по поводу нового всплеска уровня заражения коронавирусом в регионе, особенно в Индии и Японии, затмили признаки того, что восстановление экономики США в этом году ускорилось.

Акции Китая упали, поскольку регуляторы наложили широкомасштабные ограничения на финансовые подразделения 13 компаний, включая Tencent Holdings Ltd. и ByteDance Ltd., в рамках антимонопольных мер.

Что касается экономических новостей, то производственный сектор в Китае продолжал расширяться в апреле, хотя и менее быстрыми темпами, сообщило Национальное статистическое бюро с индексом деловой активности в производственной сфере 51,1. Это не оправдало ожиданий роста до 51,7 балла и снизившись с 51,9 в марте.

Тем не менее, индекс менеджеров по закупкам в производственной сфере Caixin вырос до четырехмесячного максимума 51,9 в апреле с 11-месячного минимума 50,6 в марте.

Японские акции упали, поскольку инвесторы стали больше беспокоиться о COVID-19 на фоне роста новых инфекций в Токио и Осаке. В четверг общенациональное число новых инфекций в Японии выросло до 5 918, что является самым высоким показателем с момента полной отмены второго чрезвычайного положения в конце марта.

Акции Z Holdings упали на -7,2% после того, как прогнозы интернет-компании по прибыли на текущий финансовый год не оправдали себя. Точно так же акции Sony упали на -7,7% после того, как прогнозировала падение прибыли. Акции Murata Manufacturing упали на -3,6% после того, как ее прогнозы оказались ниже оценок.

В экономических релизах, промышленное производство Японии неожиданно увеличилось в марте, а уровень безработицы упал по сравнению с предыдущим месяцем, в то время как потребительские цены в Токио неожиданно упали в апреле, как показали отдельные отчеты.

Рынки Австралии резко упали из-за акций энергетических компаний.

Акции Beach Energy упали на -24% после того, как производитель нефти и газа заявил, что он предпринял срочный анализ своих запасов на нефтегазовых месторождениях Western Flank в Австралии.

Santos потеряла -1% после завершения продажи доли в проектах Bayu-Undan и Darwin LNG. Золотодобывающие компании Evolution, Newcrest и Northern Star Resources подешевели на -2–3% после того, как повышение доходности казначейских облигаций США повлияло на цены на золото в одночасье.

Что касается экономических новостей, то кредитование частного сектора в стране выросло на 0,4% в месячном исчислении в марте после роста на 0,2% в феврале, как показали данные центрального банка.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 812,63

-241,34

-0,83%

SHANGHAI

3 446,86

-28,04

-0,81%

HSI

28 724,88

-578,38

-1,97%

ASX 200

7 025,8

-56,5

-0,8%

KOSPI

3 147,86

-26,21

-0,83%

NZX 50

12 731,13

+15,93

+0,13%

Информационно-аналитический отдел TeleTrade

-

10:24

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

6 979,32

+ 17,84

+ 0,26%

DAX

15 203,97

+ 49,77

+ 0,33%

CAC 40

6 315,51

+ 12,94

+ 0,21%

Информационно-аналитический отдел TeleTrade

-

09:42

Европейские фондовые индексы, вероятно, откроются небольшим снижением

DAX -0.1%

FTSE -0.3%

IBEX -0.1%

Европейские фондовые индексы, вероятно, откроются в пятницу небольшим снижением на фоне роста доходности гособлигаций США и новых рекордных случаев COVID инфицирования в Индии.

Информационно-аналитический отдел TeleTrade

-