Market news

-

23:29

Австралийский доллар отскакивает от многолетних минимумов, но потенциал роста остается ограниченным

- AUD поднимается до 0,6180 во вторник, отойдя от многолетних минимумов.

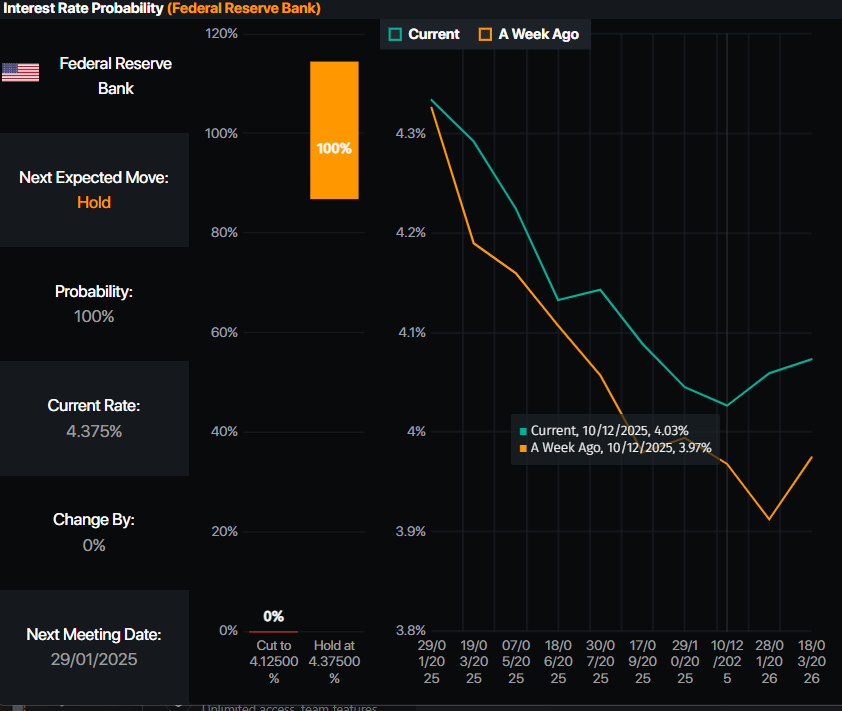

- Ожидания сохранения ставки ФРС в январе поддерживают доллар США.

- Слабые австралийские фундаментальные показатели и замедление в Китае сдерживают восстановление оззи.

Австралийский доллар (AUD) отскочил от 0,6130, своего самого низкого уровня с апреля 2020 года, до 0,6180 во вторник, поддерживаемый укреплением цен на сырьевые товары и небольшим улучшением настроений на рынке. Несмотря на это частичное восстановление, пара все еще остается уязвимой на фоне голубиного настроя Резервного банка Австралии (РБА) и неопределенных перспектив местной экономики.

Ежедневный дайджест рыночных движений: оззи видит свет после слабых данных по PPI из США

- Индекс доллара США (DXY) отступает после роста в понедельник, но сохраняет общий устойчивый тон, поддерживаемый вероятным сохранением ставки ФРС в январе.

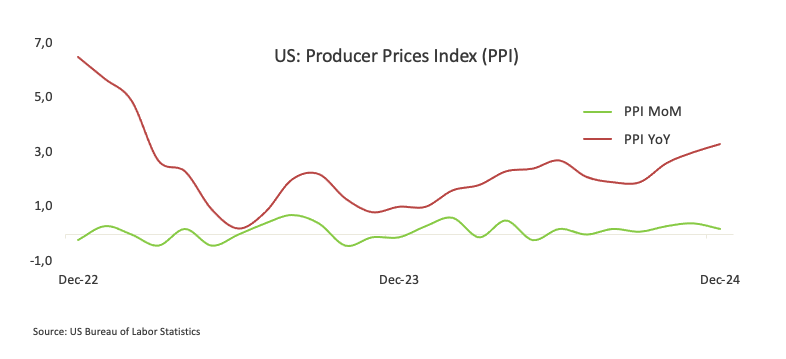

- Данные по индексу цен производителей (PPI) в США выросли на 3,3% в годовом исчислении за декабрь, не дотянув до прогноза в 3,4%; базовый PPI достиг 3,5%, также ниже ожиданий.

- После публикации данных доходность казначейских облигаций США снизилась, что способствовало росту пары, но прогноз по доллару США остается благоприятным.

- Данные по индексу потребительских цен (CPI) в среду будут ключевыми для траектории пары.

Технические перспективы AUD/USD: быки нацелены на 20-дневную SMA, так как пара колеблется вблизи области перепроданности

Индекс относительной силы (RSI) находится на уровне 42, резко растет, но все еще на отрицательной территории, в то время как гистограмма индикатора схождения/расхождения скользящих средних (MACD) показывает плоские красные бары, указывая на лишь незначительное облегчение для быков. Несмотря на то, что оззи удалось остановить свою последнюю полосу неудач, пара остается вблизи минимумов апреля 2020 года. Любое устойчивое восстановление может потребовать четкого прорыва выше 20-дневной простой скользящей средней (SMA), которая в настоящее время действует как барьер для дальнейшего роста.

Австралийский доллар FAQs

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (РБА). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы роста ее экономики и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (РБА) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

-

22:09

Аргентина : Декабрь, Индекс потребительских цен (м/м) 2.7% против 2.4% ранее

-

22:04

США : Ноябрь, Ежемесячный отчет о состоянии бюджета $-87B ниже ожиданий $-75B

-

21:39

Мексиканский песо растет на фоне умеренного роста PPI в США

- Мексиканский песо укрепляется на фоне данных по PPI в США за декабрь, указывающих на ослабление инфляции и снижение давления на ФРС.

- Данные по валовым инвестициям в основной капитал и стимулы для nearshoring от президента Шейнбаум могут усилить влияние песо.

- США сосредоточены на CPI; предстоящие данные по розничным продажам и заявкам на пособие по безработице будут направлять решения ФРС.

Мексиканский песо восстановил часть позиций против доллара США во вторник после того, как данные по инфляции в США показали, что цены, оплачиваемые производителями, выросли умеренно, но ниже прогнозов экономистов. Хотя это не изменило мнение трейдеров о том, что Федеральная резервная система США (ФРС) может снизить ставки только один раз в 2025 году, доллар США оставался под давлением, что создало встречный ветер для USD/MXN, которая торгуется на уровне 20,45, снизившись на 0,95%.

Экономическая повестка Мексики остается скудной, но данные по валовым инвестициям в основной капитал за октябрь будут опубликованы 15 января. Между тем, президент Клаудия Шейнбаум представила план по стимулированию nearshoring и сокращению импорта страны из Китая.

В США индекс цен производителей (PPI) за декабрь снизился меньше, чем ожидалось, что указывает на возобновление нисходящего тренда инфляции. Тем не менее, трейдеры ожидают публикации последних данных по индексу потребительских цен (CPI) за тот же период, который, как ожидается, останется на знакомых уровнях.

Экономический календарь США будет включать данные по CPI, выступления представителей ФРС, данные по розничным продажам и заявки на пособие по безработице за неделю, закончившуюся 11 января.

Ежедневный дайджест движущих сил рынка: Мексиканский песо контратакует в преддверии отчета по CPI в США

- Мексиканская валюта укрепилась на новостях о том, что предстоящая команда Трампа рассматривает возможность постепенного повышения тарифов на 2-5% ежемесячно.

- План Шейнбаум "Plan Mexico" предложит стимулы для nearshoring, включая налоговые вычеты, и разработает планы для отдельных секторов. Декрет, который будет опубликован 17 января, предлагает стимулы для отечественных и иностранных компаний.

- Бывший заместитель министра финансов Алехандро Вернер заявил в статье El Economista, что мексиканская экономика войдет в рецессию в этом году и может потерять статус инвестиционного уровня до 2027 года.

- Индекс цен производителей (PPI) в США вырос на 3,3% г/г, что ниже прогнозов в 3,4%, но выше предыдущего значения в 3%. Базовый PPI вырос на 3,5% г/г, не дотянув до прогнозов в 3,8%, но увеличившись на одну десятую с 3,4%.

- На прошлой неделе Банк Мексики (Banxico) опубликовал протокол заседания за декабрь. Протокол показал, что инфляция продолжает снижаться, что указывает на возможность продолжения цикла смягчения. Правление Banxico заявило, что "более значительные понижения могут быть рассмотрены на некоторых заседаниях".

- Президент ФРБ Канзас-Сити Джеффри Шмид заявил, что ФРС примет меры, если тарифы Трампа собьют с курса инфляцию или занятость.

- Последний протокол заседания ФРС показал, что несмотря на снижение ставок, некоторые политики поддержали сохранение ставки по федеральным фондам без изменений, так как опасения по поводу инфляционных рисков усилились.

- В результате они приняли более постепенный подход, так как представители ФРС открыли дверь для замедления темпов снижения процентных ставок.

Технические перспективы USD/MXN: Мексиканский песо восстанавливается, так как USD/MXN падает ниже 20,50

Восходящий тренд USD/MXN остается в силе, пока покупатели удерживают цены выше 50-дневной простой скользящей средней (SMA) на уровне 20,32, но в краткосрочной перспективе моментум слегка сместился в сторону медвежьего.

Индекс относительной силы (RSI) бычий, но направлен вниз к своей нейтральной линии, что намекает на вмешательство продавцов. Таким образом, первой поддержкой для USD/MXN станет 50-дневная SMA, за которой следует отметка 20,00. При дальнейшем ослаблении будет протестирована 100-дневная SMA на уровне 19,98.

Напротив, если USD/MXN поднимется выше 20,50, первым сопротивлением станет максимум этого года (YTD) на уровне 20,90. В случае его преодоления следующей остановкой станет максимум 8 марта 2022 года на уровне 21,46, за которым следуют уровни 21,50 и психологический уровень 22,00.

Мексиканский песо FAQs

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

-

21:17

Доллар США снижается на фоне слабых данных по PPI, ослабляющих бычий импульс

- Трейдеры проявляют осторожность после данных по PPI в США, которые оказались ниже прогнозов, что вызвало новые дебаты об инфляции на мировых рынках.

- Потенциальные заявления избранного президента Дональда Трампа о тарифах и торговой политике держат инвесторов в напряжении, неуверенных в ближайшей траектории доллара.

- Сохранение ставки Федеральной резервной системой в январе остается вероятным, но любые сюрпризы по инфляции могут снова изменить ожидания по политике.

Индекс доллара США, который измеряет стоимость доллара США по отношению к корзине валют, остается под давлением после публикации декабрьского индекса цен производителей (PPI). Трейдеры находятся в напряжении из-за возможных комментариев избранного президента Дональда Трампа по вышеуказанному заголовку. Индекс доллара США (DXY) опустился ниже отметки 110,00 и ищет поддержку для отскока.

Ежедневный дайджест рыночных движений: USD ослабляется на фоне горячего отчета по NFP, так как PPI разочаровывает

- Декабрьский индекс цен производителей (PPI) оказался слабее, чем ожидалось: базовый месячный PPI на уровне 0,0% против ожидаемых 0,3%, заголовочный на уровне 0,2% против 0,3%, а годовые значения оказались ниже прогнозов.

- Доллар США ослаб на фоне этого отчета, но аналитики остаются уверенными в продолжающемся ралли и считают шум вокруг тарифов краткосрочным.

- Инфляционные опасения сохраняются, при этом устойчивое базовое ценовое давление предполагает, что Федеральная резервная система (ФРС) сохранит осторожный темп смягчения политики до 2025 года.

- Смягчение доходности привело к снижению доходности 10-летних казначейских облигаций до около 4,80% с 14-месячного максимума, что отражает рыночную неопределенность после публикации PPI.

- Инструмент CME FedWatch показывает, что трейдеры уже заложили в цену вероятность сохранения ставок на январском заседании, подчеркивая зависимость ФРС от данных и потенциальную волатильность, вызванную Трампом.

Технический прогноз по DXY: передышка после слабых данных, но структура остается позитивной

Индекс доллара США испытал временное снижение ниже отметки 110,00, под давлением фиксации прибыли и разочаровывающих данных по PPI. Несмотря на этот откат, более широкий восходящий тренд остается неизменным, колеблясь вблизи многолетних максимумов. Индикаторы показывают небольшое замедление, указывая на потенциальную краткосрочную фазу консолидации. Если фиксация прибыли усилится, индекс может снизиться дальше, вероятно, до 107,00-108,00; однако сильные фундаментальные показатели и надежные указания ФРС предполагают, что доллар может быстро найти поддержку, сохраняя свой долгосрочный бычий настрой.

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

18:43

Анализ EUR/USD: пара пытается незначительно восстановиться, но прогноз остается негативным

- EUR/USD незначительно снижается до 1,0270 во вторник, прерывая пятидневную полосу неудач.

- RSI в настоящее время находится на уровне 37 и резко растет, несмотря на то, что остается в отрицательной зоне.

Пара EUR/USD сумела добиться скромного восстановления во вторник, снизившись до 1,0270, но избежав шестого подряд дня в красной зоне. Несмотря на этот хрупкий отскок, пара остается под давлением, подчеркивая устойчивые препятствия, которые характеризовали ее динамику на прошлой неделе.

Технические индикаторы предлагают смешанную перспективу. Хотя индекс относительной силы (RSI) поднялся до 37 и подает признаки жизни, он продолжает находиться в отрицательной зоне. Между тем гистограмма индикатора схождения/расхождения скользящих средних (MACD) формирует флэтовые красные бары, что указывает на то, что недавняя передышка может не иметь продолжения, необходимого для запуска устойчивого бычьего разворота.

Далее, непосредственная поддержка находится в районе 1,0250, и любое падение ниже этого уровня может открыть путь к области 1,0220. С точки зрения роста, преодоление сопротивления в районе 1,0300 будет необходимо для усиления попытки восстановления пары, открывая дверь для возможного повторного тестирования зоны 1,0350, если бычий импульс возьмет верх.

Дневной график EUR/USD

-

18:12

США : Январь, Индекс экономического оптимизма от IBD/TIPP 51.9 ниже прогноза 55.1

-

18:01

Прогноз по GBP/USD: падает ниже 1,2200 после данных по PPI в США

- Пара GBP/USD продолжает нисходящий тренд, опустившись ниже 1,2200 после выхода данных по инфляции в США.

- Следующая поддержка для GBP/USD находится на уровне 1,2136; потенциальное падение до 1,2100 может достичь нового минимума с начала года.

- Восстановление выше 1,2200 протестирует максимум недели на уровне 1,2249, дальнейшее сопротивление находится на 1,2351.

Пара GBP/USD упала ниже 1,2200 во время североамериканской сессии после выхода данных по инфляции производителей в США, которые показали, что цены немного снизились, но близки к оценкам Уолл-стрит. На момент написания статьи пара торгуется на уровне 1,2166, снизившись более чем на 0,26%.

Прогноз по GBP/USD: технические перспективы

Нисходящий тренд остается в силе, несмотря на то, что покупатели подняли пару до внутридневного максимума 1,2249. Однако продавцы продавали на росте, что привело к падению GBP/USD ниже 1,2200, увеличив его потери до текущих обменных курсов.

Если GBP/USD опустится ниже 1,2150, следующей поддержкой станет дневной минимум 1,2136. При дальнейшем ослаблении уровень 1,2100 станет следующим основанием, за которым последует текущий минимум с начала года (YTD) на уровне 1,2099.

Между тем, пара GBP/USD должна отвоевать уровень 1,2200 для возобновления бычьего тренда перед тестированием недельного пика 1,2249. Прорыв последнего введет в игру пиковый минимум апреля 2024 года на уровне 1,2299, перед отметкой 1,2300. Если он будет преодолен, следующей остановкой станет дневной минимум 2 января на уровне 1,2351.

Дневной график GBP/USD

Фунт стерлингов - FAQs

Фунт стерлингов (GBP) - старейшая валюта в мире (886 год нашей эры) и официальная валюта Соединенного Королевства. По данным на 2022 год, это четвертая по объему торговли иностранная валюта (FX) в мире, на ее долю приходится 12% всех транзакций, в среднем 630 млрд долларов в день. Его ключевыми торговыми парами являются GBP/USD, или "Кабель" (Cable), на долю которой приходится 11% валютного рынка, GBP/JPY, или "Дракон", как его называют трейдеры (3%), и EUR/GBP (2%). За эмиссию фунта отвечает Банк Англии.

Единственным наиболее важным фактором, влияющим на стоимость фунта стерлингов, является денежно-кредитная политика, проводимая Банком Англии. Банк Англии основывает свои решения на том, достиг ли он своей основной цели “ценовой стабильности” – устойчивого уровня инфляции в районе 2%. Основным инструментом для достижения этой цели является корректировка процентных ставок. Когда инфляция становится слишком высокой, Банк Англии пытается обуздать ее, повышая процентные ставки, что удорожает доступ к кредитам для населения и предприятий. В целом, это позитивно для фунта стерлингов, поскольку более высокие процентные ставки делают Великобританию более привлекательным местом для размещения своих денег мировыми инвесторами. Когда инфляция падает слишком низко, это является признаком замедления экономического роста. В этом сценарии Банк Англии рассмотрит возможность снижения процентных ставок для удешевления кредитов, чтобы предприятия занимали больше средств для инвестирования в проекты, способствующие росту.

Выходящие данные отражают состояние экономики и могут повлиять на стоимость фунта стерлингов. Такие показатели, как ВВП, индекс PMI для производственной сферы и сферы услуг, а также уровень занятости, могут повлиять на курс фунта. Сильная экономика благоприятно сказывается на стерлинге. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Англии повысить процентные ставки, что напрямую укрепит фунт. В противном случае, если экономические данные будут слабыми, фунт стерлингов, скорее всего, упадет.

Еще одним важным релизом для фунта стерлингов является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные экспортные товары, ее валюта выигрывает исключительно за счет дополнительного спроса со стороны иностранных покупателей, стремящихся приобрести эти товары. Поэтому положительный чистый торговый баланс укрепляет валюту, и наоборот.

-

16:58

США : января 10, Redbook Index (YoY) 4% против 6.8% ранее

-

16:44

США: общий индекс цен производителей вырос ниже прогнозов на 3,3% г/г в декабре

Последние данные Бюро статистики труда (BLS) показывают, что цены производителей выросли на 3,3% в декабре по сравнению с аналогичным периодом прошлого года. Это оказалось ниже ожиданий в 3,4% и значительно выше ноябрьского роста на 3,0%.

Исключая часто волатильные категории продуктов питания и энергоносителей, цены производителей выросли на 3,5% за последние двенадцать месяцев, что также оказалось ниже прогноза в 3,8% и превысило рост на 3,4%, зафиксированный в предыдущем отчете.

В месячном исчислении общий индекс цен производителей (PPI) увеличился на 0,2%, в то время как базовый PPI (исключая продукты питания и энергоносители) остался на прежнем уровне. Оба показателя разочаровали рыночные прогнозы.

Реакция рынка

Индекс доллара США (DXY) топчется на месте в районе 109,50 после резкого движения в понедельник и несмотря на достижение нового циклического максимума выше барьера 110,00.

-

16:34

США : Декабрь, Индекс цен производителей без учета продовольственных товаров и энергоносителей (м/м) 0% ниже ожиданий 0.3%

-

16:34

США : Декабрь, Индекс цен производителей (м/м) 0.2% ниже ожиданий 0.3%

-

16:34

США : Декабрь, Индекс цен производителей (г/г) 3.3% ниже ожиданий 3.4%

-

16:33

США : декабрь, Producer Price Index ex Food & Energy (YoY) 3.5% ниже прогноза 3.8%

-

16:32

Прогноз по EUR/GBP: нацелен на повторное достижение четырехмесячного максимума 0.8450

- EUR/GBP продлевает победную серию на фоне явной слабости фунта стерлингов.

- Растущие затраты на заимствования для правительства Великобритании негативно сказались на экономических перспективах страны.

- Евро растет, несмотря на ожидания снижения процентных ставок ЕЦБ на 100 б.п. к середине лета.

Пара EUR/GBP продлевает победную серию пятый торговый день во вторник. Кросс демонстрирует превосходство, так как фунт стерлингов (GBP) слабо выступает по всему спектру рынка, учитывая, что экономические перспективы Великобритании ухудшились из-за роста доходности британских государственных облигаций.

Доходность 30-летних облигаций Великобритании выросла до 5,47%, что является самым высоким уровнем за более чем 26 лет. Рост затрат на заимствования правительства Великобритании частично обусловлен неопределенностью в отношении будущих торговых политик избранного президента США Дональда Трампа и значительной зависимостью страны от иностранного финансирования.

Инвесторы ожидают, что более высокие затраты на заимствования могут вынудить канцлера казначейства Рэйчел Ривз нарушить свои фискальные правила, так как она пообещала в осеннем бюджете полагаться на иностранные заимствования для финансирования инвестиций, а не на повседневные расходы.

Между тем, евро (EUR) демонстрирует сильные результаты против своих основных конкурентов во вторник, несмотря на то, что ожидается продолжение снижения процентных ставок Европейским центральным банком (ЕЦБ) в этом году. ЕЦБ снизил ставку по депозитам на 100 базисных пунктов (б.п.) до 3% в 2024 году и ожидается дальнейшее снижение на аналогичную величину к середине лета.

ЦЕНА Евро Сегодня

В таблице ниже показано процентное изменение курса Евро (EUR) по отношению к перечисленным основным валютам за сегодня. Курс Евро был самым сильным в паре с фунтом стерлингов.

USD EUR GBP JPY CAD AUD NZD CHF USD -0.26% 0.29% 0.16% -0.02% -0.10% -0.36% -0.11% EUR 0.26% 0.56% 0.39% 0.25% 0.16% -0.10% 0.15% GBP -0.29% -0.56% -0.13% -0.31% -0.37% -0.66% -0.40% JPY -0.16% -0.39% 0.13% -0.17% -0.24% -0.52% -0.26% CAD 0.02% -0.25% 0.31% 0.17% -0.08% -0.34% -0.08% AUD 0.10% -0.16% 0.37% 0.24% 0.08% -0.25% -0.01% NZD 0.36% 0.10% 0.66% 0.52% 0.34% 0.25% 0.25% CHF 0.11% -0.15% 0.40% 0.26% 0.08% 0.01% -0.25% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Евро из левой колонки и двигаться вдоль горизонтальной линии к Доллару США, то процентное изменение, отображаемое в поле, будет представлять EUR (базовая валюта)/USD (валюта котировки).

EUR/GBP продлевает недельное ралли до уровня около 0,8430. Кросс укрепился после прорыва выше максимума 27 декабря на 0,8329, который теперь стал поддержкой. Свежий бычий крест, предложенный 20- и 50-дневными экспоненциальными скользящими средними (МА) вблизи 0,8330, указывает на сильный восходящий тренд.

14-дневный индекс относительной силы (RSI) резко поднимается до уровня около 70,00, что указывает на сильный бычий импульс.

Кросс может увидеть новый рост до максимума 26 августа на 0,8475 и психологического сопротивления на 0,8500 после прорыва выше октябрьского максимума на 0,8448.

С другой стороны, движение вниз ниже минимума 14 января на 0,8384 ослабит восходящее движение и приведет актив к максимуму 24 октября на 0,8350, а затем к максимуму 27 декабря на 0,8329.

Дневной график EUR/GBP

-

15:07

Доллар США ослабляется после того, как администрация Трампа пытается обойти инфляционный шок

- Доллар США отыгрывает потери после того, как источники сообщили, что администрация Трампа рассматривает постепенное введение тарифов.

- В начале торгов во вторник реакция на новости временно отодвинула на второй план опасения по поводу инфляции и политики ФРС.

- Индекс доллара США (DXY) опускается ниже отметки 110,00 и ищет поддержку для отскока.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, снижается и опускается ниже отметки 110,00 во вторник, продолжая коррекцию предыдущего дня с более чем двухлетнего максимума 110,18. Основным драйвером стало сообщение Bloomberg о том, что источники в администрации избранного президента Дональда Трампа сообщили о рассмотрении очень медленного ежемесячного введения тарифов, чтобы избежать инфляционного шока. Вторым драйвером стали заголовки о заключении перемирия между ХАМАС и Израилем при посредничестве США, которое поддерживают как действующий президент США Джо Байден, так и избранный президент Дональд Трамп.

Экономический календарь США во вторник приобретает важность с выходом данных по индексу цен производителей (PPI), который станет прелюдией к более важному индексу потребительских цен (CPI) в среду. В целом ожидается, что месячные показатели должны ослабнуть или оставаться относительно стабильными, в то время как годовые ориентиры будут выше по сравнению с предыдущими значениями.

Ежедневный дайджест рыночных движений: Начинает сгущаться

- В 13:30 GMT выходит индекс цен производителей (PPI) за декабрь:

- Ожидается, что месячный базовый индекс PPI вырастет на 0,3% по сравнению с 0,2% в ноябре.

- Ожидается, что месячный общий индекс PPI вырастет на 0,3% по сравнению с 0,4% в предыдущем месяце.

- Ожидается, что годовой общий индекс PPI вырастет на 3,4% по сравнению с 3,0% в ноябре, в то время как годовой базовый индекс PPI вырастет на 3,8% по сравнению с 3,4% в предыдущем месяце.

- В 15:00 GMT президент Федерального резервного банка Канзас-Сити Джефф Шмид выступит с речью о перспективах экономики и монетарной политики США на мероприятии, организованном The Central Exchange.

- В 20:05 GMT президент Федерального резервного банка Нью-Йорка Джон Уильямс выступит с открытыми замечаниями на мероприятии "Экономика, которая работает для всех: доступность жилья", организованном ФРБ Нью-Йорка в Нью-Йорке.

- Китайские акции растут на фоне слухов о постепенном введении тарифов. Европейские акции и фьючерсы на американские индексы подхватывают позитивные настроения, и все основные индексы торгуются в зеленой зоне на день.

- Инструмент CME FedWatch прогнозирует 97,3% вероятность того, что процентные ставки останутся без изменений на январском заседании. Ожидается, что Федеральная резервная система (ФРС) останется зависимой от данных с неопределенностями, которые могут повлиять на траекторию инфляции после вступления в должность избранного президента Дональда Трампа 20 января.

- Доходности США существенно снижаются. Эталонная 10-летняя доходность торгуется около 4,753% на момент написания статьи во вторник, снижаясь с нового 14-месячного максимума 4,802%, достигнутого в понедельник.

Технический анализ индекса доллара США: Это будет новая норма

Индекс доллара США (DXY) готовится к увеличению волатильности. Постоянные заявления избранного президента Дональда Трампа, сопровождаемые комментариями от источников внутри его команды, будут вызывать несколько резких моментов и реакций. Это означает, что чувство направления может стать искаженным и туманным с этого момента.

С точки зрения роста, психологический уровень 110,00 остается ключевым сопротивлением, которое нужно преодолеть. Далее вверх, следующий крупный уровень сопротивления находится на отметке 110,79. Преодолев его, следующий уровень находится на отметке 113,91, двойной вершине с октября 2022 года.

С точки зрения снижения, DXY будет искать отскок от зеленой восходящей линии тренда с декабря 2023 года, которая в настоящее время находится около 109,00 как ближайшая поддержка. В случае дальнейшего снижения следующая поддержка находится на уровне 107,35. Следующий уровень, который может остановить любое давление продаж, находится на уровне 106,52, при этом 55-дневная простая скользящая средняя (SMA) на уровне 106,92 усиливает поддержку перед этой областью.

Индекс доллара США: Дневной график

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

14:10

Германия : , Аукцион 5-летних бумаг 2.42% против 2.04% ранее

-

14:06

Прогноз по USD/CHF: необходимо прорваться выше 0,9250 для нового роста

- Пара USD/CHF восстанавливает внутридневные потери, так как прогноз по доллару США остается твердым.

- Инвесторы ожидают данных по инфляции в США, которые повлияют на прогноз процентной ставки ФРС.

- Ожидается, что ШНБ продолжит снижать процентные ставки для стимулирования инфляционного давления.

Пара USD/CHF восстанавливает внутридневные потери и стабилизируется вблизи 0,9160 на европейской сессии во вторник. Пара швейцарского франка отскакивает, так как инвесторы проявляют осторожность в преддверии публикации данных по индексу потребительских цен (CPI) в США за декабрь, которые будут опубликованы в декабре.

Инвесторы будут внимательно следить за данными по инфляции в США, которые повлияют на рыночные спекуляции относительно прогноза процентной ставки Федеральной резервной системы (ФРС). Ожидается, что годовая общая инфляция ускорится до 2,8% с 2,7% в ноябре, при этом базовые показатели стабильно растут на 3,3%.

Согласно инструменту CME FedWatch, трейдеры оценивают вероятность снижения процентных ставок центральным банком в этом году примерно в 69%.

Между тем, швейцарский франк (CHF) демонстрирует слабые результаты по отношению к доллару США в последние несколько месяцев. Ожидается, что Национальный банк Швейцарии (ШНБ) продолжит снижать процентные ставки для стимулирования инфляционного давления. ШНБ уже снизил ключевые ставки по займам до 0,5%.

Пара USD/CHF торгуется вблизи 15-месячного максимума около 0,9200. Прогноз по паре швейцарского франка остается твердым, так как 20-недельная экспоненциальная скользящая средняя (EMA) в районе 0,8883 имеет восходящий наклон.

14-недельный индекс относительной силы (RSI) колеблется в бычьем диапазоне 60,00-80,00, указывая на сильный восходящий импульс.

Для нового роста к круглому уровню сопротивления 0,9300 и максимуму 16 марта 2023 года 0,9342 активу необходимо уверенно пробить максимум октября 2023 года 0,9244.

С другой стороны, движение вниз ниже психологической поддержки 0,9000 приведет актив к максимуму 22 ноября 0,8958, за которым последует минимум 16 декабря 0,8900.

Недельный график USD/CHF

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

14:04

США : Декабрь, Индекс делового оптимизма NFIB 105.1 выше ожиданий 100.8

-

13:21

Пара USD/JPY резко выросла до 158.00, привлекательность иены как безопасного актива ослабевает

- USD/JPY растет до уровня 158,00, так как спрос на безопасную японскую иену ослаб.

- Инвесторы ожидают данных по инфляции в США для получения новых указаний по процентным ставкам.

- Голубиные ожидания в отношении ФРС в последнее время пересмотрены на фоне оптимистичных данных по рынку труда в США за декабрь.

Пара USD/JPY резко выросла до уровня 158,00 на европейской сессии во вторник. Актив уверенно растет, так как привлекательность японской иены (JPY) как безопасного актива ослабла на фоне восстановления спроса на активы, чувствительные к риску.

Иена демонстрировала сильную динамику в последние три торговых дня против доллара США (USD), несмотря на то, что последний достиг нового более чем двухлетнего максимума. Однако иена, похоже, теряет позиции, так как инвесторы сосредоточились на данных по индексу потребительских цен (CPI) в США за декабрь, которые будут опубликованы в среду.

Аналитики Bank of America (BofA) ожидают: «Если данные по CPI в США на этой неделе окажутся выше ожиданий, восходящее давление на спотовый курс USDJPY, вероятно, возобновится из-за высокой чувствительности пары к сюрпризам по CPI».

Согласно рыночным ожиданиям, годовая общая инфляция, по оценкам, выросла на 2,8%, что быстрее, чем 2,7% в ноябре. За тот же период базовый индекс CPI, исключающий волатильные цены на продукты питания и энергоносители, стабильно вырос на 3,3%.

Признаки того, что ценовое давление остается устойчивым, будут и дальше давить на голубиные ожидания в отношении Федеральной резервной системы (ФРС). В последнее время голубиные перспективы ФРС значительно сократились после выхода неожиданно сильных данных по числу занятых в несельскохозяйственном секторе (NFP) в США за декабрь.

На внутреннем рынке японская иена будет находиться под влиянием рыночных спекуляций относительно вероятного действия Банка Японии (BoJ) по процентной ставке на заседании по денежно-кредитной политике 24 января. Заместитель управляющего Банка Японии Рёдзо Химино заявил во вторник, что совет обсудит, «повышать ли процентные ставки на следующей неделе и примет решение», основываясь на экономических и ценовых прогнозах, изложенных в нашем ежеквартальном прогнозном отчете».

Японская иена FAQs

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

-

13:18

Испания : , 9-Month Letras Auction 2.485% против 2.366% ранее

-

13:17

Испания : , 3-Month Letras Auction 2.493% против 2.567% ранее

-

13:08

EUR/USD восстанавливается, так как доллар США снижается в преддверии данных по инфляции в США

- EUR/USD восстанавливается до уровня 1,0270, так как доллар США демонстрирует ослабленные результаты, а инвесторы сосредоточены на данных по PPI в США за декабрь.

- Ожидается, что политика избранного президента Дональда Трампа приведет к росту инфляции и экономического роста в США.

- Рейн из ЕЦБ считает, что ограничения денежно-кредитной политики завершатся к середине лета.

EUR/USD продолжает восстановление с более чем двухлетнего минимума 1,0175, достигнутого в понедельник, и торгуется около 1,0270 на европейской сессии во вторник. Основная валютная пара совершает отскок, так как доллар США (USD) демонстрирует незначительную коррекцию, а индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, торгуется с ослабленным настроем около 109,50.

Тем не менее, сильный краткосрочный тренд доллара США остается неизменным. Согласно инструменту CME FedWatch, цены на 30-дневные фьючерсы по федеральным фондам сигнализируют о более высокой вероятности только одного снижения процентной ставки Федеральной резервной системой (ФРС) в этом году по сравнению с двумя снижениями ставок, показанными в точечном прогнозе в последней сводке экономических прогнозов (SEP) ФРС.

Трейдеры пересмотрели свои голубиные ожидания в отношении ФРС на фоне высокого спроса на рабочую силу, как показали последние данные по количеству рабочих мест в несельскохозяйственном секторе США (NFP), опубликованные в пятницу, что свидетельствует о сильных экономических перспективах. Также участники рынка ожидают, что инфляционное давление останется устойчивым при администрации избранного президента Дональда Трампа, поскольку будущая политика, такая как контроль за иммиграцией, повышение тарифов и снижение налогов, будет способствовать росту совокупного спроса и экономического роста.

Для получения свежих данных о текущем состоянии инфляции инвесторы сосредоточат свое внимание на данных по индексу потребительских цен (CPI) в США за декабрь, которые будут опубликованы в среду.

На сессии во вторник инвесторы сосредоточат свое внимание на данных по индексу цен производителей (PPI) в США за декабрь, которые будут опубликованы в 13:30 по Гринвичу. Ожидается, что годовой базовый индекс PPI ускорился до 3,4% с 3% в ноябре. За тот же период базовый PPI, исключающий волатильные продукты питания и энергоносители, по прогнозам, вырос на 3,7%, что быстрее предыдущего значения в 3,4%.

Ежедневный дайджест рыночных движений: EUR/USD растет за счет доллара США

- EUR/USD совершает отскок за счет доллара США. Прогноз по евро (EUR) остается слабым, так как чиновники Европейского центрального банка (ЕЦБ) продолжают поддерживать рыночные ожидания дальнейшего смягчения политики, что связано со слабыми экономическими перспективами еврозоны на фоне опасений, что избранный президент США Дональд Трамп может ввести значительные тарифные повышения на старый континент, что может ослабить экспортный сектор.

- Представитель ЕЦБ и глава Банка Финляндии Олли Рейн заявил на конференции в понедельник, что он ожидает, что денежно-кредитная политика выйдет из зоны ограничений в ближайшие месяцы, самое позднее к "середине лета". Однако комментарии Рейна указывают на то, что он не беспокоится о торговле с Трампом. Рейн утверждал, что компании найдут способы "обойти" их, и даже недавнее снижение прямой торговли между Китаем и США скрывало такую тенденцию, сообщает Reuters.

- Участники рынка ожидают, что ЕЦБ снизит процентные ставки на каждом из своих следующих четырех заседаний по политике, что предполагает снижение ставки по депозитам до 2%. Аналитики Barclays ожидают, что еврозона начнет 2025 год на слабой ноте, особенно из-за "значительной вялости" в производственном секторе Германии.

Технический анализ: EUR/USD отскакивает от двухлетнего минимума 1,0175

EUR/USD отскакивает до уровня 1,0270 на европейской сессии во вторник после обновления более чем двухлетнего минимума около 1,0175 в понедельник. Тем не менее, прогноз по основной валютной паре в целом остается медвежьим, так как 20-недельная экспоненциальная скользящая средняя (EMA) на уровне 1,0585 снижается.

14-недельный индекс относительной силы (RSI) опускается ниже 30,00, указывая на сильный нисходящий импульс.

С точки зрения снижения, пара может найти поддержку около максимума октября 2022 года в районе 1,0100. Напротив, ключевым барьером для быков по евро станет максимум 6 января на уровне 1,0437.

Евро FAQs

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

-

13:01

Золото немного восстанавливается после утечки планов по постепенному введению тарифов

- Цена на золото останавливает падение в понедельник и снова связывается с ростом во вторник.

- Источники в администрации Трампа сообщили, что рассматривается постепенное введение тарифов, чтобы избежать инфляционного шока.

- Золото тестирует верхний барьер в более широкой формации "вымпел".

Цена на золото (XAU/USD) останавливает свое плохое выступление в понедельник, когда опасения по поводу ставки ФРС взяли верх над настроениями, немного восстанавливаясь и торгуясь около $2 670 на момент написания статьи во вторник. Эти настроения теперь снова меняются на вздох облегчения на фоне заголовков о том, что администрация избранного президента Дональда Трампа рассматривает очень постепенное введение своих тарифных планов. Источники, близкие к делу, сообщили, что администрация Трампа очень обеспокоена инфляционным шоком и хочет избежать его любой ценой.

На фронте экономических данных необходимо сделать некоторые предостережения. В преддверии публикации индекса потребительских цен (CPI) в США в среду, во вторник будет опубликован индекс цен производителей (PPI). Трейдерам нужно будет следить за резкими реакциями на доходность, так как неожиданное превышение показателей PPI может повлиять на ожидания по горячему выпуску CPI.

Горячие данные по PPI и CPI вызовут новый рост доходности в США и компенсируют реакцию, наблюдаемую во вторник на новость о постепенном введении тарифов. Для прогнозов по ставке ФРС это будет означать, что шансы на любое снижение ставки в 2025 году еще больше уменьшатся и могут даже стать нулевыми.

Ежедневный дайджест рыночных движений: администрация Трампа обеспокоена

- Источники в администрации избранного президента Дональда Трампа обсуждают постепенное повышение тарифов, пытаясь избежать скачка инфляции, сообщает Bloomberg со ссылкой на людей, знакомых с ситуацией.

- Эталонная ставка США на 10 лет падает до 4,753% на момент написания статьи во вторник, отступая от свежего 14-месячного максимума 4,802%, достигнутого в понедельник.

- Инструмент CME (Чикагская товарная биржа) Fedwatch в настоящее время показывает, что Федеральная резервная система сохранит ожидания по ставке на прежнем уровне до заседания 18 июня, когда вероятность сохранения ставок на текущем уровне составляет 47,2% по сравнению с 52,8% за снижение ставок.

- Комиссия по торговле товарными фьючерсами (CFTC) опубликовала данные по чистым позициям по золоту NC в понедельник. Текущая позиция оказалась положительной на уровне $254 900 по сравнению с предыдущей на уровне $247 300. Это означает рост длинных позиций со стороны спекулятивных трейдеров. Отчет предоставляет информацию о размере и направлении позиций по всем срокам, участники в основном базируются на фьючерсных рынках Чикаго и Нью-Йорка. Трейдеры на рынке Форекс фокусируются на "некоммерческих" или спекулятивных позициях, чтобы определить, остается ли тренд здоровым или нет, а также настроения рынка по отношению к определенному активу.

Технический анализ: Риск скольжения

Золото вернулось в более широкую формацию "вымпел", в которой оно торгуется с ноября. Теперь существует риск, что верхняя граница вымпела снова станет сопротивлением. Твердое отторжение отсюда может вызвать новое снижение, к $2 650 и ниже.

С точки зрения снижения, 55-дневная простая скользящая средняя (SMA) на уровне $2 650 является первой поддержкой. Далее вниз, 100-дневная SMA на уровне $2 635 идет следующей. В конечном итоге восходящая трендовая линия на нижней границе вымпела должна сдерживать ценовое движение от падения, находясь на уровне $2 615 на данный момент.

С точки зрения роста, минимум 23 октября на уровне $2 708 является следующим ключевым уровнем. Как только этот уровень будет преодолен, хотя он все еще довольно далек, исторический максимум $2 790 станет ключевым уровнем роста.

XAU/USD: Дневной график

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

12:31

Цена серебра сегодня: серебро растет, по данным FXStreet

Серебро торгуется по цене $29,74 за тройскую унцию, что на 0,45% выше, чем $29,61, которые оно стоило в понедельник.

Цены на серебро выросли на 2,92% с начала года.

Единица измерения Цена на серебро сегодня в долларах США Тройская унция 29.74 1 грамм 0.96 Коэффициент золото/серебро, показывающий количество тройских унций серебра, необходимое для равной стоимости одной тройской унции золота, составил 89,80 во вторник, снизившись с 89,93 в понедельник.

(Для создания этого поста использовался инструмент автоматизации.)

-

12:04

Прогноз по серебру: XAG/USD тестирует 14-дневную EMA в районе $30,00

- Цена на серебро тестирует ближайшее сопротивление на уровне 14-дневной EMA $29,83.

- 14-дневный RSI консолидируется в районе уровня 50, указывая на нейтральный прогноз.

- Пара может протестировать начальную поддержку на четырехмесячном минимуме $28,74, зафиксированном 19 декабря.

Цена на серебро (XAG/USD) отыгрывает часть недавних потерь предыдущей сессии, торгуясь около $29,80 за тройскую унцию во время европейских торгов во вторник. Анализ дневного графика показывает, что краткосрочный ценовой моментум выглядит нейтральным, при этом пара XAG/USD находится около девятидневной и 14-дневной экспоненциальных скользящих средних (EMA). Прорыв в любом направлении может сигнализировать о более четком тренде.

Кроме того, 14-дневный индекс относительной силы (RSI) находится вблизи уровня 50, что указывает на нейтральный прогноз. Это свидетельствует о сбалансированности рынка, без явных признаков перекупленности или перепроданности, отражая равновесие между бычьим и медвежьим импульсом.

Цена на серебро в настоящее время тестирует сопротивление на ближайшей 14-дневной EMA $29,83, за которой следует девятидневная EMA $29,84. Прорыв выше этих уровней может улучшить рыночные настроения и подтолкнуть пару XAG/USD к ключевому психологическому уровню $30,00. Устойчивое движение выше этого порога может усилить бычий моментум, потенциально нацелив металл на двухмесячный максимум $32,28, достигнутый 9 декабря.

С точки зрения снижения, начальная поддержка находится на уровне четырехмесячного минимума $28,74, зафиксированного 19 декабря, за которым следует критический психологический уровень $28,00. Прорыв ниже этих уровней может усилить медвежий моментум и сигнализировать о дальнейшем потенциале снижения цены на серебро.

XAG/USD: Дневной график

-

12:04

Италия : Ноябрь, Промышленное производство (м/м) совп. с прогнозом 0.3%

-

12:04

Италия : Ноябрь, Промышленное производство (г/г) -1.5% против -3.6% ранее

-

12:03

Прогноз по EUR/JPY: похоже, кросс готов протестировать препятствие на уровне 162.20-162.25

- EUR/JPY набирает обороты и восстанавливается от почти месячного минимума.

- Неопределенность по поводу повышения ставки Банком Японии и тяга к риску подрывают иену и поддерживают спотовые цены.

- Голубиный настрой ЕЦБ может удержать быков по евро от новых ставок и ограничить рост.

Пара EUR/JPY продолжает восстановление овернайт от психологической отметки 160,00, или почти месячного минимума, и привлекает покупателей во вторник. Спотовые цены сохраняют позитивный настрой в первой половине европейской сессии и в настоящее время торгуются в районе 161,75-161,80, поднявшись почти на 0,45% внутри дня.

На фоне неопределенности относительно вероятного времени следующего повышения ставки Банком Японии (BoJ), тяга к риску подрывает позиции иены (JPY) как безопасного убежища и поддерживает пару EUR/JPY. Помимо этого, умеренное снижение доллара США (USD) благоприятствует единой валюте и способствует внутридневному росту. Тем не менее, голубиный настрой Европейского центрального банка (ЕЦБ) может ограничить рост евро и валютной пары.

С технической точки зрения, укрепление выше 50-часовой простой скользящей средней (SMA) и уровня Фибоначчи 38,2% коррекции падения, наблюдавшегося на прошлой неделе, благоприятствует бычьим трейдерам. Более того, положительные осцилляторы на 1-часовом графике поддерживают перспективы дополнительных внутридневных прибылей. Таким образом, движение выше отметки 162,00, с тестированием 100-часовой SMA и уровня Фибоначчи 50% коррекции в районе 162,25, выглядит вполне возможным.

С другой стороны, ослабление ниже области 161,50, или 50-часовой SMA, может рассматриваться как возможность для покупок и оставаться ограниченным вблизи круглого уровня 161,00 (уровень Фибоначчи 23,6% коррекции). Убедительный прорыв ниже последнего может сделать пару EUR/JPY уязвимой для ускорения падения обратно к отметке 160,00, с промежуточной поддержкой в районе 160,60-160,55. Падение может продолжиться дальше к зоне поддержки 159,50.

1-часовой график EUR/JPY

Японская иена - FAQs

Японская иена (JPY) является одной из наиболее торгуемых валют в мире. Ее стоимость в целом определяется показателями японской экономики, но более конкретно - политикой Банка Японии, разницей в доходности японских и американских облигаций, отношением трейдеров к риску и другими факторами.

Одной из задач Банка Японии является валютный контроль, поэтому его действия имеют ключевое значение для иены. Иногда Банк Японии напрямую вмешивается в валютные рынки, как правило, для снижения стоимости иены, хотя часто он воздерживается от этого из-за политических опасений своих основных торговых партнеров. Сверхмягкая денежно-кредитная политика Банка Японии в период с 2013 по 2024 год привела к снижению курса иены по отношению к основным конкурентам из-за растущих расхождений в политике Банка Японии и других центральных банков. В последнее время постепенное сворачивание этой сверхмягкой политики оказало иене некоторую поддержку.

Приверженность Банка Японии ультрамягкой денежно-кредитной политике привела к увеличению расхождений с другими центральными банками, особенно с Федеральной резервной системой США. Это способствовало расширению спреда доходности между 10-летними облигациями США и Японии, что благоприятствует росту курса доллара США по отношению к японской иене. Решение Банка Японии в 2024 году постепенно отказаться от сверхмягкой политики в сочетании со снижением процентных ставок в других крупных центральных банках приводит к сокращению этой разницы.

Японская иена часто рассматривается как безопасная гавань. Это означает, что в периоды рыночного стресса инвесторы с большей вероятностью будут вкладывать деньги в японскую валюту из-за ее предполагаемой надежности и стабильности. В неспокойные времена стоимость иены, скорее всего, будет расти по отношению к другим валютам, которые считаются более рискованными для инвестиций.

-

11:30

Хольцманн, ЕЦБ: мы надеемся достичь целевого уровня инфляции 2% к концу года

Представитель ЕЦБ Роберт Хольцманн прокомментировал перспективы инфляции во время своего выступления во вторник.

Хольцманн отметил: "Мы надеемся достичь целевого уровня инфляции 2% к концу года."

Реакция рынка

EUR/USD на момент написания торговалась с повышением на 0,22% внутри дня, на уровне 1,0266, практически не отреагировав на эти комментарии.

ЕЦБ - FAQs

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой в регионе. Основной задачей ЕЦБ является поддержание стабильности цен, что означает поддержание инфляции на уровне около 2%. Основным инструментом для достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

В экстремальных ситуациях Европейский центральный банк может применить инструмент политики, называемый количественным смягчением. QE – это процесс, при котором ЕЦБ печатает евро и использует их для покупки активов – обычно государственных или корпоративных облигаций - у банков и других финансовых учреждений. QE обычно приводит к ослаблению евро. Количественное смягчение - это крайняя мера, когда простое снижение процентных ставок вряд ли поможет достичь стабильности цен. ЕЦБ использовал его во время Великого финансового кризиса 2009-2011 годов, в 2015 году, когда инфляция оставалась на низком уровне, а также во время пандемии covid.

Количественное ужесточение (QT) - это обратная сторона QE. Оно предпринимается после QE, когда происходит восстановление экономики и инфляция начинает расти. В то время как при QE Европейский центральный банк (ЕЦБ) покупает государственные и корпоративные облигации у финансовых институтов, чтобы обеспечить их ликвидностью, при QT ЕЦБ прекращает покупать новые облигации и перестает реинвестировать основную сумму, выплачиваемую по уже имеющимся облигациям. Обычно это положительный (или «бычий») фактор для евро.

-

11:18

Пара AUD/JPY поднялась выше 97.50 из-за высоких цен на сырьевые товары и улучшения настроений на рынке

- AUD/JPY растет, так как австралийский доллар получает поддержку от высоких цен на сырьевые товары.

- Индекс ASX 200 вырос на 0,48% до отметки около 8 230 во вторник благодаря улучшению акций горнодобывающих и энергетических компаний.

- Трейдеры предполагают, что Банк Японии может отложить повышение ставок до апреля, так как он стремится к устойчивому росту заработной платы перед принятием мер.

Пара AUD/JPY укрепляется второй день подряд, торгуясь около 97,60 в ходе европейских торгов во вторник. Рост кросса AUD/JPY объясняется улучшением австралийского доллара (AUD) на фоне высоких цен на сырьевые товары.

Индекс S&P/ASX 200 также увеличился на 0,48% до отметки около 8 230 во вторник, прервав трехдневную серию потерь. Восстановление возглавили акции горнодобывающих и энергетических компаний, в то время как австралийские акции последовали за ростом на Уолл-стрит, где инвесторы переключили внимание с мегакэп технологических акций на другие сектора.

Кроме того, кросс AUD/JPY укрепляется, так как чувствительный к риску AUD получает поддержку на фоне интереса к риску после сообщений о том, что экономическая команда избранного президента США Дональда Трампа рассматривает возможность постепенного повышения импортных тарифов, что повысило уверенность инвесторов.

По данным Bloomberg, новая администрация Трампа оценивает поэтапный подход к введению тарифов, стремясь предотвратить резкий рост инфляции при управлении корректировками торговой политики.

Кроме того, японская иена (JPY) находится под давлением на фоне неопределенности относительно сроков следующего повышения ставок Банком Японии (BoJ). Участники рынка предполагают, что Банк Японии может отложить повышение ставок до апреля, ожидая подтверждения устойчивого роста заработной платы в ходе весенних переговоров.

Заместитель управляющего Банка Японии Рёдзо Химино заявил во вторник, что он не будет напрямую связывать инаугурационную речь президента Трампа с решением Банка Японии о повышении ставок в январе. Химино подчеркнул, что когда придет время, Банк Японии должен будет без промедления скорректировать свою политику.

Что касается речи Трампа, Химино выразил намерение внимательно проанализировать график и баланс политических мер новой администрации США и посмотреть, появится ли какая-либо новая информация, ранее не сообщавшаяся.

Настроения в отношении риска FAQs

В мире финансового жаргона два широко используемых термина “тяга к риску” и “бегство от рисков" относятся к уровню риска, который инвесторы готовы принять в течение указанного периода. На рынке, ориентированном на риск, инвесторы с оптимизмом смотрят в будущее и с большей готовностью покупают рискованные активы. В условиях “бегства от рисков” инвесторы начинают перестраховываться, потому что беспокоятся о будущем и поэтому покупают менее рискованные активы, которые с большей долей вероятности принесут доход, даже если он и будет более скромным.

Как правило, в периоды “тяги к риску” фондовые рынки растут, большинство сырьевых товаров, за исключением золота, также повышаются в цене, поскольку они выигрывают от позитивных перспектив экономики. Валюты стран, которые являются крупными экспортерами сырья, укрепляются из-за увеличения спроса, и криптовалюты дорожают. На “безрисковом” рынке облигации идут вверх, особенно крупные государственные облигации, золото растет в цене, а валюты-убежища, такие как японская иена, швейцарский франк и доллар США, также оказываются в выигрыше.

Австралийский доллар (AUD), канадский доллар (CAD), новозеландский доллар (NZD) и такие второстепенные валюты, как рубль (RUB) и южноафриканский рэнд (ZAR), - все они имеют тенденцию расти на рынках, где наблюдается повышение интереса к риску. Это связано с тем, что экономика этих валют в значительной степени зависит от экспорта сырьевых товаров, а сырьевые товары обычно растут в цене в периоды повышенной тяги к риску. Это объясняется тем, что инвесторы прогнозируют увеличение спроса на сырье в будущем в связи с ростом экономической активности.

Основными валютами, которые обычно растут в периоды бегства от риска, являются доллар США (USD), японская иена (JPY) и швейцарский франк (CHF). Доллар США - потому что он является мировой резервной валютой, а также потому, что во время кризиса инвесторы покупают государственные долговые обязательства США, которые считаются безопасными, поскольку крупнейшая экономика мира вряд ли допустит дефолт. Иена - из-за повышенного спроса на японские государственные облигации, поскольку значительная их часть находится в руках внутренних инвесторов, которые вряд ли будут их сбрасывать даже в условиях кризиса. Швейцарский франк - поскольку строгие швейцарские банковские законы обеспечивают инвесторам повышенную защиту капитала.

-

11:13

Фунт стерлингов находит поддержку, в то время как более высокая доходность британских облигаций сохраняет нисходящий тренд

- Фунт стерлингов немного восстанавливается после резкой распродажи в последние несколько торговых дней, инвесторы сосредоточены на данных по CPI Великобритании за декабрь, которые будут опубликованы в среду.

- Слабый прогноз по британской валюте остается на плаву на фоне роста доходности британских облигаций.

- Инвесторы ожидают данных по инфляции в США, которые повлияют на ожидания относительно политики ФРС.

Фунт стерлингов (GBP) находит временную поддержку во вторник после резкой распродажи в последние несколько торговых дней из-за роста доходности британских облигаций (gilts). Доходность 30-летних облигаций Великобритании выросла до 5,47%, что является самым высоким показателем с 1998 года, благодаря множеству факторов поддержки, таких как высокая неопределенность в отношении будущей торговой политики при администрации избранного президента США Дональда Трампа, постоянное инфляционное давление и замедление роста в Великобритании.

Значительный рост доходности британских облигаций создал неудобную ситуацию для канцлера казначейства Великобритании Рэйчел Ривз, которая уже сталкивалась с критикой со стороны работодателей за повышение их взносов на национальное страхование (NI) и оставила мало фискального пространства на случай ухудшения ситуации.

Участники рынка ожидают, что правительство Великобритании обратится к иностранному финансированию для покрытия текущих расходов, чтобы избежать роста внутренних затрат на заимствования. Однако министерство финансов Великобритании сохраняет свое непреклонное обещание полагаться на заимствования только для инвестиций, а не для решения повседневных расходов.

Между тем, инвесторы переключают свое внимание на данные по индексу потребительских цен (CPI) Великобритании за декабрь, которые будут опубликованы в среду. Инвесторы будут внимательно следить за данными по инфляции в Великобритании, так как они будут определять ожидания рынка относительно вероятных действий Банка Англии (BoE) по процентной ставке на февральском заседании по вопросам монетарной политики.

Аналитики UBS ожидают, что Банк Англии снизит процентные ставки в следующем месяце, с дальнейшими снижениями в течение этого года. UBS заявила, что более высокие затраты на заимствования, которые проникают в реальную экономику, "ужесточают финансовые условия". Швейцарский банк добавил: "Инфляционное давление присутствует, но ослабевает, поэтому снижение ставки в феврале, с дальнейшими снижениями в течение этого года, остается базовым сценарием."

Ежедневный обзор рынка: Фунт стерлингов отскакивает против доллара США

- Фунт стерлингов растет до уровня около 1,2250 против доллара США (USD) на европейской сессии во вторник после отскока от нового годового минимума 1,2100 в понедельник. Однако прогноз по паре GBP/USD остается слабым на фоне твердых ожиданий, что Федеральная резервная система (ФРС) проведет меньше снижений процентных ставок в этом году. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, снижается до уровня около 109,60 на момент написания. Индекс доллара корректируется после достижения нового более чем двухлетнего максимума выше 110,00 в понедельник.

- Стратеги Barclays пересмотрели свои ожидания относительно количества снижений процентных ставок ФРС в этом году. Банк ожидает, что ФРС проведет только одно снижение в этом году, по сравнению с двумя ранее, на основе более сильных, чем ожидалось, данных по рынку труда США и постоянных инфляционных ожиданий.

- Между тем, инвесторы ожидают данных по CPI США за декабрь, которые будут опубликованы в среду. Ожидается, что годовая общая инфляция ускорится до 2,8% с 2,7% в ноябре, при этом базовый показатель стабильно растет на 3,3%.

- Признаки устойчивого ценового давления могут ускорить ожидания того, что ФРС избегает снижения процентных ставок в этом году. Однако замедление инфляционного давления вряд ли усилит голубиные ожидания в отношении ФРС, так как инвесторы ожидают, что будущие политики администрации Трампа, такие как контроль за иммиграцией, снижение налогов и повышение тарифов, будут способствовать росту экономики.

Технический анализ: Фунт стерлингов немного отскакивает, так как RSI сигналит о перепроданности

Фунт стерлингов немного отскакивает до уровня около 1,2250 против доллара США на европейской сессии во вторник после обновления более чем годового минимума до уровня около 1,2100 в понедельник. Однако прогноз по паре Cable остается слабым, так как вертикально снижающаяся 20-дневная экспоненциальная скользящая средняя (EMA) в районе 1,2430 указывает на то, что краткосрочный тренд является крайне медвежьим.

14-дневный индекс относительной силы (RSI) немного отскакивает после падения ниже 30,00, так как осциллятор моментума вошел в зону перепроданности. Однако более широкая картина остается медвежьей, пока он не восстановится в диапазоне 20,00-40,00.

С точки зрения снижения, пара, как ожидается, найдет поддержку в районе минимума октября 2023 года на уровне 1,2050. С точки зрения роста, 20-дневная EMA будет выступать в качестве ключевого сопротивления.

Фунт стерлингов FAQs

Фунт стерлингов (GBP) - старейшая валюта в мире (886 год нашей эры) и официальная валюта Соединенного Королевства. По данным на 2022 год, это четвертая по объему торговли иностранная валюта (FX) в мире, на ее долю приходится 12% всех транзакций, в среднем 630 млрд долларов в день. Его ключевыми торговыми парами являются GBP/USD, или "Кабель" (Cable), на долю которой приходится 11% валютного рынка, GBP/JPY, или "Дракон", как его называют трейдеры (3%), и EUR/GBP (2%). За эмиссию фунта отвечает Банк Англии.