Market news

-

23:50

Австралийский доллар держится вблизи месячных максимумов, поскольку опасения по поводу тарифов осла

- Оззи поднимается до 0,6280 в среду.

- Более мягкая, чем ожидалось, позиция Трампа по тарифам на Китай поддерживает умеренный интерес к риску.

- Инвесторы ожидают предварительных данных по индексу PMI S&P Global в США за январь для определения дальнейшего направления.

Пара AUD/USD поднимается до нового месячного максимума чуть ниже 0,6300, чему способствуют признаки того, что тарифы США на Китай могут быть не такими жесткими, как первоначально опасались. Между тем, доллар США (USD) немного восстанавливается от многодневных минимумов, отражая продолжающуюся неопределенность в отношении будущей торговой политики США. Участники рынка с нетерпением ждут предстоящих предварительных данных по индексу PMI S&P Global за январь, чтобы оценить общее экономическое настроение.

Ежедневный обзор рыночных движений: оззи продолжает рост, пока рынки ожидают новых драйверов

- Объем тарифов, предложенных Дональдом Трампом в рамках пересмотренного плана, значительно меньше, чем первоначально ожидалось, что успокаивает некоторые рыночные нервы.

- Доллар США кратковременно упал до нового двухнедельного минимума вблизи 107,75, прежде чем совершить внутридневной отскок, при этом индекс доллара (DXY) немного вырос.

- Трейдеры готовятся к выходу данных по индексу PMI S&P Global в США за январь в пятницу, чтобы получить подсказки о краткосрочных экономических тенденциях.

- На негативной ноте для оззи Резервный банк Австралии (РБА) рассматривает возможность снижения ставки на предстоящем заседании в феврале, чтобы противодействовать умеренному внутреннему росту и снижению инфляции.

- Кроме того, AUD также сталкивается с подавленным потребительским настроением, слабой динамикой сырьевых товаров и вялым спросом со стороны ключевого торгового партнера Китая.

Технический прогноз AUD/USD: пара остается в диапазоне 0,6180–0,6280 с умеренно положительным уклоном

Пара AUD/USD немного выросла до 0,6280 в среду, продолжая волатильное ценовое движение, и колебалась между 0,6180 и 0,6280 в первые недели января. Гистограмма индикатора схождения/расхождения скользящих средних (MACD) формирует растущие зеленые бары, но остается довольно плоской, сигнализируя о скромном бычьем импульсе. Индекс относительной силы (RSI) составляет 60, поднимаясь вверх, но слегка выравниваясь, указывая на осторожный уклон в сторону покупателей. Устойчивый прорыв выше 0,6300 может усилить восстановление, тогда как падение ниже 0,6180 может возобновить краткосрочное давление на продажу.

Австралийский доллар FAQs

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (РБА). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы роста ее экономики и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (РБА) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

-

21:26

Мексиканский песо восстанавливается на фоне ослабления опасений по поводу тарифов Трампа

- Мексиканский песо стабилизируется после волатильной сессии из-за пересмотра торговой политики США Трампом.

- Министр иностранных дел Мексики и госсекретарь США обсуждают вопросы безопасности и иммиграции в первом дипломатическом контакте.

- Рынок ожидает предстоящие экономические отчеты Мексики по инфляции за середину месяца и экономической активности.

Мексиканский песо (MXN) восстановился в среду после снижения на 0,65% против доллара США во вторник. Опасения по поводу угроз президента США Дональда Трампа ввести тарифы на Мексику ослабли и способствовали снижению пары USD/MXN, которая торгуется на уровне 20,50, снижаясь на 0,24%.

Первые дни Трампа на посту президента держали песо в волатильности, так как трейдеры оценивали его угрозы по торговой политике. Тем временем, президент Трамп распорядился провести всесторонний пересмотр торговой политики США, установив крайний срок для рекомендаций на 1 апреля, которые могут значительно изменить торговые отношения страны, включая Соглашение США-Мексика-Канада (USMCA), которое подлежит первому пересмотру в 2026 году.

Тем временем, министр иностранных дел Мексики Хуан Рамон де ла Фуэнте обсудил с госсекретарем США Марко Рубио вопросы безопасности и иммиграции в первом официальном контакте между двумя дипломатами.

Что касается данных, экономические повестки дня Мексики и США оставались скудными. Однако Citi опубликовала свой Опрос ожиданий, который показал, что мексиканские частные экономисты пересмотрели прогнозы по валовому внутреннему продукту (ВВП) на 2025 год в сторону понижения. Что касается инфляционных ожиданий, аналитики прогнозируют снижение как общей, так и базовой инфляции ниже 4%, а обменный курс будет колебаться около 21,00.

В четверг в повестке дня Мексики будут представлены данные по инфляции за середину января и индикатор экономической активности за ноябрь.

Ежедневный дайджест движущих сил рынка: Мексиканский песо растет в преддверии данных по инфляции

- Мексиканский песо игнорирует жесткую риторику Трампа по тарифам и укрепляется против доллара США.

- Опрос ожиданий Citi Mexico показывает, что экономисты ожидают, что ВВП в 2025 году составит 1%, а общая инфляция снизится до 3,91% к концу года. Ожидается, что базовая инфляция снизится до 3,68%, а курс USD/MXN завершит год на уровне 20,95.

- Экономисты прогнозируют, что Банк Мексики (Banxico) снизит ставки на 25 базисных пунктов (б.п.) с 10,00% до 9,75%, хотя некоторые аналитики ожидают снижения на 50 б.п. на заседании 6 февраля.

- Reuters сообщил: "В интервью после декабрьского решения центрального банка по ставке заместитель управляющего Banxico Джонатан Хит сказал, что монетарные власти могут рассмотреть возможность снижения ставки до 50 базисных пунктов на следующем заседании, запланированном на 6 февраля."

- Дивергенция между Banxico и Федеральной резервной системой США (ФРС) способствует дальнейшему росту пары USD/MXN.

- Ожидается, что инфляция за середину января снизится с 4,44% до 3,93%. Ожидается, что базовая инфляция вырастет незначительно с 3,62% до 3,69%.

- Фьючерсы на денежном рынке заложили в цену 41,5 б.п. снижения ставок ФРС в 2025 году, согласно данным инструмента CME FedWatch.

Технические перспективы USD/MXN: Мексиканский песо растет, а USD/MXN падает ниже 20,60

Пара USD/MXN остается с восходящим настроем, несмотря на падение ниже 20-дневной простой скользящей средней (SMA) на уровне 20,55. Пара торгуется в диапазоне 20,45 – 20,55 на фоне отсутствия четкого настроя, но индекс относительной силы (RSI) намекает, что в ближайшей перспективе продавцы находятся у руля.

Если медведи продавят USD/MXN ниже 20,45, ожидайте тестирования 50-дневной SMA на уровне 20,37. При дальнейшем ослаблении экзотическая пара может протестировать 100-дневную SMA на уровне 20,05, перед отметкой 20,00. С другой стороны, если быки преодолеют потолок на уровне 20,55, это может открыть путь к тестированию максимума с начала года (YTD) на отметке 20,90. Если он будет преодолен, отметка 21,00 будет введена в игру, за которой последует пик 8 марта 2022 года на уровне 21,46 перед отметкой 22,00.

Мексиканский песо FAQs

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

-

21:22

Доллар США слегка восстанавливается, так как трейдеры оценивают новые разговоры о тарифах

- Противоречивые заявления Белого дома относительно дополнительных пошлин на китайский импорт создают нестабильные рыночные условия.

- Инвесторы не ожидают немедленного снижения ставок в первой половине года, что соответствует устойчивому росту экономики США, несмотря на ограниченные комментарии официальных лиц ФРС.

- Аналитики по-прежнему связывают основную силу доллара США с устойчивым экономическим преимуществом США по сравнению с глобальными конкурентами.

Доллар США торгуется без изменений в среду после двух дней потерь, поскольку коррекция стремится продолжиться. Рынки пытаются оценить влияние 10%-ной пошлины на китайские товары, о которой президент Трамп объявил во вторник. Индекс доллара США (DXY) тестирует отметку 108,00 и готовится к снижению до нижней границы 107,00. Со стороны Федеральной резервной системы (ФРС) банк находится в периоде "радиомолчания", и без высокоуровневых экономических отчетов рынки остаются без ориентиров для ставок на следующие шаги ФРС, зависящей от данных.

Ежедневный дайджест рыночных движений: Смешанные сигналы усиливают путаницу с тарифами, пока продолжается радиомолчание ФРС

- Президент Трамп объявил о возможной 10%-ной пошлине на продукцию из Китая, связывая это с более широкими опасениями по поводу потоков фентанила и повторяя, что другие страны также могут столкнуться с тарифами. Это следует за ранними слухами о том, что администрация США может отложить немедленные меры, подчеркивая противоречивую риторику.

- Сильный фон доллара США остается в первую очередь обусловлен выдающимся ростом экономики США, несмотря на бурные заголовки о торговой политике. Аналитики предполагают, что как только туман тарифов рассеется, доллар США сможет вновь утвердить свое доминирование.

- Радиомолчание ФРС: В преддверии пресс-конференции председателя Пауэлла после принятия решения 29 января, официальные лица замолчали. Рынки широко прогнозируют одно снижение ставки в июле, что соответствует устойчивым данным по США.

- Неопределенность вокруг тарифов усиливает волатильность, однако валютные стратеги советуют трейдерам смотреть за пределы ежедневного политического шума, поскольку долгосрочный экономический импульс США остается поддерживающим для доллара США.

Технический прогноз по DXY: Постоянное давление продаж, ключевые уровни в игре

После того как медведи преодолели 20-дневную простую скользящую среднюю (SMA), прогноз стал несколько медвежьим, так как DXY теперь уязвим для дальнейших потерь. Если DXY хочет возродить свой бычий тренд, он должен уверенно преодолеть отметку 109,30.

Но неспособность защитить краткосрочные уровни поддержки в районе 107,50-108,00 может вызвать дополнительное снижение. Фундаментальная позиция доллара США по-прежнему остается положительной, опираясь на экономическую силу и осторожные ожидания политики ФРС.

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

21:07

США : , 20-Year Bond Auction 4.9% против 4.686% ранее

-

18:56

CTAs по меди откажутся от своих чистых длинных позиций - TDS

Формируется асимметрия на понижение в настройке потоков меди. Диапазонная ценовая динамика подобна временной деградации для трендовых сигналов, что снижает порог для ложных движений в позиционировании алгоритмов, отмечает старший стратег по сырьевым товарам TDS Даниэль Гали.

CTAs могут перейти к формированию значительной чистой короткой позиции

"Наши симуляции будущих цен указывают на отсутствие разумного сценария для ценовой динамики, который мог бы привести к последующей покупательной активности CTAs в настоящее время, но, напротив, порог для продажи всей их длинной книги низок."

"Фактически, продолжение снижения цен может заставить CTAs отказаться от своей чистой длинной позиции и перейти к формированию значительной чистой короткой позиции, в серии программ продаж, которые могут составить до -55% от максимального размера алгоритмов."

-

18:52

Любое дальнейшее укрепление золота, вероятно, поднимет серебро - TDS

Алготрейдинг будет способствовать дальнейшему росту драгоценных металлов. Рынки ожидают, что CTAs увеличат свои чистые длинные позиции в золоте на следующей неделе при любом сценарии будущих цен. Это укрепляет нашу уверенность в том, что время для осторожности в отношении золота прошло, отмечает старший стратег по сырьевым товарам TDS Даниэль Гали.

EFP по золоту значительно упали

"Текущая ситуация исключительно рефлексивна, учитывая, что ослабление широкого доллара/снижение ставок в США может привлечь дополнительную активность макрофондов, после значительных ликвидаций из-за экстремальных размеров позиций, удерживаемых этой группой на фоне выборов в США, тогда как продолжение укрепления широкого доллара может привлечь физическую покупательскую активность, связанную с хеджированием обесценивания азиатских валют."

"Забастовка покупателей на физических рынках закончилась, и теперь мы ожидаем, что возобновление покупательской активности CTAs станет следующим катализатором для дальнейшего роста цен, при этом алготрейдинг будет покупать от +10% их максимального размера (или 20% их текущего размера позиции) до +17% их максимального размера при любом сценарии цен на следующей неделе. Макрофонды восстановили свои резервы, и мы не видим недостатка в бычьих нарративах, которые могут помешать их капиталу вернуться в желтый металл, особенно если алготрейдинг подтолкнет цены к новым историческим максимумам."

"EFP по золоту значительно упали, несмотря на продолжающуюся силу цен. EFP по серебру остаются гораздо более устойчивыми, как мы и ожидали, при этом лондонские рынки продолжают указывать на дефицит, подчеркивая наше мнение о взрывной восходящей конвексии. Любое дальнейшее укрепление золота, вероятно, поднимет серебро, учитывая исторически дешевое соотношение XAU/XAG, но покупательская активность CTAs в белом металле на следующей неделе, вероятно, запустит следующий этап этого ралли."

-

18:52

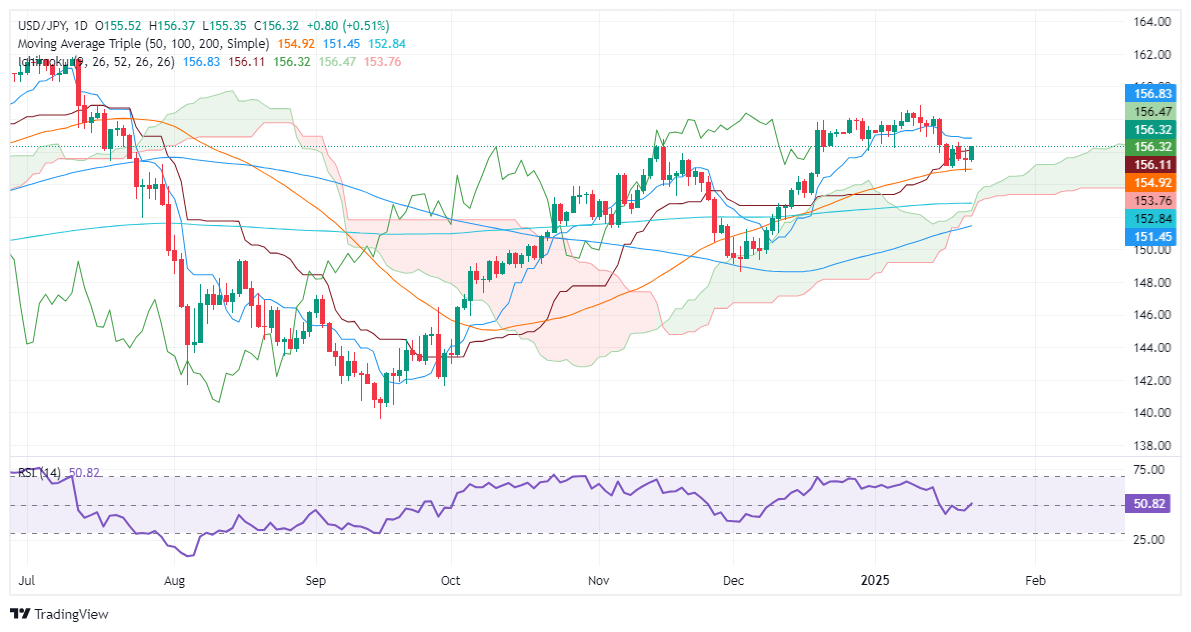

USDJPY растет на фоне возобновившейся торговой напряженности в США и стабильной доходности в США

- Восходящий тренд USD/JPY продолжается, поддерживаемый стабильной доходностью 10-летних казначейских облигаций США, держащейся на уровне 4,58%.

- Президент Трамп планирует новые тарифы на китайские и европейские товары, что способствует восстановлению доллара США.

- Банк Японии рассматривает возможность повышения ставки на фоне улучшения роста заработной платы и инфляции, ослабляя иену.

Пара USD/JPY выросла в начале торговой сессии в Северной Америке, поддержанная торговой риторикой Трампа против Канады, Мексики, ЕС и Китая. Кроме того, укрепление доллара США и стабильная доходность 10-летних казначейских облигаций США подтолкнули пару выше отметки 156,00, что привело к росту на 0,41%.

USD/JPY поднимается выше 156,00, игнорируя спекуляции о повышении ставки Банком Японии

Во вторник Трамп заявил, что его команда обсуждает введение 10% тарифов на китайские товары с 1 февраля, при этом также рассматривается возможность введения пошлин на европейские товары. Тем временем доллар США восстановился после падения на 1,22% в понедельник, так как Трамп смягчил свою торговую риторику в своей инаугурационной речи.

Между тем, индекс доллара США (DXY), который отслеживает динамику доллара по отношению к корзине из шести валют, остается неизменным на уровне 108,13. Доходность 10-летних казначейских облигаций США составляет 4,58%, без изменений.

Японская иена остается немного слабее, несмотря на ожидания, что Банк Японии (BoJ) повысит ставки на заседании 23-24 января. Губернатор Кадзуо Уэда и его команда получили зеленый свет, так как японские ритейлеры второй год подряд повышают заработную плату на фоне роста инфляции и трудностей с наймом сотрудников.

Что касается данных, экономическая повестка США остается пустой. В Японии ожидается, что торговый баланс за декабрь сократит дефицит до ¥-55 млрд с ¥-117,6 млрд.

Анализ цен USD/JPY: технические перспективы

Пара USD/JPY восстановилась после достижения недельного минимума 154,76, не дотянув до тестирования четырехмесячной линии поддержки, проведенной от октябрьских минимумов 2024 года на уровне 139,56.

Однако покупатели вмешались и подтолкнули курс выше отметок 155,00 и 156,00, нацелившись на линию Тенкан на уровне 156,82. Пробой последней введет в игру уровень 157,00, за которым последует дневной максимум 14 января на уровне 158,20.

Напротив, если USD/JPY упадет ниже 156,00, это введет в игру уровень 155,00, за которым последует пиковый минимум 21 января на уровне 154,76.

ЦЕНА Японская иена Сегодня

В таблице ниже показано процентное изменение курса Японская иена (JPY) по отношению к перечисленным основным валютам за сегодня. Курс Японская иена был самым сильным в паре с Японская иена.

USD EUR GBP JPY CAD AUD NZD CHF USD 0.02% 0.17% 0.53% 0.28% 0.02% 0.10% 0.14% EUR -0.02% 0.15% 0.50% 0.25% 0.00% 0.08% 0.11% GBP -0.17% -0.15% 0.39% 0.10% -0.15% -0.07% -0.06% JPY -0.53% -0.50% -0.39% -0.25% -0.50% -0.43% -0.41% CAD -0.28% -0.25% -0.10% 0.25% -0.25% -0.17% -0.17% AUD -0.02% 0.00% 0.15% 0.50% 0.25% 0.08% 0.09% NZD -0.10% -0.08% 0.07% 0.43% 0.17% -0.08% 0.00% CHF -0.14% -0.11% 0.06% 0.41% 0.17% -0.09% -0.00% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Японская иена из левой колонки и двигаться вдоль горизонтальной линии к Доллар США, то процентное изменение, отображаемое в поле, будет представлять JPY (базовая валюта)/USD (валюта котировки).

-

18:39

Анализ EUR/GBP: бычий импульс замедляется около сопротивления 0,8450

- EUR/GBP поднимается до 0,8450 в среду, тестируя верхнюю границу своего торгового диапазона.

- RSI показывает слегка перекупленные условия, но сохраняет положительный уклон.

- Гистограмма MACD показывает уменьшающиеся зеленые бары, указывая на ослабление бычьего импульса.

Пара EUR/GBP скромно выросла в среду, поднявшись до 0,8450, продолжая колебаться в определенном диапазоне от 0,8440 до 0,8475. Несмотря на восходящие движения, моментум, похоже, ослабевает, так как пара приближается к своему порогу сопротивления.

Технически, индекс относительной силы (RSI) остается на уровне 69, на положительной территории, отражая слегка перекупленные условия, которые могут ограничить дальнейший рост в краткосрочной перспективе. Между тем, гистограмма схождения/расхождения скользящих средних (MACD) показывает уменьшающиеся зеленые бары, сигнализируя о том, что бычий импульс теряет силу. Эти индикаторы указывают на то, что, хотя общий тренд остается восходящим, немедленный потенциал роста может быть ограничен.

Трейдеры будут следить за тем, сможет ли EUR/GBP решительно прорваться выше сопротивления 0,8475, что может проложить путь к движению к 0,8500. В противном случае, разворот от текущих уровней может привести к повторному тестированию поддержки 0,8440, а прорыв ниже откроет зону 0,8415 как следующий ключевой уровень для наблюдения.

Дневной график EUR/GBP

-

17:38

Прогноз по AUD/USD: созданы условия для бычьего разворота

- AUD/USD поднимается до месячного максимума около 0,6300, так как Трамп угрожает более низкими тарифами на Китай, чем ожидалось.

- Индекс доллара США отскакивает после обновления двухнедельного минимума около 107,75.

- Инвесторы ожидают предварительные данные PMI S&P Global в США за январь

Пара AUD/USD возвращается к месячному максимуму около 0,6300 на североамериканской сессии в среду. Пара поднимается, так как австралийский доллар (AUD) растет на фоне сообщений о том, что президент США Дональд Трамп угрожает повысить тарифы на Китай на 10% с 1 февраля.

Размер повышения тарифов, предложенный Трампом, значительно ниже, чем ожидали участники рынка. В ходе предвыборной кампании Трамп заявил, что введет 60%-ные тарифы на Китай, если выиграет выборы. Любое экономическое развитие в Китае значительно влияет на австралийский доллар, учитывая, что Австралия является ведущим торговым партнером Китая.

Между тем, доллар США (USD) восстанавливает внутридневные потери после обновления двухлетнего максимума, индекс доллара США (DXY) отскакивает от 107,75.

В дальнейшем инвесторы будут сосредоточены на предварительных данных PMI S&P Global в США за январь, которые будут опубликованы в пятницу.

AUD/USD отскакивает от более чем четырехлетнего минимума 0,6170. Пара отскочила после дивергенции моментума и ценового движения. 14-периодный индекс относительной силы (RSI) сформировал повышающийся минимум, в то время как пара сформировала понижающиеся минимумы на четырехчасовом таймфрейме.

Актив восстановился до 200-периодной экспоненциальной скользящей средней (EMA) около 0,6300. 20-дневная EMA направлена вверх около 0,6247, что указывает на то, что ближайший тренд стал бычьим.

В дальнейшем устойчивое движение выше 0,6300 откроет двери к максимуму 18 декабря 0,6340 и круглому уровню сопротивления 0,6400.

С другой стороны, пара столкнется с дальнейшим снижением, если не удержит минимум 13 января 0,6131. Это приведет к снижению до круглого уровня поддержки 0,6100 и минимума апреля 2020 года 0,5990.

Четырехчасовой график AUD/USD

Австралийский доллар - FAQs

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (РБА). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы роста ее экономики и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (РБА) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

-

16:59

Redbook Index (YoY) (США ): 4.5% (января 17) против 4%

-

16:51

USD/CHF растет, ШНБ рассматривает возможность отрицательных ставок

- USD/CHF растет на фоне ультраголубиных комментариев по монетарной политике от Шлегеля из ШНБ, оказывающих давление на швейцарский франк.

- Шлегель из ШНБ открывает двери для отрицательных процентных ставок, если инфляция продолжит оставаться низкой.

- Инвесторы ищут больше ясности по тарифной повестке Трампа.

Пара USD/CHF поднимается до отметки 0,9060 на североамериканской сессии в среду. Пара восстанавливает внутридневные потери и незначительно растет, так как председатель Швейцарского национального банка (ШНБ) Мартин Шлегель открыл двери для отрицательных процентных ставок.

Шлегель сказал в интервью Bloomberg TV на Всемирном экономическом форуме (WEF) в Давосе, что ШНБ "не нравятся отрицательные процентные ставки", но если нам придется это сделать, "мы это сделаем". Его ультраголубиная монетарная политика была поддержана повышательными рисками для недостижения инфляцией целевого диапазона ШНБ. Шлегель добавил, "мы готовы снова вмешаться в валютный рынок, если это будет необходимо".

Швейцарский франк Сегодня

В таблице ниже показано процентное изменение курса франка (CHF) по отношению к перечисленным основным валютам за сегодня. Швейцарский франк был самым сильным в паре с иеной

USD EUR GBP JPY CAD AUD NZD CHF USD -0.09% -0.04% 0.23% 0.17% -0.21% -0.05% 0.02% EUR 0.09% 0.04% 0.34% 0.24% -0.13% 0.04% 0.10% GBP 0.04% -0.04% 0.29% 0.21% -0.17% -0.00% 0.05% JPY -0.23% -0.34% -0.29% -0.07% -0.45% -0.30% -0.24% CAD -0.17% -0.24% -0.21% 0.07% -0.38% -0.21% -0.17% AUD 0.21% 0.13% 0.17% 0.45% 0.38% 0.17% 0.22% NZD 0.05% -0.04% 0.00% 0.30% 0.21% -0.17% 0.05% CHF -0.02% -0.10% -0.05% 0.24% 0.17% -0.22% -0.05% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Швейцарский франк из левой колонки и двигаться вдоль горизонтальной линии к Доллару США, то процентное изменение, отображаемое в поле, будет представлять CHF (базовая валюта)/USD (валюта котировки).

Между тем, доллар США (USD) показывает лучшие результаты по отношению к швейцарскому франку (CHF), но торгуется осторожно, так как инвесторы ждут четкие тарифные планы президента США Дональда Трампа.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, восстанавливается после достижения нового двухнедельного минимума на отметке 107,75 в среду.

Инвесторы ищут больше ясности по тарифным планам Трампа, так как он не дал четких разъяснений за два дня своего правления. Напротив, участники рынка ожидали, что Трамп введет повышение тарифов сразу после возвращения в Белый дом.

Трамп сказал, что он думает о введении 25%-ных тарифов на Мексику и Канаду и 10% на Китай, которые вступят в силу 1 февраля. Участники рынка видят в этом более сбалансированный подход, менее пугающий, чем они думали после комментариев Трампа в ходе предвыборной кампании.

Швейцарский франк - FAQs

Швейцарский франк (CHF) является официальной валютой Швейцарии. Он входит в десятку наиболее торгуемых валют в мире, объемы его оборота значительно превышают размеры швейцарской экономики. Его стоимость определяется, среди прочего, настроениями на рынке в целом, состоянием экономики страны или действиями Швейцарского национального банка (ШНБ). В период с 2011 по 2015 год швейцарский франк был привязан к евро (EUR). Привязка была внезапно снята, что привело к росту курса франка более чем на 20%, вызвав потрясения на рынках. Несмотря на то, что привязка больше не действует, состояние франка, как правило, сильно коррелирует с курсом евро из-за высокой зависимости швейцарской экономики от соседней еврозоны.

Швейцарский франк (CHF) считается активом-убежищем или валютой, которую инвесторы склонны покупать в периоды рыночного стресса. Это связано с воспринимаемым статусом Швейцарии в мире: стабильная экономика, сильный экспортный сектор, большие резервы центрального банка или давняя политическая позиция в отношении нейтралитета в глобальных конфликтах делают валюту страны хорошим выбором для инвесторов, спасающихся от рисков. Неспокойные времена, вероятно, приведут к укреплению курса швейцарского франка по отношению к другим валютам, которые считаются более рискованными для инвестирования.

Швейцарский национальный банк (ШНБ) собирается четыре раза в год - раз в квартал, реже, чем другие крупные центральные банки, - чтобы принять решение по денежно-кредитной политике. Банк стремится к тому, чтобы годовой уровень инфляции составлял менее 2%. Если инфляция превышает целевой уровень или такое превышение прогнозируется в обозримом будущем, банк пытается сдержать рост цен путем повышения учетной ставки. Повышение процентных ставок, как правило, положительно сказывается на швейцарском франке (CHF), поскольку приводит к росту доходности, делая страну более привлекательной для инвесторов. Напротив, снижение процентных ставок приводит к ослаблению швейцарского франка.

Выход макроэкономических данных в Швейцарии является ключевым фактором для оценки состояния экономики и может повлиять на курс швейцарского франка (CHF). Экономика Швейцарии в целом стабильна, но любые резкие изменения в экономическом росте, инфляции, текущем счете или валютных резервах центрального банка могут спровоцировать колебания курса швейцарского франка. Как правило, высокие темпы экономического роста, низкий уровень безработицы и высокая степень доверия благоприятны для швейцарского франка. И наоборот, если экономические данные указывают на ослабление динамики, CHF, скорее всего, обесценится.

Будучи страной с небольшой и открытой экономикой, Швейцария в значительной степени зависит от состояния экономик соседних стран еврозоны. Европейский союз в целом является основным экономическим партнером Швейцарии и ключевым политическим союзником, поэтому стабильность макроэкономической и денежно-кредитной политики в еврозоне имеет важное значение для Швейцарии и, следовательно, для швейцарского франка (CHF). При такой зависимости некоторые модели предполагают, что корреляция между евро (EUR) и франком составляет более 90%, или близка к идеальной.

-

16:34

Канада : Декабрь, Индекс цен на сырьё 1.3% выше ожиданий 0.4%

-

16:33

Канада : декабрь, Industrial Product Price (MoM) 0.2% ниже ожиданий 0.6%

-

16:21

Доллар США сталкивается с большим давлением продаж, никто не застрахован от тарифов

- Доллар США стабилизируется в среду после двух дней потерь, так как коррекция стремится продолжиться.

- Трейдеры обдумывают 10%-ный налог на китайские товары, объявленный президентом Трампом во вторник.

- Индекс доллара США (DXY) тестирует отметку 108,00 и готовится к движению к нижней границе 107,00

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, стабилизируется чуть ниже отметки 108,00 на европейской торговой сессии в среду. Однако давление продаж сохраняется после того, как президент США Дональд Трамп во вторник сделал новые заявления о возможном 10%-ном налоге на все китайские импортные товары. Даже Европа оказалась под прицелом, хотя дебаты по тарифам, похоже, все еще продолжаются.

Между тем, экономический календарь США остается очень легким. Пока чиновники Федеральной резервной системы (ФРС) находятся в периоде "радиомолчания" перед решением по монетарной политике 29 января, трейдеры сосредоточились на заявках на ипотеку от Ассоциации ипотечных банкиров (MBA) за неделю, закончившуюся 17 января, в среду. Всплеск на 33,3% на предыдущей неделе был ошеломляющим, мягко говоря, и трейдерам интересно, проявляется ли эффект Трампа и на ипотечном рынке.

Ежедневный дайджест рыночных движений: Все еще тихо

- Ассоциация ипотечных банкиров (MBA) опубликовала в среду еженедельный ипотечный обзор, который показал очень незначительное увеличение заявок на 0,1% за неделю, закончившуюся 17 января, по сравнению с показателем 33,3% на предыдущей неделе.

- Акции связываются с ростом в среду. Европейские акции торгуются без изменений, в то время как фьючерсы на американские акции растут на 0,50%.

- Инструмент CME FedWatch прогнозирует 55,7%-ную вероятность того, что процентные ставки останутся без изменений на текущих уровнях на майском заседании, предполагая снижение ставки в июне. Ожидается, что Федеральная резервная система (ФРС) останется зависимой от данных с неопределенностями, которые могут повлиять на инфляцию в период президентства Дональда Трампа.

- Доходность 10-летних облигаций США торгуется на уровне 4,58% в среду и имеет долгий путь к восстановлению, если она хочет вернуться к пику прошлой недели в районе 4,75%.

Технический анализ индекса доллара США: Легко не будет

Индекс доллара США (DXY) продолжает снижаться, так как давление продаж сохраняется. Дело не в том, что тарифы вызывают коррекцию доллара США. Скорее, это очень неясная и туманная коммуникация, где многие шары остаются в воздухе, хотя ничего конкретного пока не реализовано.

Если восстановление DXY хочет продолжить свой подъем, ключевой уровень, который нужно взять под контроль, это 109,29 (максимум 14 июля 2022 года и восходящая трендовая линия). Выше, следующий крупный уровень для достижения перед дальнейшим продвижением остается на 110,79 (максимум 7 сентября 2022 года). Преодолев этот уровень, следующая цель - 113,91, двойная вершина октября 2022 года.

С точки зрения снижения, первая область для наблюдения - 107,80-107,90, которая удерживала коррекцию на этой неделе. Далее, слияние максимума 3 октября 2023 года и 55-дневной простой скользящей средней (SMA) в районе 107,40 должно служить двойной защитой от падения.

Индекс доллара США: Дневной график

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

15:50

JPY: Отсутствие новостей - хорошая новость – Rabobank

На фоне роста ожиданий повышения ставки Банком Японии, USD/JPY упала с январского максимума в районе 158,87 обратно ниже 156,00 на этой неделе, сообщает аналитик по валютным рынкам Rabobank Джейн Фоли.

USD/JPY может вернуться к 145 в 12-месячной перспективе

"Сможет ли валютная пара уверенно удержаться ниже района 155,00 в краткосрочной перспективе, вероятно, будет зависеть от двух основных факторов. Во-первых, сигналы о темпах введения тарифов, объявленных Трампом, останутся ключевым фактором влияния на доллар США. Чем дольше задержка, тем позже повышение цен, с которым столкнутся американские потребители. Это даст ФРС больше возможностей для снижения процентных ставок."

"Вторым ключевым фактором для прогноза по USD/JPY будет относительная ястребиность главы Банка Японии Уэды на этой неделе. Его тон повлияет на ожидания относительно сроков следующего шага Банка Японии. По мнению Rabobank, USD/JPY может вернуться к 145 в 12-месячной перспективе, хотя это предполагает осторожную, но прогрессивную траекторию повышения процентных ставок Банком Японии."

-

15:03

Индекс ипотечного кредитования МВА (США ) (января 17): снижение с 33.3% к 0.1%

-

14:39

Индия : января 6, M3 Money Supply 10.1% против 9.3% ранее

-

14:26

Прогноз по паре USD/CAD: в напряжении около 1,4300

- USD/CAD торгуется с осторожностью в районе 1,4300, так как Трамп угрожает повысить тарифы на 25% на Канаду.

- Премьер-министр Канады Трюдо повторил, что правительство готово ответить на тарифы Трампа, если они будут объявлены.

- Инвесторы ожидают, что Банк Канады (BoC) снизит процентные ставки на 25 б.п. в конце этого месяца.

Пара USD/CAD торгуется с осторожностью вблизи 1,4300 на европейской сессии в среду. Пара луни остается под давлением, так как президент США Дональд Трамп предложил ввести 25% тарифы на Мексику и Китай, которые вступят в силу 1 февраля. Объявление Трампа о тарифах ухудшило экономические перспективы Канады.

В ответ на это премьер-министр Канады Джастин Трюдо заявил во вторник, что его правительство готово "ответить на все сценарии", если Трамп введет тарифы на Канаду, сообщает Reuters.

Общая привлекательность канадского доллара (CAD) остается слабой по отношению к доллару США (USD) на фоне надежд на дальнейшее увеличение расхождения в политике. Инвесторы ожидают, что Банк Канады (BoC) снизит процентные ставки еще на 25 базисных пунктов (б.п.) до 3% на следующем заседании по денежно-кредитной политике. Голубиные ожидания в отношении BoC усилились после публикации данных по индексу потребительских цен (CPI) за декабрь, которые показали, что годовая общая инфляция замедлилась до 1,8%.

Напротив, Федеральная резервная система (ФРС) ожидается, что сохранит процентные ставки на следующих трех заседаниях по денежно-кредитной политике, согласно инструменту CME FedWatch.

USD/CAD торгуется в узком диапазоне 1,4260-1,4465 более месяца. Перспективы пары луни остаются уверенными, так как 50-дневная экспоненциальная скользящая средняя (EMA) имеет восходящий наклон, которая проходит около 1,4235.

14-дневный индекс относительной силы (RSI) находится в диапазоне 40,00-60,00, что указывает на боковой тренд.

Ралли пары луни может продвинуться к круглому уровню сопротивления 1,4600 и максимуму марта 2020 года на 1,4668, если актив прорвется выше максимума вторника на 1,4518.

Напротив, движение вниз ниже минимума 11 декабря на 1,4120 может привести актив к максимуму 4 декабря около 1,4080, а затем к психологической поддержке 1,4000.

Дневной график USD/CAD

Канадский доллар FAQs

Ключевыми факторами, влияющими на курс канадского доллара (CAD), являются уровень процентных ставок, установленных Банком Канады (BoC), цены на нефть, крупнейший экспорт Канады, состояние ее экономики, инфляция и торговый баланс, который представляет собой разницу между стоимостью канадского экспорта и стоимостью его импорта. К другим факторам относятся настроения на рынке – покупают ли инвесторы более рискованные активы (risk-on) или ищут безопасные убежища (risk-off), при этом тяга к риску положительна для CAD. Состояние экономики США, как крупнейшего торгового партнера Канады, также является ключевым фактором, влияющим на канадский доллар.

Банк Канады (BoC) оказывает значительное влияние на курс канадского доллара, устанавливая уровень процентных ставок, по которым банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок для всех. Основной целью Банка Канады является поддержание инфляции на уровне 1-3% путем повышения или понижения процентных ставок. Относительно более высокие процентные ставки, как правило, положительно влияют на канадский доллар. Банк Канады также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое из них является отрицательным для канадского доллара, а второе - положительным для канадского доллара.

Цена на нефть является ключевым фактором, влияющим на стоимость канадского доллара. Нефть является крупнейшим предметом экспорта Канады, поэтому цена на нефть, как правило, оказывает непосредственное влияние на стоимость канадского доллара. Как правило, при росте цен на нефть CAD также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на нефть происходит обратное. Более высокие цены на нефть также приводят к увеличению вероятности положительного торгового баланса, что также способствует росту курса канадского доллара.

Хотя инфляция всегда считалась негативным фактором для валюты, поскольку она обесценивает деньги, в наше время с ослаблением контроля за трансграничным движением капитала все стало иначе. Более высокая инфляция, как правило, заставляет центральные банки повышать процентные ставки, что привлекает больший приток капитала от глобальных инвесторов, ищущих выгодное место для хранения своих денег. Это повышает спрос на местную валюту, которой в Канаде является канадский доллар.

Выходящие макроэкономические данные отражают состояние экономики и могут оказывать влияние на канадский доллар. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на направление движения канадского доллара. Сильная экономика благоприятна для канадского доллара. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Канады повысить процентные ставки, что приведет к укреплению валюты. Однако если экономические данные будут слабыми, канадский доллар, скорее всего, упадет.

-

14:04

Южная Африка : Ноябрь, Розничные продажи (г/г) 7.7% выше ожиданий 5.5%

-

13:53

Золото поднимается на фоне развития намеков на тарифы

- Золото продолжает бычий импульс после свежих комментариев президента Трампа о предстоящих тарифах.

- Никто не кажется в безопасности, внимание сосредоточено на Китае и Европе.

- Золото достигает нового двухмесячного максимума и направляется к историческому максимуму $2 790.

Цена на золото (XAU/USD) продолжает расти и торгуется выше $2 760 на момент написания статьи в среду после роста более чем на 1,20% накануне. Бычий импульс подпитывается новыми комментариями президента США Дональда Трампа о тарифах. На этот раз 10%-ный налог на китайские товары вызвал рост цен на золото.

Между тем, инвесторы остаются сосредоточенными на последствиях тарифной и налоговой политики администрации Трампа, которая, вероятно, подорвет финансы страны и приведет к инфляционному буму. Это может ограничить способность Федеральной резервной системы (ФРС) продолжать смягчение монетарной политики. Более высокие затраты на заимствования обычно создают препятствия для золота в связи с корреляцией между этими двумя активами.

Ежедневный дайджест рыночных движений: Новости о тарифах продолжают поступать

- Экспорт золота из Зимбабве вырос до $1,44 миллиарда в прошлом году с $1,22 миллиарда в 2023 году, согласно данным Резервного банка Зимбабве, сообщает Bloomberg.

- Фьючерсы на серебро кратковременно подскочили после комментариев Трампа о тарифах для Китая, Мексики и Канады. Мексика является крупнейшим производителем серебра, и неясно, будут ли тарифы применяться к импорту этого металла, сообщает Reuters.

- Трежерис США не могут перевести дух и снова находятся под давлением, при этом 10-летний эталонный показатель США торгуется на уровне 4,56%, недалеко от годового минимума около 4,528%, зафиксированного во вторник.

Технический анализ: Следите за любыми мерами инфляции

Сейчас для золота все хорошо, драгоценный металл на подъеме. Однако это может быстро измениться, как только появятся данные по инфляции в США. Более того, если инфляция укажет на возобновление ценового давления, ожидайте, что трейдеры золота зафиксируют прибыль и уйдут. Так что наслаждайтесь ралли, пока оно может начать разворачиваться, как только инфляция снова начнет расти.

Фиксация прибыли может возникнуть и снизить цену на золото до $2 700, при этом нисходящая линия тренда пробитого вымпела на прошлой неделе на уровне $2 668 станет следующей поддержкой. В случае дальнейшего снижения, 55-дневная простая скользящая средняя (SMA) и 100-дневная SMA, сходящиеся около $2 649, станут следующим уровнем для наблюдения.

Золото сейчас на пути к $2 790, что все еще более чем на 1% выше текущих уровней. Как только этот уровень будет преодолен, появится новый исторический максимум. Между тем, некоторые аналитики и стратеги прогнозируют $3 000, но $2 800 выглядит хорошей отправной точкой как следующее сопротивление на пути вверх.

XAU/USD: Дневной график

Золото FAQs

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

-

13:41

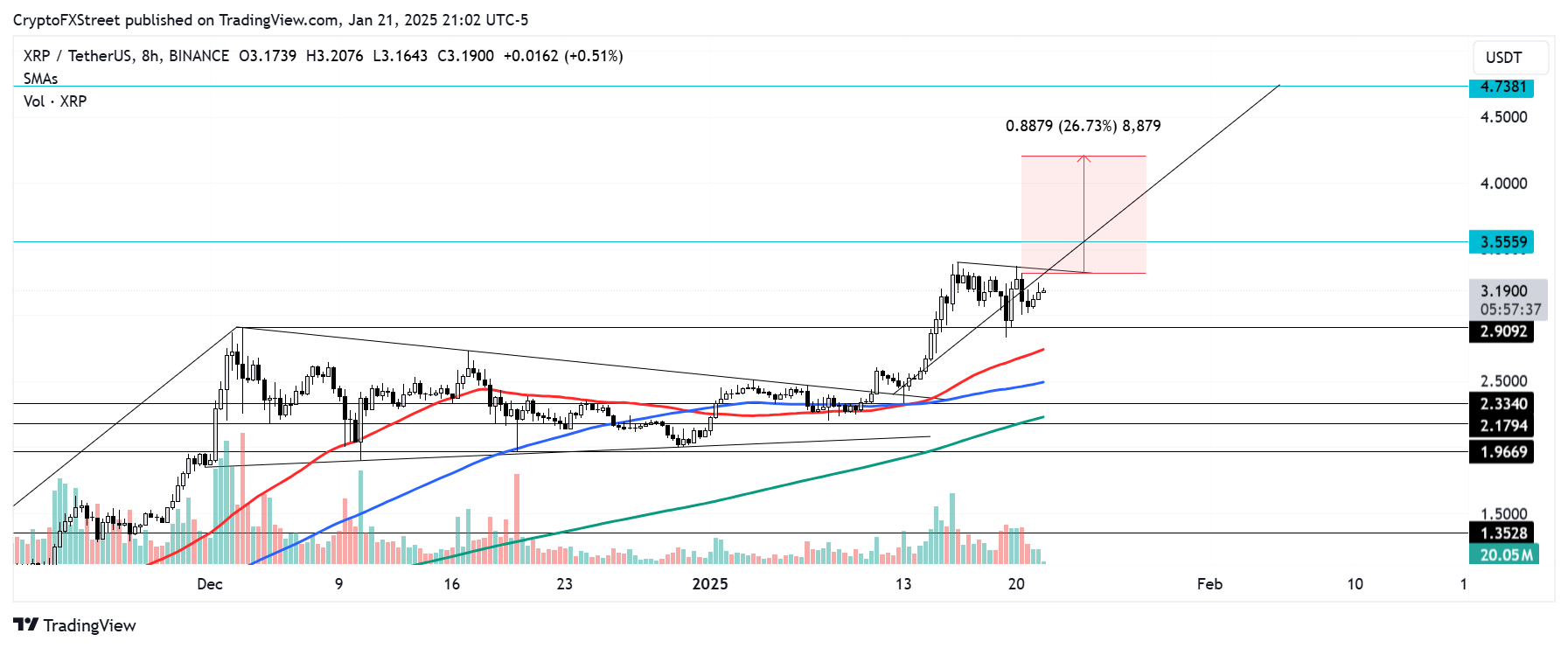

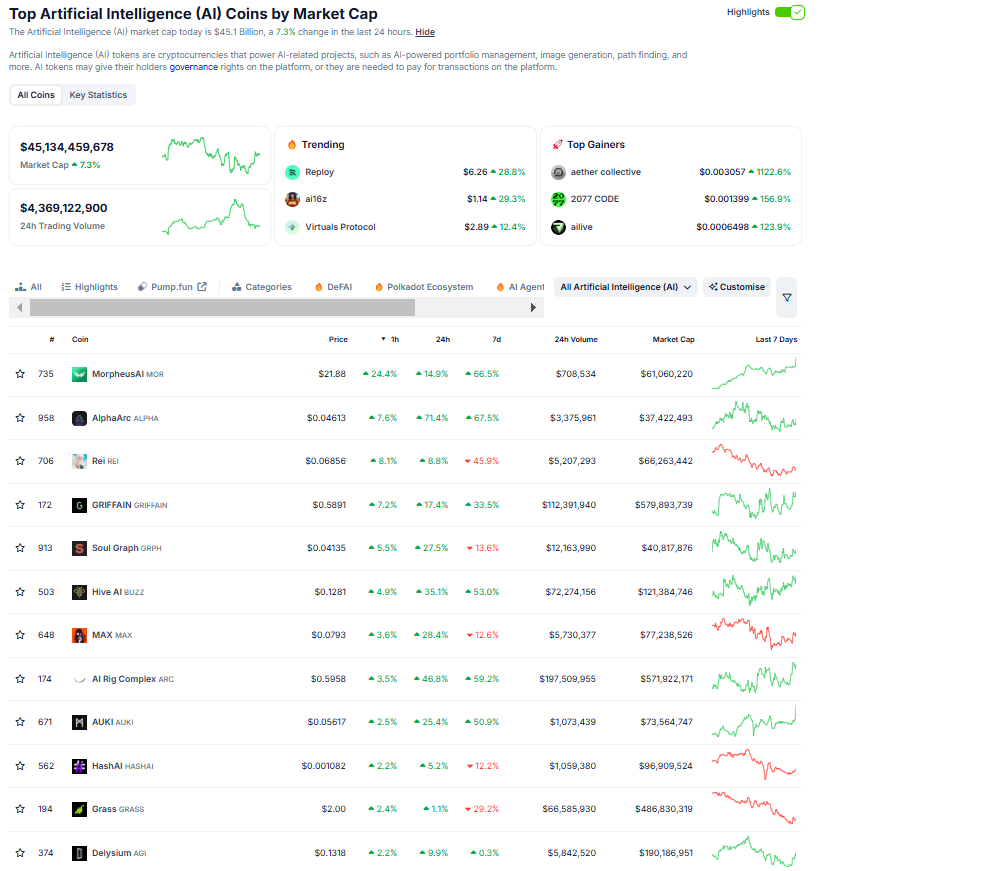

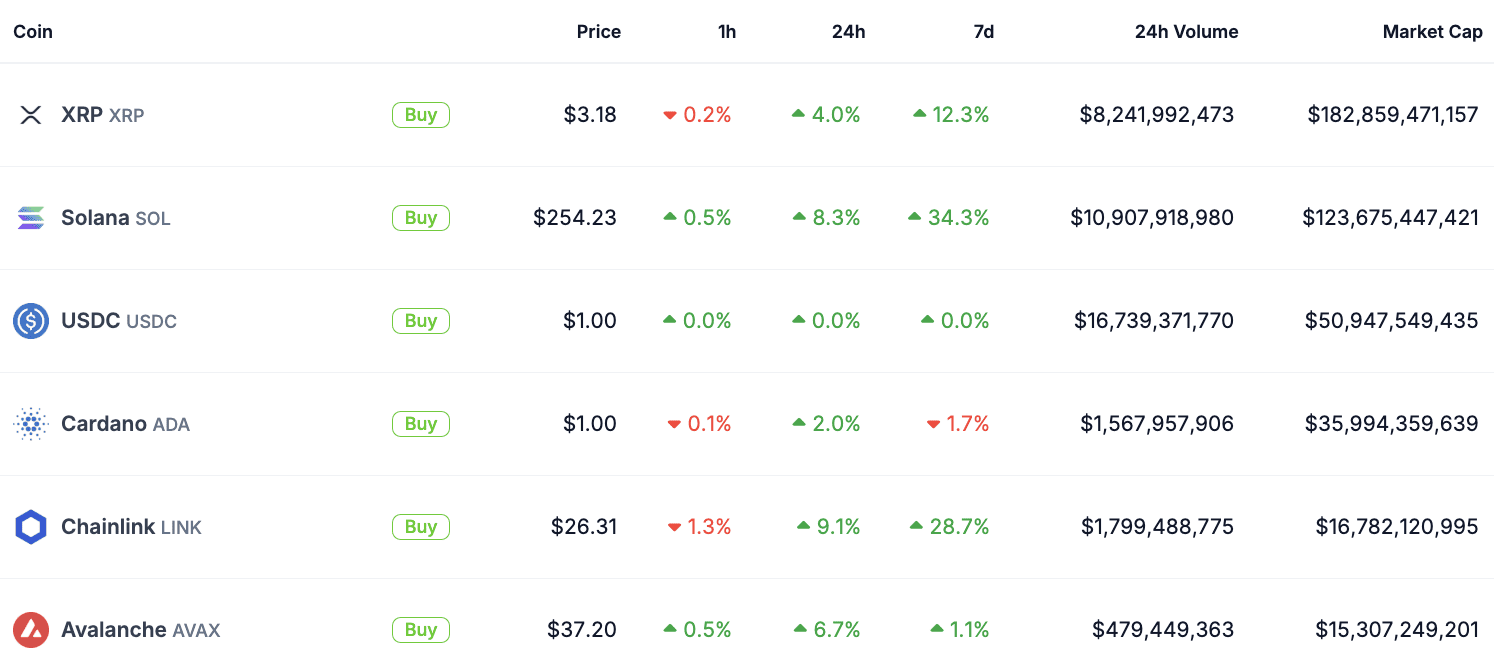

Топ-5 альткоинов из США справляются с неопределенностью на фоне возвращения Трампа: XRP, Solana, Cardano, Chainlink, Avalanche

- Капитализация крипторынка токенов, созданных в США, выросла на 15% за последние 24 часа, превысив $544,15 млрд.

- XRP, Solana, Cardano, Chainlink и Avalanche - топ-5 альткоинов, преодолевающих неопределенность возвращения Трампа в Овальный кабинет.

- Эксперты оптимистично настроены в отношении дружественной к крипте политики и обновления регулирования в первые 100 дней президентства Дональда Трампа.

Капитализация крипторынка альткоинов, разработанных в США, превысила $544,15 млрд в среду, 22 января. XRP, Solana (SOL), Cardano (ADA), Chainlink (LINK) и Avalanche (AVAX) выросли за последние 24 часа, согласно данным CoinGecko.

Возвращение президента Дональда Трампа в Овальный кабинет сопровождается рядом исполнительных указов, и трейдеры преодолевают неопределенность, вызванную волатильностью на крипто- и валютных рынках.

Топ-5 альткоинов, созданных в США, растут

Данные CoinGecko показывают топ альткоинов, которые выросли за последние 24 часа. Пока биткоин держался выше $105 000, альткоины выросли на 2-9% на 24-часовом таймфрейме.

Топ-5 альткоинов, созданных в США | Источник: CoinGecko

XRP, SOL, LINK и AVAX наращивают внутринедельный рост, продолжая ралли в начале среды. Объем торгов альткоинов, созданных в США, превысил $64 млрд, согласно CoinGecko. Почти 25 альткоинов в этой категории выросли, опираясь на оптимизм в отношении положительного крипторегулирования и ожидания дружественной к крипте политики в США.

USD может быть переоценен, способствуя росту криптовалют

Исполнительные указы президента Трампа и его заявления о тарифах усилили неопределенность на глобальных рынках. Консолидация биткоина вокруг уровня $105 000 напоминает о том, как крипторынок преодолевает неизведанную территорию, и трейдеры привыкают к неопределенности на предстоящие недели и месяцы 2025 года.

USD выглядит переоцененным по оценочным метрикам, аналитики Citi считают, что он переоценен на 3%, однако это не означает, что фиатная валюта не будет расти дальше. Реализация фискальной политики, обещанной президентом Трампом, может продолжить потрясать глобальные рынки, и перспективы для криптовалют остаются осторожно оптимистичными в середине января.

Как правило, девальвация USD предоставляет возможность биткоину и криптовалютам выступать в качестве средства хеджирования инфляции и безопасного убежища для инвесторов.

Эксперты сохраняют оптимистичный прогноз

Панкадж Балани, соучредитель и генеральный директор Delta Exchange, сказал в эксклюзивном интервью FXStreet:

"Дружественная к крипте позиция Трампа создала значительный импульс на рынках, с глобальным ростом крипторынка на $1,8 трлн в 2024 году, включая $1 трлн с момента его победы. После инаугурации инвесторы ожидают исполнительных указов, которые позволят банкам США участвовать в криптовалютных рынках, включая возможность владеть, торговать и хранить криптовалюту, а также предлагать эти услуги своим состоятельным клиентам.

Более благоприятная позиция США по криптовалютам может побудить Индию принять прогрессивный подход, способствующий инновациям и росту на внутреннем рынке."

Майкл Егоров, основатель децентрализованной биржи Curve Finance, сказал FXStreet,

"Я ожидаю, что в 2025 году в пространстве стейблкоинов, в частности, произойдут значительные изменения, включая рост роли стейблкоинов, привязанных не к USD, а к другим местным валютам.

Они являются будущим глобальных платежей, и это означает, что им придется начать более тесное взаимодействие с другими фиатными валютами. Поэтому, независимо от результатов администрации Трампа для США, в глобальном масштабе мы увидим другие факторы, формирующие этот рынок."

-

13:34

Прогноз по серебру: XAG/USD вновь достигает месячного максимума около $31 на фоне продолжения снижения доллара США

- Цена на серебро растет до $31,00 на фоне распродажи доллара США.

- Доллар США находится под давлением, так как Трамп объявил о более низких тарифах на Китай, чем ожидалось.

- Ожидается, что ФРС сохранит процентные ставки на прежнем уровне на следующих трех заседаниях по вопросам монетарной политики.

Цена на серебро (XAG/USD) отвоевывает более чем месячный максимум $30,95 на европейской сессии в среду. Белый металл укрепляется, так как доллар США (USD) продолжает снижаться из-за менее устрашающих тарифных планов, объявленных президентом США Дональдом Трампом в первые два дня его администрации.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, обновил двухнедельный минимум на 107,80. Снижение доллара США делает цену на серебро более доступной для инвесторов. Доходность 10-летних казначейских облигаций США снижается до 4,57%.

Трамп объявил о 25% тарифах на Мексику и Канаду и обсуждает 10% тарифы на Китай с 1 февраля. Однако его комментарии во время предвыборной кампании указывали на то, что тарифы будут значительно выше, чем он фактически объявил.

Более низкие тарифы Трампа также будут давить на рыночные ожидания, что Федеральная резервная система (ФРС) сохранит процентные ставки на текущих уровнях дольше. Участники рынка ожидали, что более высокие тарифы увеличат спрос на товары и услуги отечественного производства. Этот сценарий ускорил бы инфляционное давление.

В настоящее время инструмент CME FedWatch показывает, что трейдеры уверены, что ФРС сохранит ключевые ставки в диапазоне 4,25-4,50 % на следующих трех заседаниях по вопросам монетарной политики.

Технический анализ серебра

Цена на серебро набирает силу, чтобы вернуться выше северной наклонной линии тренда вблизи $30,85, которая проведена от минимума 29 февраля 2024 года на уровне $22,30 на дневном таймфрейме.

Белый металл обнаружил сильный интерес к покупкам вблизи 200-дневной экспоненциальной скользящей средней (МА), около $29,45, и теперь продолжил рост выше 20-дневной МА, которая находится около $30,26. Это указывает на то, что общий тренд стал бычьим.

14-дневный индекс относительной силы (RSI) поднимается до 60,00. Новый бычий импульс начнет развиваться, если ему удастся прорваться выше 60,00.

Дневной график серебра

-

13:19

USD/CNH: снижение USD кажется чрезмерным - UOB Group

Доллар США (USD) может торговаться в диапазоне 7,2550/7,2950. В долгосрочной перспективе снижение USD кажется чрезмерным, но есть потенциал для тестирования уровня 7,2420, отмечают аналитики UOB Квек Сер Леанг и Ли Сью Энн.

Потенциал для тестирования USD/CNH уровня 7,2420

24-ЧАСОВОЙ ПРОГНОЗ: "После резкого падения USD два дня назад, мы указали вчера, что ‘хотя дальнейшее ослабление не исключено, учитывая глубокие перепроданные условия, основной уровень поддержки на 7,2420, вероятно, останется недосягаемым (есть еще один уровень поддержки на 7,2500).’ USD упал меньше, чем ожидалось, до 7,2530 и отскочил, чтобы закрыться практически без изменений на уровне 7,2700 (+0,07%). Динамика цен не дает новых подсказок, и сегодня USD может торговаться в диапазоне, вероятно - 7,2550/7,2950."

ПРОГНОЗ на 1-3 НЕДЕЛИ : "Мы изменили свой настрой по USD на негативный вчера (21 января, спот на 7,2720). Мы указали, что ‘хотя снижение кажется чрезмерным, есть потенциал для тестирования поддержки на уровне 7,2420.’ Мы продолжим придерживаться той же точки зрения, при условии, что уровень 7,3230 (‘сильное сопротивление’, вчера было на уровне 7,3380) не будет пробит."

-

13:11

Комплекс металлов снижается, так как Трамп планирует тарифы на Канаду и Мексику - ING

Металлы снизились вчера после того, как президент США Трамп заявил в свой первый день возвращения к власти, что он, вероятно, введет тарифы до 25% на Мексику и Канаду к 1 февраля, отмечают аналитики ING по сырьевым товарам Уоррен Паттерсон и Ева Мантей.

Понижательные риски для промышленных металлов увеличиваются

"Трамп также указал, что он все еще рассматривает возможность введения универсального тарифа на все импортируемые в США товары, но сказал, что он ‘еще не готов к этому’. Это вновь повысило вероятность возобновления глобального торгового конфликта."

"Тарифы являются наибольшим риском для нашего прогноза по промышленным металлам. Мы считаем, что с возвращением президента Трампа в Белый дом понижательные риски для промышленных металлов увеличились."

-

13:08

USD/JPY: предполагается торговля в диапазоне между 155,00 и 156,00 - UOB Group

Доллар США (USD), вероятно, будет торговаться в диапазоне между 155,00 и 156,00. В долгосрочной перспективе, несмотря на отсутствие усиления нисходящего моментума, существует вероятность дальнейшего падения USD до 154,40, отмечают валютные аналитики UOB Group Квек Сер Леанг и Ли Сью Энн.

USD упадет дальше, до 154,40

Прогноз на 24 часа: "Вчера в начале азиатской сессии мы отметили, что нисходящий моментум нарастает. Мы подчеркнули, что USD может пробить уровень 154,90, но следующий значимый уровень поддержки на 154,40, скорее всего, пока будет недосягаем. Мы указали, что уровни сопротивления находятся на 155,75 и 156,25. Наше мнение не было ошибочным, так как курс поднялся до 156,20, а затем упал до минимума 154,76. USD отскочил от минимума, закрывшись практически без изменений на 155,50 (-0,06%). Замедление нисходящего моментума указывает на ослабление нисходящего давления. Вместо ослабления, сегодня USD, скорее всего, будет торговаться в диапазоне между 155,00 и 156,00."

Прогноз на 1-3 недели: "В нашем обзоре от прошлой пятницы (17 января, спотовый уровень 156,20) мы указали, что USD остается слабым. Мы также отметили, что если он пробьет уровень 154,90, следующей целью будет 154,40. Вчера USD пробил уровень 154,90, отскочив от минимума 154,76. Несмотря на отсутствие усиления нисходящего моментума, существует вероятность дальнейшего падения USD до 154,40. В целом, только пробой уровня 156,50 (ранее уровень сильного сопротивления был на 156,70) будет означать, что USD не будет слабеть дальше."

-

13:04

Природный газ: авария на Freeport привела к скачку TTF - ING

Европейский рынок природного газа вчера резко вырос, при этом TTF вырос более чем на 4,5% за день и превысил EUR50/MWh – это самый высокий уровень с первого торгового дня 2025 года, отмечают аналитики по сырьевым товарам ING Уоррен Паттерсон и Ева Мантей.

Германия намерена субсидировать пополнение газовых хранилищ

"Катализатором этого движения, по-видимому, является остановка экспортного терминала Freeport LNG в США, который сталкивается с проблемами электроснабжения, совпадающими с морозными погодными условиями, которые в настоящее время испытывает регион. Freeport, мощность которого составляет чуть более 20 млрд кубометров, заявил, что завод останется закрытым до стабилизации электроснабжения."

"Европе необходимо привлечь больше СПГ этой зимой из-за потери российских трубопроводных поставок через Украину, а также из-за более высокого спроса. Запасы газа в ЕС теперь упали до 59%, и региону необходимо постараться обеспечить их уровень выше целевого показателя Европейской комиссии в 50% к 1 февраля."

"Кроме того, Германия потенциально рассматривает возможность субсидирования пополнения газовых хранилищ перед зимой 2025/26 годов, обсуждение которого, вероятно, будет более активно в ЕС, поскольку форвардная кривая TTF не дает игрокам особого стимула для хранения газа на следующую зиму, так как цены на лето 2025 года торгуются с премией к ценам на зиму 2025/26 годов."

-

13:01

Эскрива, ЕЦБ: снижение ставки на 25 б.п. на следующей неделе является вероятным сценарием

Представитель Европейского центробанка (ЕЦБ) Хосе Луис Эскрива заявил в среду, что "снижение ставки на 25 базисных пунктов (б.п.) на следующей неделе является вероятным сценарием"

Дополнительные цитаты

ЕЦБ необходимо дождаться твердых данных для подтверждения прогнозов

Поступающая информация указывает на достижение цели по инфляции в 2%

Неясно, будут ли инфляционные эффекты от политики США

Сохранение полной гибкости важнее, чем когда-либо

Реакция рынка

EUR/USD продолжает отскок к уровню 1,0450 после этих комментариев, торгуясь с повышением на 0,18% внутри дня на момент публикации.

-

12:57

USD/JPY: повышение ставки уже учтено в цене - OCBC

USD/JPY консолидировалась после недавнего снижения. Рынки почти заложили в цены повышение ставки на 25 б.п. (вероятность 92%) на предстоящем заседании MPC (в пятницу). Пара USD/JPY на момент написания торговалась на уровне 155,70, отмечают аналитики OCBC Фрэнсис Чжан и Кристофер Вонг.

Опасения по поводу голубиного повышения ставки Банком Японии

"С точки зрения рынков, риск заключается в голубином повышении ставки, так как это может означать, что снижение USDJPY будет более ограниченным. Мы по-прежнему считаем, что у Банка Японии есть возможности для нормализации политики, поскольку экономические данные (инфляция, рост заработной платы) продолжают поддерживать это. Fast Retailing (Uniqlo) объявила, что повысит начальную зарплату для новых сотрудников на 10%, а для остальных сотрудников на 5%. Meiji Yasuda объявила о повышении заработной платы в среднем на 5% для всех 47 тыс. сотрудников с апреля. Между тем, CPI и PPI в Японии также выросли, что прокладывает путь для нормализации политики Банка Японии."

"Но существует риск, что Банк Японии может предпочесть не давать слишком ранних указаний на будущее, чтобы избежать ненужного укрепления иены, которое может сорвать любой прогресс. Что касается USD/JPY, расхождение в политике ФРС и Банка Японии должно привести к дальнейшему сокращению дифференциала доходности UST-JGB, что должно поддержать общее направление движения USD/JPY вниз. Но риск для этого прогноза заключается в замедлении темпов нормализации политики – будь то ФРС или Банк Японии."

"Дневной импульс медвежий, но RSI показывает признаки роста. Вероятна консолидация. Сопротивление на 157,10 (21 DMA), 158,80 (недавний максимум). поддержка на 154,90 (50 DMA), 154,30 (23,6% коррекции от минимума сентября до максимума января) и 152,80 (200 DMA)."

-

12:53

Нефть находится под давлением из-за растущей угрозы тарифов - ING

Внимание нефтяного рынка постепенно переключается с санкций США против России на потенциальную торговую политику президента Трампа, что привело к тому, что вчера Brent закрепился ниже $80 за баррель, отмечают аналитики по сырьевым товарам ING Уоррен Паттерсон и Ева Мантей.

Риски торговли и тарифов растут

"Президент вновь подтвердил свои угрозы ввести 25% тариф на импорт из Канады и Мексики, возможно, к 1 февраля."

"Овернайт он также пригрозил 10% тарифами на Китай в ответ на потоки фентанила из этой страны, что сохраняло некоторое давление на цены на нефть в утренних торгах в Азии сегодня. Очевидно, что риски торговли и тарифов и потенциал для ответных мер растут."

-

12:48

DXY: двусторонние сделки на дневном графике - OCBC

Доллар США (USD) немного отскочил на фоне новостей о том, что президент Трамп рассматривает возможность введения 10% тарифа на Китай в ответ на поток фентанила 1 февраля. Трамп также заявил, что «мы говорим о тарифе в 10% на Китай, исходя из того, что они отправляют фентанил в Мексику и Канаду». DXY в последний раз был на уровне 107,92, отмечают аналитики OCBC FX Франсис Чеунг и Кристофер Вонг.

Риски смещены в сторону понижения

"Угроза тарифов с учетом крайнего срока 1 февраля, а не немедленного введения тарифов, предполагает, что это сильный призыв к сторонам быстро вернуться за стол переговоров для заключения сделки. Это также подчеркивает изменчивость тарифных событий в режиме Трампа. Мы вновь подчеркиваем нашу осторожность, что последствия для рынков могут быть двусторонними, обусловленными заголовками."

"С одной стороны, угрозы тарифов и их окончательное введение, вероятно, будут давить на настроения и поддерживать USD. С другой стороны, более длительная задержка с объявлением тарифов продолжит давать передышку рисковым инструментам, в то время как консенсусная торговля (длинные позиции по USD) будет сворачиваться. На данный момент менее резкие/отсутствие немедленных планов по тарифам поддерживают рисковые настроения, усмиряя быков по USD. Поскольку опасения по поводу тарифов сохраняются, это все еще может сдерживать аппетит к риску, что подразумевает, что падения USD все еще должны находить поддержку."

Дневной импульс является медвежьим, а RSI снизился. Риски смещены в сторону понижения. Поддержка на 107,80 (23,6% коррекции от минимума октября до максимума января), 107,55 (50DMA). Более сильная поддержка находится на 106,40 (38,2% коррекции). Сопротивление на 108,77 (21 DMA), 110,10.

-

12:45

Шлегель, ШНБ: мы не можем исключить отрицательные процентные ставки

"Мы не можем исключить отрицательные процентные ставки," - заявил председатель Швейцарского национального банка (ШНБ) Мартин Шлегель в интервью Bloomberg TV на Всемирном экономическом форуме (ВЭФ) в Давосе.

Дополнительные комментарии

Инфляция находится в пределах нашего целевого диапазона и в течение нашего прогнозного цикла

В настоящее время инфляция не вызывает беспокойства

ШНБ не нравится отрицательные ставки, но если нам придется это сделать, мы сделаем это

Швейцарский франк традиционно является безопасным убежищем; торговые конфликты не выгодны для Швейцарии

Мы готовы снова вмешаться в валютный рынок, если это будет необходимо

Еще одно ограничение валюты не обсуждается

Реакция рынка

Швейцарский франк (CHF) мало реагирует на эти комментарии, так как USD/CHF флиртует с внутридневными минимумами вблизи 0,9050, снизившись на 0,19% на данный момент

ШНБ FAQs

Национальный банк Швейцарии (ШНБ) является центральным банком страны. Как независимый центральный банк, он призван обеспечивать стабильность цен в среднесрочной и долгосрочной перспективе. Для обеспечения стабильности цен ШНБ стремится поддерживать соответствующие монетарные условия, которые определяются уровнем процентных ставок и обменными курсами. Для ШНБ стабильность цен означает рост индекса потребительских цен Швейцарии (CPI) менее чем на 2% в год.

Правление Национального банка Швейцарии (ШНБ) принимает решение о соответствующем уровне ставки в соответствии с целью обеспечения стабильности цен. Если инфляция превысит целевой показатель или прогнозируется, что она превысит целевой показатель в обозримом будущем, банк попытается обуздать чрезмерный рост цен путем повышения учетной ставки. Более высокие процентные ставки в целом позитивны для швейцарского франка (CHF), поскольку они приводят к повышению доходности, делая страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют швейцарский франк.

Да. Швейцарский национальный банк (ШНБ) регулярно проводит интервенции на валютном рынке, чтобы избежать чрезмерного роста курса швейцарского франка (CHF) по отношению к другим валютам. Сильный швейцарский франк снижает конкурентоспособность мощного экспортного сектора страны. В период с 2011 по 2015 год ШНБ применял привязку курса к евро, чтобы ограничить рост швейцарского франка. Банк проводит интервенции на рынке, используя свои значительные валютные резервы, обычно покупая иностранные валюты, такие как доллар США или евро. В периоды высокой инфляции, особенно из-за энергоносителей, ШНБ воздерживается от интервенций на рынке, поскольку сильный швейцарский франк делает импорт энергоносителей дешевле, что смягчает ценовой шок для швейцарских домохозяйств и компаний.

ШНБ собирается раз в квартал - в марте, июне, сентябре и декабре - для проведения оценки денежно-кредитной политики. По итогам каждой из этих оценок принимается решение по монетарной политике и публикуется среднесрочный прогноз по инфляции.

-

12:41

NZD/USD: предполагается торговля между 0,5620 и 0,5690 - UOB Group

Текущие ценовые движения, вероятно, являются частью фазы торговли в диапазоне, вероятно, между 0,5620 и 0,5690. В долгосрочной перспективе NZD, вероятно, продолжит расти, потенциально достигнув крупного сопротивления на уровне 0,5750, отмечает аналитик ING по валютным рынкам Франческо Песоле.

NZD, вероятно, продолжит расти

Прогноз на 24 часа: "Вчера мы придерживались мнения, что NZD ‘может прорваться выше 0,5700, но, возможно, не сможет удержаться выше этого уровня.’ Однако NZD не прорвался выше 0,5700, торгуясь между 0,5622 и 0,5688. Текущие ценовые движения, вероятно, являются частью фазы торговли в диапазоне, вероятно, между 0,5620 и 0,5690."

Прогноз на 1-3 недели: "Наше обновление от вчерашнего дня (21 января, спотовый уровень 0,5680) остается в силе. Как было отмечено, NZD ‘вероятно, продолжит расти, потенциально достигнув основного сопротивления на уровне 0,5750.’ С другой стороны, если NZD пробьется ниже 0,5600 (без изменений в уровне сильной поддержки), это будет означать, что текущее восходящее давление ослабло."

-

12:37

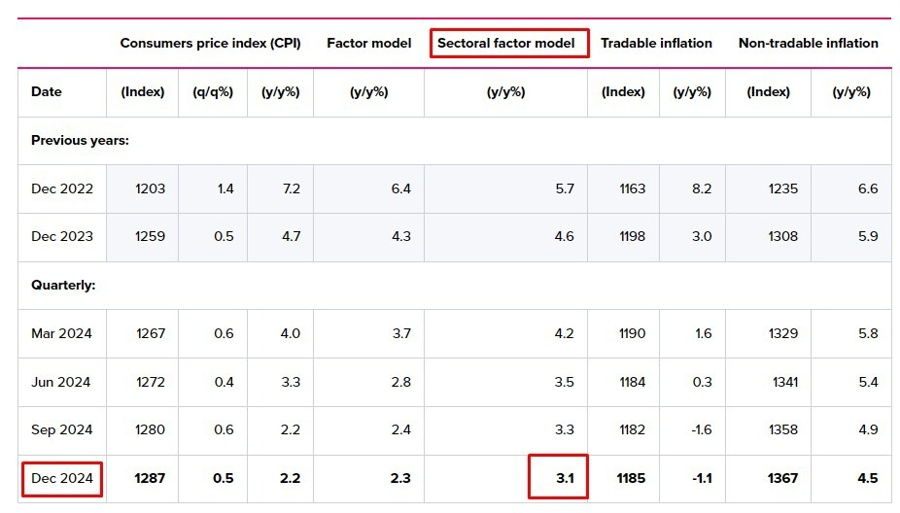

NZD: данные по инфляции прокладывают путь для снижения ставки на полпункта - ING

Новая Зеландия опубликовала данные по инфляции за четвертый квартал на торгах овернайт. Общий индекс CPI остался на уровне 2,2% против ожиданий 2,1%, в то время как тщательно отслеживаемый индекс неторгуемых товаров замедлился несколько быстрее, чем ожидалось, с 4,9% до 4,5%, что является самым низким уровнем с четвертого квартала 2021 года и на 0,2% ниже ноябрьских прогнозов Резервного банка Новой Зеландии, отмечает аналитик FX ING Франческо Песоле.

Пара NZD/USD может найти поддержку выше отметки 0,570

"Этот набор данных прокладывает путь к снижению ставки РБНЗ на 50 б.п. на заседании 19 февраля, что рынки уже полностью заложили в цену. Мы ожидаем, что за этим снижением на 50 б.п. последуют как минимум еще два снижения на 25 б.п., что приведет ставки к уровню 3,25%, так как РБНЗ следует за широкомасштабным переходом центральных банков к озабоченности ростом и, вероятно, будет стремиться к предварительному смягчению."

"В краткосрочной перспективе пара NZD/USD может найти поддержку выше отметки 0,570, так как рынки видят риски введения тарифов США на Китай как временно сниженные. Согласно последним данным по позиционированию CFTC, NZD был самой короткой позицией в G10, поэтому техническая картина поддерживает, несмотря на недавний отскок. В конечном итоге торговая повестка Трампа определит, насколько далеко может восстановиться пара NZD/USD. С внутренней точки зрения, РБНЗ вряд ли окажет значительную поддержку своей валюте."

-

12:35

Вильруа, ЕЦБ: процесс дезинфляции все еще идет по плану

Представитель Европейского центробанка (ЕЦБ) Франсуа Вилльруа де Гало заявил в среду, что процесс дезинфляции все еще идет по плану.

Дополнительные цитаты

Слишком рано говорить, но мы можем ожидать инфляционные эффекты от новой политики США.