Market news

-

23:07

Четверг: итоги дня на основных фондовых площадках США

Основные фондовые индексы США немного выросли, так как инвесторы взвешивали данные, которые показали более сильный, чем ожидалось, скачок цен производителей в США в июле и продолжающееся снижение числа еженедельных обращений за пособием по безработице.

-

22:50

Календарь на завтра, пятница, 13 августа 2021 г.

Время Страна Событие Период Предыдущее значение Прогноз 06:30 (GMT) Швейцария Индекс цен производителей и импорта,г/г Июль 2.9% 06:45 (GMT) Франция Индекс потребительских цен, г/г Июль 1.5% 1.2% 06:45 (GMT) Франция Индекс потребительских цен, м/м Июль 0.1% 0.1% 09:00 (GMT) Еврозона Сальдо торгового баланса, без сезонных поправок Июнь 7.5 12:30 (GMT) США Индекс цен на импорт, м/м Июль 1% 0.6% 14:00 (GMT) США Индекс потребительских настроений от Reuters/Michigan Август 81.2 81.2 17:00 (GMT) США Количество активных буровых установок по добыче нефти от Baker Hughes Август 387 -

22:37

Основные фондовые индексы США в последний час торгов демонстрируют позитивную динамику:

Большинство компонентов DOW в плюсе (16 из 30). Аутсайдер - Visa Inc. (V; -1.14%). Лидер роста - salesforce.com, inc. (CRM; +1.97%).

7 из 11 секторов S&P в минусе. Наибольшее снижение показывает сектор сырьевых материалов (-0.92%). Больше всего вырос здравоохранительный сектор (+0.80%).

Информационно-аналитический отдел TeleTrade

-

22:20

Управляющие фондами настроены на временную инфляцию в США

Основываясь на ожиданиях того, что инфляция в США будет временной и что Федеральная резервная система четко сообщит о своих планах по сокращению покупок активов, крупные управляющие глобальными фондами заявляют, что они по-прежнему инвестируют в рискованные активы.

Управляющие фондами, опрошенные на Reuters Global Markets Forum с прошлой недели, похоже, согласились с тем, что ФРС может придавать большее значение данным по занятости, чем инфляции, но придерживались различных взглядов на то, когда и как ФРС объявит о сокращении количественного смягчения.

UBS Global Wealth Management готовился к некоторой инфляции, сказал директор по инвестициям (CIO) Марк Хефеле. «Это немного похоже на штангу в том смысле, что мы не думаем, что инфляция выйдет из-под контроля», - добавил он.

Хафеле делает ставку на рефляционную торговлю - сделки, которые приносят выгоду в периоды быстрого экономического роста - поскольку мир пытается бороться с дельта-вариантом коронавируса. Его инвестиционные предпочтения включают в себя энергетические и финансовые акции, а также японские акции.

Рахул Чадда, глобальный директор по информационным технологиям Mirae Asset Global Investments, считает, что дефляция, вероятно, будет более серьезной проблемой для ФРС в среднесрочной перспективе.

Данные в среду намекнули на то, что инфляция в США, возможно, достигла пика, что может поддержать утверждение ФРС о том, что рост цен будет временным.

По словам Чадды, ФРС будет «счастлива жить в периоды высокой инфляции», чтобы запустить инвестиционный цикл.

Чадда считает, что в краткосрочной перспективе может произойти некоторая распродажа акций с циклической ориентацией по мере роста доходности облигаций, но рефляционные сделки вернут свою привлекательность в среднесрочной перспективе, поскольку ФРС ограничивает доходность облигаций.

Информационно-аналитический отдел TeleTrade

-

22:00

DJIA -0.05% 35,467.99 -16.98 Nasdaq +0.30% 14,809.31 +44.17 S&P +0.23% 4,457.96 +10.26

-

21:42

Цены на золото упали на этой неделе, и аналитики прогнозируют, что они продолжат снижаться

Цены на золото немного восстановились после резкого падения в начале этой недели, но аналитики по-прежнему пессимистично оценивают перспективы драгоценного металла в будущем.

Утром в понедельник цены на золото упали до четырехмесячного минимума в 1677,9 долларов за унцию. Металл колебался около 1750 долларов за унцию в четверг, что значительно ниже максимумов, установленных ранее в этом году - около 1900 долларов.

Аналитики связали это падение с более сильным, чем ожидалось, отчетом по занятости в США, а также стремлением купить доллар США в ответ.

«Первоначальная распродажа цен на золото в понедельник, вероятно, была вызвана покупкой азиатским рынком доллара США и продажей золота в ответ на высокие показатели занятости в США за июль, которые вышли в прошлую пятницу», - сказал Вивек Дхар, аналитик по сырьевым товарам в Commonwealth Bank of Australia.

Хотя с тех пор золото восстановило некоторые потери, Дхар сказал, что «трудно сохранять бычий настрой в отношении драгоценного металла», учитывая ястребиные перспективы денежно-кредитной политики США.

Ожидается, что Федеральная резервная система приостановит смягчение денежно-кредитной политики и замедлит свои усилия по стимулированию по мере того, как экономика оправится от пандемии. Центральный банк США удерживает ставки вблизи нуля, но официальные лица дали понять, что повышение может произойти в ближайшее время, особенно в условиях высокой инфляции.

«Укрепление доллара США в сочетании с постепенным увеличением реальной доходности 10-летних облигаций США предполагает, что цены на золото должны демонстрировать тенденцию к снижению», - написал Дхар.

Он прогнозирует, что цены на золото упадут до 1700 долларов за унцию к первому кварталу 2022 года. Тем временем Доминик Шнидер, главный инвестиционный директор UBS Global Wealth Management, прогнозирует, что золото может упасть до 1600 долларов за унцию или даже ниже.

Информационно-аналитический отдел TeleTrade

-

21:18

Американский фокус: доллар США стабилизировался против основных валют

Доллар США первоначально вырос против основных валют на фоне публикации данных по США, но затем растерял заработанные позиции, и вернулся до уровня открытия сессии.

Индекс доллара США, который измеряет курс доллара по отношению к корзине валют, вырос на 0,01%, до 92,93.

Цены производителей в США выросли в июле больше, чем ожидалось, показал отчет Министерства труда, предполагая, что инфляция может остаться высокой, поскольку сильный спрос, вызванный восстановлением, продолжает наносить ущерб цепочкам поставок. Индекс цен производителей (PPI) для конечного спроса в прошлом месяце вырос на 1,0% после увеличения на 1,0% в июне. За 12 месяцев до июля индекс цен производителей подскочил на 7,8%, что является рекордным показателем с момента начала ведения этой статистики чуть более десяти лет назад.

Отдельно данные показали, что количество американцев, подавших заявки на пособие по безработице, на прошлой неделе снова упало, поскольку восстановление экономики после пандемии COVID-19 продолжалось.

Инвесторы сохраняют бдительность в отношении любых признаков слишком высокой инфляции, поскольку это потенциально может побудить Федеральную резервную систему ускорить сроки сокращения покупок активов, а также повышения процентных ставок.

«Укрепление рынка труда и исторически высокая инфляция - это рецепт для укрепления доллара», - сказал Джо Манимбо, старший аналитик рынка Western Union Business Solutions.

Доллар США в целом укрепился с середины июня - достигнув максимума с 1 апреля на уровне 93,195 до данных среды - когда Федеральная резервная система США отметила, что готовится к более раннему, чем ожидалось, повышению ставок, и на фоне доказательств того, что высвобождение отложенного спроса в восстанавливающейся экономике подпитывает рост цен.

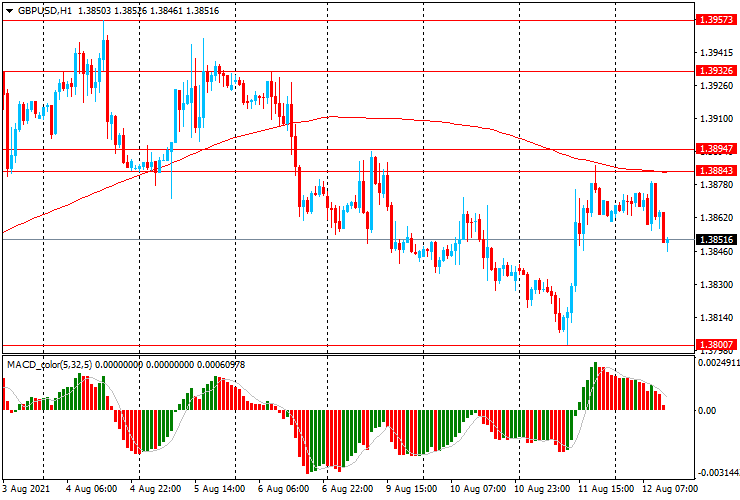

Фунт упал на 0,4% по отношению к доллару США, поскольку аналитики ожидали, что Банк Англии не предпримет никаких шагов в своей денежно-кредитной политике после того, как официальные данные показали, что экономика Великобритании выросла в соответствии с ожиданиями во втором квартале.

Информационно-аналитический отдел TeleTrade

-

20:59

США: ставки по ипотеке выросли до 2,87%, достигнув максимального уровня с июля

Согласно последним данным, ставки по ипотечным кредитам в США выросли до самого высокого уровня за месяц.

Средний показатель по 30-летнему кредиту составил 2,87%, по сравнению с 2,77% на прошлой неделе. Последнее значение было самым высоким с 15 июля, сообщили в Freddie Mac в четверг. Стоит отметить, что ставки по ипотеке с начала июля были ниже 3%.

Удешевление стоимости заимствований способствовало пандемическому ралли на рынке жилья и вызвало рост цен на фоне нехватки жилья для покупки. Тем не менее, покупатели изо всех сил пытались найти доступную недвижимость.

Ставки по ипотечным кредитам отслеживают доходность 10-летних казначейских облигаций, которая выросла на этой неделе.

Информационно-аналитический отдел TeleTrade

-

20:38

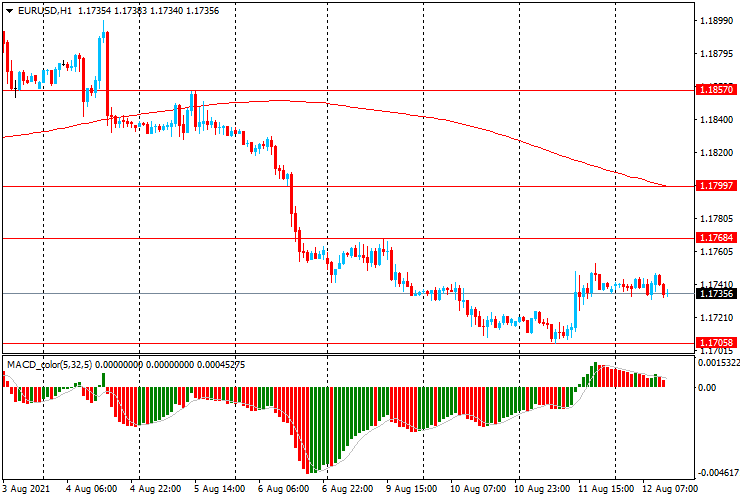

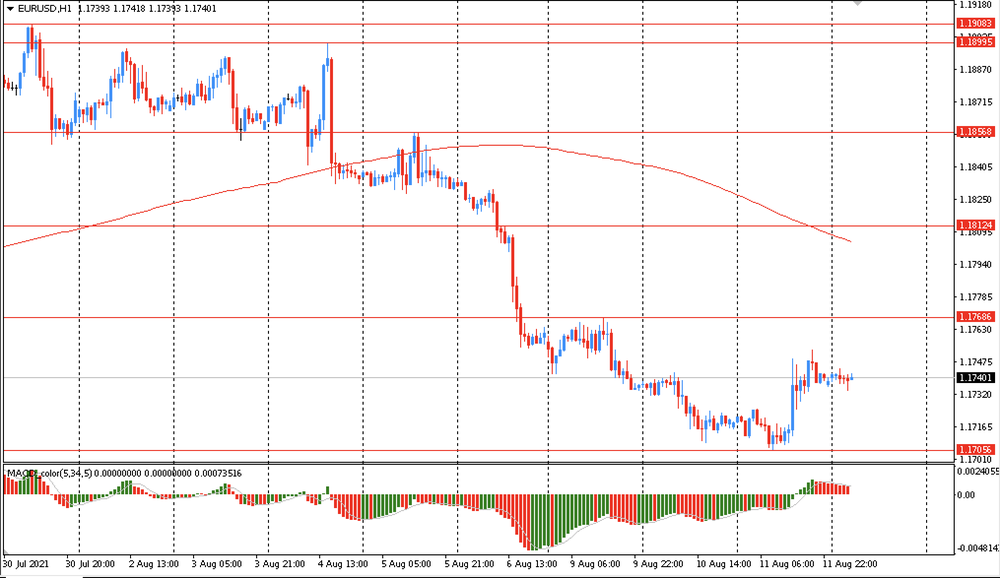

Форекс: мнение и прогнозы экспертов Danske по паре EUR/USD

Danske Research видит возможности для возобновления снижения пары EUR/USD после вчерашнего восстановления на фоне публикации данных по индексу потребительских цен США.

"Пара EUR/USD немного отскочила, и процентные ставки в США упали после того, как данные по индексу потребительских цен в США оказались чуть ниже консенсус-прогноза. На наш взгляд, это, скорее всего, будет лишь временным замедлением нисходящего тренда в паре EUR/USD и восходящего тренда процентных ставок. Мы отмечаем, что, хотя потребительская инфляция не удивила более сильным повышением (по сравнению с прогнозами) впервые с февраля, инфляция остается высокой и превышает 2% в годовом исчислении», - отмечает Danske.

«Следовательно, последний релиз не должен оказать существенного влияния на ожидаемое решение ФРС начать сокращение покупок облигаций. Ряд представителей ФРС после публикации отчета еще раз намекнули о движении в этом направлении», - добавили в Danske.

Информационно-аналитический отдел TeleTrade

-

20:19

Результаты аукциона по продаже 30-летних казначейских облигаций США

Казначейство США разместило 30-летние облигации на сумму 26.997 млрд. долларов

Доходность 30-летних облигаций составила 2,040% против 2,000% на предыдущем аукционе

Отношение спроса и предложения составило 2,21 по сравнению с 2,19 за последнее размещение

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 60,65% от объёма размещения по сравнению с 61,09% на предыдущем аукционе

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 21,00% от объёма размещения по сравнению с 16,63% на предыдущем аукционе

Первичные дилеры выкупили 18,35% от объёма размещения по сравнению с 22,28% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:59

Четверг: итоги дня на основных фондовых площадках Европы

Европейские фондовые индексы преимущественно выросли в четверг, поскольку сохраняющиеся опасения по поводу роста глобальных случаев Covid-19 затмили рост на Уолл-стрит после последних данных по инфляции в США.

-

19:39

NIESR ожидает, что ВВП Великобритании вырастет на 1% в июле и на 2,4% в третьем квартале

Национальный институт экономических и социальных исследований (NIESR) Великобритании заявил: «С учетом все еще очевидного потенциала наверстывания упущенного в секторе услуг, ориентированном на потребителей, и сохраняющихся последствий повторного открытия, мы ожидаем роста ВВП в июле на 1 процент и на 2,4 процента в третьем квартале 2021 года в целом». Но это отражало предположение, что число случаев заболевания Covid-19 «продолжит снижаться, а оставшиеся внутренние ограничения, введенные правительствами и предприятиями, будут сняты в течение третьего квартала».

«ВВП увеличился на 4,8% во втором квартале 2021 года, в соответствии с нашим трекером ВВП месяц назад. Более частые посещения семейных врачей означали, что сектор здравоохранения и социальной работы внес наибольший вклад в июньский рост, в то время как строительство продолжало замедляться после сильного начала года. Мы ожидаем, что рост замедлится в третьем квартале, но по-прежнему останется высоким по историческим меркам, если исходить из уменьшения числа случаев Covid-19 и снятия всех внутренних ограничений к концу третьего квартала. Будет важно отслеживать базовые темпы роста экономики по мере исчезновения эффекта повторного открытия». - сказал Ханде Кючук, заместитель директора по макроэкономической политике.

Информационно-аналитический отдел TeleTrade

-

19:20

Результаты аукциона по продаже 8-недельных казначейских векселей США

Казначейство США разместило 8-недельные векселя на сумму 34.814 млрд. долларов

Доходность 8-недельных казначейских векселей составила 0,055% против 0,050% на предыдущем аукционе.

Отношение спроса и предложения составило 3,23 по сравнению с 3,42 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 37,33% от объёма размещения по сравнению с 29,29% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 11,76% от объёма размещения по сравнению с 8,83% на предыдущем аукционе

Первичные дилеры выкупили 50,91% от объёма размещения по сравнению с 61,88% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:20

Результаты аукциона по продаже 4-недельных казначейских векселей США

Казначейство США разместило 4-недельные векселя на сумму 39.312 млрд. долларов

Доходность 4-недельных казначейских векселей составила 0,045% против 0,040% на предыдущем аукционе.

Отношение спроса и предложения составило 3,30 по сравнению с 3,34 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 42,99% от объёма размещения по сравнению с 40,14% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,62% от объёма размещения по сравнению с 5,82% на предыдущем аукционе

Первичные дилеры выкупили 50,39% от объёма размещения по сравнению с 54,04% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

-

19:02

Основные фондовые индексы Европы завершили сессию преимущественно в плюсе: FTSE 100 7,193.23 -26.91 -0.37% DAX 15,937.51 +111.42 +0.70% CAC 40 6,882.47 +24.48 +0.36%

-

18:51

Wall Street: Основные фондовые индексы без единой динамики

Основные фондовые индексы США демонстрируют разнонаправленные изменения, так как инвесторы взвешивают данные, которые показали более сильный, чем ожидалось, скачок цен производителей в США в июле и продолжающееся снижение числа еженедельных обращений за пособием по безработице.

Согласно отчету Министерства труда, первичные обращения за пособием по безработице упали с 12 000 до 375 000 с учетом сезонных колебаний за неделю, закончившуюся 7 августа. Данные за предыдущую неделю были пересмотрены, чтобы показать на 2 000 заявок больше, чем сообщалось ранее. Экономисты прогнозировали 375 000 обращений на последнюю неделю.

В отдельном отчете Министерство труда сообщило, что индекс цен производителей (ИЦП) для конечного спроса в июле вырос на 1.0%, что соответствует скачку, наблюдавшемуся в предыдущем месяце. За 12 месяцев по июль ИЦП вырос на 7.8% после роста на 7.3% в предыдущем месяце. Это стало самым большим увеличением с тех пор, как 12-месячные данные были впервые рассчитаны в ноябре 2010 года. Экономисты прогнозировали, что основной ИЦП увеличится на 0.6% в прошлом месяце и на 7.3% за последние 12 месяцев. В то же время без учета волатильных цен на продовольствие и энергоносители ИЦП вырос на 1.0% по сравнению с июнем и на 6.2% за 12 месяцев. Экономисты прогнозировали рост на 0.5% и 5.6% соответственно.

Последний блок данных, который указал на ускорение роста цен производителей и улучшение ситуации на рынке труда, несколько усилил опасения по поводу возможности более раннего, чем ожидалось, ужесточения политики Федеральной резервной системы (ФРС), которые ослабели после того, как днем ранее данные по потребительским ценам сигнализировали о том, что инфляция прошла свой пик.

В фокусе внимания участников рынка также оказались заявления президента ФРБ Сан-Франциско Мэри Дейли, которая сказала Financial Times, что считает, что ФРС может начать сокращать стимулы уже в этом году, и тем самым присоединилась к четырем другим представителям федрезерва, которые выразили аналогичную точку зрения в отношении перспектив политики центробанка США ранее на этой неделе.

Большинство компонентов DOW в минусе (20 из 30). Аутсайдер - Honeywell International Inc. (HON; -1.29%). Лидер роста - Apple Inc. (AAPL; +1.76%).

9 из 11 секторов S&P в минусе. Наибольшее снижение показывает сектор сырьевых материалов (-1.49%). Больше всего вырос здравоохранительный сектор (+0.51%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

69.01

-0.24

-0.35%

Золото

1751.90

-1.40

-0.08%

Dow

35299.00

-73.00

-0.21%

S&P 500

4440.25

-0.25

-0.01%

Nasdaq 100

15043.50

+24.00

+0.16%

10-летние облигации США

1.354

+0.015

+1.12%

Информационно-аналитический отдел TeleTrade

-

18:40

Нефть: обзор ситуации на рынке

Котировки нефти умеренно снизились в четверг после того, как Международное энергетическое агентство (МЭА) заявило, что распространение дельта-варианта коронавируса замедлит восстановление мирового спроса на нефть.

-

18:24

Чего ожидать от квартальной отчетности Walt Disney (DIS)

Как отмечает Barron’s, Walt Disney (DIS) планирует опубликовать результаты за период с апреля по июнь (третий квартал 2021 финансового года (ФГ) компании) сегодня после закрытия торговой сессии. Инвесторы ожидают значительного улучшения финансовых показателей по сравнению с аналогичным периодом 2020 года, в самые тяжелые месяцы пандемии Covid-19 в США.

Консенсус-прогноз аналитиков предполагает, что Disney покажет чистую прибыль в размере $633 млн при выручке от в размере $16.8 млрд. по итогам своего третьего квартала. Ее показатель прибыль на акцию составит $0.36, или $0.55 центов после корректировки. Для сравнения, по итогам третьего квартала 2020 ФГ компания показала убыток на уровне $2.61 в расчете на акцию при выручке в $11.8 млрд.

В то время тематические парки и кинотеатры были закрыты, спортивные мероприятия отменялись, а рекламодатели сокращали расходы. Это привело к убыткам Disney и вынудило компанию приостановить выплаты полугодовых дивидендов.

Но, с другой стороны, карантинные ограничения, удерживающие потребителей дома, стали благом для Disney+, нового потокового сервиса гиганта индустрии развлечений и медиа. Бывший генеральный директор компании Боб Айгер и его преемник Боб Чапек сделали ставку на будущее Disney, опираясь на развитие услуг напрямую потребителю (D2C). Растущее число подписчиков в Disney+, Hulu и ESPN+ во время прошлогодних карантинных ограничений привело к тому, что акции Disney достигли рекордного уровня, несмотря на то, что традиционный бизнес компании сильно пострадал.

Третий квартал 2021 ФГ может стать периодом разворота этих тенденций. Восстанавливающая деловая активность, потребители с обильными сбережениями и охочие рекламодатели, вероятно, должны способствовать укреплению "старых" подразделений Disney, тогда как сервис потокового видео теряет свой самый большой драйвер.

Котировки акций Disney в последнее время "застряли" в нейтральном положении: за последний год они выросли на 36% - на три пункта выше индекса S&P 500 - но почти не изменились с декабря и снизились на 12% по сравнению с мартовским рекордным уровнем.

Disney завершила второй квартал, закончившейся в марте, с 103.6 млн. подписчиков Disney+ (включая Disney+ Hotstar в Индии и Star+ на других международных рынках). По данным FactSet, на Уолл-стрит ожидают, что эта число подписчиков вырастет до 115.2 млн. по итогам третьего квартала. Это свидетельствует об уверенном движении компании к прогнозируемому ее руководством уровню в 260 млн. подписчиков Disney+ к концу 2024 ФГ. Предполагается, что выручка компании от предоставления D2C-услуг вырастет до $4.3 млрд., и ожидается, что этот сегмент покажет операционный убыток в размере более $500 млн.

Что касается тематических парков Disney и ее бизнеса по производству потребительских товаров, то стоит отметить, что их ждет сравнение с низкой базой сравнения. Выручка данного сегмента упала в аналогичном периоде 2020 года, так как объекты Disney по всему миру были вынуждены закрыться, а затем работать с ограничениями. Аналитики ожидают четырехкратного увеличения выручки парков Disney по сравнению с аналогичным периодом предыдущего года. Однако они по-прежнему прогнозируют операционные убытки для сегмента. Любой негативный комментарий руководства в четверг о влиянии дельта-варианта коронавируса на посещаемость ее парков в текущем квартале может омрачить квартальную отчетность компании.

Телевизионная сеть Disney, в которую входят ABC, ESPN, Disney Channel, FX и National Geographic, также должна выиграть от низкой базы сравнения аналогичного периода годичной давности, поскольку спортивные мероприятия и рекламодатели вернулись. Ожидается, что этот сегмент будет отвечать за всю прибыль Disney за квартал.

На текущий момент акции DIS котируются по $177.35 (-0.42%).

Информационно-аналитический отдел TeleTrade

-

18:18

Золото: обзор ситуации на рынке

Цены на золото упали в четверг под давлением укрепления доллара США и роста доходности казначейских облигаций США, но ослабление опасений по поводу раннего сокращения экономической поддержки со стороны Федеральной резервной системы удерживало слитки вблизи отметки в 1750 долларов.

-

17:59

Основные события завтрашнего дня

В пятницу выйдет небольшое количество данных. В 09:00 GMT еврозона сообщит об изменении сальдо баланса внешней торговли за июнь. Показатель отражает совокупность всех торговых операций Еврозоны, за исключением факторов, которые относятся к сезонным. Сальдо торгового баланса – это разницу между объемом произведенной и вывезенной из страны продукции (экспорт) и объемом продукции, ввезенной в страну (импорт). Позитивное сальдо называется профицитом, негативное дефицитом.

В 12:30 GMT США выпустят индекс цен на импорт за июль. Индекс отражает изменение цен на импорт за месяц. Является индикатором инфляции. Поскольку при расчете индекса потребительских цен учитываются цены на импортные товары и услуги, то данное значение характеризует вклад цен на импорт в общую картину изменения розничных цен на корзину товаров и услуг. Может являться ранним сигналом изменения инфляционных трендов, либо их подтверждением. Ожидается, что индекс вырос на 0,6% относительно июня.

В 14:00 GMT США опубликуют индекс потребительских настроений от Reuters/Michigan за август. Данный индекс представляет собой результаты опроса потребителей на предмет уверенности в текущей экономической ситуации. В опросе участвует около 500 респондентов. С помощью данного отчета выясняется желание потребителей тратить свои деньги. Индекс является опережающим индикатором потребительского настроения. Показатель рассчитывается путем добавления к 100 разницы между числом оптимистов и пессимистов, выраженным в процентах. Показатель имеет предварительное и окончательное значение. Более сильное влияние на рынки оказывают предварительные данные. Согласно прогнозу, индекс остался на уровне 81,2.

В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

-

17:41

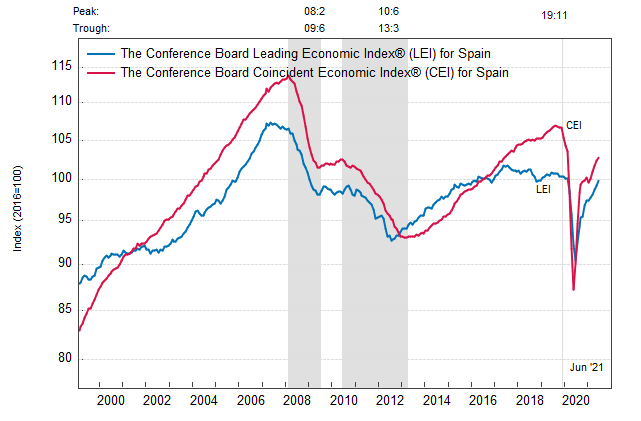

Испания: ведущий экономический индекс умеренно вырос в июне

Результаты исследований, опубликованные Conference Board, показали: по итогам июня ведущий экономический индекс (LEI) для Испании вырос на 0,6 процента, и составил 99,9 пункта (2016=100).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 0,4 процента в июне, и составил 102,8 пункта (2016 = 100).

Информационно-аналитический отдел TeleTrade

-

17:20

Новый план ЕЦБ по инфляции не смог убедить немецких аналитиков - опрос ZEW

Опрос, проведенный в четверг, показал, что новая стратегия Европейского центрального банка по повышению инфляции в зоне евро не убедила финансовых аналитиков крупнейшей экономики блока, Германии.

Обзор ZEW, представленный Reuters перед его публикацией в пятницу, подчеркивает тяжелую борьбу, с которой столкнулся ЕЦБ, чтобы привлечь инвесторов, особенно в Германии, одной из стран еврозоны, где скептицизм в отношении политики легких денег центрального банка является самым глубоким.

ЕЦБ объявил о своей новой стратегии в начале июля, пообещав быть «предусмотрительным» и «настойчивым» в стимулировании роста цен и даже позволил ему на некоторое время превысить свой целевой показатель в 2%, потому что процентные ставки близки к дну и вряд ли могут быть снижены дальше.

ЕЦБ надеется, что новый подход убедит инвесторов в том, что он серьезно относится к достижению своей цели, которой он отставал большую часть последнего десятилетия, и повысит их инфляционные ожидания.

Тем не менее, опрос ZEW показал, что незначительное большинство из 147 аналитиков немецких банков, страховых компаний и крупных промышленных групп были не убеждены.

Около 46% участников заявили, что новая стратегия ЕЦБ не повлияла на их инфляционные ожидания, а 5% даже снизили свои прогнозы после объявления.

Напротив, 49% респондентов заявили, что новая стратегия ЕЦБ оказала «положительное» или «очень положительное» влияние на их прогнозы.

Около 70 респондентов согласились назвать это изменение цифрой, показав, что они повысили свои прогнозы инфляции в среднем на 40 базисных пунктов на период 2021-2023 годов.

Согласно консенсусу аналитиков Reuters, инфляция составит 1,9% в этом году, 1,4% в следующем и 1,5% в 2023 году.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

-

16:59

Цены производителей в США выросли в июле больше, чем ожидалось

После того, как вчерашний отчет показал, что потребительские цены в США выросли в соответствии с прогнозами, Министерство труда выпустило в четверг отдельный отчет, показывающий, что в июле цены производителей в США выросли больше, чем ожидалось.

Министерство труда заявило, что его индекс цен производителей для конечного спроса в июле вырос на 1,0%, что соответствует скачку, наблюдавшемуся в предыдущем месяце. Экономисты ожидали, что цены производителей вырастут на 0,6%.

За 12 месяцев по июль индекс потребительских цен вырос на 7,8% после нераскрытого роста на 7,3% в предыдущем месяце. Это стало самым большим увеличением с тех пор, как 12-месячные данные были впервые рассчитаны в ноябре 2010 года.

Экономисты прогнозировали, что основной ИЦП увеличится на 0,6% в годовом исчислении в прошлом месяце и на 7,3% за последние 12 месяцев.

Согласно отчету, почти 3/4 июльского прироста индекса конечного спроса можно проследить за ростом цен на услуги конечного спроса на 1,1% в годовом исчислении. Кроме того, индекс товаров конечного спроса увеличился на 0,6% по сравнению с аналогичным периодом прошлого года.

Без учета волатильных цен на продовольствие и энергоносители индекс потребительских цен вырос на 1,0% по сравнению с аналогичным периодом прошлого года и вырос на 6,2% за 12 месяцев. Экономисты прогнозировали рост на 0,5% в годовом исчислении и на 5,6% в годовом исчислении.

Информационно-аналитический отдел TeleTrade

-

16:41

Сегодня в 14:00 GMT истекает срок действия следующих опционов:

EUR/USD: 1.1600 (463 млн), 1.1650-60 (2.4 млрд), 1.1675 (536 млн), 1.1700-05 (1.7 млрд), 1.1775-95 (2.6 млрд), 1.1810-15 (1.7 млрд), 1.1865-70 (1.1 млрд)

USD/JPY: 109.00 (456 млн), 109.45-50 (501 млн), 110.00 (480 млн), 110.30-35 (1.4 млрд), 110.95 (580 млн)

GBP/USD: 1.3850-60 (785 млн)

USD/CHF: 0.9175 (351 млн)

USD/CAD: 1.2300 (585 млн), 1.2495-00 (1.6 млрд), 1.2525 (447 млн), 1.2540-50 (785 млн), 1.2655 (555 млн)

AUD/USD: 0.7300 (697 млн), 0,7440 (689 млн)

Информационно-аналитический отдел TeleTrade

-

16:34

Wall Street. Индексы начали сессию ниже нулевой отметки: Dow -0.04%, Nasdaq -0.21%, S&P -0.12%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.37% (+3 б.п.).

Нефть (WTI) $69.07 (-0.26%)

Золото $1,749.10 (-0.24%)

-

16:29

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют незначительное снижение

Перед открытием рынка фьючерс S&P находится на уровне 4,438.25 (-0.05%), фьючерс NASDAQ снизился на 0.18% до уровня 14,992.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,015.02

-55.49

-0.20%

Hang Seng

26,517.82

-142.34

-0.53%

Shanghai

3,524.74

-7.88

-0.22%

S&P/ASX

7,588.20

+3.90

+0.05%

FTSE

7,205.24

-14.90

-0.21%

CAC

6,884.82

+26.83

+0.39%

DAX

15,908.76

+82.67

+0.52%

Сентябрьские нефтяные фьючерсы Nymex

$68.94

-0.45%

Золото

$1,750.30

-0.17%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное снижение, так как инвесторы оценивают данные, которые показали скачок цен производителей промышленной продукции в июле и продолжающееся снижение числа еженедельных обращений за пособием по безработице.

Согласно отчету Министерства труда, первичные обращения за пособием по безработице упали с 12 000 до 375 000 с учетом сезонных колебаний за неделю, закончившуюся 7 августа. Данные за предыдущую неделю были пересмотрены, чтобы показать на 2 000 заявок больше, чем сообщалось ранее. Экономисты прогнозировали 375 000 обращений на последнюю неделю.

В отдельном отчете Министерство труда также сообщило, что индекс цен производителей США в июле вырос на 1.0% м/м и на 7.8% за последние 12 месяцев. Экономисты прогнозировали, что общий индекс цен производителей вырастет на 0.6% м/м в прошлом месяце и на 7.3% за последние 12 месяцев.

Последний блок данных, который указал на ускорение роста цен производителей и улучшение ситуации на рынке труда, несколько усилил опасения по поводу возможности более раннего, чем ожидалось, ужесточения политики Федеральной резервной системы (ФРС), которые ослабели после того, как днем ранее данные по потребительским ценам сигнализировали о том, что инфляция прошла свой пик.

В фокусе внимания также находятся заявления президента ФРб Сан-Франциско Дейли, который сказал Financial Times, что он считает, что ФРС может начать сокращать стимулы уже в этом году, и тем самым присоединился к четырем другим представителям федрезерва, которые высказали аналогичные ожидания в отношении перспектив политики американского центробанка ранее на этой неделе. FOMC снова соберется в Джексон-Хоул в конце этого месяца.

Участники рынка также продолжают следить за квартальной отчетностью корпоративного сегментами. Среди компаний, которые обнародовали свои квартальные результаты с момента вчерашнего закрытия рынка, стоит отметить Baidu (BIDU) и eBay (EBAY).

Baidu сообщила, что по итогам последнего квартала ее прибыль составила RMB14.73 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне RMB13.36 на одну акцию. Квартальная выручка компании тоже превысила оценку Уолл-стрит и компания огласила прогноз выручки на текущий квартал, который в целом совпал с ожиданиями рынка. Стоимость акций BIDU на премаркете снизились 2.6%.

В eBay заявили, что в последнем отчетном периоде заработали $0.99 в расчете на одну акцию, что оказалось выше консенсус-оценки аналитиков на уровне $0.95 на акцию. В то же время квартальная выручка компании оказалась ниже среднего прогноза аналитиков. Она также огласила прогноз прибыли на текущий квартал, который в целом совпал со средним прогнозом аналитиков, и прогноз выручки, который оказался ниже среднего прогноза аналитиков. Котировки акций EBAY на премаркете просели на 1.0%.

После закрытия торговой сессии ожидается публикация квартальной отчетности Walt Disney (DIS). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $0.55 в расчете на акцию при выручке в $16.761 млрд.

-

16:22

Новый подход ФРС к денежно-кредитной политике на данный момент привел к множеству противоречивых интерпретаций

Новый подход Федеральной резервной системы к денежно-кредитной политике, призванный предоставить центральному банку четкий путь для достижения целевого показателя инфляции, на данный момент привел к множеству противоречивых интерпретаций, поскольку официальные лица, возможно, раньше, чем ожидалось, переходят к дебатам о когда повышать процентные ставки.

Это решение казалось еще далеким в декабре прошлого года, когда ФРС представила то, что казалось четкой проверкой того, когда будет достигнута ее цель по инфляции, и сделало целесообразным повышение ставок почти с нуля.

Но из-за скачка инфляции в этом году некоторые официальные лица уже заявили, что новые эталонные тесты выполнены, другие говорят, что цель остается далекой, а третьи пожимают плечами из-за уровня неопределенности, сохраняющейся в отношении возобновления пандемии.

Почти исключено, что в ближайшие месяцы центральный банк начнет сокращать свою чрезвычайную поддержку в связи с пандемией, сократив свои ежемесячные покупки облигаций на 120 миллиардов долларов. Что гораздо менее определенно, так это время и темп любого последующего повышения процентной ставки, более важный шаг, который будет зависеть от того, какой взгляд на инфляцию победит.

“Я думал, что проблема будет в плоской кривой Филлипса”, - сказал на этой неделе президент ФРС Чикаго Чарльз Эванс, имея в виду динамику, которая удерживала инфляцию на слабом уровне в течение последнего десятилетия.

Вместо этого инфляция не просто превысила свой целевой показатель в 2%, но и настолько превысила его, что разгорелись споры о том, выполнил ли ФРС цели своей новой системы.

В заявлении ФРС о политике это превратилось в обещание удерживать ставки на низком уровне до тех пор, пока «инфляция не вырастет до 2% и в течение некоторого времени может умеренно превысить 2%».

Предпочитаемый ФРС показатель инфляции, индекс цен на личное потребление без учета продуктов питания и энергии, в настоящее время вырос на 3,5% по сравнению с прошлым годом, и три представителя региональных банков заявили на прошлой неделе, что этого может быть достаточно, чтобы соответствовать стандарту.

“Это довольно сильный импульс, и его достаточно, чтобы компенсировать некоторые прошлые упущения в сторону ухудшения ситуации, которая была основной частью обсуждения» при разработке новой системы”, - заявил на прошлой неделе президент ФРС Сент-Луиса Джеймс Буллард. . “На мой взгляд, мы должны заявить об успехе в этом вопросе”.

Президент ФРС Атланты Рафаэль Бостик на этой неделе выдвинул аналогичный аргумент - инфляция в этом году принесет многолетнее среднее значение до 2% - и предложил чиновникам начать обсуждение того, что их новый язык инфляции означает на практике.

В среду президент ФРС Канзас-Сити Эстер Джордж заявила, что «можно утверждать», что инфляция, наблюдаемая сегодня, достаточна, чтобы «согласоваться» с заявленным порогом повышения ставок.

Отдельная цель максимальной занятости также обсуждается со своими нюансами и разногласиями по поводу того, насколько близка экономика к ее достижению.

Но обсуждение инфляции особенно сложное и быстро началось. Как отметил Эванс, официальные лица ожидали, что они будут бороться за повышение инфляции, и были готовы оставить политику свободной на долгое время, чтобы сделать это, при этом позволяя приросту рабочих мест накапливаться и раздвигать границы «максимальной занятости» в способ, который приносит пользу работникам.

Вместо этого неожиданные потрясения открытия - нехватка рабочей силы, глобальные проблемы с предложением, рост спроса, превышающий способность экономики производить товары и услуги - подорвали веру в то, что инфляция навсегда останется сдержанной.

На этой неделе президент ФРС Ричмонда Томас Баркин заявил, что его базовый вариант по-прежнему состоит в том, что инфляция «достигла пика» и должна снизиться в следующем году. Но он признает, что это сохраняется дольше, чем ожидалось, и он открыт для обеих возможностей - снижения инфляции в следующем году или последующих потрясений, которые удержат цены на более высоком уровне. ФРС должна быть готова к любому исходу.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

-

16:02

Число еженедельных обращений за пособием по безработице в США сокращается

Число американцев, подавших заявки на пособие по безработице, сократилось на прошлой неделе, и это является признаком того, что восстановление экономики после пандемии COVID-19 продолжает набирать обороты.

Первичные обращения за пособием по безработице упали с 12 000 до 375 000 с учетом сезонных колебаний за неделю, закончившуюся 7 августа. Данные за предыдущую неделю были пересмотрены, чтобы показать на 2 000 заявок больше, чем сообщалось ранее.

Экономисты прогнозировали 375 000 обращений на последнюю неделю. Количество нескорректированных требований, которые позволяют лучше понять рынок труда, на прошлой неделе снизилось с 5 198 до 320 517.

Количество заявлений по-прежнему значительно превышает предпандемический уровень в 256000, хотя в начале апреля 2020 года они снизились с рекордных 6,149 миллиона.

По-прежнему существуют опасения, что рост числа случаев коронавируса, вызванный вариантом Delta, может замедлить восстановление занятости на фоне нехватки рабочих рук. В конце июня было открыто 10,1 миллиона вакансий. Официально безработными являются около 8,7 млн человек.

Отчет о заявках показал, что количество людей, продолжающих получать пособия после первой недели помощи, упало на 114 000 до 2 866 миллионов за неделю, закончившуюся 31 июля.

Восстановлению рынка труда предстоит пройти долгий путь. В конце июля около 12,055 миллиона человек, как и в предыдущем отчете, получали чеки по безработице по всем программам.

Экономика быстро набрала обороты и во втором квартале преодолела пик, достигнутый до пандемии, поскольку триллионы правительственной помощи и увеличения вакцинации против COVID-19 стимулировали расходы на товары и услуги.

Информационно-аналитический отдел TeleTrade

-

15:59

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

201.71

0.14(0.07%)

1071

ALCOA INC.

AA

44.5

-0.16(-0.36%)

12857

ALTRIA GROUP INC.

MO

48.25

0.08(0.17%)

12165

Amazon.com Inc., NASDAQ

AMZN

3,291.00

-1.11(-0.03%)

19740

American Express Co

AXP

169.7

-0.97(-0.57%)

3704

AMERICAN INTERNATIONAL GROUP

AIG

54.42

0.34(0.63%)

37634

Apple Inc.

AAPL

145.58

-0.28(-0.19%)

291331

AT&T Inc

T

28.19

0.03(0.11%)

35502

Boeing Co

BA

240.2

0.71(0.30%)

75582

Caterpillar Inc

CAT

223.49

1.83(0.83%)

38145

Chevron Corp

CVX

102.76

-0.09(-0.09%)

12884

Citigroup Inc., NYSE

C

74.44

0.14(0.19%)

55401

Deere & Company, NYSE

DE

387

0.92(0.24%)

1579

E. I. du Pont de Nemours and Co

DD

78

-0.30(-0.38%)

409

Exxon Mobil Corp

XOM

57.54

0.06(0.10%)

93952

Facebook, Inc.

FB

358.28

-1.68(-0.47%)

33655

FedEx Corporation, NYSE

FDX

276.5

0.23(0.08%)

7768

Ford Motor Co.

F

13.9

-0.03(-0.22%)

195446

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

38.6

-0.13(-0.34%)

31929

General Electric Co

GE

105.42

-0.62(-0.58%)

5802

General Motors Company, NYSE

GM

54.25

-0.02(-0.04%)

41754

Goldman Sachs

GS

414.25

0.36(0.09%)

9600

Google Inc.

GOOG

2,753.90

0.11(0.00%)

3626

Hewlett-Packard Co.

HPQ

30.11

0.01(0.03%)

742

Home Depot Inc

HD

337.5

0.50(0.15%)

17232

HONEYWELL INTERNATIONAL INC.

HON

233.2

-0.05(-0.02%)

1393

Intel Corp

INTC

54.05

-0.09(-0.17%)

28993

International Paper Company

IP

60.49

0.43(0.72%)

447

JPMorgan Chase and Co

JPM

161.65

0.49(0.30%)

15963

Merck & Co Inc

MRK

75.3

0.09(0.12%)

6727

Microsoft Corp

MSFT

286.2

-0.75(-0.26%)

42460

Pfizer Inc

PFE

46.17

-0.14(-0.30%)

247175

Procter & Gamble Co

PG

142.26

-0.36(-0.25%)

317

Starbucks Corporation, NASDAQ

SBUX

116.69

0.19(0.16%)

8275

Tesla Motors, Inc., NASDAQ

TSLA

707.7

-0.12(-0.02%)

96977

The Coca-Cola Co

KO

56.7

-0.03(-0.05%)

38954

Twitter, Inc., NYSE

TWTR

65.36

-0.10(-0.15%)

20598

UnitedHealth Group Inc

UNH

407.16

-0.58(-0.14%)

1146

Verizon Communications Inc

VZ

55.63

0.06(0.11%)

16282

Visa

V

234

-0.74(-0.32%)

8095

Walt Disney Co

DIS

178.46

0.37(0.21%)

28047

Yandex N.V., NASDAQ

YNDX

68.69

0.02(0.03%)

270

-

15:49

Великобритания: Оценка изменения ВВП от NIESR , Июль 3.9%

-

15:49

Центробанк Турции оставил ставки без изменений

Центральный банк Турции, как и ожидалось, оставил свои ключевые процентные ставки неизменными, поскольку инфляция продолжала оставаться высокой.

Комитет по денежно-кредитной политике Центрального банка Турецкой Республики, которым руководит Сахап Кавчиоглу, принял решение оставить ключевую ставку недельного репо на уровне 19,00%.

В последний раз банк повышал процентные ставки на 200 базисных пунктов на мартовском заседании под руководством бывшего губернатора Начи Агбала.

“Принимая во внимание высокий уровень инфляции и инфляционные ожидания, текущая жесткая денежно-кредитная политика будет решительно сохраняться до тех пор, пока не будет достигнуто значительное снижение прогнозируемой траектории, содержащейся в Отчете по инфляции”, - говорится в заявлении банка.

В июле инфляция потребительских цен выросла до 19% с 17,5% в предыдущем месяце, что было вызвано более высокой инфляцией на продовольствие и жилье.

“Политическая ставка будет по-прежнему определяться на уровне, превышающем инфляцию, чтобы поддерживать сильный дезинфляционный эффект до тех пор, пока сильные индикаторы не укажут на постоянное падение инфляции и не будет достигнут среднесрочный целевой показатель в 5 процентов”, - добавил банк.

“Цикл смягчения вряд ли начнется до конца этого года, когда инфляция, похоже, резко упадет, поскольку последствия предыдущих падений лиры начинают ослабевать, а губернатор Кавчоглу надеется выполнить желание президента”, - сказал Джейсон Тьюви, экономист Capital Economics.

Комитет отметил, что внутренняя экономическая активность остается высокой в третьем квартале благодаря устойчивому внешнему спросу.

Информационно-аналитический отдел TeleTrade

-

15:42

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Daiwa Securities снизили рейтинг акций American Express (AXP) до уровня Neutral с Outperform; целевая стоимость $180

Аналитики Daiwa Securities снизили рейтинг акций Visa (V) до уровня Neutral с Outperform; целевая стоимость $250

Аналитики Morgan Stanley снизили рейтинг акций Micron (MU) до уровня Equal-Weight с Overweight; целевая стоимость $75

-

15:35

США: Повторные заявки на пособие по безработице, тыс., Июль 2866 (прогноз 2880)

-

15:31

США: Первичные обращения за пособием по безработице, тыс., Август 375 (прогноз 375)

-

15:30

США: Индекс цен производителей, г/г, Июль 7.8% (прогноз 7.3%)

-

15:30

США: Индекс цен производителей, базовое значение, м/м, Июль 1% (прогноз 0.5%)

-

15:30

США: Индекс цен производителей, м/м, Июль 1% (прогноз 0.6%)

-

15:30

США: Индекс цен производителей, базовое значение, г/г, Июль 6.2% (прогноз 5.6%)

-

15:21

Обзор европейской сессии: фунт стерлингов мало изменился из-за роста ВВП Великобритании во втором квартале

Время Страна Событие Период Предыдущее значение Прогноз Фактическое 06:00 Великобритания Изменение объема коммерческих инвестиций, кв/кв II кв -10.7% 2.4% 06:00 Великобритания Промышленное производство, м/м Июнь 0.6% 0.3% -0.7% 06:00 Великобритания Изменение объема коммерческих инвестиций, г/г II кв -16.9% 9.7% 06:00 Великобритания Промышленное производство, г/г Июнь 20.7% 9.4% 8.3% 06:00 Великобритания Производство в обрабатывающей промышленности, г/г Июнь 28.2% 13.5% 13.9% 06:00 Великобритания Производство в обрабатывающей промышленности, м/м Июнь 0.1% 0.4% 0.2% 06:00 Великобритания ВВП м/м Июнь 0.6% 0.8% 1.0% 06:00 Великобритания Общее сальдо торгового баланса Июнь -0.2 -2.5 06:00 Великобритания ВВП, г/г II кв -6.1% 22.1% 22.2% 06:00 Великобритания ВВП, кв/кв II кв -1.6% 4.8% 4.8% 06:00 Великобритания ВВП, г/г Июнь 24.5% 14.9% 15.2% 08:00 Франция Отчет Международного энергетического агентства по рынку нефти 09:00 Еврозона Промышленное производство, г/г Июнь 20.6% 10.4% 9.7% 09:00 Еврозона Промышленное производство, м/м Июнь -1.1% -0.2% -0.3% Стерлинг практически не изменился в четверг, поскольку аналитики ожидали, что Банк Англии не предпримет никаких шагов в своей денежно-кредитной политике после того, как официальные данные показали, что экономика Великобритании выросла в соответствии с ожиданиями во втором квартале.

Управление национальной статистики заявило, что во втором квартале рост экономики составил 4,8%, что соответствует опросу экономистов.

Доллар упал чуть ниже четырехмесячного пика против основных валют, поскольку валютные трейдеры проанализировали данные за предыдущий день, показывающие, что инфляция в США, возможно, пошла на убыль.

Индекс доллара, который измеряет курс доллара по отношению к корзине из шести конкурентов, практически не изменился и составил 92,942 после снижения на 0,2% в среду после сообщения об ослаблении роста потребительских цен.

Доллар США в целом укрепился с середины июня - достигнув максимума с 1 апреля на 93,195 до данных среды - когда Федеральная резервная система США отметила, что готовится к более раннему, чем ожидалось, повышению ставок и на фоне свидетельств того, что выпуск отложенных Рост спроса в восстанавливающейся экономике подпитывал рост цен.

В июле рост цен замедлился, хотя в целом инфляция остается исторически высокой. Инфляция также снизилась в некоторых областях, где политики ФРС указали, что ценовое давление, вероятно, будет временным, например, подержанные автомобили.

Евро в целом не изменился по отношению к доллару на отметке 1,17350 доллара после восстановления с четырехмесячного минимума в 1,1706 доллара в среду.

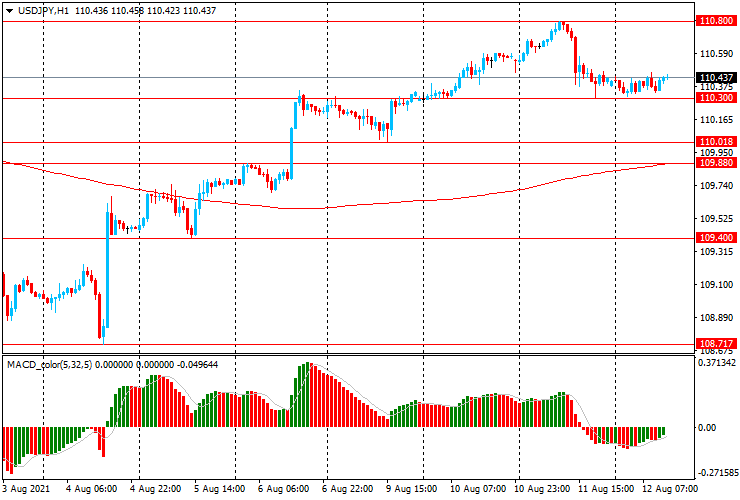

Доллар также не изменился по отношению к иене на отметке 110,440 иены после отката с пятинедельного максимума 110,80 за ночь.

ЕUR/USD: пара торгуется в диапазоне $1.1725-45, отступив вчера от минимума 31 марта $1.1705

GBP/USD: пара торгуется в основном со снижением с $1.3880 до 1.3850, после роста в ходе вчерашних американских торгов с $1.3800 до $1.3890.

USD/JPY: пара торгуется в диапазоне Y110.30-45 - немного ниже месячного максимума Y110.80, достигнутого вчера.

В 12:30 GMT США представят индекс цен производителей за июль и заявят об изменении числа первичных обращений за пособием по безработице. В 22:30 GMT Новая Зеландия опубликует индекс деловой активности в производственном секторе от Business NZ за июль, а в 22:45 GMT сообщит об изменении числа туристов за июнь.

Информационно-аналитический отдел TeleTrade.

-

13:46

Европейские фондовые индексы в целом растут

Европейские фондовые индексы в целом растут после того, как замедление инфляции в США ослабило опасения по поводу более раннего, чем ожидалось, сокращения стимулов со стороны Федеральной резервной системы.

Акции голландской страховой компании Aegon NV подорожали на 6,7% после того, как опубликовали результаты за второй квартал лучше ожиданий.

Рыночная стоимость SGL Carbon упала на -1%, несмотря на то, что немецкая компания по производству углеродной и графитовой продукции показала хорошие результаты в первом полугодии.

Туристическая компания TUI AG прибавила 1,3% после того, как впервые после пандемии коронавируса вернулась к денежному потоку .

Акции производителя двигателей внутреннего сгорания DEUTZ выросли на 4,2% после подтверждения своего прогноза на 2021 год.

Бумаги химической и потребительской компании Henkel упали в цене на -2,2% после того, как выразили обеспокоенность по поводу роста цен и чрезмерной растянутости цепочки поставок.

Согласно данным, опубликованным Евростатом, промышленное производство в еврозоне в июне снижалось более медленными темпами.

Объем промышленного производства снизился на -0,3% в месячном исчислении, что меньше, чем снижение на -1,1% в мае. Это было второе падение подряд. Экономисты прогнозировали ежемесячное падение на -0,2%.

В годовом исчислении рост промышленного производства снизился до 9,7% в июне с 20,6% в мае.

Согласно первым ежеквартальным оценкам Управления национальной статистики, экономика Великобритании значительно восстановилась во втором квартале после ослабления ограничений на коронавирус.

Валовой внутренний продукт последовательно увеличивался на 4,8% во втором квартале, преодолев падение на -1,6% в первом квартале.

Ставка соответствовала ожиданиям экономистов. Тем не менее, уровень ВВП был на 4,4% ниже допандемического уровня.

Другой отчет ONS показал, что видимый торговый дефицит увеличился до 11,98 млрд фунтов стерлингов в июне с 9,6 млрд фунтов стерлингов в мае.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7 210,31

-9,83

-0,14%

DAX

15 878,2

+ 52,11

+ 0,33%

CAC

6 869,41

+ 11,42

+ 0,17%

Информационно-аналитический отдел TeleTrade

-

13:27

Новости компаний: eBay (EBAY) обнародовала смешанные квартальные результаты

Согласно обнародованному отчету, прибыль компании eBay (EBAY) по итогам второго квартала 2021 финансового года (ФГ) достигла $0.99 в расчете на одну акцию (против $1.08 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.95 на одну акцию.

Квартальная выручка компании составила $2.700 млрд. (+15.5% г/г), тогда как средний прогноз аналитиков предполагал $2.857 млрд.

Компания также огласила прогноз прибыли на текущий квартал, который в целом совпал со средним прогнозом аналитиков, и прогноз выручки, который оказался ниже среднего прогноза аналитиков.

Акции EBAY на премаркете снизились до уровня $66.93 (-1.60%).

Информационно-аналитический отдел TeleTrade

-

13:25

Обзор финансово-экономический прессы: Хакеры при атаке на Poly Network похитили криптовалюту на 600 млн долларов

DW

Хакеры при атаке на Poly Network похитили криптовалюту на 600 млн долларов

Хакеры в результате взлома платформы Poly Network вывели свыше 600 млн долларов США (в пересчете – 512 млн евро) в нескольких криптовалютах. Объем похищенных средств стал крупнейшим в истории децентрализованных финансовых сервисов, заявили представители компании-оператора платформы во вторник, 10 августа. По данным аналитической компании The Block, хакеры могли получить доступ к закрытому ключу для подписи транзакций.

National Interest

«Северный поток — 2» будет иметь последствия для энергетики ЕС

Обозреватель Юлия-Сабина Джоджа журнала National Interest рассказала, что благодаря российскому газопроводу «Северный поток — 2» Германия, скорее всего, обеспечит себе более низкие цены на газ, однако для других стран ЕС энергетика и безопасность станут более дорогостоящими.

Bloomberg

«Потребители начинают голосовать рублем»: Bloomberg рассказал о буме спроса на электромобили на Дальнем Востоке

Больше 20% электромобилей, ввезенных в Россию с января по май, было продано на Дальнем Востоке, пишет Bloomberg. Высокий спрос на электрокары в регионе агентство объясняет доступностью подержанных машин из Японии и дешевой электроэнергией, благодаря которой содержание старого Nissan Leaf обходится дешевле, чем «народной» Lada Granta

Forbes

Сенаторы предложили принудить Apple и Google к альтернативам в магазинах приложений

Новый двухпартийный законопроект, направленный на защиту рынка приложений от доминирования технологических гигантов Apple и Google, внесли в сенат. Сенаторы Ричард Блюменталь, Марш Блэкберн и Эми Клобучар предложили, в частности, запретить магазинам приложений заставлять разработчиков использовать только платежные системы компании-владельца торговой площадки, передает Verge.

Le Monde

Мини-АЭС — многообещающий сектор экономики

Россия, Китай, США и Франция заинтересованы в разработке «малых модульных реакторов», которым еще предстоит продемонстрировать свою конкурентоспособность. Разработчики говорят о многочисленных преимуществах мини-АЭС, в частности о высокой безопасности, быстром и недорогом строительстве.

Информационно-аналитический отдел TeleTrade

-

13:07

Новости компаний: квартальные результаты Baidu (BIDU) превзошли прогнозы аналитиков

Согласно обнародованному отчету, прибыль компании Baidu (BIDU) по итогам второго квартала 2021 финансового года (ФГ) достигла RMB14.73 в расчете на одну акцию (против RMB14.73 на одну акцию во втором квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне RMB13.36 на одну акцию.

Квартальная выручка компании составила RMB31.550 млрд. (+21.2% г/г), тогда как средний прогноз аналитиков предполагал RMB31.020 млрд.

Акции BIDU на премаркете снизились до уровня $164.39 (-0.34%).

Информационно-аналитический отдел TeleTrade

-

13:00

Объем промышленного производства в Еврозоне упал в июне

Объем промышленного производства в Еврозоне упал в июне из-за того, что Германия, промышленный центр блока, ослабила производство из-за узких мест в поставках.

Статистическое управление ЕС Eurostat сообщило, что объем промышленного производства в 19 странах, разделяющих евро, упал на -0,3% в месячном исчислении, что больше прогнозов роста на 0,2%.

Падение последовало за снижением на -1,1% в мае, которое Eurostat пересмотрел в сторону понижения. Ранее прогнозировалось снижение на -1,0%.

Падение производства было в значительной степени связано с неожиданным снижением производства в Германии, которое, по оценке Eurostat, составило 1,0% за месяц, что меньше, чем падение на 1,3%, рассчитанное на прошлой неделе Федеральным статистическим управлением страны.

Падение в Германии было частично компенсировано увеличением производства во Франции и Италии, которые показали рост соответственно на 0,4% и 1,0% по сравнению с предыдущим месяцем.

Индикатор еврозоны снизился также из-за падения на -1,5% производства капитальных товаров, таких как машиностроение, которое второй месяц подряд было сектором с худшими показателями в промышленности блока, что указывает на возможное снижение производства в будущем.

Производство энергии упало на -0,6% в месячном исчислении, тогда как производство потребительских товаров краткосрочного пользования, таких как одежда и продукты питания, выросло на 1,6%, восстановившись после падения на -1,8% в мае.

Производство промежуточных потребительских товаров и товаров длительного пользования увеличилось на 0,1%.

В годовом исчислении объем производства в зоне евро вырос в июне на 9,7%, поскольку блок продолжал восстанавливаться после значительного падения объемов производства, вызванного пандемией в прошлом году.

Но рост был меньше, чем прогнозировали экономисты, которые предсказывали рост на 10,4%, а также меньше половины от 20,6% роста, зафиксированного в мае.

Информационно-аналитический отдел TeleTrade

-

12:43

Четверг: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы завершили торги в целом со снижением на фоне увеличения рисков COVID-19 и опасений по поводу недавних репрессивных мер в Китае. Снижение цены осталось ограниченным, так как умеренные данные по инфляции в США предположили, что Федеральная резервная система, возможно, пока не торопится ужесточать политику.

Акции Китая упали, поскольку слабые данные о банковском кредитовании вызвали опасения по поводу ликвидности, а регулирующий орган по банковскому и страховому делу заявил, что усилит контроль над страховыми онлайн-компаниями.

Японские акции упали на фиксации прибыли после четырех дней роста.

Компания электронной коммерции Rakuten потеряла -6,4% после того, как ее чистый убыток за шесть месяцев до июня увеличился. Toshiba потеряла -4,1% после того, как проблемный промышленный конгломерат оставил без изменений прогноз операционной прибыли на весь год.

С положительной стороны, рекламный гигант Dentsu увеличил капитализацию на 5% после прогнозирования возврата к черным ценам в текущем финансовом году.

Австралийские рынки колебались, прежде чем завершить курс на неизменном уровне, поскольку инвесторы беспокоились об ухудшении ситуации с коронавирусом внутри страны, особенно в Новом Южном Уэльсе.

Акции компании Graincorp, занимающейся навалочным зерном, подорожали на 11,7% после повышения прогноза прибыли на год во второй раз с мая. Компания AMP, управляющая активами, выросла на 3,2%, так как она сообщила о 57-процентном росте базовой прибыли за год.

Стоимость Downer EDI выросла на 4,2% после того, как инженерная группа вернулась к годовой прибыли.

Золотодобывающие компании завершили торги разнонаправленно, несмотря на то, что драгоценный металл продемонстрировал самый большой однодневный рост в процентах с 6 мая в среду.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 015,02

-55,49

-0,2%

SHANGHAI

3 524,74

-7,88

-0,22%

HSI

26 517,82

-142,34

-0,53%

ASX 200

7 588,2

+3,9

+0,05%

KOSPI

3 208,38

-12,24

-0,38%

NZX 50

12 681,81

-66,26

-0,52%

Информационно-аналитический отдел TeleTrade

-

12:18

Распространения варианта COVID-19 Delta подрывает перспективы спроса на нефть - МЭА

Растущий спрос на нефть резко изменил курс в июле и будет продолжаться медленнее до конца года из-за распространения дельта-варианта COVID-19, сообщило Международное энергетическое агентство (МЭА).

"Рост во второй половине 2021 года был снижен более резко, поскольку новые ограничения COVID-19, введенные в нескольких основных странах-потребителях нефти, особенно в Азии, похоже, приведут к снижению мобильности и использования нефти", - говорится в сообщении МЭА, базирующегося в Париже.

"Теперь мы оцениваем, что спрос упал в июле, поскольку быстрое распространение дельта-варианта COVID-19 подорвало поставки в Китай, Индонезию и другие части Азии", - говорится в ежемесячном отчете о нефти.

Информационно-аналитический отдел TeleTrade

-

12:00

Еврозона: Промышленное производство, м/м, Июнь -0.3% (прогноз -0.2%)

-

12:00

Еврозона: Промышленное производство, г/г, Июнь 9.7% (прогноз 10.4%)

-

11:44

Цены на нефть снижаются после того, как США призывают к увеличению поставок нефти

Цены на нефть снижаются после призыва Соединенных Штатов к крупным производителям увеличить объемы добычи, что усилило опасения по поводу предложения, поскольку экономики ослабили свои ограничения на коронавирус.

Фьючерсы на нефть марки Brent упали в цене на -0,2%, до $71,27 за баррель после повышения до сессионного максимума в $71,69. Фьючерсы на нефть марки WTI подешевели на -0,3%, до $69,02 после повышения до $69,51 ранее.

В среду администрация Байдена призвала Организацию стран-экспортеров нефти (ОПЕК) и ее союзников, известных как ОПЕК +, увеличить добычу нефти, чтобы справиться с ростом цен на бензин, который они считают угрозой для восстановления мировой экономики.

В июле ОПЕК согласилась увеличивать добычу каждый месяц на 400 000 баррелей в сутки по сравнению с предыдущим месяцем, начиная с августа, до тех пор, пока оставшиеся рекордные сокращения на 10 млн баррелей в сутки, около 10% мирового спроса, сделанные в 2020 году, не будут отменены.

Тем не менее, все еще существуют опасения, что этого увеличения будет недостаточно для удовлетворения спроса, поскольку США и Европа ослабляют свои ограничения на передвижение, вызванные коронавирусом.

На цены повлияли и другие данные из отчета EIA. Запасы сырой нефти в США на прошлой неделе незначительно сократились, что не соответствовало прогнозам, а запасы бензина упали до самого низкого уровня с ноября. Более волатильные показатели недельного спроса также снизились.

Цены на нефть ранее были поддержаны откатом доллара США, который может направить спекулятивных инвесторов в активы, деноминированные в долларах, такие как сырьевые товары, а также после того, как Сенат США поздно во вторник принял законопроект об инфраструктуре на $1 трлн.

Информационно-аналитический отдел TeleTrade

-

11:25

Fitch поддерживает суверенные рейтинги Японии

Fitch Ratings сохранило суверенный рейтинг Японии на уровне «A» с «негативным» прогнозом.

Агентство заявило, что рейтинги уравновешивают сильные стороны развитой и богатой экономики с соответствующими надежными стандартами управления и государственными учреждениями со слабыми среднесрочными перспективами роста и очень высоким государственным долгом.

Fitch сохранило «негативный» прогноз, учитывая неопределенность в отношении среднесрочных макроэкономических и бюджетных прогнозов в связи с продолжающейся пандемией.

Fitch ожидает, что экономика вырастет на 2,5% в этом году и на 3,0% в 2022 году, поскольку Япония оправится от спада на -4,6% в 2020 году. Восстановление было задержано слабым внутренним спросом из-за мер по сдерживанию коронавируса.

Однако риски для прогнозов имеют обратную сторону, поскольку продолжающаяся пятая волна Covid-19 и чрезвычайное положение в нескольких префектурах могут еще больше задержать восстановление, считает Fitch.

Ожидается, что инфляция останется низкой и составит в среднем 0,3% в 2021 году и 0,7% в 2022 году, учитывая приглушенную динамику заработной платы и укоренившиеся низкие инфляционные ожидания.

Рейтинговое агентство ожидает, что Банк Японии сохранит текущие параметры денежно-кредитной политики в течение следующих нескольких лет с учетной ставкой -0,10%, контролем кривой доходности (с целью 0% для 10-летней доходности), а также количественной и качественное смягчение за счет крупномасштабной покупки активов.

Информационно-аналитический отдел TeleTrade -

11:01

Цены производителей в Японии выросли в июле

Цены производителей в Японии в июле выросли на 5,6% в годовом исчислении, сообщил в четверг Банк Японии, что значительно выше ожиданий роста на 5,0%, которые не изменились бы по сравнению с июньскими показателями.

В месячном исчислении цены производителей выросли на 1,1% - снова значительно выше ожиданий роста на 0,5% и выше увеличения на 0,6% в предыдущем месяце.

По данным банка, индекс экспортных цен в июле вырос на 0,5% по сравнению с предыдущим месяцем, а индекс импорта - на 1,8%.

Информационно-аналитический отдел TeleTrade

-

10:45

Экономика Великобритании восстановилась во втором квартале

Экономика Великобритании восстановилась во втором квартале, после смягчения коронавируса ограничений, показали первые квартальные оценки Управления национальной статистики.

Валовой внутренний продукт последовательно увеличивался на 4,8% во втором квартале, преодолев падение на 1,6% в первом квартале. Ставка соответствовала ожиданиям экономистов.

Тем не менее, уровень ВВП был на 4,4% ниже допандемического уровня.

В июне рост ВВП улучшился до 1% с 0,6% в мае. Это было быстрее прогноза экономистов на уровне 0,8% и ознаменовало рост пятый месяц подряд.

Что касается производства, услуги продолжали вносить основной вклад в восстановление ВВП в июне 2021 года, увеличившись на 1,5% в июне после пересмотренного роста на 0,7% в мае.

В июне объем добычи упал на -0,7%, поскольку запланированное временное закрытие месторождений для технического обслуживания месторождений снова ударило по добыче. В то же время производство в обрабатывающей промышленности выросло на 0,2% после роста на 0,1% в мае.

Объем строительства сокращается третий месяц подряд, в июне объем производства снизился на -1,3%.

Данные показали, что бизнес- инвестиции увеличились на 2,4% во втором квартале, хотя они все еще были на 15,3% ниже уровня, предшествующего пандемии.

Другой отчет ONS показал, что видимый торговый дефицит увеличился до 11,98 млрд фунтов стерлингов в июне с 9,6 млрд фунтов стерлингов в мае. В то же время торговля услугами принесла положительное сальдо в размере 9,47 млрд фунтов стерлингов, что немного выше 9,44 млрд фунтов стерлингов в предыдущем месяце.

В результате общий торговый баланс в июне сократился на 2,5 млрд фунтов стерлингов по сравнению со 163 млрд фунтов стерлингов месяц назад.

Информационно-аналитический отдел TeleTrade

-

10:23

Основные фондовые площадки Европы начали торги разнонаправленно

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 201,89

-0,25%

-0,25%

DAX

15 832,49

+ 6,4

+ 0,04%

CAC 40

6 861,78

+ 3,79

+ 0,06%

Информационно-аналитический отдел TeleTrade

-

10:04

Обзор азиатской сессии: Доллар торговался недалеко от четырехмесячного максимума, несмотря на вчерашнее небольшое снижение

Доллар торговался недалеко от четырехмесячного максимума по отношению к другим основным валютам, несмотря на вчерашнее небольшое снижение, вызванное выходом инфляционных данных из США. Индекс потребительских цен вырос на 0,5% в прошлом месяце, в соответствии с оценками экономистов, но ниже роста на 0,9% в июне. Инфляция снизилась в некоторых областях потребления, как и прогнозировали до этого чиновники из ФРС, указывая на то, что ценовое давление, вероятно, будет временным. Это ослабило ставки инвесторов на более раннее ужесточение денежно-кредитной политики США.

Индекс доллара, который отображает стоимость американской валюты по отношению к корзине из шести других валют-конкурентов, практически не изменился и составил 92,890 после вчерашнего снижения на 0,19%.

ФРС ранее объявила, что восстановление рынка труда является главным условием для постепенного свертывания программы покупки активов и повышения процентных ставок. При этом в регуляторе объявили, что рассматривают текущее инфляционное давление как временное явление.

При этом многие аналитики все еще ожидают, что ФРС объявит о намерение сократить стимулы в 2022, возможно, уже в следующем месяце.

Президент ФРБ Канзас-Сити Эстер Джордж заявила в среду, что стандарт по сокращению программы покупки облигаций, возможно, уже соблюден в связи с текущим всплеском инфляции, недавними улучшениями на рынке труда и ожиданиями сохранения высокого спроса.

Президент ФРБ Далласа Роберт Каплан в интервью CNBC сказал, что центральный банк США должен объявить о сроках сокращения массовых покупок облигаций в следующем месяце и начать их сокращение в октябре.

В интервью Reuters президент ФРБ Ричмонда Томас Баркин сказал, что рынку труда США может потребоваться еще несколько месяцев, чтобы восстановиться настолько, чтобы ФРС могла начать сокращать свою поддержку экономики.

Курс евро сегодня практически не изменился в цене после вчерашнего отката от четырехмесячного минимума.

Доллар немного упал на 0,07% против иены, продолжая откатываться от пятинедельного максимума Y110,80, достигнутого накануне.

На рынке криптовалют, биткойн упал ниже отметки $45000 после того, как в среду коснулся уровня $46787,60 доллара, самого высокого уровня с середины мая.

Вчера пара EUR/USD торговалась с повышением и закрыла день на положительной территории около цены $1.1740. Сегодня пара торговалась в узком диапазоне $1.1735-45, оставаясь вблизи вчерашней цены закрытия. На часовом графике EUR/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.1805). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

Вчера пара GBP/USD торговалась с повышением и закрыла день на положительной территории около цены $1.3860. Сегодня пара торговалась в узком диапазоне $1.3860-70, оставаясь вблизи вчерашней цены закрытия. На часовом графике GBP/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.3885). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на окончание коррекции.

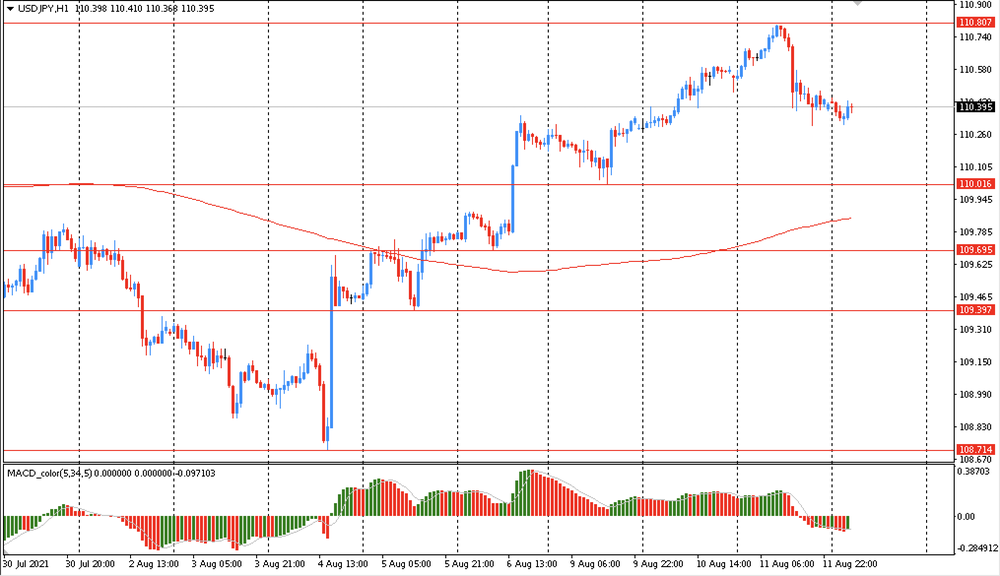

Вчера пара USD/JPY торговалась с понижением и закрыла день в красной зоне около цены Y110.40. Сегодня пара торговалась в узком диапазоне Y110.30-45, оставаясь вблизи вчерашней цены закрытия. На часовом графике USD/JPY все еще торгуется выше линии скользящей средней МА (200) Н1 (Y109.85). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

В четверг состоится публикация умеренного количества данных. В 06:00 GMT Британия заявила об изменении ВВП и объема коммерческих инвестиций за 2-й квартал, а также объема промышленного производства, производства в обрабатывающей промышленности и сальдо баланса видимой торговли за июнь. В 09:00 GMT еврозона сообщит об изменении промышленного производства за июнь. В 12:30 GMT США представят индекс цен производителей за июль и заявят об изменении числа первичных обращений за пособием по безработице. В 22:30 GMT Новая Зеландия опубликует индекс деловой активности в производственном секторе от Business NZ за июль, а в 22:45 GMT сообщит об изменении числа туристов за июнь.

Информационно-аналитический отдел TeleTrade

-

10:01

Дополнительные события сегодняшнего дня:

В 09:45 GMT Италия проведет аукцион по продаже 3-х и 7-ми летних гособлигаций

В 15:30 GMT США проведут аукцион по продаже 4-х и 8-ми недельных гособлигаций

В 16:00 GMT Россия опубликует данные по ВВП за 2 квартал

В 17:00 GMT США проведут аукцион по продаже 30-ти летних гособлигаций

В 18:00 GMT ЦБ Мексики опубликует решение по учетной ставке

Информационно-аналитический отдел TeleTrade

-

09:37

Опционные уровни* на четверг, 12 августа 2021 года:

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1836 (1413)

$1.1807 (600)

$1.1770 (110)

Цена на момент написания обзора: $1.1739

Уровни поддержки (открытый интерес**, контрактов):

$1.1709 (2507)

$1.1688 (2304)

$1.1660 (5101)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 3 сентября составляет 84558 контракта (согласно данным за 11 августа), при этом максимальное количество контрактов привязано к страйку $1,2000 (8587);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3995 (1631)

$1.3965 (395)

$1.3920 (210)

Цена на момент написания обзора: $1.3868

Уровни поддержки (открытый интерес**, контрактов):

$1.3801 (619)

$1.3776 (434)

$1.3746 (1103)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 3 сентября составляет 14635 контракта, при этом максимальное количество контрактов привязано к страйку $1,4300 (2189);

- общий открытый интерес по PUT опционам с датой экспирации 3 сентября составляет 12320 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3800 (1103);

- соотношение PUT/CALL согласно данным за 11 августа составило 0,84 против 0,81 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

-

09:05

Великобритания: ВВП, г/г, Июнь 15.2% (прогноз 14.9%)

-

09:05

Великобритания: Промышленное производство, г/г, Июнь 8.3% (прогноз 9.4%)

-

09:05

Великобритания: Производство в обрабатывающей промышленности, г/г , Июнь 13.9% (прогноз 13.5%)

-

09:03

Великобритания: Промышленное производство, м/м, Июнь -0.7% (прогноз 0.3%)

-

09:02

Великобритания: ВВП, г/г, II кв 22.2% (прогноз 22.1%)

-

09:02

Великобритания: Производство в обрабатывающей промышленности, м/м, Июнь 0.2% (прогноз 0.4%)

-

09:02

Великобритания: Изменение объема коммерческих инвестиций, г/г, II кв 9.7%

-

09:02

Великобритания: Изменение объема коммерческих инвестиций, кв/кв, II кв 2.4%

-

09:02

Великобритания: Общее сальдо торгового баланса, Июнь -2.5

-

09:01

Великобритания: ВВП м/м, Июнь 1.0% (прогноз 0.8%)

-

09:01

Великобритания: ВВП, кв/кв, II кв 4.8% (прогноз 4.8%)

-

05:30

Сырьевой рынок, Daily history за 11 августа 2021 г.

Сырье Цена закрытия Изменение, % UKBrent 71.55 0.95 Серебро 23.514 0.79 Золото 1751.348 1.26 Палладий 2630.22 -0.54 -

03:30

Календарь на сегодня, четверг, 12 августа 2021 г.

Время Страна Событие Период Предыдущее значение Прогноз 01:30 (GMT) Австралия Индекс стоимости рабочей силы, г/г II кв 0.6% 01:30 (GMT) Австралия Индекс стоимости рабочей силы, кв/кв II кв 1.5% 06:00 (GMT) Великобритания Изменение объема коммерческих инвестиций, кв/кв II кв -10.7% 06:00 (GMT) Великобритания Промышленное производство, м/м Июнь 0.8% 0.3% 06:00 (GMT) Великобритания Изменение объема коммерческих инвестиций, г/г II кв -16.9% 06:00 (GMT) Великобритания Промышленное производство, г/г Июнь 20.6% 9.4% 06:00 (GMT) Великобритания Производство в обрабатывающей промышленности, г/г Июнь 27.7% 13.5% 06:00 (GMT) Великобритания Производство в обрабатывающей промышленности, м/м Июнь -0.1% 0.4% 06:00 (GMT) Великобритания ВВП м/м Июнь 0.8% 0.8% 06:00 (GMT) Великобритания Общее сальдо торгового баланса Июнь 0.9 06:00 (GMT) Великобритания ВВП, г/г II кв -6.1% 22.1% 06:00 (GMT) Великобритания ВВП, кв/кв II кв -1.6% 4.8% 06:00 (GMT) Великобритания ВВП, г/г Июнь 24.6% 14.9% 08:00 (GMT) Франция Отчет Международного энергетического агентства по рынку нефти 09:00 (GMT) Еврозона Промышленное производство, г/г Июнь 20.5% 10.4% 09:00 (GMT) Еврозона Промышленное производство, м/м Июнь -1% -0.2% 12:30 (GMT) США Повторные заявки на пособие по безработице, тыс. Июль 2930 2880 12:30 (GMT) США Индекс цен производителей, г/г Июль 7.3% 7.3% 12:30 (GMT) США Индекс цен производителей, м/м Июль 1% 0.6% 12:30 (GMT) США Индекс цен производителей, базовое значение, м/м Июль 1% 0.5% 12:30 (GMT) США Индекс цен производителей, базовое значение, г/г Июль 5.6% 5.6% 12:30 (GMT) США Первичные обращения за пособием по безработице, тыс. Август 385 375 13:00 (GMT) Великобритания Оценка изменения ВВП от NIESR Июль 4.8% 22:30 (GMT) Новая Зеландия Индекс деловой активности в производственном секторе Июль 60.7 22:45 (GMT) Новая Зеландия Приток туристов Июнь 2531.6% -

03:15

Валютный рынок, Daily history за 11 августа 2021 г.

Валютная пара Цена закрытия Изменение, % AUDUSD 0.73712 0.36 EURJPY 129.61 0.07 EURUSD 1.17385 0.19 GBPJPY 153.099 0.11 GBPUSD 1.38634 0.2 NZDUSD 0.70368 0.49 USDCAD 1.25031 -0.11 USDCHF 0.92051 -0.21 USDJPY 110.405 -0.11 -

01:49

Новая Зеландия: Изменение уровня цен на продукты питания, г/г, Июль 2.8%

-