Market news

-

23:17

Четверг: итоги дня на основных фондовых площадках США

Основные фондовые индексы США немного выросли на фоне ралли нефти и данных, показавших, что число еженедельных заявок на пособие по безработице в США, снизилось больше, чем ожидалось.

-

22:40

Основные фондовые индексы США в последний час торгов демонстрируют позитивную динамику:

Большинство компонентов DOW в плюсе (23 из 30). Лидер роста - NIKE, Inc. (NKE; +2.13%). Аутсайдер - Walgreens Boots Alliance Inc. (WBA; -6.88%).

8 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+1.53%). Наибольшее снижение показывает технологический сектор (-0.3%).

Информационно-аналитический отдел TeleTrade

-

22:00

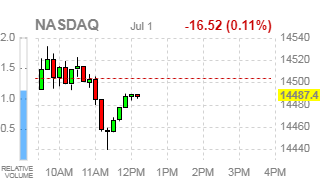

DJIA +0.30% 34,607.17 +104.66 Nasdaq +0.07% 14,513.81 +9.86 S&P +0.48% 4,318.29 +20.79

-

20:20

Четверг: итоги дня на основных фондовых площадках Европы

Европейские фондовые рынки выросли в четверг, начав вторую половину 2021 года на позитивной ноте, поскольку инвесторы ожидали восстановления экономики континента.

-

19:27

Wall Street: Основные фондовые индексы преимущественно в плюсе

Основные фондовые индексы США преимущественно повышаются на фоне роста цен на нефть и данных показавших, что число еженедельных заявок на пособие по безработице в США, снизилось больше, чем ожидалось.

Цены на нефть подскочили на 2%. Поддержку рынку нефти оказало сообщение о том, что члены ОПЕК и не входящие в картель страны-производители нефти договорились внести лишь незначительные изменения в ранее согласованные сниженные объемы добычи, что предполагает тенденцию к дальнейшему повышению стоимости сырой нефти, поскольку спрос продолжает расти. Скачок нефтяных котировок способствовал росту котировок акций нефтяных компаний, в том числе Exxon Mobil Corp. (XOM; +0.7%) и Chevron Corp. (CVX; +1.8%).

Отчет Министерства труда показал, что число первичных заявок на получение государственных пособий по безработице упали с 51 000 до 364 000 с учетом сезонных колебаний за неделю, закончившуюся 26 июня. Это самый низкий показатель с марта 2020 года, когда разразилась пандемия COVID-19. Экономисты прогнозировали 390 000 заявок на последнюю неделю. Теперь участники рынка ожидают публикации официального отчета о занятости в США за июнь, который должен быть опубликован в пятницу. Экономисты прогнозируют, что число рабочих мест вне сельского хозяйства покажет увеличение на 690 000 в июне. Существуют опасения, что если показатель превзойдет оценку Уолл-стрит, то это может заставить ФРС вскоре начать ужесточение ее крайне мягкой денежно-кредитной политики.

Между тем, отчет ISM несколько разочаровал рынки, показав замедление темпов роста активности в производственном секторе США в июне. Согласно данным ISM, индекс национальной производственной активности упал в июне до 60.6 - самое низкое значение с января - с 61.2 в мае. Значение выше 50 указывает на расширение производства, на долю которого приходится 11.9% экономики США. Экономисты прогнозировали падение индекса до 61.0 в июне.

Инвесторы также начинают готовиться к сезону корпоративной отчетности за второй квартал, который стартует позднее в этом месяце (уже 13 июля свои результаты обнародуют банки JPMorgan Chase (JPM) и Goldman Sachs (GS), что принято считать неофициальным стартом сезона отчетности), надеясь получить подсказки о том, сможет ли импульс роста, наблюдавшийся на рынке акций в первом полугодии, сохраниться во второй половине года.

Прогнозы Refinitv предполагают, что по итогам второго квартала 2021 года прибыль компаний индексной корзины S&P 500 покажет прирост на 65.1% по сравнению с аналогичным периодом предыдущего года.

Большинство компонентов DOW в плюсе (22 из 30). Лидер роста - Chevron Corp. (CVX; +1.75%). Аутсайдер - Walgreens Boots Alliance Inc. (WBA; -5.74%).

7 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+1.56%). Наибольшее снижение показывает технологический сектор (-0.45%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс

Значение

Изменение, пункты

Изменение в %

Нефть

74.95

+1.48

+2.01%

Золото

1771.20

-0.40

-0.02%

Dow

34464.00

+65.00

+0.19%

S&P 500

4301.50

+13.00

+0.30%

Nasdaq 100

14519.50

-29.50

-0.20%

10-летние облигации США

1.48

+0.037

+2.56%

Информационно-аналитический отдел TeleTrade

-

19:01

Основные фондовые индексы Европы завершили сессию в плюсе: FTSE 100 7,125.16 +87.69 +1.25% DAX 15,603.81 +72.77 +0.47% CAC 40 6,553.82 +45.99 +0.71%

-

18:43

Чего ожидать от отчета Tesla (TSLA) по поставкам за второй квартал

Как отмечает Barron’s, публикация квартального отчета Tesla (TSLA) о поставках авто, - событие, которое всегда представляет особый интерес для инвесторов, в это раз будет еще более значимым. Он, как ожидается, должен рассказать о дефиците полупроводников для автомобилей, недавних проблемах Tesla в Китае и общем спросе на электромобили.

Консенсус-прогноз Уолл-стрит предполагает, что пионер в производстве электромобилей поставил около 201 000 авто во втором квартале.

"Мы считаем, что 200 000 - это не рубеж, и сейчас есть основания ожидать более сильного результата, учитывая более высокий спрос в Европе и Китае", - заявил Barron’s аналитик Wedbush Дэн Айвз (Dan Ives).

Айвз рекомендует "Покупать" акции Tesla. Его оценка их целевой стоимости составляет $1 000/акцию.

Между тем аналитик Credit Suisse Дэн Леви (Dan Levy) ожидает, что Tesla сообщит, что ее объем поставок во втором квартале составил 205 000-210 000 автомобилей. "Хотя наши ожидания требуют рекордного результата от Tesla в июне… мы считаем, что это возможно, учитывая типичный для Tesla скачок [поставок] в конце квартала", - написал Леви в своем отчете во вторник. Обычно основная доля квартального объема поставок Tesla приходится на последний месяц квартала.

По его словам, объем поставок компании может достичь 205 000-210 000 единиц, если автопроизводитель поставит 115 000 автомобилей в июне, и эта цифра сильно зависит от результатов деятельности Tesla в Китае. Леви рекомендует "Держать" акции Tesla, целевую стоимость которых он оценивает в $800/шт.

Хотя в целом продажи электромобилей в Китае сильно выросли в апреле и мае по сравнению с аналогичными периодами 2020 года - примерно на 200% и 170% соответственно, - по словам аналитика Mizuho Виджая Ракеша (Vijay Rakesh), у Tesla был слабый старт квартала. Фирмы с Уолл-стрит заявляют, что отчеты отрасли показывают, что в апреле и мае компания продала около 34 000 автомобилей в этой стране. Завод компании в Шанхае выпустил больше автомобилей, чем то, что было продано в Китае, но она решила экспортировать часть из них в Европу.

Если поставки Tesla оправдают консенсус-прогноз Уолл-стрит в 200 000 авто, то это будет означать для компании еще один квартальный рекорд. В первом квартале Tesla поставила около 185 000 автомобилей по сравнению с 181 000 в четвертом квартале 2020 года и около 88 000 автомобилей в первом квартале 2020 года.

Показатель за первый квартал оказался намного выше оценок Уолл-стрит, которые варьировались от 162 000 до 172 000 и отражали опасения по поводу дефицита полупроводников, от которого страдает вся автомобильная промышленность. Высокие показатели поставок могут дать дополнительный намек на то, что дефицит, который, как считается, сокращается, не является узким местом для промышленного производства.

Однако не все ожидают, что объем поставок составит около 200 000 авто. Аналитик GLJ Гордон Джонсон (Gordon Johnson) прогнозирует только 193 000. Джонсон настроен пессимистично в отношении акций Tesla, рекомендуя их "Продавать" с оценкой целевой стоимости в $67/акцию. Стоит отметить, что прогноз Джонсона по поставкам на первый квартал около 185 000 автомобилей был очень близким к реальному результату Tesla.

На текущий момент акции TSLA котируются по $677.73 (-0.29%).

Информационно-аналитический отдел TeleTrade

-

16:33

Wall Street. Индексы начали сессию незначительно выше нулевой отметки: Dow +0.20%, Nasdaq +0.01%, S&P +0.22%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.46% (-1 б.п.).

Нефть (WTI) $75.82 (+3.20%)

Золото $1,781.90 (+0.58%)

-

16:25

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют незначительные и разнонаправленные изменения

Перед открытием рынка фьючерс S&P находится на уровне 4,293.25 (+0.11%), фьючерс NASDAQ снизился на 0.07% до уровня 14,539.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье

Текущее значение

Изменение, пункты

Изменение в %

Nikkei

28,707.04

-84.49

-0.29%

Hang Seng

-

-

-

Shanghai

3,588.78

-2.42

-0.07%

S&P/ASX

7,265.60

-47.40

-0.65%

FTSE

7,090.86

+53.39

+0.76%

CAC

6,534.58

+26.75

+0.41%

DAX

15,547.90

+16.86

+0.11%

Августовские нефтяные фьючерсы Nymex

$75.49

+2.75%

Золото

$1,777.00

+0.30%

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные и разнонаправленные изменения в первый день второго полугодия, так как инвесторы оценивают еженедельные данные по первичным обращениям за пособием по безработице в США в преддверии выхода ключевой статистики по американскому рынку труда, а также готовятся и началу сезона корпоративной отчетности за второй квартал.

Отчет Министерства труда показал, что число первичных заявок на получение государственных пособий по безработице упали с 51 000 до 364 000 с учетом сезонных колебаний за неделю, закончившуюся 26 июня. Это самый низкий показатель с марта 2020 года, когда разразилась пандемия COVID-19. Экономисты прогнозировали 390 000 заявок на последнюю неделю.

Теперь участники рынка ожидают публикации официального отчета о занятости в США за июнь, который должен быть опубликован в пятницу. Экономисты прогнозируют, что число рабочих мест вне сельского хозяйства покажет увеличение на 690 000 в июне. Существуют опасения, что если показатель превзойдет оценку Уолл-стрит, то это может заставить ФРС вскоре начать ужесточение ее крайне мягкой денежно-кредитной политики.

Инвесторы также готовятся к сезону корпоративной отчетности за второй квартал, который стартует позднее в этом месяце (уже 13 июля свои результаты обнародуют банки JPMorgan Chase (JPM) и Goldman Sachs (GS), что принято считать неофициальным стартом сезона отчетности), надеясь получить подсказки о том, сможет ли импульс роста, наблюдавшийся на рынке акций в первом полугодии, сохраниться во второй половине года.

Прогнозы Refinitv предполагают, что по итогам второго квартала 2021 года прибыль компаний индексной корзины S&P 500 покажет прирост на 65.1% по сравнению с аналогичным периодом предыдущего года.

Среди сообщений корпоративного характера стоит отметить квартальную отчетность Micron Technology (MU) и Walgreens Boots Alliance (WBA).

В Micron сообщили, что в последнем квартале заработали $1.88 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.71 на одну акцию. Квартальная выручка компании также превзошла оценки Уолл-стрит и она огласила превысившие ожидания прогнозы основных финансовых показателей на текущий квартал. Несмотря на солидные результаты/прогнозы стоимость акций MU на премаркете снизилась на 2.4%, так как инвесторы оценивали увеличившиеся производственные затраты и планы существенных капитальных вложений производителя микросхем.

Walgreens отчиталась о получении квартальной прибыли в $1.51 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.15 на одну акцию. Квартальная выручка компании, а также ее обновленный прогноз прироста прибыли на весь текущий год также превзошла ожидания рынка. Котировки акций WBA на премаркете снизились на 1.3%.

После начала торгов влияние на их ход могут оказать окончательные данные по индексу деловой активности в производственном секторе HIS Markit (13:45 GMT), данные по производственному индексу ISM (14:00 GMT), а также статистика по расходам на строительство в мае (14:00 GMT).

-

15:50

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co

MMM

199.28

0.65(0.33%)

527

ALCOA INC.

AA

37.06

0.22(0.60%)

35594

ALTRIA GROUP INC.

MO

47.77

0.09(0.19%)

7540

Amazon.com Inc., NASDAQ

AMZN

3,439.94

-0.22(-0.01%)

17559

American Express Co

AXP

165.8

1.00(0.61%)

79559

AMERICAN INTERNATIONAL GROUP

AIG

47.79

0.19(0.40%)

655

Apple Inc.

AAPL

136.85

-0.11(-0.08%)

436002

AT&T Inc

T

28.87

0.09(0.31%)

65941

Boeing Co

BA

241.55

1.99(0.83%)

47954

Caterpillar Inc

CAT

218.91

1.28(0.59%)

3609

Chevron Corp

CVX

106.25

1.51(1.44%)

66939

Cisco Systems Inc

CSCO

53.13

0.13(0.25%)

7126

Citigroup Inc., NYSE

C

71.16

0.41(0.58%)

153726

Exxon Mobil Corp

XOM

63.9

0.82(1.30%)

212187

Facebook, Inc.

FB

347.6

-0.11(-0.03%)

44898

FedEx Corporation, NYSE

FDX

298

-0.33(-0.11%)

925

Ford Motor Co.

F

14.91

0.05(0.34%)

332064

Freeport-McMoRan Copper & Gold Inc., NYSE

FCX

37.59

0.48(1.29%)

89262

General Electric Co

GE

13.58

0.12(0.89%)

243547

General Motors Company, NYSE

GM

59.39

0.22(0.37%)

36367

Goldman Sachs

GS

382.24

2.71(0.71%)

26026

Google Inc.

GOOG

2,506.00

-0.32(-0.01%)

1776

Hewlett-Packard Co.

HPQ

30.15

-0.04(-0.13%)

208

Home Depot Inc

HD

320

1.11(0.35%)

670

Intel Corp

INTC

56.04

-0.10(-0.18%)

103664

Johnson & Johnson

JNJ

165.01

0.27(0.16%)

2002

JPMorgan Chase and Co

JPM

156.5

0.96(0.62%)

107040

McDonald's Corp

MCD

231.5

0.51(0.22%)

1203

Merck & Co Inc

MRK

77.89

0.12(0.15%)

2658

Microsoft Corp

MSFT

270.63

-0.27(-0.10%)

52323

Nike

NKE

154.88

0.39(0.25%)

2984

Pfizer Inc

PFE

39.2

0.04(0.10%)

15258

Procter & Gamble Co

PG

135.33

0.40(0.30%)

1571

Starbucks Corporation, NASDAQ

SBUX

112

0.19(0.17%)

2286

Tesla Motors, Inc., NASDAQ

TSLA

683.7

4.00(0.59%)

171838

The Coca-Cola Co

KO

54.25

0.14(0.26%)

9065

Twitter, Inc., NYSE

TWTR

68.67

-0.14(-0.20%)

12784

Visa

V

234.3

0.48(0.21%)

11348

Wal-Mart Stores Inc

WMT

140.66

-0.36(-0.26%)

3898

Walt Disney Co

DIS

176.15

0.38(0.22%)

20229

-

15:42

До начала регулярной сессии поступили сообщения о повышении целевой стоимость акций следующих компаний

Аналитики BMO Capital Markets повысили целевую стоимость акций NVIDIA (NVDA) до $1000 с $750

-

15:41

До начала регулярной сессии поступили сообщения о снижении рейтингов акций следующих компаний

Аналитики Summit Insights снизили рейтинг акций Micron (MU) до уровня Hold с Buy

-

15:41

До начала регулярной сессии поступили сообщения о повышении рейтингов акций следующих компаний

Аналитики Arete повысили рейтинг акций Uber (UBER) до уровня Neutral с Sell

-

14:32

Новости компаний: квартальные результаты Walgreens Boots Alliance (WBA) превзошли прогнозы аналитиков

Согласно обнародованному отчету, прибыль компании Walgreens Boots Alliance (WBA) по итогам третьего квартала 2021 финансового года (ФГ) достигла $1.51 в расчете на одну акцию (против $0.83 на одну акцию в третьем квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.15 на одну акцию.

Квартальная выручка компании составила $34.030 млрд. (+12.1% г/г), тогда как средний прогноз аналитиков предполагал $33.472 млрд.

В компании также заявили, что ожидают, что по итогам всего 2021 ФГ прибыль покажет прирост на ~10% г/г до ~$5.05 на акцию против среднего прогноза аналитиков в $4.75 на акцию.

Акции WBA на премаркете выросли до уровня $54.20 (+3.02%).

Информационно-аналитический отдел TeleTrade

-

13:48

Европейские фондовые индексы растут

Европейские рынки растут, начав вторую половину 2021 года на позитивной ноте, поскольку инвесторы ожидают восстановления экономики континента.

Оптимизм в Европе расходится с ночной тенденцией в Азиатско-Тихоокеанском регионе , где рынки отступили, поскольку частный опрос показал замедление роста производственной активности в Китае в июне. Азиатские рынки также испытывают на себе давление из-за опасений по поводу роста числа коронавирусных инфекций и новых ограничений в регионе.

В США фьючерсы на акции немного выросли в начале торгов на премаркете в четверг после того, как S&P 500 также завершил пятый месяц роста ростом и закрылся на новом рекордном уровне.

Глобальные инвесторы будут следить за последними еженедельными данными по заявкам на пособие по безработице из США в 13:30 по лондонскому времени в четверг. Экономисты ожидают, что на прошлой неделе число первичных обращений за пособием по безработице составило 390 000 человек.

Вернувшись в Европу, производственная активность в зоне евро росла самыми быстрыми темпами за всю историю наблюдений в июне, согласно окончательному производственному PMI (индексу менеджеров по закупкам) IHS Markit в четверг. Значение 63,4 выше предварительной оценки в 63,1 и является самым резким наклоном с момента начала исследования в 1997 году.

Предприятия Великобритании также восстановились, хотя индекс PMI упал до 63,9 с рекордно высокого уровня 65,6 в мае. Инфляционное давление также было ощутимым, поскольку проблемы с цепочкой поставок, вызванные пандемией, резко возросли.

В корпоративных новостях агентство Reuters со ссылкой на три источника сообщило, что Credit Suisse рассматривает возможность изменения регионального распределения своего подразделения частного банковского обслуживания в пользу централизованной структуры управления, которая позволит охваченному скандалом кредитору поддерживать более жесткий контроль над своими банковскими услугами.

Тем временем Renault в среду обнародовала амбициозные планы относительно своих электромобилей, включая доступные электрические версии некоторых из своих классических небольших автомобилей, поскольку французский автопроизводитель стремится не отставать от Volkswagen на европейском рынке электромобилей.

Что касается динамики индивидуальных цен на акции, Associated British Foods поднялась более чем на 5% после повышения годового прогноза своей флагманской розничной сети Primark.

В нижней части европейского индекса голубых фишек люксембургская компания по недвижимости Grand City Properties снизила капитализацию на 3,3% после объявления о выплате дивидендов.

На текущий момент:

Индекс

Цена

Изменение, пункты

Изменения в %

FTSE

7094.48

57.01

0.81%

DAX

15596.37

65.33

0.42%

CAC

6537,42

29,59

0,46%

Информационно-аналитический отдел TeleTrade

-

13:27

Новости компаний: квартальные результаты Micron Technology (MU) превзошли оценки аналитиков

Согласно обнародованному отчету, прибыль компании Micron Technology (MU) по итогам третьего квартала 2021 финансового года (ФГ) достигла $1.88 в расчете на одну акцию (против $0.82 на одну акцию в третьем квартале 2020 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.71 на одну акцию.

Квартальная выручка компании составила $7.422 млрд. (+36.5% г/г), тогда как средний прогноз аналитиков предполагал $7.258 млрд.

В компании также заявили, что в четвертом квартале 2021 ФГ рассчитывают получить прибыль на уровне $2.20-$2.40 на акцию (против среднего прогноза аналитиков в $2.15 на акцию) при выручке в размере $8.0-$8.4 млрд. (против среднего прогноза аналитиков на уровне $7.89 млрд.).

Акции MU на премаркете снизились до уровня $82.75 (-2.62%).

Информационно-аналитический отдел TeleTrade

-

12:43

Четверг: Итоги торгов на основных фондовых площадках Азиатско-Тихоокеанского региона

Азиатские фондовые индексы закрылись в целом со снижением. Опасения по поводу распространения очень заразного варианта коронавируса Delta в Европе и Азии, а также связанные с этим блокировки и новые ограничения на поездки в нескольких странах влияют на настроения рынка, в начале нового квартала.

Китайский Shanghai Composite упал на -0,07% на фоне данных, показывающих падение индекса деловой активности в производственном секторе Китая Caixin за июнь до 51,3, трехмесячного минимума с 52 в мае, в основном из-за роста числа случаев Covid-19, а также цепочки поставок. сбои.

Японский Nikkei 225 открылся на отметке на -0,29% меньше закрытия предыдущего дня, поскольку вариант с дельтой коронавируса спровоцировал уклонение от рисков на фондовом рынке. Рост безработицы в мае до 3 процентов и снижение производственного индекса PMI в июне до 52,4 с 53 месяцем ранее затмили позитивные настроения, связанные со скачком настроения крупных производителей до 14 в июньском квартале, что является самым высоким показателем с декабрьского квартала 2018 года.

Акции Sumitomo Heavy Industries выросли на 3,92%, за ними следует Hitachi Zosen Corp, прибавившая 2,51%. Акции Mitsubishi Electric Corp снизились на 6,05%, тогда как акции Kawasaki Kisen Kaisha упали на -4,63%.

Фондовая биржа Гонконга закрыта в связи с местным праздником.

Австралийский S & P / ASX200 закрылся с понижением на -0,65%, поскольку ухудшение ситуации с коронавирусом и последовавшие за этим ограничения ослабили настроения.

Золотодобывающие компании Regis Resources и St Barbara были лидерами дневного движения: Regis Resources прибавила 8,05%. Котировки Chalice Mining Ltd упали на -5,93%, в то время как акции Iluka Resources Ltd упали на -4,92%.

Между тем, положительное сальдо торгового баланса Австралии в мае выросло до рекордного уровня в A$9,68 млрд, поскольку экспорт подскочил на 6% по сравнению с ростом импорта на 3%.

Индекс производственной активности в производственной сфере IHS Markit Australia снизился до 58,6 в июне с 60,4 в мае, в то время как индекс производительности в обрабатывающей промышленности Австралии Ai Group увеличился до 63,2 с 61,8 за тот же период.

Индекс

Цена закрытия

Изменение, пункты

Изменения в %

NIKKEI

28 707,04

-84,49

-0,29%

SHANGHAI

3 588,78

-2,42

-0,07%

ASX 200

7 265,6

-47,4

-0,65%

KOSPI

3 282,06

-14,62

-0,44%

NZX 50

12 683,63

+29,03

+0,23%

Информационно-аналитический отдел TeleTrade

-

10:37

Основные фондовые площадки Европы начали торги в зеленой зоне

Индекс

Цена открытия

Изменение, пункты

Изменения в %

FTSE

7 102,18

+ 64,71

+ 0,92%

DAX

15 651,07

+ 120,03

+ 0,77%

CAC 40

6 571,48

+ 63,65

+ 0,98%

Информационно-аналитический отдел TeleTrade

-

09:20

Европейские фондовые индексы, вероятно, откроются небольшим ростом

DAX +0.3%

FTSE +0.2%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в четверг небольшим ростом несмотря на угрозу быстрого распространения волны дельта-типа коронавируса и возможного торможения начавшегося восстановления мировой экономики.

Информационно-аналитический отдел TeleTrade

-