Market news

-

23:02

Пара AUD/USD упала до уровня 0,6300 на фоне восстановления доллара США и слабого CPI

- Австралийский доллар снижается, так как умеренная инфляция ослабляет надежды на агрессивное снижение ставок, оказывая давление на недавний рост оззи.

- Палата представителей США приняла законопроект о налоговых льготах Трампа, что способствовало укреплению доллара США, несмотря на неопределенность в вопросах тарифов.

- Слабый рост индекса потребительских цен в Австралии усиливает спекуляции вокруг потенциальных действий монетарной политики РБА.

- Дональд Трамп подтвердил, что тарифы на Мексику и Канаду вступят в силу в апреле.

AUD/USD падает к отметке 0,6300, так как доллар США (USD) продолжает свое восстановление. Палата представителей США приняла законопроект о налоговых льготах президента Дональда Трампа, что способствовало укреплению доллара США. Между тем, более медленный, чем ожидалось, рост инфляции в Австралии добавляет проблем австралийскому доллару после снижения ставки на 25 базисных пунктов Резервным банком Австралии (РБА) на прошлой неделе.

Ежедневный дайджест движущих сил рынка: оззи борется с замедлением инфляции и тарифами

- Участники рынка отмечают умеренный рост индекса потребительских цен в Австралии на уровне 2,5% в годовом исчислении, что ниже прогноза в 2,6%, поддерживая опасения по поводу инфляционного прогноза РБА.

- РБА недавно снизил свою официальную ключевую ставку до 4,10%, повторив, что контроль над инфляцией еще не завершен, и будущие действия будут зависеть от устойчивых сигналов цен и заработной платы.

- Слабые месячные данные по CPI порождают неопределенность относительно экономической устойчивости Австралии, в то время как возобновленные угрозы тарифов со стороны президента США Дональда Трампа держат инвесторов в напряжении из-за потенциальных нарушений.

- Трамп повторил планы ввести 25% налог на импорт из Канады и Мексики, но перенес их на апрель.

- Внимание инвесторов также обращается на данные по индексу цен расходов на личное потребление в США, ключевому показателю инфляции, используемому Федеральной резервной системой для принятия решений по процентным ставкам.

Технический прогноз AUD/USD: RSI близко к середине, импульс ослабевает по мере приближения пары к 20-дневной SMA

AUD/USD демонстрирует умеренные потери в среду, при этом оззи находится около 0,6315 после четырехдневной серии падений. Индикатор относительной силы (RSI) колеблется в нейтральной зоне, но резко снижается, что указывает на ослабление бычьего импульса. Между тем, гистограмма схождения/расхождения скользящих средних (MACD) показывает уменьшающиеся зеленые бары, что указывает на потерю восходящего импульса.

Хотя пара остается выше 20-дневной простой скользящей средней, неспособность восстановить 100-дневную SMA не подразумевает значительного структурного изменения, и австралийский доллар может продолжать торговаться в пределах этих скользящих средних, если новые данные не вызовут более решительного движения.

Тарифы FAQs

Хотя тарифы и налоги оба генерируют доходы для правительства для финансирования общественных благ и услуг, у них есть несколько отличий. Тарифы оплачиваются заранее в порту ввоза, в то время как налоги уплачиваются в момент покупки. Налоги налагаются на отдельных налогоплательщиков и предприятия, в то время как тарифы оплачиваются импортерами.

Среди экономистов существует два мнения относительно использования тарифов. В то время как одни утверждают, что тарифы необходимы для защиты отечественных отраслей и устранения торговых дисбалансов, другие рассматривают их как вредный инструмент, который может потенциально привести к росту цен в долгосрочной перспективе и вызвать разрушительную торговую войну, стимулируя ответные тарифы.

В преддверии президентских выборов в ноябре 2024 года Дональд Трамп ясно дал понять, что намерен использовать тарифы для поддержки экономики США и американских производителей. В 2024 году Мексика, Китай и Канада составили 42% от общего объема импорта США. В этот период Мексика выделялась как крупнейший экспортер ($466,6 млрд), согласно данным Бюро переписи населения США. Таким образом, Трамп хочет сосредоточиться на этих трех странах при введении тарифов. Он также планирует использовать доход, полученный от тарифов, для снижения подоходных налогов.

-

22:39

Форекс сегодня: внимание рынков по-прежнему сосредоточено на экономике США и тарифах

Доллар США восстановил уверенность после достижения новых двухмесячных минимумов, сумев организовать достойный отскок, несмотря на постоянную неопределенность вокруг тарифов США и возобновившиеся опасения по поводу экономики США.

Вот что вам нужно знать в четверг, 27 февраля:

Индекс доллара США (DXY) зафиксировал приемлемые gains вскоре после достижения новых многонедельных минимумов вблизи 106,20 в среду на фоне смешанных доходностей США по всей кривой и устойчивых спекуляций о состоянии экономики США. Будут опубликованы еженедельные первичные заявки на пособие по безработице вместе с заказами на товары длительного пользования и другой оценкой темпов роста ВВП за 4 квартал. Кроме того, ожидаются выступления представителей ФРС Боумэн, Хаммак и Харкера.

Еще одна неудачная попытка преодолеть барьер 1,0500 привела к тому, что EUR/USD вернулась в район 1,0470, частично нивелировав gains вторника. Ожидаются окончательные данные по потребительскому доверию и экономическому настроению в еврозоне, а также данные по денежной массе M3 от ЕЦБ.

GBP/USD не смог удержать ранний рост выше отметки 1,2700, в конечном итоге удерживаясь на скромных уровнях около 1,2680. Следующими в календаре Великобритании будут данные по годовому производству автомобилей.

USD/JPY ослабила первоначальный бычий тренд в районе 150, откатившись и закрыв сессию в среду около 149,00. Следующими в японском календаре будут данные по инфляции в Токио, а также данные по промышленному производству, розничным продажам, началу строительства, заказам на строительство и еженедельные данные по иностранным инвестициям в облигации, все ожидаются 28 февраля.

AUD/USD оставался в обороне четвертый день подряд, проверяя ключевой уровень 0,6300 в среду. Будут опубликованы квартальные данные по частным капитальным вложениям.

Цены на нефть WTI поддались давлению со стороны сильного доллара США и неослабевающим опасениям по поводу тарифов США, продолжив падение ниже отметки $69,00 за баррель и добавив к откату вторника.

Цены на золото добавили к недавнему колебанию, хотя драгоценный металл на данный момент встретил серьезное сопротивление в районе $2 900 за тройскую унцию. Цены на серебро смогли развернуть первоначальный медвежий тренд и завершили сессию с небольшим ростом чуть ниже отметки $32,00 за унцию.

-

21:30

Доллар США пытается восстановиться, но остается слабым вблизи годовых минимумов

- Индекс доллара США стабилизируется около 106,40, топчась вблизи своих самых низких уровней 2025 года.

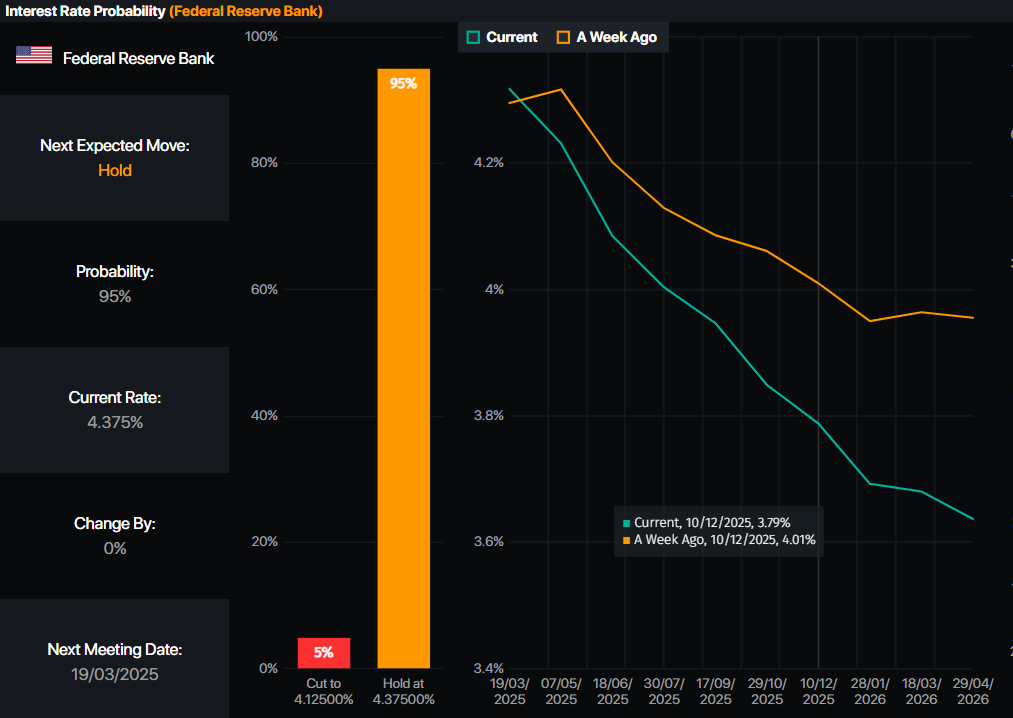

- Трейдеры ожидают снижения ставок, при этом ставки ФРС сейчас закладывают два снижения в 2025 году.

- Президент США Трамп подтверждает 25% тарифы на Канаду, Мексику и ЕС, но откладывает их введение до апреля.

- Рынки ожидают данных по расходам на личное потребление (PCE), предпочтительному индикатору инфляции ФРС, в пятницу.

Индекс доллара США (DXY), который отслеживает динамику доллара США по отношению к корзине из шести основных валют, пытается modest recovery в среду, но остается вблизи годовых минимумов на уровне 106,50. Трейдеры продолжают оценивать увеличившиеся ожидания снижения ставок Федеральной резервной системы (ФРС) и последние новости о тарифах от президента США Дональда Трампа.

Ежедневный дайджест рыночных движений: доллар США стабилизируется на фоне роста тарифных напряжений

- Доллар США стабилизируется около 106,40, так как трейдеры переваривают нарастающие тарифные риски и растущие ожидания снижения ставок ФРС.

- На фронте тарифов президент Трамп подтверждает 25% тарифы на Канаду, Мексику и ЕС, но откладывает их введение до апреля.

- На фронте ФРС рынки теперь ожидают два снижения ставок в 2025 году, что является изменением по сравнению с предыдущими указаниями ФРС.

- Трейдеры ожидают данных по расходам на личное потребление (PCE) в пятницу, предпочтительного индикатора инфляции ФРС.

- Отчеты о личных доходах и расходах, ожидаемые на этой неделе, могут дополнительно сформировать рыночные ожидания.

- Данные по ВВП США за 4 квартал предоставят информацию о динамике экономики перед 2025 годом.

Технический прогноз DXY: быки борются за контроль

Индекс доллара США пытается восстановиться выше 106,50, но импульс остается хрупким. 100-дневная простая скользящая средняя (SMA) на уровне 106,60 является ключевым уровнем сопротивления, при этом технические индикаторы по-прежнему указывают на медвежьи условия.

Индикатор относительной силы (RSI) и индикатор схождения/расхождения скользящих средних (MACD) оба сигнализируют о постоянном понижательном давлении. Если DXY не сможет отвоевать 106,60, дальнейшие снижения к 106,00 могут стать реальностью. Быкам нужны более сильные катализаторы, чтобы вернуть контроль, при этом уровень 107,00 служит следующим ключевым барьером для роста.

Тарифы FAQs

Хотя тарифы и налоги оба генерируют доходы для правительства для финансирования общественных благ и услуг, у них есть несколько отличий. Тарифы оплачиваются заранее в порту ввоза, в то время как налоги уплачиваются в момент покупки. Налоги налагаются на отдельных налогоплательщиков и предприятия, в то время как тарифы оплачиваются импортерами.

Среди экономистов существует два мнения относительно использования тарифов. В то время как одни утверждают, что тарифы необходимы для защиты отечественных отраслей и устранения торговых дисбалансов, другие рассматривают их как вредный инструмент, который может потенциально привести к росту цен в долгосрочной перспективе и вызвать разрушительную торговую войну, стимулируя ответные тарифы.

В преддверии президентских выборов в ноябре 2024 года Дональд Трамп ясно дал понять, что намерен использовать тарифы для поддержки экономики США и американских производителей. В 2024 году Мексика, Китай и Канада составили 42% от общего объема импорта США. В этот период Мексика выделялась как крупнейший экспортер ($466,6 млрд), согласно данным Бюро переписи населения США. Таким образом, Трамп хочет сосредоточиться на этих трех странах при введении тарифов. Он также планирует использовать доход, полученный от тарифов, для снижения подоходных налогов.

-

21:07

7-Year Note Auction (США ) : падение с 4.457% до 4.194%

-

19:11

Анализ EUR/USD: Быки испытывают трудности, так как ключевое сопротивление остается сильным

- EUR/USD регистрирует очередное снижение после третьего отскока от 100-дневной SMA.

- RSI остается на положительной территории, но резко снижается, сигнализируя об угасании бычьего импульса.

- 100-дневная и 20-дневная SMA сходятся, намекая на возможное медвежье пересечение.

EUR/USD продолжила испытывать трудности в среду, отступив после неудачной попытки пробиться выше 100-дневной простой скользящей средней (SMA) в третий раз. Этот повторяющийся отскок указывает на то, что бычьи попытки теряют силу, в то время как продавцы постепенно восстанавливают контроль. Слияние технических индикаторов теперь намекает на потенциальный сдвиг в более широком прогнозе.

Технические показатели указывают на ослабление импульса. Индекс относительной силы (RSI) остается на положительной территории, но опустился, указывая на то, что покупатели теряют уверенность. Тем временем, гистограмма схождения/расхождения скользящих средних (MACD) формирует плоские зеленые бары, отражая отсутствие сильной направленной уверенности.

Ключевым событием, за которым стоит следить, является приближающееся слияние 100-дневной и 20-дневной SMA, которое может сформировать медвежье пересечение, если тренд сохранится. Успешный прорыв ниже 20-дневной SMA в районе 1,0450 может усилить понижательные риски, в то время как любая новая попытка пробиться выше 100-дневной SMA будет критически важна для продолжения бычьего тренда.

Дневной график EUR/USD

-

19:04

Россия : Январь, Промышленное производство 2.2% ниже прогноза 4.2%

-

18:45

Ниже 11,00 EUR/SEK может вернуться к уровням, которые в последний раз наблюдались в начале 2023 года - Rabobank

SEK является лучшей валютой G10 за текущий месяц, отмечает валютный аналитик Rabobank Джейн Фоли.

EUR/SEK достиг нового годового минимума и отскочил

«В конце прошлой недели EUR/SEK достиг нового годового минимума и с тех пор колебался близко к области поддержки 11,12/11,14. Прорыв ниже может привести валютную пару к минимуму декабря 2023 года и целевому уровню Rabobank на отметке 11,00. Прорыв ниже 11,00 по EUR/SEK приведет к возвращению валютной пары к уровням, которые наблюдались в начале 2023 года.»

-

18:33

США : февраля 21, Изменение запасов нефти и нефтепродуктов от EIA -2.332M ниже прогноза 2.34M

-

18:03

США : январь, New Home Sales (MoM) 0.657M ниже прогноза 0.68M

-

18:03

США : Январь, Продажи новых домов (м/м) 0.657M ниже ожиданий 0.68M

-

18:03

США : Январь, Продажи новых домов (м/м) 1.473M выше ожиданий 0.68M

-

18:00

Мексиканский песо обрушился на фоне опасений торговой войны, высокая доходность в США поддерживает доллар США

- Мексиканский песо ослабляется на фоне того, что Трамп рассматривает тарифы на медь, торговые трения нарастают

- USD/MXN поднимается выше 20,50 на фоне восстановления доходности казначейских облигаций США.

- Министр финансов США Бессент предупреждает о экономической хрупкости и поддерживает тарифы как источник доходов.

- Данные о торговом балансе и занятости в Мексике находятся в центре внимания на фоне растущей неопределенности в торговой политике.

Мексиканский песо (MXN) начинает сессию среды под давлением против доллара США (USD), так как доходность казначейских облигаций США восстанавливается, поддерживая доллар. Соединенные Штаты (США), вводя тарифы на своих союзников и противников, продолжают оставаться в центре внимания, в то время как министр финансов США Скотт Бессент отметил, что экономика "хрупкая". На момент написания статьи пара USD/MXN торгуется на уровне 20,51, с повышением на 0,24%.

Возможная торговая война, спровоцированная президентом США Дональдом Трампом, продолжает давить на мексиканский песо. Он нацелился на медь и поручил Министерству торговли изучить тарифы на медь, при этом Мексика является одним из крупнейших импортеров в стране. Тем временем министр финансов США Бессент повторил некоторые из его комментариев, заявив, что тарифы будут источником доходов для правительства.

Бессент предупредил, что экономика более хрупкая, чем предполагают экономические показатели, упомянув о волатильности процентных ставок, устойчивой инфляции и зависимости от роста занятости, финансируемой государством.

Тем временем отсутствие экономической повестки в Мексике заставляет трейдеров USD/MXN полагаться на динамику, связанную с торговой политикой между США и Мексикой. Министр торговли Мексики Марсело Эбрад заявил, что его первая встреча с его коллегой Ховардом Лутником была использована для установления основ и определения общих идей о важности торговли между двумя странами.

На этой неделе в повестке дня Мексики будут данные о торговом балансе за январь вместе с данными о занятости.

Ежедневный дайджест движущих сил рынка: Мексиканский песо ослабляется перед 30-дневным сроком тарифов Трампа

- Ожидается, что торговый баланс в Мексике покажет дефицит в размере $-3,8 миллиарда, по сравнению с профицитом в $2,567 миллиарда в декабре.

- Уровень безработицы в Мексике в январе, как ожидается, вырастет на три десятых с 2,4% до 2,7%.

- Базовая инфляция в Мексике в середине февраля увеличилась с 3,61% до 3,63% в годовом исчислении. Общие цены выросли на 3,74% в годовом исчислении, как и ожидали аналитики.

- Вашингтон подталкивает мексиканское правительство к введению тарифов на китайские импорты в страну.

- Рынки свопов намекают на то, что Федеральная резервная система может смягчить политику на 58 базисных пунктов, по сравнению с 40 б.п. на прошлой неделе в 2025 году, согласно данным Чикагской товарной биржи (CBOT).

- Торговые споры между США и Мексикой остаются в центре внимания. Хотя страны ранее нашли общий язык, трейдерам USD/MXN следует знать, что 30-дневная пауза подходит к концу, и напряженность может вызвать волатильность в паре в течение оставшейся части недели.

Технический прогноз USD/MXN: Мексиканский песо падает, так как USD/MXN преодолевает 50-дневную SMA

USD/MXN остается с восходящим уклоном, и как только он преодолеет 50-дневную простую скользящую среднюю (SMA) на уровне 20,45, путь к преодолению 20,50 будет открыт. Индекс относительной силы (RSI), находящийся выше 50, достиг своего максимума в феврале, что указывает на то, что моментум благоприятствует покупателям. Им необходимо преодолеть максимум 17 января на уровне 20,93, затем 21,00 и максимум этого года (YTD) на уровне 21,28.

С другой стороны, если USD/MXN столкнется с трудностями на уровне 50-дневной SMA, он может упасть к 100-дневной SMA на уровне 20,24. При дальнейшем ослаблении пара может преодолеть эту динамическую поддержку и направиться к отметке 20,00.

Мексиканский песо FAQs

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

-

17:30

Прогноз по USD/CAD: обновляет двухнедельный максимум в районе 1,4350

- USD/CAD достиг нового 15-дневного максимума 1,4350 на фоне сильного восстановления доллара США.

- Инвесторы ожидают, что налоговая политика Трампа будет способствовать росту экономики и инфляции.

- Голубиные ожидания в отношении BoC продолжают давить на канадский доллар.

Пара USD/CAD продолжает свою серию побед на четвертый торговый день в среду. Пара луни достигает свежего двухнедельного максимума около 1,4360, так как доллар США (USD) продолжает расти на ожиданиях, что законопроект о налоговых сокращениях на сумму $4,5 триллиона, который был принят Палатой представителей во вторник, будет способствовать инфляции и росту экономики.

Индекс доллара США (DXY), который измеряет стоимость доллара по отношению к шести основным валютам, подскочил до уровня около 106,60 после восстановления с 11-недельного минимума 106,10 ранее в тот же день.

Рост инфляции и оптимистичный экономический рост заставят чиновников Федеральной резервной системы (ФРС) сохранить ограничительную монетарную политику на более длительный срок.

Между тем, канадский доллар (CAD) демонстрирует слабые результаты, так как инвесторы ожидают, что Банк Канады (BoC) продолжит снижать процентные ставки. Банк Канады уже снизил свои ключевые ставки заимствования до почти 3% с пика в 5%, зафиксированного в мае 2024 года.

Инфляция в Канаде продолжает оставаться ниже целевого уровня BoC в 2% из-за вялого экономического роста.

USD/CAD вырос до уровня около 1,4350 после сильного восстановления с минимума 14 февраля на уровне 1,4150. Пара поднялась выше 50-периодной экспоненциальной скользящей средней (EMA), которая находится около 1,4250, что указывает на то, что краткосрочный тренд стал бычьим.

14-периодный индекс относительной силы (RSI) демонстрирует переход диапазона с блока 20,00-60,00 на территорию 40,00-80,00, что указывает на бычий разворот.

В дальнейшем дальнейший рост выше февральского максимума 1,4380 откроет путь к круглому уровню сопротивления 1,4400 и психологическому сопротивлению 1,4500.

Напротив, если пара пробьется ниже минимума 14 февраля на 1,4151, она упадет к минимуму 9 декабря на 1,4094, за которым последует минимум 6 декабря на 1,4020.

Четырехчасовой график USD/CAD

Канадский доллар - FAQs

Ключевыми факторами, влияющими на курс канадского доллара (CAD), являются уровень процентных ставок, установленных Банком Канады (BoC), цены на нефть, крупнейший экспорт Канады, состояние ее экономики, инфляция и торговый баланс, который представляет собой разницу между стоимостью канадского экспорта и стоимостью его импорта. К другим факторам относятся настроения на рынке – покупают ли инвесторы более рискованные активы (risk-on) или ищут безопасные убежища (risk-off), при этом тяга к риску положительна для CAD. Состояние экономики США, как крупнейшего торгового партнера Канады, также является ключевым фактором, влияющим на канадский доллар.

Банк Канады (BoC) оказывает значительное влияние на курс канадского доллара, устанавливая уровень процентных ставок, по которым банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок для всех. Основной целью Банка Канады является поддержание инфляции на уровне 1-3% путем повышения или понижения процентных ставок. Относительно более высокие процентные ставки, как правило, положительно влияют на канадский доллар. Банк Канады также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое из них является отрицательным для канадского доллара, а второе - положительным для канадского доллара.

Цена на нефть является ключевым фактором, влияющим на стоимость канадского доллара. Нефть является крупнейшим предметом экспорта Канады, поэтому цена на нефть, как правило, оказывает непосредственное влияние на стоимость канадского доллара. Как правило, при росте цен на нефть CAD также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на нефть происходит обратное. Более высокие цены на нефть также приводят к увеличению вероятности положительного торгового баланса, что также способствует росту курса канадского доллара.

Хотя инфляция всегда считалась негативным фактором для валюты, поскольку она обесценивает деньги, в наше время с ослаблением контроля за трансграничным движением капитала все стало иначе. Более высокая инфляция, как правило, заставляет центральные банки повышать процентные ставки, что привлекает больший приток капитала от глобальных инвесторов, ищущих выгодное место для хранения своих денег. Это повышает спрос на местную валюту, которой в Канаде является канадский доллар.

Выходящие макроэкономические данные отражают состояние экономики и могут оказывать влияние на канадский доллар. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на направление движения канадского доллара. Сильная экономика благоприятна для канадского доллара. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Канады повысить процентные ставки, что приведет к укреплению валюты. Однако если экономические данные будут слабыми, канадский доллар, скорее всего, упадет.

-

16:29

AUD/USD падает в район 0,6300, так как доллар США продолжает восстановление

- AUD/USD резко падает к отметке 0,6300 на фоне восстановления доллара США.

- Доллар США укрепляется, так как Палата представителей США принимает законопроект о налоговых льготах Трампа.

- Замедление роста инфляции в Австралии, оказавшееся ниже ожиданий, давит на австралийский доллар.

Пара AUD/USD значительно падает к круглому уровню поддержки 0,6300 на североамериканской сессии в среду. Пара австралийского доллара снизилась почти на 0,6%, так как доллар США (USD) продолжает восстанавливаться после того, как контролируемая республиканцами Палата представителей США приняла законопроект о налоговых льготах президента Дональда Трампа во вторник.

Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, продолжает восстановление, приближаясь к отметке 106,60. Индекс USD совершает отскок на азиатской сессии после возникновения интереса к покупкам вблизи 11-недельного минимума около 106,10.

Инвесторы ожидают, что законопроект о налоговых льготах Трампа на сумму $4,5 триллиона будет способствовать росту и инфляции в экономике. Этот сценарий заставит чиновников Федеральной резервной системы (ФРС) сохранить ограничительную монетарную политику на более длительный срок.

Чтобы получить подсказки о текущем состоянии инфляции, инвесторы сосредоточатся на данных по индексу цен расходов на личное потребление (PCE) в США за январь, которые будут опубликованы в пятницу. Базовые данные по инфляции, которые являются предпочтительным показателем инфляции ФРС, ожидается, окажут влияние на рыночные спекуляции относительно перспектив монетарной политики ФРС. Согласно инструменту CME FedWatch, ожидается, что ФРС сохранит процентные ставки на уровне 4,25%-4,50%.

Тем временем австралийский доллар (AUD) отстает от своих аналогов на фоне более слабых, чем ожидалось, данных по ежемесячному индексу потребительских цен (CPI) Австралии за январь. Индекс CPI в Австралии вырос на 2,5% в годовом исчислении, что ниже прогнозов в 2,6%, но на уровне, зафиксированном в декабре.

ЦЕНА Австралийский доллар Сегодня

В таблице ниже показано процентное изменение курса Австралийский доллар (AUD) по отношению к перечисленным основным валютам за сегодня. Курс Австралийский доллар был самым сильным в паре с Новозеландский доллар.

USD EUR GBP JPY CAD AUD NZD CHF USD 0.23% 0.07% 0.28% 0.21% 0.46% 0.42% 0.25% EUR -0.23% -0.15% 0.05% -0.02% 0.24% 0.19% 0.02% GBP -0.07% 0.15% 0.19% 0.15% 0.40% 0.35% 0.19% JPY -0.28% -0.05% -0.19% -0.07% 0.18% 0.13% -0.01% CAD -0.21% 0.02% -0.15% 0.07% 0.25% 0.21% 0.06% AUD -0.46% -0.24% -0.40% -0.18% -0.25% -0.04% -0.19% NZD -0.42% -0.19% -0.35% -0.13% -0.21% 0.04% -0.15% CHF -0.25% -0.02% -0.19% 0.01% -0.06% 0.19% 0.15% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Австралийский доллар из левой колонки и двигаться вдоль горизонтальной линии к Доллар США, то процентное изменение, отображаемое в поле, будет представлять AUD (базовая валюта)/USD (валюта котировки).

На прошлой неделе Резервный банк Австралии (РБА) заявил, что борьба с инфляцией далека от завершения после снижения процентных ставок на 25 базисных пунктов (б.п.) до 4,1%.

В дальнейшем опасения по поводу тарифов Трампа будут держать австралийский доллар в напряжении. На данный момент Трамп ввел 10% тарифы на импорт из Китая и угрожает 100% пошлиной на страны БРИКС, если они попытаются заменить доллар США.

Австралийский доллар FAQs

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (РБА). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы роста ее экономики и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (РБА) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

-

15:11

Индекс доллара США держится вблизи годовых минимумов под давлением снижающейся доходности

- Доллар США немного восстанавливается в среду, ища направление против большинства основных валют.

- Трейдеры обдумывают ожидания снижения ставок ФРС на фоне тарифов Трампа, которые вступят в силу в начале марта.

- Индекс доллара США (DXY) держится рядом с годовыми минимумами и выглядит вялым.

Индекс доллара США (DXY), который отслеживает динамику доллара США (USD) по отношению к шести основным валютам, немного поднимается и торгуется около 106,50 на момент написания в среду, не продемонстрировав никаких значительных изменений или положительных впечатлений в феврале. Индекс DXY держится рядом с годовыми минимумами, так как трейдеры избегают бакса в поисках безопасных активов на фоне тарифов президента США Дональда Трампа, которые вступят в силу 4 марта для Мексики, Канады и Китая.

Между тем, трейдеры наблюдают за вторым фактором ослабления доллара. Впервые в этом году ожидания снижения ставок ФРС закладывают два снижения ставок на 2025 год. Этот шаг происходит на фоне сужения разрыва в процентных ставках между доходностью США и других стран, что в целом приводит к ослаблению доллара США. Это происходит всего за несколько дней до выхода предпочтительного показателя инфляции ФРС, данных по расходам на личное потребление (PCE), которые будут опубликованы в пятницу.

Ежедневный дайджест рыночных движений: Трамп впереди

- В 14:00 по Гринвичу президент США Дональд Трамп будет общаться с прессой.

- В 15:00 по Гринвичу ожидается, что продажи новых домов замедлятся до 0,68 миллиона единиц за январь по сравнению с 0,698 миллиона единиц месяцем ранее.

- В 17:00 по Гринвичу президент Федерального резервного банка Атланты Рафаэль Бостик примет участие в модераторской дискуссии в Институте городских земель в Атланте.

- В 18:00 по Гринвичу президент Федерального резервного банка Ричмонда Томас Баркин выступит с речью "Инфляция тогда и сейчас" в Торговой палате Северной Вирджинии в Арлингтоне.

- Акции игнорируют негативный тон вторника и растут по всем направлениям в среду.

- Инструмент CME FedWatch показывает рост вероятности снижения процентной ставки Федеральной резервной системой (ФРС) в июне, поддержанный падением доходности США в эту среду. В настоящее время инструмент прогнозирует 66,2% вероятность снижения процентных ставок по сравнению с 33,8% за отсутствие снижения.

- Доходность 10-летних облигаций США торгуется около 4,30%, что ниже максимума прошлой недели на уровне 4,574%.

Технический анализ индекса доллара США: Доходности на дне

Низкие доходности США толкают индекс доллара США (DXY) вниз. Падение доходностей США только ускорилось после того, как министр финансов США Скотт Бессент заявил во вторник, что ставки в США все равно снизятся, даже без ФРС. Ожидайте, что DXY упадет ниже долгожданного барьера 106,00.

С точки зрения роста индекс DXY пытается восстановить уровень 106,52 (максимум 16 апреля 2024 года) в среду после того, как он прорвался и закрылся ниже него накануне. Дальше вверх 100-дневная простая скользящая средняя (SMA) может ограничить быков, покупающих бакс, около 106,71. Оттуда следующий шаг может подняться до 107,35, ключевой поддержки с декабря 2024 года и января 2025 года. В случае, если доходности США восстановятся и снова пойдут вверх, даже 107,96 (55-дневная SMA) может быть протестировано.

С точки зрения снижения, если DXY не сможет восстановить уровень 106,52, может потребоваться еще один шаг вниз, чтобы привлечь быков доллара к повторному входу около 105,89 или даже 105,33.

Индекс доллара США: Дневной график

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

15:03

США : февраля 21, Индекс ипотечного кредитования МВА -1.2% против -6.6% ранее

-

14:04

WTI торгуется осторожно рядом с двухмесячным минимумом $68 60 на фоне мирного соглашения и опасений по поводу тарифов

- Цены на нефть продолжают снижаться, так как инвесторы сохраняют надежду на мир между Россией и Украиной.

- Глобальное экономическое замедление из-за тарифов Трампа в неблагоприятном сценарии для цен на нефть.

- Инвесторы ожидают данные по запасам нефти от EIA США, которые будут опубликованы в 15:30 по Гринвичу.

Нефть марки West Texas Intermediate (WTI), фьючерсы на NYMEX, торгуется с осторожностью около двухмесячного минимума $68,60 в европейские часы торгов в среду. Цены на нефть не могут набрать обороты, так как прогноз спроса на нефть ослаб из-за растущего оптимизма по поводу мира между Россией и Украиной и опасений по поводу тарифной политики президента США Дональда Трампа.

Белый дом заявил, что президент стремится как можно скорее положить конец войне в Украине. Ожидается, что президент Трамп также встретится с российским лидером Владимиром Путиным в ближайшее время, чтобы обсудить условия переговоров.

Тем временем, США и Украина согласовали условия проекта сделки по минералам, которая не содержит гарантий безопасности США или продолжения поставок оружия, сообщает Reuters во вторник. Участники рынка рассматривают этот шаг как положительный для мира в Украине.

Положительные события в мирном процессе между Россией и Украиной будут неблагоприятным сценарием для цен на нефть, предполагая, что США и Европа снимут санкции с России, если она прекратит войну в Украине, что приведет к увеличению морских поставок нефти на глобальном рынке.

Опасения глобального замедления из-за тарифной политики Трампа также удерживают цены на нефть под давлением. До сих пор Трамп объявил о 10% тарифах на импорт из Китая и 25% на импорт алюминия и стали. Он планирует объявить взаимные тарифы и 25% пошлины на иностранные автомобили, фармацевтику и полупроводники к апрелю.

В сегодняшней сессии инвесторы сосредоточатся на данных по запасам нефти от Управления энергетической информации США (EIA) за неделю, завершившуюся 21 февраля. Ожидается, что запасы нефти в США увеличатся на 2,34 миллиона баррелей.

Нефть WTI FAQs

Нефть марки WTI - это разновидность сырой нефти, продаваемая на международных рынках. WTI расшифровывается как West Texas Intermediate, один из трех основных сортов, включая Brent и дубайскую нефть. WTI также называют “легкой” и “сладкой” из-за ее относительно низкой плотности и содержания серы соответственно. Эта нефть считается высококачественной и легко перерабатываемой. Она добывается в Соединенных Штатах и поставляется через хаб в Кушинге, который считается “Перекрестком мировых нефтепроводов”. Она является эталоном для рынка нефти, и цена на WTI часто упоминается в средствах массовой информации.

Как и в случае с другими активами, спрос и предложение являются ключевыми факторами, определяющими цену на нефть марки WTI. Таким образом, глобальный экономический рост может способствовать увеличению спроса и, наоборот, ослабление глобального роста способствует снижению спроса. Политическая нестабильность, войны и санкции могут нарушить предложение и повлиять на цены. Решения ОПЕК, группы крупнейших нефтедобывающих стран, являются еще одним ключевым фактором, определяющим цены. Курс доллара США влияет на цену сырой нефти марки WTI, поскольку торговля нефтью в основном ведется в долларах США, поэтому ослабление доллара США может сделать нефть более доступной, и наоборот.

Еженедельные отчеты о запасах нефти, публикуемые Американским институтом нефти (API) и Агентством энергетической информации (EIA), влияют на цену нефти марки WTI. Изменения в запасах отражают колебания спроса и предложения. Если данные свидетельствуют о снижении запасов, это может указывать на увеличение спроса, что приведет к росту цен на нефть. Рост запасов может свидетельствовать об увеличении предложения, что ведет к снижению цен. Отчет API публикуется каждый вторник, а отчет EIA - на следующий день. Их результаты обычно схожи и в 75% случаев находятся в пределах 1% друг от друга. Данные EIA считаются более надежными, поскольку это правительственное агентство.

ОПЕК (Организация стран-экспортеров нефти) - это группа из 12 стран-производителей нефти, которые проводят заседания два раза в год и совместно определяют квоты на добычу для стран-участниц. Их решения часто влияют на цены на нефть марки WTI. Когда ОПЕК решает снизить квоты, это может привести к сокращению предложения, что приведет к росту цен на нефть. Когда ОПЕК увеличивает добычу, это имеет обратный эффект. ОПЕК+ - это расширенная группа, включающая десять дополнительных членов, не входящих в ОПЕК, наиболее заметным из которых является Россия.

-

13:58

USD/JPY: Неспособность преодолеть 152,50 может привести к продолжению снижения – BBH

USD/JPY испытала устойчивое снижение после формирования понижающегося максимума на уровне 158,85, который оказался ниже достигнутого в 2024 году на уровне 162, сообщают аналитики FX компании BBH.

Следующие потенциальные уровни поддержки могут находиться на 147/146,85 и 145

"Недавно пара пробила 200-DMA и теперь испытывает давление на декабрьский минимум 148,60, который является промежуточной поддержкой. Дневной MACD опустился ниже линии равновесия после формирования негативной дивергенции, что указывает на преобладание нисходящего импульса."

"Если произойдет краткосрочный отскок, скользящая средняя на уровне 152,50 может оказать сопротивление. Неспособность преодолеть 152,50 может привести к продолжению снижения. Следующие потенциальные уровни поддержки могут находиться на проекциях 147/146,85 и 145."

-

13:44

Цены на газ в ЕС испытывают давление - ING

Цены на природный газ в Европе столкнулись с значительным давлением вчера, при этом TTF завершил день с понижением на 6%, отмечают аналитики сырьевых товаров ING Уоррен Паттерсон и Эва Мантей.

Хранилища газа в ЕС заполнены чуть более чем на 40%

"Сделка по минералам между США и Украиной способствовала понижательным давлениям. Немецкие коммунальные службы призывают смягчить правила по целям хранения перед следующей зимой. Это снизит спрос на хранение газа в течение сезона инъекций."

"Коммунальные службы выступают за снижение цели хранения на 1 ноября с 90% до 80%. Кроме того, уровни хранения в последние дни падают медленнее на фоне более мягких погодных условий. Хранилища газа в ЕС заполнены чуть более чем на 40%, что ниже 64% на том же этапе прошлого года и ниже 5-летнего среднего уровня в 51%."

"Однако это 5-летнее среднее значение завышено из-за более мягких зим, наблюдаемых в 2022/23 и 2023/24 годах, а также из-за последствий Covid в 2020 году."

-

13:41

USD/CNH: сильные уровни поддержки на 7.2420 и 7.2350 могут остановить падение - UOB Group

Доллар США может немного снизиться по отношению к китайскому юаню (CNH), но существует пара сильных уровней поддержки на 7,2420 и 7,2350. В долгосрочной перспективе, неспособность удержаться ниже 7,2300 уменьшила вероятность дальнейшего снижения USD, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Вероятность дальнейшего снижения USD, похоже, уменьшилась

Прогноз на 24 часа: "Во вторник доллар упал до минимума 7,2264, прежде чем сильно отскочить. Вчера (в среду), когда доллар находился на уровне 7,2550, мы отметили, что 'отскок набрал некоторый импульс.' Мы считали, что 'существует вероятность, что доллар протестирует сильное сопротивление на уровне 7,2705.' Наше мнение оказалось верным, так как доллар поднялся до 7,2703, откатившись к закрытию на уровне 7,2532 (-0,02%). На этот раз откат привел к небольшому увеличению нисходящего импульса. Сегодня доллар может немного снизиться, но существуют пара сильных уровней поддержки на 7,2420 и 7,2350. Уровни сопротивления находятся на 7,2570 и 7,2660."

Прогноз на 1-3 недели: "В прошлую пятницу (21 февраля, спотовый уровень 7,2400) мы указали, что 'для продолжения снижения доллар должен пробиться и оставаться ниже 7,2300.' После того как доллар упал до 7,2264 и отскочил, мы указали вчера (25 февраля, спотовый уровень 7,2550), что 'неспособность удержаться ниже 7,2300 уменьшила вероятность дальнейшего снижения. Наше мнение остается неизменным. В целом, только прорыв уровня 7,2705 (без изменений в уровне 'сильного сопротивления') укажет на то, что слабость доллара с середины месяца стабилизировалась."

-

13:35

WTI опустился ниже $70 – ING

Энергетические рынки оказались под понижательным давлением вчера. ICE Brent упала на 2,35%, в то время как WTI торгуется ниже отметки $70 за баррель, отмечают аналитики по сырьевым товарам ING Уоррен Паттерсон и Эва Мантей.

Перспективы мирного соглашения между Россией и Украиной улучшаются

«Остающиеся риски тарифов и падающее потребительское доверие подогревают опасения по поводу спроса. Кроме того, перспективы мирного соглашения между Россией и Украиной улучшаются, так как США и Украина согласовали сделку по минералам. Она может быть подписана позже на этой неделе. Это приблизит нас к снятию санкций с России, устранив большую часть неопределенности в поставках, нависающей над рынком.»

«Тем временем данные Американского нефтяного института (API) показывают, что запасы сырой нефти в США сократились на 600 тыс. баррелей на прошлой неделе. Если это будет подтверждено EIA позже сегодня, это станет первым снижением запасов сырой нефти в США с середины января. Рынок ожидал увеличения запасов примерно на 2,4 млн баррелей.»

«Сбои в производстве на прошлой неделе в Северной Дакоте могли способствовать снижению запасов. Что касается переработанных продуктов, API оценивает, что запасы бензина увеличились на 500 тыс. баррелей, в то время как запасы дистиллятов сократились на 1,1 млн баррелей.»

-

13:32

USD/JPY есть шанс повторно протестировать уровень 148,55 - UOB Group

Шанс для доллара США (USD) повторно протестировать уровень 148,55 по отношению к японской иене (JPY); устойчивый прорыв ниже этого уровня маловероятен. В более долгосрочной перспективе слабость USD не стабилизировалась; темп любого дальнейшего снижения, вероятно, будет медленнее. Следующий уровень для наблюдения - 147,70, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Слабость USD не стабилизировалась

Прогноз на 24 часа: "После резкого отскока USD от минимума 148,63 два дня назад, мы отметили вчера, что USD 'может продолжить отскок, но любой рост вряд ли сможет прорваться выше 150,55.' Мы не ошиблись, так как USD отскочил до максимума 150,30. Однако мы не ожидали резкой распродажи от максимума, так как USD резко упал до минимума 148,56, прежде чем отскочить и закрыться на уровне 149,02 (-0,46%). Несмотря на резкое падение от максимума, не было значительного увеличения импульса. Тем не менее, пока уровень 149,70 (незначительное сопротивление на уровне 149,45) не будет пробит, есть шанс для USD повторно протестировать уровень 148,55. Учитывая, что импульс не силен, устойчивый прорыв ниже этого уровня маловероятен."

Прогноз на 1-3 недели: "Мы стали негативными по отношению к USD в начале прошлой недели. После того как USD упал до 148,63 и отскочил, мы указали вчера (25 февраля, спотовый уровень 149,90), что 'нисходящий импульс замедлился.' Мы также отметили, что 'пока уровень 151,05 (уровень 'сильного сопротивления') не будет пробит, все еще есть небольшая вероятность, что USD упадет до 148,63.' Последующие ценовые движения стали сюрпризом, так как USD резко упал в ходе сессии в Нью-Йорке и достиг минимума 148,56. Хотя слабость USD не стабилизировалась, перепроданные условия указывают на то, что темп любого дальнейшего снижения, вероятно, будет медленнее. Следующий уровень для наблюдения - 147,70. На восходящем движении 'сильное сопротивление' переместилось вниз до 150,55 с 151,05."

-

13:25

Риск тарифов на медь возникает - ING

Фьючерсы на медь на COMEX резко выросли после того, как президент Трамп поручил провести расследование по импорту меди по соображениям национальной безопасности, что открывает путь для введения тарифов в будущем, отмечают аналитики сырьевых товаров ING Уоррен Паттерсон и Эва Мантей.

Фьючерсы на медь на COMEX выросли более чем на 3%

"США импортируют примерно 45% своих потребностей в меди. Таким образом, не удивительно, что фьючерсы на медь на COMEX выросли более чем на 3% на момент написания. Этот рост также привел к расширению арбитража COMEX/LME обратно к $900/т."

"Риск введения тарифов на медь заставляет арбитраж COMEX/LME вести себя волатильно в последние недели. Он кратковременно поднимался выше $1 000/т после объявления тарифов на импорт стали и алюминия."

-

13:22

Прогноз по NZD/USD: продолжает падение четвертый торговый день

- Пара NZD/USD продолжает падение, опускаясь к уровню 0,5700, так как доллар США укрепляется после восстановления от 11-недельного минимума.

- Зеленый сигнал для плана налоговых сокращений президента США Трампа поддержал доллар США.

- РБНЗ снизил свою официальную ключевую ставку (OCR) на 50 базисных пунктов до 3,75% на прошлой неделе, как и ожидалось.

Пара NZD/USD продолжает свою серию потерь на четвертый торговый день в среду и опускается к ключевому уровню 0,5700 на европейской торговой сессии. Пара киви ослабевает еще больше, так как доллар США (USD) отскакивает после повторного тестирования 11-недельного минимума. Индекс доллара США (DXY), который измеряет стоимость доллара по отношению к шести основным валютам, восстанавливается до уровня около 106,50.

Доллар США находит спрос после того, как Палата представителей США одобрила план налоговых сокращений президента Дональда Трампа на сумму 4,5 триллиона долларов с незначительным большинством голосов. Инвесторы ожидают, что налоговая повестка Трампа будет инфляционной для экономики. Такой сценарий заставит Федеральную резервную систему (ФРС) сохранить ограничительную монетарную политику.

Тем временем, ожидания по поводу мягкой политики ФРС на заседании в июне возросли после выхода слабых предварительных данных PMI от S&P Global за февраль, опубликованных в пятницу.

Между тем, новозеландский доллар (NZD) демонстрирует слабые результаты с пятницы после объявления Резервного банка Новой Зеландии (РБНЗ) о монетарной политике 19 февраля, в котором центральный банк снизил свою официальную ключевую ставку (OCR) на 50 базисных пунктов (б.п.) до 3,75%, как и ожидалось, но указал на осторожный подход к дальнейшему смягчению монетарной политики.

Пара NZD/USD сильно отскакивает от зоны поддержки, расположенной около 0,5500 на недельном таймфрейме. Однако 20-недельная экспоненциальная скользящая средняя (EMA) около 0,5776 продолжает оставаться препятствием для пары.

14-недельный индекс относительной силы (RSI) пытается вернуться в диапазон 40,00-60,00. Новый медвежий импульс возникнет, если RSI не сможет этого сделать.

Пара киви может снизиться к круглым уровням поддержки 0,5400 и 0,5300, если пробьется ниже 13-летнего минимума 0,5470.

С другой стороны, решительный прорыв выше максимума 21 февраля на 0,5773 может привести пару к максимуму 10 декабря на 0,5867, за которым последует максимум 29 ноября на 0,5930.

Недельный график NZD/USD

Новозеландский доллар FAQs

Новозеландский доллар (NZD), также известный как киви, является популярной валютой среди инвесторов. Его стоимость в целом определяется состоянием экономики Новой Зеландии и политикой центрального банка страны. Тем не менее, есть некоторые уникальные особенности, которые также могут повлиять на новозеландский доллар. Показатели китайской экономики, как правило, влияют на новозеландский доллар, поскольку Китай является крупнейшим торговым партнером Новой Зеландии. Плохие новости для китайской экономики, вероятно, означают сокращение экспорта из Новой Зеландии в эту страну, что негативно скажется на экономике и, следовательно, на ее валюте. Еще одним фактором, влияющим на новозеландский доллар, являются цены на молочные продукты, поскольку молочная продукция является основным экспортным товаром Новой Зеландии. Высокие цены на молочные продукты повышают доходы от экспорта, что положительно сказывается на экономике и, следовательно, на новозеландском долларе.

Резервный банк Новой Зеландии (РБНЗ) стремится достичь и поддерживать уровень инфляции в диапазоне от 1% до 3% в среднесрочной перспективе, уделяя особое внимание тому, чтобы он оставался на уровне около 2% в среднем. С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция будет слишком высокой, РБНЗ повысит процентные ставки, чтобы охладить экономику, но этот шаг также приведет к росту доходности облигаций, что повысит привлекательность инвестиций в страну для инвесторов и, следовательно, укрепит новозеландский доллар. Напротив, более низкие процентные ставки, как правило, ослабляют новозеландский доллар. Так называемая разница в процентных ставках, или то, как ставки в Новой Зеландии сравниваются или, как ожидается, будут сравниваться с теми, которые установлены Федеральной резервной системой США, также может сыграть ключевую роль в движении пары NZD/USD.

Выход макроэкономических данных в Новой Зеландии является ключевым фактором для оценки состояния экономики и может повлиять на динамику курса новозеландского доллара (NZD). Сильная экономика, основанная на высоких темпах экономического роста, низком уровне безработицы и высоком уровне доверия, благоприятна для NZD. Высокий экономический рост привлекает иностранные инвестиции и может побудить Резервный банк Новой Зеландии повысить процентные ставки, если эта экономическая сила будет сопровождаться высокой инфляцией. И наоборот, если экономические данные будут слабыми, NZD, скорее всего, обесценится.

Новозеландский доллар (NZD) имеет тенденцию к укреплению в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, а перспективы экономики позитивны. Это, как правило, приводит к более благоприятным прогнозам в отношении сырьевых товаров и так называемых «сырьевых валют», таких как киви. И наоборот, NZD имеет тенденцию к ослаблению в периоды рыночных потрясений или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные "тихие гавани".

-

13:02

EUR/USD снижается после того, как Палата представителей США приняла план налоговых льгот Трампа

- EUR/USD возвращается ниже 1,0500 в среду, так как доллар США укрепляется на фоне сильного восстановления доходности облигаций США.

- Контролируемая республиканцами Палата представителей приняла план налоговых сокращений на сумму 4,5 триллиона долларов во вторник.

- Инвесторы ожидают предварительные данные по гармонизированному индексу потребительских цен (HICP) Германии за февраль и данные по инфляции PCE США за январь, запланированные на пятницу.

EUR/USD продолжает испытывать давление со стороны продавцов выше психологического уровня 1,0500 на европейской сессии среды. Основная валютная пара падает из-за сильного восстановления доллара США (USD). Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, резко восстанавливается до уровня около 106,50 после слабого открытия около 11-недельного минимума 106,10 ранее в тот же день.

Доллар США использует сильное восстановление доходности облигаций США, которые снижались почти месяц. Доходность 10-летних казначейских облигаций США подскакивает до уровня около 4,33% после достижения нового 13-недельного минимума около 4,28% ранее в тот же день.

Зеленый свет для плана налоговых сокращений президента США Дональда Трампа на сумму 4,5 триллиона долларов, полученный от Палаты представителей, заставил трейдеров распродать государственные облигации, предполагая, что снижение налогов для физических лиц ускорит их покупательную способность. Такой сценарий приведет к инфляционному давлению и заставит Федеральную резервную систему (ФРС) удерживать процентные ставки в текущем диапазоне 4,25%-4,50% дольше.

Для получения свежих сигналов о текущем состоянии инфляции инвесторы ожидают данных по индексу цен на личные потребительские расходы (PCE) США за январь, которые будут опубликованы в пятницу. Ожидается, что базовые данные по инфляции PCE – предпочтительный показатель инфляции ФРС, так как он исключает волатильные продукты питания и энергию – замедлятся до 2,6% в годовом исчислении с 2,8% в декабре. Слабые данные по базовой инфляции окажут давление на рыночные ожидания, что ФРС останется в режиме "ожидания" дольше.

Ежедневный дайджест рыночных движений: EUR/USD падает на фоне восстановления доллара США

- EUR/USD снижается, так как инвесторы поддерживают доллар США против евро (EUR). Тем временем единая валюта показывает лучшие результаты по сравнению с другими валютами, так как инвесторы переключают внимание на заседание Европейского центрального банка (ЕЦБ), которое состоится на следующей неделе.

- ЕЦБ почти наверняка снизит ставку по депозитам на 25 базисных пунктов (б.п.) до 2,5%. Поэтому инвесторы будут внимательно следить за руководством по денежно-кредитной политике ЕЦБ. Ряд чиновников ЕЦБ указывает на то, что центральный банк должен продолжать снижать процентные ставки, основываясь на ожиданиях, что инфляция устойчиво вернется к целевому уровню 2%.

- Слабые данные по согласованным ставкам заработной платы в еврозоне за 4 квартал, ключевому показателю роста заработной платы, также усилили голубиные ожидания в отношении ЕЦБ. Во вторник ЕЦБ сообщил, что показатель роста заработной платы увеличился медленнее на 4,12% по сравнению с ростом на 5,43% в третьем квартале предыдущего года.

- Тем не менее, член правления ЕЦБ Изабель Шнабель, похоже, критикует голубиные ожидания, так как считает, что экономическая слабость еврозоны "не связана с чрезмерно высокими затратами на заимствования", а с "структурными факторами". Ее комментарии указывают на то, что она не поддерживает дальнейшее смягчение политики. "Теперь уже неясно, удерживает ли текущая ставка 2,75% экономику еврозоны," - сказала Шнабель.

- В дальнейшем инвесторы сосредоточатся на предварительных данных по гармонизированному индексу потребительских цен (HICP) Германии за февраль, которые будут опубликованы в пятницу.

Технический анализ: EUR/USD колеблется около 1,0500

EUR/USD остается в узком диапазоне около 1,0500 в среду. 50-дневная экспоненциальная скользящая средняя (EMA) продолжает поддерживать основную валютную пару около 1,0440.

14-дневный индекс относительной силы (RSI) колеблется чуть ниже 60,00. Бычий импульс активируется, если RSI (14) удастся удержаться выше этого уровня.

С точки зрения снижения, минимум 10 февраля на уровне 1,0285 будет выступать в качестве основной зоны поддержки для пары. Напротив, максимум 6 декабря на уровне 1,0630 станет ключевым барьером для быков евро.

Евро FAQs

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

-

13:01

Одномесячный сдвиг для опционов колл на USD и путов на CAD остается в пользу путов на CAD – ING

И теперь похоже, что USD/CAD является громоотводом для истории с тарифами, отмечает валютный аналитик ING Крис Тёрнер.

Тарифы не просто отменяются в Канаде

"Это очевидно на рынке валютных опционов, где однолетний сдвиг для опционов на покупку USD и опционов на продажу CAD остается высоким на уровне 1,7% волатильности в пользу опционов на продажу CAD – недалеко от пикового значения в январе прошлого года около 2,00% волатильности. Инвесторы явно обеспокоены тем, что тарифы не просто отменяются в Канаде."

-

12:54

NZD/USD: вероятно, будет торговаться в диапазоне 0,5715/0,5755 - UOB Group

Новозеландский доллар (NZD), вероятно, будет торговаться в диапазоне 0,5715/0,5755. В долгосрочной перспективе текущие ценовые движения, вероятно, являются частью диапазона 0,5680/0,5780, отмечают аналитики FX UOB Group Квек Сер Лианг и Питер Чиа.

Текущие ценовые движения, вероятно, являются частью диапазона

ПРОГНОЗ НА 24 ЧАСА: "Следующие выдержки из нашего обновления вчера: 'Нисходящий импульс немного увеличился. Сегодня NZD, вероятно, немного снизится, но, учитывая умеренный импульс, любое снижение вряд ли прорвется ниже 0,5715.' Однако NZD снизился больше, чем ожидалось, до 0,5707. Несмотря на снижение, не было дальнейшего увеличения нисходящего импульса. Вместо этого восходящий импульс немного увеличился, что указывает на то, что NZD, вероятно, будет торговаться в более высоком диапазоне 0,5715/0,5755 сегодня."

ПРОГНОЗ НА 1-3 НЕДЕЛИ: "Мы указали вчера (25 февраля), когда NZD находился на уровне 0,5735, что 'прорыв уровня 0,5715 (без изменения уровня "сильной поддержки") укажет на то, что 0,5790 недостижимо.' Затем NZD упал до минимума 0,5707. С этого момента мы рассматриваем текущие ценовые движения как часть диапазона 0,5680/0,5780."

-

12:44

USD: Ждем новостей о тарифах – ING

Находясь под давлением из-за слабых показателей потребительского доверия, доллар нашел небольшую поддержку на торгах овернайт на фоне новостей о том, что Палата представителей приняла законопроект о бюджетном плане. Хотя в нем не указаны изменения в конкретных планах расходов или доходов, законопроект рассматривается как способствующий сокращению налогов на сумму около $4 трлн – по всей видимости, за счет сокращения расходов на Medicaid на $2 трлн. Законопроект также предполагает повышение потолка долга на $4 трлн и отложит риск закрытия правительства. В ответ доходность 10-летних казначейских облигаций США находится примерно на 5 базисных пунктов выше минимумов вчерашнего дня, а USD/JPY нашел поддержку ниже 149, отмечает аналитик FX ING Крис Тёрнер.

DXY найдет поддержку в области 106,00/106,30

"Возвращение внимания финансовых рынков к налоговым сокращениям, вероятно, даст доллару немного времени, прежде чем мы вернемся к вопросу торговли. История с тарифами снова начнет разогреваться на следующей неделе, когда мы приблизимся к сроку 4 марта для тарифов против Канады и Мексики. Напомним, что это была угроза тарифов в ответ на небезопасные границы, а не угроза тарифов, связанная с импортом стали и алюминия, и не угроза взаимных тарифов (которые, вероятно, появятся в апреле)."

"Календарь данных США на сегодня относительно тихий и содержит лишь данные о продажах новых домов за январь. Что касается ФРС, рынок рассматривает возможность снижения ставки по федеральным фондам до 3,50% к концу 2026 года и уже вышел за пределы ценового прогноза двух снижений на 25 базисных пунктов в этом году. Следующий важный фактор для этого прогноза появится в пятницу с выходом данных по базовому дефлятору PCE за январь, где консенсусное значение 0,3% по сравнению с предыдущим месяцем также может затормозить импульс к дальнейшему смягчению политики ФРС."

"Мы продолжаем ожидать, что DXY найдет поддержку в области 106,00/106,30 и ожидаем, что он снова будет торговаться выше 108, как только история с тарифами снова начнет развиваться в ближайшие недели."

-

12:35

Золото стабилизируется выше $2 900 после резкого падения

- Слабые данные из США и угрозы тарифов со стороны президента Трампа повышают надежды на снижение процентной ставки Федеральной резервной системы и увеличивают спрос на безопасные активы.

- Цена на золото консолидирует потери предыдущего дня и ищет поддержку в среду.

- Рыночные настроения пытаются преодолеть негативный фон вторника и могут поддержать цену на золото.

Цена на золото (XAU/USD) стабилизируется и торгуется около $2 910 на момент написания в среду, после падения на 1,3% накануне, когда рынки испугались слабых данных по потребительскому доверию в США и более реалистичных угроз тарифов со стороны администрации президента Трампа. Тем временем, доходности в Соединенных Штатах (США) значительно упали, и рынки прогнозируют снижение ставки на 25 базисных пунктов (б.п.) в июне со стороны Федеральной резервной системы (ФРС). Это поддерживает драгоценный металл и должно привести к тому, что цена достигнет дна отсюда.

Рынки с нетерпением ожидают 4 марта, когда тарифы на Мексику и Канаду должны вступить в силу. Непосредственно перед этим будет опубликован предпочтительный индикатор инфляции ФРС - индекс цен на личные потребительские расходы (PCE) в пятницу. Множество движущихся частей и элементов могут заставить трейдеров сохранять осторожность перед этими событиями.

Ежедневный дайджест рыночных движений: март не за горами

- Золото оставалось под поддержкой в последние дни благодаря слабым данным из США, которые повысили надежды на снижение процентной ставки ФРС уже в июне, а также нарастающим угрозам тарифов со стороны президента Дональда Трампа, что увеличило спрос на безопасные активы, сообщает Bloomberg.

- В статье мнения от Bloomberg Ли Бейкер (владелец и президент Claris Financial Advisors, базирующейся в Атланте, и член Консультативного совета CNBC) предупредил, что текущие высокие уровни золота настраивают рынки на жесткую коррекцию, поскольку инвесторы готовы покупать любой ценой. Этот импульс часто рассматривается как жадность, которая обычно приводит к широкому обвалу, сообщает Bloomberg.

- Инструмент CME Fedwatch показывает, что шансы на снижение процентной ставки в июне только растут с каждым днем. В настоящее время инструмент прогнозирует 66,2% вероятность того, что процентные ставки будут ниже текущих уровней по сравнению с 33,8% за отсутствие снижения ставки.

Технический анализ: снова ниже пивота

Во второй день подряд цена на золото торгуется ниже дневного пивота. Хотя ценовое движение выглядит плоским и происходит консолидация, риск дальнейшего снижения все еще остается. Индикатор относительной силы на 4-часовом графике имеет пространство для дальнейшего снижения, поэтому падение до $2 880 может быть возможным, если рынок снова начнет падать в среду.

Смотрим вверх, первый уровень для восстановления - это дневной пивот на уровне $2 918, который не смог обеспечить поддержку в первые часы торгов в эту среду. Если золото сможет получить поддержку, если доходности в США упадут еще больше, сопротивление R1 на уровне $2 948 и исторический максимум на уровне $2 956 - это лучшие уровни для роста.

С другой стороны, повторное тестирование минимума вторника на уровне $2 890 является очень вероятным исходом. Учитывая, что поддержка S1 находится ниже на уровне $2 882, на пути к дальнейшему снижению действительно не так много препятствий. Дальше вниз, обратите внимание на $2 878 (минимум 17 февраля), где может появиться значительная поддержка.

XAU/USD: 4-часовой график

Золото FAQs

Золото играет ключевую роль в истории человечества, поскольку оно широко использовалось в качестве средства сохранения стоимости и обмена. В настоящее время, помимо своего блеска и использования в ювелирных изделиях, драгоценный металл широко рассматривается как актив-убежище, а это означает, что он считается хорошей инвестицией в неспокойные времена. Золото также широко рассматривается как средство защиты от инфляции и обесценивания валют, поскольку оно не зависит от какого-либо конкретного эмитента или правительства.

Центральные банки являются крупнейшими держателями золота. Стремясь поддержать свои валюты в неспокойные времена, центральные банки, как правило, диверсифицируют свои резервы и покупают золото, чтобы улучшить восприятие прочности экономики и валюты. Высокие запасы золота могут быть источником доверия к платежеспособности страны. Согласно данным Всемирного совета по золоту, в 2022 году центральные банки добавили в свои резервы 1136 тонн золота на сумму около 70 миллиардов долларов. Это самый высокий годовой объем закупок с начала ведения учета. Центральные банки стран с формирующейся рыночной экономикой, таких как Китай, Индия и Турция, быстро наращивают свои золотые резервы.

Золото имеет обратную корреляцию с долларом США и казначейскими облигациями США, которые являются основными резервными и безопасными активами. Когда доллар обесценивается, золото, как правило, растет, что позволяет инвесторам и центральным банкам диверсифицировать свои активы в неспокойные времена. Золото также имеет обратную корреляцию с рисковыми активами. Ралли на фондовом рынке, как правило, ослабляет цены на золото, в то время как распродажи на рынках рискованных активов, как правило, благоприятствуют росту цен на драгоценный металл.

Цена может меняться под влиянием самых различных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут быстро привести к росту цен на золото из-за его статуса «безопасного убежища». Будучи активом с низкой доходностью, золото имеет тенденцию расти при снижении процентных ставок, в то время как рост ставок обычно негативно влияет на желтый металл. Тем не менее, большинство движений цены зависит от поведения доллара США (USD), поскольку цена актива определяется в долларах (XAU/USD). Сильный доллар, как правило, сдерживает рост цен на золото, в то время как слабый доллар, скорее всего, подтолкнет золото вверх.

-

12:31

Цена серебра сегодня: серебро растет, по данным FXStreet

Серебро торгуется по цене $31,82 за тройскую унцию, что на 0,48% выше, чем $31,67, которые оно стоило во вторник.

Цены на серебро увеличились на 10,12% с начала года.

Единица измерения Цена серебра сегодня в USD Тройская унция 31,82 1 грамм 1,02

Коэффициент золото/серебро, показывающий количество унций серебра, необходимое для равной стоимости одной унции золота, составил 91,65 в среду, снизившись с 91,99 во вторник.

Серебро FAQs

Серебро - драгоценный металл, пользующийся большим спросом среди инвесторов. Исторически оно использовалось в качестве средства сохранения стоимости и средства обмена. Несмотря на меньшую популярность, чем золото, трейдеры могут обращаться к серебру для диверсификации своего инвестиционного портфеля из-за его внутренней ценности или в качестве потенциального хеджирования в периоды высокой инфляции. Инвесторы могут покупать физическое серебро в монетах или слитках или торговать им через такие инструменты, как биржевые фонды, которые отслеживают его цену на международных рынках.

Цены на серебро могут меняться под влиянием самых разных факторов. Геополитическая нестабильность или опасения глубокой рецессии могут привести к росту цен на серебро из-за его статуса «безопасного убежища», хотя и в меньшей степени, чем на золото. Будучи недоходным активом, серебро имеет тенденцию расти при снижении процентных ставок. Его движение также зависит от поведения доллара США (USD), так как цена актива определяется в долларах (XAG/USD). Сильный доллар, как правило, сдерживает рост цен на серебро, в то время как ослабление доллара, скорее всего, приведет к росту цен. На цены могут влиять и другие факторы, такие как инвестиционный спрос, доступное предложение - серебро гораздо более распространено, чем золото, - и темпы переработки.

Серебро широко используется в промышленности, особенно в таких отраслях, как электроника и солнечная энергетика, поскольку оно обладает высокой электропроводностью - более высокой, чем у меди и золота. Резкий рост спроса может привести к увеличению цен, в то время как его падение, как правило, приводит к их снижению. Динамика в экономике США, Китая и Индии также может способствовать колебаниям цен: в США и особенно в Китае крупные промышленные отрасли используют серебро в различных процессах; в Индии спрос потребителей на драгоценный металл для ювелирных изделий также играет ключевую роль в формировании цен.

Цены на серебро обычно следуют за движением цен на золото. Когда цены на золото растут, серебро, как правило, следует его примеру, поскольку они имеют одинаковый статус безопасных активов. Соотношение цены золота и серебра, которое показывает, сколько унций серебра необходимо для того, чтобы сравняться со стоимостью одной унции золота, может помочь определить относительную стоимость обоих металлов. Некоторые инвесторы могут считать высокий коэффициент показателем того, что серебро недооценено, а золото переоценено. Напротив, низкое соотношение может свидетельствовать о том, что золото недооценено по отношению к серебру.

(Для создания этого поста использовался инструмент автоматизации.)

-

12:20

Прогноз по серебру: XAG/USD немного укрепляется к барьеру $32,00 рядом с 14-дневной EMA

- Цена на серебро может столкнуться с первоначальным сопротивлением на 14-дневной EMA около $32,12.

- Анализ дневного графика указывает на растущий медвежий прогноз, так как металл остается ниже восходящего канала.

- Первоначальная поддержка находится на психологическом уровне $31,00.

Цена на серебро (XAG/USD) прервала трехдневную серию потерь, торгуясь около $31,80 за тройскую унцию во время европейской сессии в среду. Технический анализ на дневном графике указывает на развивающийся медвежий прогноз, так как металл торгуется ниже нижней границы своей восходящей канальной модели.

Цена на серебро также торгуется ниже девятидневной и 14-дневной экспоненциальных скользящих средних (EMA), сигнализируя о слабом краткосрочном импульсе. Однако 14-дневный индекс относительной силы (RSI) вернулся выше отметки 50, указывая на то, что бычьи настроения остаются в силе. Будущее ценовое движение предоставит более четкое представление о направленности тренда цены.

С точки зрения снижения, пара XAG/USD может найти первоначальную поддержку на психологическом уровне $31,00. Решительный прорыв ниже этой отметки может усилить медвежий прогноз, потенциально толкая цену серебра к пятимесячному минимуму $28,74, последний раз наблюдавшемуся 19 декабря.