Market news

-

23:47

Австралийский доллар ослабевает на фоне ожиданий снижения ставки РБА и торговых напряженностей, впереди NFP США

- Оззи снижается до 0,6280 на фоне мрачных торговых перспектив.

- РБА, вероятно, снизит ставки до 4,1%, ограничивая рост оззи.

- Рынки ожидают данных по занятости в США для нового импульса.

- Слабые данные по торговому балансу Австралии также повлияли на оззи.

Австралийский доллар (AUD) ослаб до около 0,6280 на американской сессии в четверг, потеряв почти 0,30%. Ожидания снижения ставки Резервным банком Австралии (РБА) и возобновившиеся опасения по поводу тарифов между США и Китаем сдерживают рост пары. Между тем, внимание переключается на отчет по рынку труда в США в пятницу, и оззи готовится к дальнейшей волатильности.

Ежедневный обзор рынка: оззи снижается, доллар США восстанавливается

- На местном уровне профицит торгового баланса Австралии сократился до 5 085 млн в декабре с 6 792 млн, что ниже ожиданий в 7 000 млн, так как экспорт вырос всего на 1,1%, а импорт увеличился на 5,9%.

- Рынки теперь оценивают вероятность снижения ставки РБА с 4,35% до 4,10% на уровне 95%, что подрывает устойчивость оззи.

- Президент США Дональд Трамп выдвигает идею повышения тарифов на Еврозону и Китай, оказывая давление на связанный с Китаем австралийский доллар.

- Доллар США находит поддержку в ястребиных ожиданиях в отношении Федеральной резервной системы, хотя слабые данные по занятости могут снизить спрос на USD.

- Инвесторы теперь сосредоточены на пятничном отчете по занятости в несельскохозяйственном секторе, который, как ожидается, покажет 170 000 новых рабочих мест в январе, по сравнению с 256 000 в декабре.

- Заявки на пособие по безработице вызвали опасения, так как первичные заявки выросли до 219 000, превысив ожидания в 213 000 и увеличившись с 208 000 на прошлой неделе, что сигнализирует о возможном ослаблении рынка труда.

- Продолжающиеся заявки на пособие по безработице увеличились до 1,886 млн, что выше прогноза в 1,87 млн.

Технический прогноз AUD/USD: умеренная коррекция останавливается около 20-дневной SMA

Пара снизилась до 0,6280 в четверг, после того как преодолела 20-дневную простую скользящую среднюю на уровне примерно 0,6230. Индекс относительной силы (RSI) находится на уровне 55, все еще в положительной зоне, но снижается. Между тем, гистограмма индикатора схождения/расхождения скользящих средних (MACD) показывает уменьшающиеся зеленые бары, что указывает на ослабление бычьего импульса.

Хотя краткосрочная поддержка оззи может удержаться выше 0,6200, голубиные ожидания в отношении РБА и возобновившиеся опасения по поводу тарифов могут сдерживать дальнейший рост ниже сопротивления на уровне 0,6300. Удержание 20-дневной SMA отвергнет любые медвежьи угрозы, по крайней мере, в краткосрочной перспективе.

Австралийский доллар FAQs

Одним из наиболее значимых факторов для австралийского доллара (AUD) является уровень процентных ставок, устанавливаемых Резервным банком Австралии (РБА). Поскольку Австралия является богатой природными ресурсами страной, другим ключевым фактором являются цены на ее крупнейший экспортный товар - железную руду. Важным фактором является состояние китайской экономики, ее крупнейшего торгового партнера, а также инфляция в Австралии, темпы роста ее экономики и торговый баланс. Настроение рынка – приобретают ли инвесторы более рискованные активы (тяга к риску) или ищут безопасные убежища (бегство от рисков) - также является фактором, который влияет на AUD.

Резервный банк Австралии (РБА) влияет на курс австралийского доллара (AUD), устанавливая уровень процентных ставок, по которым австралийские банки могут предоставлять кредиты друг другу. Это влияет на уровень процентных ставок в экономике в целом. Основной целью РБА является поддержание стабильного уровня инфляции на уровне 2-3% путем повышения или понижения процентных ставок. Относительно высокие процентные ставки по сравнению с другими крупными центральными банками поддерживают австралийский доллар, а относительно низкие - наоборот. РБА также может использовать количественное смягчение и ужесточение для влияния на условия кредитования, при этом первое является отрицательным для австралийского доллара, а второе - положительным для австралийского доллара.

Китай - крупнейший торговый партнер Австралии, поэтому состояние китайской экономики оказывает большое влияние на стоимость австралийского доллара (AUD). Когда дела в китайской экономике идут хорошо, она закупает больше сырья, товаров и услуг в Австралии, что повышает спрос на австралийский доллар и увеличивает его стоимость. Когда китайская экономика растет не так быстро, как ожидалось, все происходит наоборот. Поэтому положительные или отрицательные сюрпризы в данных о росте китайской экономики часто оказывают прямое влияние на австралийский доллар и пары с его участием.

Железная руда - крупнейший экспорт Австралии, составляющий, по данным 2021 года, $118 млрд в год, а основным направлением экспорта является Китай. Поэтому цена на железную руду может быть фактором, определяющим курс австралийского доллара. Как правило, если цена на железную руду растет, австралийский доллар также растет, поскольку совокупный спрос на валюту увеличивается. При падении цены на железную руду происходит обратное. Более высокие цены на железную руду приводят к увеличению вероятности положительного торгового баланса Австралии, что также является положительным фактором для австралийского доллара.

Торговый баланс, представляющий собой разницу между тем, что страна зарабатывает на экспорте, и тем, что она платит за импорт, - еще один фактор, который может повлиять на стоимость австралийского доллара. Если Австралия производит очень востребованные экспортные товары, то ее валюта будет дорожать за счет избыточного спроса, создаваемого иностранными покупателями, стремящимися приобрести ее экспорт, по сравнению с тем, что страна тратит на покупку импорта. Таким образом, положительный чистый торговый баланс укрепляет австралийский доллар, а отрицательный торговый баланс имеет обратный эффект.

-

22:33

Форекс сегодня: тарифы и NFP должны удерживать рынки в состоянии осторожности

Доллар США восстановил некоторую устойчивость и частично нивелировал недельную коррекцию в преддверии выхода ключевого отчета по рынку труда США и на фоне сохраняющейся неопределенности вокруг торговой политики Трампа.

Вот что вам нужно знать в пятницу, 7 февраля:

Индекс доллара США (DXY) смог отвоевать часть утраченных позиций благодаря незначительному отскоку доходности казначейских облигаций США и заминке в рискованных активах. Январский отчет по занятости в несельскохозяйственном секторе станет важным событием в конце недели, за ним последуют предварительный индекс потребительских настроений Мичигана и данные по оптовым запасам.

Восходящий импульс EUR/USD несколько ослаб, отступив к середине области 1,0300 на фоне улучшения настроя доллара США. Результаты торгового баланса Германии будут опубликованы вместе с речью де Гиндоса из ЕЦБ.

GBP/USD упала до трехдневных минимумов и вернулась в область 1,2360 на фоне снижения ставки Банком Англии и покупок доллара США. Ставка по ипотеке BBA, индекс цен на жилье Halifax и речь Пилла из Банка Англии будут опубликованы по ту сторону Ла-Манша.

USD/JPY продолжила снижение, повторно тестируя двухмесячные минимумы в области 151,80 на фоне интенсивного интереса к покупкам японской иены. Будут опубликованы данные по расходам домохозяйств, предварительный совпадающий индекс и индекс опережающих экономических индикаторов.

Недельное восстановление AUD/USD не достигло уровня 0,6300, вызвав коррекционное снижение в четверг на фоне широкомасштабного роста доллара США.

Дальнейшее ослабление привело к тому, что цены на американскую нефть WTI приблизились к ключевой зоне поддержки около $70,00 за баррель, или к новым пятинедельным минимумам.

Цены на золото прекратили свое пятимесячное бычье движение в четверг, попав под новое давление продаж на следующий день после достижения рекордного пика выше отметки $2 880 за тройскую унцию. Цены на серебро последовали за ними, значительно упав ниже отметки $32,00 за тройскую унцию.

-

22:21

Банк Мексики снизил ставки на 50 б.п. до 9,50%, как и ожидалось

- Снижение ставки Банка Мексики (Banxico) на 50 б.п. отражает осторожно оптимистичный прогноз по инфляции, обсуждалось возможное дополнительное снижение.

- Заместитель управляющего Джонатан Хит выступил за более консервативное снижение на 25 б.п., что подчеркивает внутренние разногласия.

- Центральный банк отмечает значительную волатильность MXN в ответ на переговоры по тарифам между США и Мексикой.

Банк Мексики (Banxico) снизил процентные ставки на 50 базисных пунктов (б.п.), как и ожидали аналитики, хотя решение не было единогласным, так как заместитель управляющего Джонатан Хит проголосовал за снижение ставки на 25 б.п.

Снижение ставки Banxico на фоне разногласий

Заявление по монетарной политике Banxico показало, что центральный банк может продолжить калибровку монетарной политики и рассмотреть дополнительное снижение на 50 б.п. на последующих заседаниях. По мнению совета, инфляционная среда позволит банку продолжить смягчение политики, хотя и сохраняя ограничительный настрой.

Совет управляющих мексиканского института добавил, что общая инфляция, как ожидается, достигнет целевого уровня Banxico в 3% в третьем квартале 2026 года. Согласно последним заявлениям, совет видит, что риски инфляции остаются склонными к повышению.

Что касается тарифов, совет признал, что мексиканский песо значительно обесценился и восстановился после того, как США и Мексика договорились приостановить тарифы.

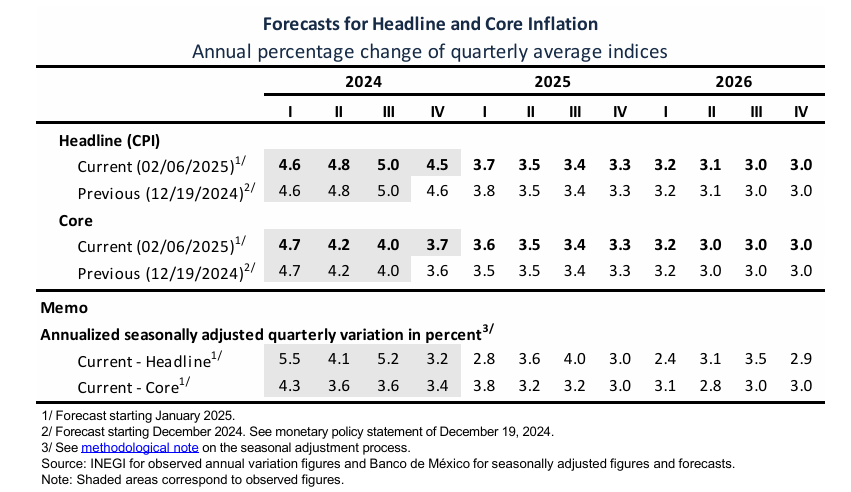

Прогнозы по инфляции

Источник: Banxico

Реакция USD/MXN на решение Banxico

Пара USD/MXN восстановила часть позиций после достижения дневного минимума 20,41 в преддверии решения, с диапазоном колебаний в пределах 20,45 – 20,55. Первым ключевым уровнем сопротивления, на который обращают внимание трейдеры, будет максимум 5 февраля на уровне 20,71, который, если будет преодолен, может открыть путь к тестированию максимума 17 января на уровне 20,90. С точки зрения снижения, если продавцы опустят курс ниже 50-дневной SMA на уровне 20,41, они могут направить его к 100-дневной SMA на уровне 20,22.

Банк Мексики FAQs

Банк Мексики, также известный как Banxico, является центральным банком страны. Его миссия заключается в поддержании курса валюты Мексики, мексиканского песо (MXN), и определении денежно-кредитной политики. Таким образом, его основной целью является поддержание низкой и стабильной инфляции в пределах целевых уровней – на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%.

Основным инструментом денежно-кредитной политики Банка Мексики является установление процентных ставок. Когда инфляция превышает целевой показатель, банк пытается обуздать ее, повышая ставки, что приводит к удорожанию заемных средств для домашних хозяйств и предприятий и, таким образом, к охлаждению экономики. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо. Разница в процентных ставках по отношению к доллару США или то, как банк Мексики, как ожидается, будет устанавливать процентные ставки по сравнению с Федеральной резервной системой (ФРС) США, является ключевым фактором.

Заседания Банка Мексики проходят восемь раз в год, и на его денежно-кредитную политику большое влияние оказывают решения Федеральной резервной системы (ФРС) США. Поэтому комитет по принятию решений центрального банка обычно собирается через неделю после ФРС. При этом Банк реагирует на меры денежно-кредитной политики, принимаемые Федеральной резервной системой, а иногда и предвосхищает их. Например, после пандемии Ковид-19, прежде чем ФРС повысила ставки, Банк Мексики сделал это первым, пытаясь снизить вероятность значительного обесценивания мексиканского песо (MXN) и предотвратить отток капитала, который мог бы дестабилизировать ситуацию в стране.

-

22:03

Мексика : , Central Bank Interest Rate совп. с прогнозом 9.5%

-

21:35

Доллар США с некоторыми завоеваниями после смешанных экономических данных в преддверии ключевого отчета по занятости

- Индекс доллара США остается ниже 108,00, так как смешанные экономические индикаторы вызывают опасения в преддверии пятничного отчета по занятости.

- ADP сообщает о более сильном, чем ожидалось, увеличении занятости в частном секторе в январе, в то время как количество первичных заявок на пособие по безработице также растет.

- Инвесторы ожидают предстоящие данные по количеству рабочих мест в несельскохозяйственном секторе, чтобы оценить будущие решения Федеральной резервной системы по монетарной политике.

Индекс доллара США (DXY), который измеряет стоимость доллара США (USD) по отношению к корзине валют, затрудняется удержать свои недавние достижения, торгуясь ниже 108,00 в четверг. Смешанные экономические данные США усиливают неопределенность в преддверии январского отчета по занятости, который выйдет в пятницу. Инвесторы остаются осторожными, так как сигналы с рынка труда дают противоречивые прогнозы: данные ADP показывают силу, в то время как количество заявок на пособие по безработице растет.

Ежедневный дайджест рыночных движений: Индекс доллара США остается слабым после смешанных данных

- ADP сообщает о более сильном, чем ожидалось, увеличении занятости в частном секторе на 183 000 в январе, превысив консенсус в 150 000.

- В четверг количество первичных заявок на пособие по безработице выросло до 219 000, превысив ожидания в 213 000 и увеличившись с прошлой недели, когда показатель составил 208 000, что сигнализирует о возможном ослаблении рынка труда.

- Количество продолжающихся заявок на пособие по безработице увеличилось до 1,886 миллиона, превысив прогноз в 1,87 миллиона и показатель прошлой недели в 1,858 миллиона.

- Инвесторы теперь сосредоточены на пятничном отчете по количеству рабочих мест в несельскохозяйственном секторе, который, как ожидается, покажет 170 000 новых рабочих мест в январе, по сравнению с 256 000 в декабре.

- Инструмент CME FedWatch показывает почти 90% вероятность того, что ФРС оставит ставки без изменений в марте, что укрепляет ожидания длительного удержания. Данные NFP будут определять темп рыночных ставок.

Технический прогноз DXY: Индикаторы показывают растущий медвежий импульс

Индекс доллара США затрудняется удержать недавние достижения, опускаясь ниже 20-дневной простой скользящей средней (SMA) на уровне 108,50. Индекс относительной силы (RSI) остается ниже 50, сигнализируя о растущем медвежьем импульсе. Теперь DXY готовится протестировать психологический уровень поддержки на 107,00, с увеличением понижательных рисков на фоне смешанных экономических данных, которые затрудняют ястребиный прогноз ФРС.

NFP FAQs

Данные о занятости без учета с/х сектора (NFP) являются частью ежемесячного отчета Бюро статистики труда США о занятости. Компонент "занятость без учета с/х сектора", в частности, отражает изменение числа занятых в США за предыдущий месяц, за исключением сельскохозяйственной отрасли.

Показатель числа занятых без учета с/х сектора может повлиять на решения Федеральной резервной системы, определяя, насколько успешно ФРС выполняет свои обязательства по обеспечению полной занятости и 2%-ной инфляции. Относительно высокий показатель числа занятых в несельскохозяйственном секторе означает, что больше людей имеют работу, зарабатывают больше денег и, следовательно, тратят больше. С другой стороны, относительно низкий уровень занятости без учета с/х сектора может означать, что людям трудно найти работу. ФРС, как правило, повышает процентные ставки для борьбы с высокой инфляцией, вызванной низким уровнем безработицы, и снижает их, чтобы справиться с застоем на рынке труда.

Данные по занятости в несельскохозяйственном секторе обычно положительно коррелируют с курсом доллара США. Это означает, что когда данные по занятости оказываются выше ожиданий, доллар США, как правило, растет, и наоборот, если они оказываются ниже. Данные NFP влияют на доллар США благодаря своему воздействию на инфляцию, ожидания в отношении денежно-кредитной политики и процентные ставки. Более высокие показатели NFP обычно означают, что Федеральная резервная система будет проводить более жесткую монетарную политику, поддерживая доллар США.

Показатели занятости в несельскохозяйственном секторе обычно имеют отрицательную корреляцию с ценой на золото. Это означает, что более высокие, чем ожидалось, данные по занятости окажут негативное влияние на цену золота, и наоборот. Более высокие показатели NFP обычно оказывают положительное влияние на стоимость доллара США, а золото, как и большинство основных сырьевых товаров, оценивается в долларах США. Если доллар США растет в цене, следовательно, для покупки унции золота требуется меньше долларов. Кроме того, более высокие процентные ставки (традиционно ассоциируемые с высокой занятостью) также снижают привлекательность золота как инвестиции по сравнению с наличными, где деньги, по крайней мере, зарабатывают проценты.

Данные по уровню занятости в несельскохозяйственном секторе - это лишь один из компонентов отчета по занятости, и он может быть заслонен другими компонентами. Иногда, когда показатель занятости в несельскохозяйственном секторе оказывается выше прогноза, а средний недельный заработок - ниже, чем ожидалось, рынок игнорирует потенциально инфляционный эффект заглавного показателя и интерпретирует падение заработков как дефляционное. Компоненты доли трудоспособного населения и среднего количества рабочих часов в неделю также могут влиять на реакцию рынка, но только в редких случаях, таких как мировой финансовый кризис.

-

21:01

Мексиканский песо растет в преддверии решения Банка Мексики

- Мексиканский песо отыгрывает два дня потерь, так как экономисты ожидают "крупное" снижение ставки Банка Мексики.

- Потенциальное снижение ставки Банка Мексики на 50 б.п. отражает замедление инфляции и сокращение экономики в Мексике.

- Сужение дифференциала процентных ставок с ФРС и мрачное потребительское доверие в Мексике могут повлиять на будущие валютные тренды.

Мексиканский песо (MXN) укрепился в ходе североамериканской сессии, так как трейдеры готовятся к первому решению по монетарной политике Банка Мексики (Banxico) в 2025 году. На момент написания статьи пара USD/MXN торгуется на уровне 20,51, с понижением на 0,19%.

Согласно опросу Reuters, ожидается, что Банк Мексики снизит ставки на 50 базисных пунктов, с 10% до 9,50%. Последние данные по инфляции в Мексике за первые пятнадцать дней января достигли целевого уровня Центрального банка в 3% плюс-минус 1%, что указывает на снижение цен.

Кроме того, экономика сократилась в последнем квартале 2024 года впервые за более чем три года. Глава Банка Мексики Виктория Родригес Сеха заявила, что банк рассмотрит возможность снижения ставок более чем на 25 базисных пунктов на первых заседаниях года.

Дифференциал процентных ставок между Банком Мексики и Федеральной резервной системой (ФРС) сократится с 5,50% до всего 5%. Кроме того, частные экономисты оценивают, что Центральный банк Мексики снизит процентные ставки до 8,50%, в то время как ФРС, как ожидается, останется на паузе, пока чиновники оценивают торговую политику президента США Дональда Трампа.

Что касается данных, потребительское доверие в Мексике ухудшилось третий месяц подряд, так как потребители стали пессимистичнее относиться к экономическим перспективам на год. В то же время, количество американцев, подающих заявки на пособие по безработице, превысило прогнозы и показатели предыдущей недели.

Трейдеры пары USD/MXN будут следить за решением Банка Мексики в 22:00 мск. Наряду с этим, чиновники ФРС выступят с комментариями.

Ежедневный дайджест движущих сил рынка: Мексиканский песо ожидает решения Банка Мексики для определения направления

- Причины снижения ставок Банка Мексики обусловлены инфляцией за середину января, которая составила 3,69% г/г, что является самым низким уровнем с 2021 года, после достижения двухдесятилетнего максимума выше 8% в 2022 году. Кроме того, валовой внутренний продукт (ВВП) за 4 квартал 2024 года сократился на -0,6% кв/кв, что стало первым квартальным сокращением за более чем три года.

- INEGI сообщил, что потребительское доверие в Мексике в январе снизилось с 47 до 46,7. Опрос показал, что мексиканцы стали более пессимистично оценивать текущую экономическую ситуацию и ее перспективы на следующие 12 месяцев.

- Первичные заявки на пособие по безработице в США не оправдали ожиданий за неделю, закончившуюся 1 февраля. Количество американцев, подающих заявки на пособие по безработице, увеличилось на 219 тыс., по сравнению с 208 тыс. на предыдущей неделе и превысило прогнозы в 213 тыс.

- Торговые споры между США и Мексикой остаются в центре внимания. Хотя страны нашли общий язык, трейдерам пары USD/MXN следует знать, что существует 30-дневная пауза, и напряженность может возрасти к концу февраля.

- Фьючерсы на ставку по федеральным фондам закладывают в цены смягчение на 47,5 базисных пунктов (б.п.) со стороны Федеральной резервной системы в 2025 году.

Технические перспективы USD/MXN: Мексиканский песо укрепляется, так как USD/MXN падает ниже 20,50

Восходящий тренд пары USD/MXN остается в силе, несмотря на текущий откат. Покупатели, похоже, опираются на 50-дневную простую скользящую среднюю (SMA) на уровне 20,41, которая нашла поддержку, не позволяя паре протестировать ключевые уровни поддержки.

В краткосрочной перспективе моментум стал медвежьим, о чем свидетельствует индекс относительной силы (RSI). Если пара USD/MXN упадет ниже 50-дневной SMA, продавцы могут бросить вызов 100-дневной SMA на уровне 20,22. Как только этот уровень будет преодолен, дальнейшее снижение возможно, и пара может протестировать уровень 20,00.

С другой стороны, и наиболее вероятный сценарий, если пара USD/MXN поднимется выше 20,50, ожидайте тестирования дневного пика 17 января на уровне 20,90, а затем тестирования уровня 21,00 и максимума с начала года (YTD) на уровне 21,29.

Мексиканский песо FAQs

Мексиканский песо (MXN) является наиболее торгуемой валютой среди латиноамериканских аналогов. Его стоимость в целом определяется состоянием мексиканской экономики, политикой центрального банка страны, объемом иностранных инвестиций в страну и даже объемом денежных переводов, отправляемых мексиканцами, которые живут за границей, особенно в Соединенных Штатах. Геополитические тенденции также могут повлиять на MXN: например, процесс переориентации или решение некоторых фирм перенести производственные мощности и цепочки поставок поближе к своим родным странам также рассматривается как катализатор для мексиканской валюты, поскольку страна считается ключевым производственным центром на американском континенте. Еще одним катализатором роста MXN являются цены на нефть, поскольку Мексика является ключевым экспортером этого товара.

Основной целью центрального банка Мексики, также известного как Banxico, является поддержание инфляции на низком и стабильном уровне (на уровне или близко к целевому показателю в 3%, что является средней точкой в допустимом диапазоне от 2% до 4%). С этой целью банк устанавливает соответствующий уровень процентных ставок. Когда инфляция становится слишком высокой, Banxico пытается обуздать ее, повышая процентные ставки, что удорожает заемные средства для домашних хозяйств и предприятий, тем самым снижая спрос и экономику в целом. Более высокие процентные ставки в целом позитивны для мексиканского песо, поскольку они приводят к повышению доходности, что делает страну более привлекательной для инвесторов. Напротив, более низкие процентные ставки, как правило, ослабляют мексиканский песо.

Выход макроэкономических данных является ключевым фактором для оценки состояния экономики и может оказать влияние на динамику курса мексиканского песо (MXN). Сильная мексиканская экономика, основанная на высоких темпах роста, низком уровне безработицы и высоком уровне доверия, благоприятна для MXN. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Мексики (Banxico) повысить процентные ставки, особенно если эта сила экономики сопровождается высокой инфляцией. Однако если экономические данные будут слабыми, MXN, скорее всего, обесценится.

Как валюта развивающихся рынков, мексиканский песо (MXN) имеет тенденцию к росту в периоды повышения интереса к риску, когда инвесторы считают, что широкие рыночные риски низки, и поэтому стремятся к инвестициям, сопряженным с более высоким риском. И наоборот, MXN имеет тенденцию к ослаблению в периоды рыночной турбулентности или экономической неопределенности, поскольку инвесторы склонны продавать высокорискованные активы и бежать в более стабильные безопасные убежища.

-

19:36

США , 4-Week Bill Auction: 4.25%

-

19:08

Анализ EUR/USD: быки делают паузу, пара отступает к 20-дневной SMA

- EUR/USD падает в четверг, опускаясь до 1,0355 после недавнего роста.

- После роста выше 20-дневной SMA в начале недели, пара сталкивается с новым давлением продаж, и продавцы могут проверить ее силу.

- Потеря приведет пару к уровню 1,0300.

Пара EUR/USD отступила в четверг, снизившись на 0,45% до 1,0370, так как бычий импульс угас. После подъема выше 20-дневной простой скользящей средней (SMA) в начале недели, пара теперь сталкивается с новым медвежьим давлением, и продавцы пытаются вернуть ее к этому ключевому уровню поддержки. Однако общий прогноз остается медвежьим, так как пара находится значительно ниже 100- и 200-дневной SMA, которые находятся в районе 1,0600 и 1,0700.

Технические индикаторы указывают на ослабление бычьего импульса. Индекс относительной силы (RSI) резко снизился до 49, переместившись в отрицательную территорию, сигнализируя о том, что восходящий импульс теряет силу. Между тем, гистограмма индикатора схождения/расхождения скользящих средних (MACD) остается плоской с зелеными барами, указывая на неопределенность в настроениях на рынке.

Если давление продаж сохранится, EUR/USD может протестировать 20-дневную SMA, которая в настоящее время находится около 1,0360. Прорыв ниже этого уровня откроет дверь для дальнейшего снижения к 1,0300. С другой стороны, если покупатели вернут контроль, сопротивление находится на уровне 1,0400, за которым следует ключевая зона 1,0450. На данный момент краткосрочный прогноз зависит от того, сможет ли пара удержаться выше своей 20-дневной SMA.

Дневной график EUR/USD

-

18:33

США : января 31, Изменение запасов газа от EIA -174B ниже прогноза -167B

-

18:08

GBP/USD резко упала, так как Банк Англии единогласно снизил ставку

- GBP/USD падает на 0,93%, достигнув сессионного минимума 1,2359 после неожиданного решения Банка Англии по ставке.

- Голубиная позиция Банка Англии усиливается на фоне прогнозов значительного смягчения к концу 2025 года, вызывая реакцию рынка.

- Контраст в политике ФРС и Банка Англии, вероятно, будет способствовать укреплению доллара США.

Фунт стерлингов упал в ходе североамериканской сессии в четверг, снизившись на 0,79% после того, как Банк Англии (BoE) снизил учетную ставку на 25 базисных пунктов. Таким образом, GBP/USD упал ниже 1,2400 и достиг дневного минимума 1,2359. На момент написания статьи пара торгуется на уровне 1,2405.

GBP/USD падает ниже 1,2400 после неожиданного снижения ставки Банком Англии на 25 базисных пунктов

Как и ожидалось, Банк Англии снизил ставки до 4,50%, хотя это было неожиданно. Два члена проголосовали за снижение ставки на «больший размер», и одним из них была Кэтрин Манн, одна из ястребиных членов. После решения Центрального банка Великобритании инвесторы поспешили заложить в цену 65 базисных пунктов (б.п.) смягчения к концу 2025 года.

Кроме того, Банк Англии обновил свои прогнозы. Ожидается, что британская экономика вырастет на 0,75%, а инфляция увеличится с 2,5% до 3,7%. Глава Банка Англии Эндрю Бейли сказал, что надеется на дальнейшее снижение ставок, но решения будут приниматься «от заседания к заседанию». Он добавил, что, хотя общая инфляция немного выросла, он видит «продолжающееся постепенное ослабление базового инфляционного давления».

За океаном, количество первичных заявок на пособие по безработице в США не оправдало ожиданий за неделю, закончившуюся 1 февраля. Число американцев, подающих заявки на пособие по безработице, увеличилось на 219 тыс., по сравнению с 208 тыс. на предыдущей неделе и превысило прогнозы в 213 тыс.

Учитывая этот фон, дальнейшее снижение GBP/USD представляется вероятным. Ожидается, что Федеральная резервная система оставит ставки без изменений, в то время как Банк Англии продолжит смягчение политики. Таким образом, дивергенция между центральными банками может принести пользу доллару США.

Экономическая повестка Великобритании будет включать выступления представителей Банка Англии на этой неделе. В США данные по занятости в несельскохозяйственном секторе за январь и выступления представителей ФРС могут определить направление движения GBP/USD.

Прогноз по GBP/USD: технические перспективы

После решения Банка Англии GBP/USD достигла трехдневного минимума 1,2359, прежде чем восстановить часть позиций. Тем не менее, неспособность преодолеть 50-дневную простую скользящую среднюю (SMA) на уровне 1,2497 открыла путь для дальнейшего снижения. Ежедневное закрытие ниже 1,2400 изменит тренд на нисходящий и откроет путь к тестированию минимума 3 февраля на уровне 1,2248.

С другой стороны, если GBP/USD останется выше 1,2400, покупатели должны преодолеть 50-дневную SMA, чтобы протестировать отметку 1,2500 в ближайшей перспективе.

ЦЕНА Британский фунт стерлингов Сегодня

В таблице ниже показано процентное изменение курса Британский фунт стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Курс Британский фунт стерлингов был самым сильным в паре с Британский фунт стерлингов.

USD EUR GBP JPY CAD AUD NZD CHF USD 0.34% 0.77% -0.46% 0.18% 0.33% 0.52% 0.46% EUR -0.34% 0.43% -0.80% -0.16% -0.01% 0.18% 0.10% GBP -0.77% -0.43% -1.24% -0.59% -0.44% -0.24% -0.31% JPY 0.46% 0.80% 1.24% 0.65% 0.81% 0.96% 0.93% CAD -0.18% 0.16% 0.59% -0.65% 0.16% 0.34% 0.29% AUD -0.33% 0.01% 0.44% -0.81% -0.16% 0.19% 0.11% NZD -0.52% -0.18% 0.24% -0.96% -0.34% -0.19% -0.06% CHF -0.46% -0.10% 0.31% -0.93% -0.29% -0.11% 0.06% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Британский фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к Доллар США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).

-

18:04

Канада : Январь, Индекс деловой активности Ivey 47.1 ниже прогноза 53

-

17:06

Пара EUR/GBP подскочила к отметке 0,8380 после голубиного решения Банка Англии по процентной ставке

- EUR/GBP обновляет недельный максимум около 0,8380 после того, как Банк Англии снизил процентные ставки на 25 б.п. до 4,5%, как и ожидалось.

- Удивительно, но представитель Банка Англии Кэтрин Манн поддержала более значительное, чем обычно, снижение процентной ставки на 50 б.п.

- Банк Англии ожидает временного роста ценового давления из-за повышения цен на энергоносители.

Пара EUR/GBP растет и достигает нового недельного максимума около 0,8380 на североамериканской сессии в четверг. Кросс укрепляется, так как инвесторы избавляются от фунта стерлингов (GBP) после решения Банка Англии (BoE) по монетарной политике, в котором центральный банк снизил ключевые ставки заимствования на 25 базисных пунктов (б.п.) до 4,5%.

Трейдеры уже заложили в цены решение о снижении ставки на 25 б.п., но с разделением голосов 8-1. Однако все члены Комитета по монетарной политике (MPC) поддержали снижение процентной ставки, и двое из них (Свати Дингра и Кэтрин Манн) выступили за более значительное снижение на 50 б.п. Инвесторы были шокированы, увидев поддержку Кэтрин Манн более значительного, чем обычно, снижения ставки, так как она была известна как ястреб.

Помимо ультраголубиного тона MPC, пересмотренные в сторону понижения прогнозы валового внутреннего продукта (ВВП) также оказали давление на британскую валюту. В отчете по монетарной политике Банка Англии говорится, что центральный банк прогнозирует снижение темпов роста экономики Великобритании на 0,1% в последнем квартале 2024 года по сравнению с прогнозируемым в ноябре ростом на 0,3%. Центральный банк также пересмотрел рост ВВП за текущий квартал в сторону понижения до 0,1% с 0,4%.

Похоже, что переход Кэтрин Манн от жесткой позиции к ультраголубиной вызван слабым экономическим прогнозом.

Между тем, Банк Англии ожидает временного ускорения основного индекса потребительских цен (CPI) до 3,7% перед возвращением к целевому уровню 2% из-за роста цен на энергоносители.

Что касается евро (EUR), то прогноз по единой валюте ослаб, так как представитель ЕЦБ и глава Банка Португалии Марио Сентено заявил в интервью Reuters в среду, что процентные ставки могут опуститься ниже нейтрального уровня "скорее раньше, чем позже". Голубиные замечания Сентено из ЕЦБ основывались на предположении, что экономика еврозоны не в состоянии удерживать инфляцию около целевого уровня центрального банка в 2%.

-

16:55

США: Первичные заявки на пособие по безработице выросли до 219K на прошлой неделе

- Первичные заявки на пособие по безработице превысили консенсус-прогноз и составили 219 тыс.

- Продолжающиеся заявки на пособие по безработице выросли до 1,886 млн на неделе, закончившейся 25 января.

Количество новых заявок на пособие по безработице в США увеличилось до 219 тыс. на неделе, закончившейся 1 февраля, как сообщило Министерство труда США (DoL) в четверг. Этот показатель не оправдал первоначальные прогнозы и оказался выше пересмотренного значения предыдущей недели в 208 тыс. (с 207 тыс.).

В отчете также отмечен сезонно скорректированный уровень застрахованной безработицы в 1,2%, в то время как четырехнедельная скользящая средняя выросла до 216,75 тыс., что на 4 тыс. больше по сравнению с пересмотренным средним значением предыдущей недели.

Кроме того, продолжающиеся заявки на пособие по безработице увеличились на 36 тыс. и достигли 1,886 млн на неделе, закончившейся 25 января.

Реакция рынка

Индекс доллара США (DXY) сохраняет бычий настрой выше отметки 108,00, прерывая трехдневную негативную серию.

-

16:46

GBP/USD продолжает падение после ожидаемого снижения ставки Банком Англии - Scotiabank

Фунт стерлингов (GBP) снизился после решения Банка Англии по ставке, отмечает главный валютный стратег Scotiabank Шон Осборн.

GBP/USD показывает низкую динамику сегодня

"Процентная ставка была снижена на 25 б.п. до 4,50%, как и ожидалось, но два члена Комитета по денежно-кредитной политике проголосовали за снижение на 50 б.п. — один из них Манн, который обычно придерживается более ястребиной позиции. Доходность облигаций Великобритании снизилась, и свопы оценивают немного больший риск смягчения. Глава Банка Англии Бейли заявил, что Банк будет следовать 'постепенному и осторожному подходу к снижению ставок.'"

"GBP торговался сдержанно перед решением Банка Англии по ставке после того, как индекс деловой активности в строительном секторе за январь показал резкое и неожиданное снижение до 48,1. Прогнозировалось небольшое улучшение по сравнению с декабрьским значением 53,3."

"GBP торговался слабо на сессии, снизившись ниже поддержки 40-дневной MA (1,2441) до уровня около 1,24. Краткосрочные ценовые движения указывают на формирование незначительного пика, по крайней мере, вчера на уровне 1,2550. Коррекционные потери тестируют поддержку в середине 1,23 на момент написания."

-

16:41

EUR/USD: игнорирует более сильные данные по производственным заказам в Германии - Scotiabank

Данные по производственным заказам в Германии за декабрь выросли на 6,9% за месяц, против ожиданий роста на 2,0%, отмечает главный стратег по валютным рынкам Scotiabank Шон Осборн.

EUR снижается сегодня

"Эта серия данных была нестабильной в последние несколько месяцев, и заказы за IV квартал в целом были на одном уровне. Тем не менее, скачок в конце года, наряду с данными опросов, предполагает, что промышленный сектор может стабилизироваться, хотя и на относительно слабом уровне. Риски тарифов, затраты на энергоносители и неопределенности вокруг выборов в следующем месяце могут удерживать тенденции активности на относительно низком уровне в начале этого года."

"Спотовая цена достигла пика чуть ниже 1,0450 вчера. Потери в EUR с тех пор кажутся коррекционными и могут немного увеличиться после роста, наблюдавшегося ранее на этой неделе. Поддержка находится на 1,0290/00."

-

16:38

CAD: спреды остаются серьезным препятствием для более сильного отскока - Scotiabank

Ослабленный CAD отражает общий тренд среди основных валют против в целом более высокого USD в ходе сессии. В краткосрочной перспективе вероятна торговля в диапазоне; остается много неопределенности, и трудно представить, что CAD значительно улучшится в данный момент, отмечает главный валютный стратег Scotiabank Шон Осборн.

CAD снижается на день

"За последние 15 лет редкие случаи, когда USDCAD поднимался выше области 1,45, были отличными уровнями для продажи USD. В предыдущие два случая, когда USD достигал области 1,47 после короткой, резкой распродажи CAD, USD был значительно ниже всего через три месяца (USD снизился на 7,5% в 2020 году и более чем на 10% в 2016 году)."

"В обоих случаях спреды между США и Канадой были значительно уже, чем сейчас (направляясь к паритету или уже достигнув его). CAD все еще может подняться, если риски тарифов будут полностью исключены из прогноза в ближайшие несколько недель. Позиционирование остается сильно коротким по CAD, что предполагает возможность значительного сжатия, если торговые новости внезапно улучшатся. Но дефицит доходности CAD остается серьезным препятствием для значительного отскока в данный момент."

"Резкое падение USD с пика в понедельник может стабилизироваться. Краткосрочные ценовые сигналы указывают на незначительный минимум/разворот, так как потери USDCAD стабилизировались в верхней зоне 1,42 вчера. Внутридневное сопротивление должно развиться в районе 1,4375/80 (40-дневная MA), но спот может немного больше корректироваться и отыгрывать резкое падение, наблюдавшееся ранее на этой неделе. Если USD восстановит уровень 1,44, эта коррекция может продолжиться до 1,4450/75. Поддержка находится на уровне 1,4260/70."

-

16:34

США : января 24, Число повторных заявок на пособия по безработице 1.886M выше ожиданий 1.87M

-

16:34

США : января 31, Первичные заявки на пособия по безработице 219K выше ожиданий 213K

-

16:34

США : 4Q, Затраты на единицу рабочей силы 3% ниже прогноза 3.8%

-

16:33

США : января 31, Усредненное 4-недельное значение первичных обращений за пособием по безработице 216.75K против 212.5K ранее

-

16:26

USD умеренно укрепляется - Scotiabank

Доллар США (USD) торгуется с небольшим повышением этим утром, частично отыгрывая трехдневные потери после тарифных потрясений в начале недели, отмечает главный валютный стратег Scotiabank Шон Осборн.

USD торгуется в основном с укреплением в условиях спокойной торговли

"Рынки в целом настроены конструктивно, глобальные акции в основном торгуются в зеленой зоне. FTSE показал лучшие результаты в ожидании снижения ставок на сегодняшнем заседании Банка Англии, что также объясняет общее отставание GBP в ходе сессии. JPY сопротивляется росту USD и торгуется более или менее без изменений за день."

"Глава Банка Японии Тамура предположил, что ставка должна вырасти как минимум до 1% к началу 2026 года, что в значительной степени отражает рыночное ценообразование. Рост USD отражает умеренно более высокую доходность по сравнению с основными конкурентами на данный момент. Министр финансов Бессент заявил, что администрация Трампа сосредоточена на снижении долгосрочных ставок, что предполагает, что президент не будет пытаться склонить ФРС к снижению ставки."

"Сегодня утром предстоит обработать еще немного данных, и рынки могут медленно возвращаться к макроэкономическим событиям в преддверии завтрашних данных по NFP, поскольку риски заголовков снижаются. Ожидается, что решение Банка Мексики в 14ET приведет к снижению ставки на 50 б.п., что снизит ставку до 9,50% и премию по сравнению с целевой ставкой по федеральным фондам до 500 б.п. Рынки могут быть чувствительны к заявлениям, поскольку подушка ставок для MXN истончается."

-

16:08

GBP/JPY падает до 188,40, так как все члены Банка Англии поддерживают снижение процентной ставки на 25 базисных пунктов

- GBP/JPY быстро падает к отметке 188,40, так как два члена Комитета по денежно-кредитной политике Банка Англии высказались за значительное снижение процентных ставок.

- Банк Англии ожидает временного роста инфляции перед возвращением к уровню 2% из-за роста цен на энергоносители.

- Тамура из Банка Японии считает, что процентные ставки вырастут как минимум до 1% во второй половине финансового года, начинающегося в апреле.

Пара GBP/JPY сталкивается с интенсивной распродажей и резко падает к 188,40 на североамериканской сессии в четверг, что является самым низким уровнем за два месяца. Кросс обрушивается после заседания по денежно-кредитной политике Банка Англии (BoE), на котором центральный банк снизил ключевые ставки заимствования на 25 базисных пунктов (б.п.) до 4,5%.

ЦЕНА Британский фунт стерлингов Сегодня

В таблице ниже показано процентное изменение курса Британский фунт стерлингов (GBP) по отношению к перечисленным основным валютам за сегодня. Курс Британский фунт стерлингов был самым сильным в паре с Британский фунт стерлингов.

USD EUR GBP JPY CAD AUD NZD CHF USD 0.45% 1.05% -0.14% 0.25% 0.42% 0.59% 0.51% EUR -0.45% 0.61% -0.60% -0.19% -0.02% 0.15% 0.04% GBP -1.05% -0.61% -1.21% -0.80% -0.63% -0.46% -0.55% JPY 0.14% 0.60% 1.21% 0.38% 0.57% 0.71% 0.65% CAD -0.25% 0.19% 0.80% -0.38% 0.18% 0.34% 0.26% AUD -0.42% 0.02% 0.63% -0.57% -0.18% 0.17% 0.06% NZD -0.59% -0.15% 0.46% -0.71% -0.34% -0.17% -0.08% CHF -0.51% -0.04% 0.55% -0.65% -0.26% -0.06% 0.08% Тепловая карта показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать Британский фунт стерлингов из левой колонки и двигаться вдоль горизонтальной линии к Доллар США, то процентное изменение, отображаемое в поле, будет представлять GBP (базовая валюта)/USD (валюта котировки).

Ожидалось, что BoE снизит процентные ставки, но с разделением голосов 8-1. Однако результаты заседания показали, что все члены Комитета по денежно-кредитной политике (MPC) поддержали решение о снижении процентной ставки. Более того, два члена поддержали более значительное снижение на 50 б.п.

Участники рынка сочли поддержку членов BoE значительного снижения процентных ставок голубиным сигналом для перспектив денежно-кредитной политики. Однако глава BoE Эндрю Бейли дал осторожный и постепенный подход к снижению ставок на фоне ожиданий, что индекс потребительских цен (CPI) в Великобритании может временно ускориться до 3,7% перед возобновлением нисходящего движения к целевому уровню центрального банка в 2%.

Эндрю Бейли воздержался от обязательств по заранее установленному пути снижения ставок. Однако участники рынка повысили голубиные ожидания, что BoE снизит ставки еще три раза в этом году. До заседания BoE трейдеры полностью заложили в цены два снижения ставок на весь год после заседания по денежно-кредитной политике в четверг.

Тем временем японская иена (JPY) демонстрирует сильные результаты по всему спектру рынка на фоне растущих ожиданий, что Банк Японии (BoJ) еще больше повысит процентные ставки в этом году. Ястребиные ожидания в отношении BoJ усиливаются после того, как член правления Наоки Тамура заявил, что процентные ставки должны быть повышены до как минимум 1% во второй половине финансового года, начинающегося в апреле, сообщает Reuters. Ястребиные прогнозы Тамуры основывались на предположении, что широкомасштабное повышение заработной платы усилит ценовое давление.

-

16:04

Россия : , Международные резервы Банка России ($) $620.8B против $619.7B ранее

-

15:52

Выступление Бейли: Приверженность правительства долгосрочным структурным реформам поможет укрепить доверие

Глава Банка Англии (BoE) Эндрю Бейли рассказывает о перспективах политики и отвечает на вопросы прессы после решения снизить учетную ставку на 25 базисных пунктов (б.п.) на февральском заседании.

Ключевые цитаты

"Было много споров о слове "осторожный"."

"Мы продолжаем использовать "постепенный", потому что нам все еще нужно увидеть дезинфляцию."

"Можно сделать вывод, что производительность значительно ухудшилась."

"Было бы необычно, если бы ситуация с низкой производительностью сохранилась."

"Программа роста правительства не будет реализована быстро, но мы поддерживаем."

"Приверженность правительства долгосрочным структурным реформам поможет укрепить уверенность."

-

15:43

Выступление Бейли: Потребители стали более внимательны к ценам и сдерживают расходы

Глава Банка Англии (BoE) Эндрю Бейли рассказывает о перспективах политики и отвечает на вопросы прессы после решения о снижении учетной ставки на 25 базисных пунктов (б.п.) на февральском заседании.

Ключевые цитаты

"Денежно-кредитная политика не может предотвратить краткосрочные влияния на общую инфляцию, и не должна реагировать на факторы, которые исчезнут к моменту, когда политика начнет действовать."

"Краткосрочный рост инфляции вносит дополнительную неопределенность в краткосрочные перспективы инфляции."

"Достаточно уверены, что рост инфляции будет временным."

"Рынок труда охлаждается."

"Контекст ослабления экономической активности."

"Данные свидетельствуют о том, что фирмы неохотно перекладывают затраты на потребительские цены."

"Существенная неопределенность относительно того, в какой степени слабая экономика обусловлена спросом или предложением."

"Потребители более чувствительны к ценам и сдерживают расходы."

"Неясно, какую форму примут глобальные торговые политики."

"Мы должны оценить на будущих заседаниях, ослабевают ли базовые инфляционные давления достаточно, чтобы позволить дальнейшие сокращения."

"Банковская ставка не находится на заранее установленной траектории."

"Мы должны действовать осторожно."

Фунт стерлингов FAQs

Фунт стерлингов (GBP) - старейшая валюта в мире (886 год нашей эры) и официальная валюта Соединенного Королевства. По данным на 2022 год, это четвертая по объему торговли иностранная валюта (FX) в мире, на ее долю приходится 12% всех транзакций, в среднем 630 млрд долларов в день. Его ключевыми торговыми парами являются GBP/USD, или "Кабель" (Cable), на долю которой приходится 11% валютного рынка, GBP/JPY, или "Дракон", как его называют трейдеры (3%), и EUR/GBP (2%). За эмиссию фунта отвечает Банк Англии.

Единственным наиболее важным фактором, влияющим на стоимость фунта стерлингов, является денежно-кредитная политика, проводимая Банком Англии. Банк Англии основывает свои решения на том, достиг ли он своей основной цели “ценовой стабильности” – устойчивого уровня инфляции в районе 2%. Основным инструментом для достижения этой цели является корректировка процентных ставок. Когда инфляция становится слишком высокой, Банк Англии пытается обуздать ее, повышая процентные ставки, что удорожает доступ к кредитам для населения и предприятий. В целом, это позитивно для фунта стерлингов, поскольку более высокие процентные ставки делают Великобританию более привлекательным местом для размещения своих денег мировыми инвесторами. Когда инфляция падает слишком низко, это является признаком замедления экономического роста. В этом сценарии Банк Англии рассмотрит возможность снижения процентных ставок для удешевления кредитов, чтобы предприятия занимали больше средств для инвестирования в проекты, способствующие росту.

Выходящие данные отражают состояние экономики и могут повлиять на стоимость фунта стерлингов. Такие показатели, как ВВП, индекс PMI для производственной сферы и сферы услуг, а также уровень занятости, могут повлиять на курс фунта. Сильная экономика благоприятно сказывается на стерлинге. Она не только привлекает больше иностранных инвестиций, но и может побудить Банк Англии повысить процентные ставки, что напрямую укрепит фунт. В противном случае, если экономические данные будут слабыми, фунт стерлингов, скорее всего, упадет.

Еще одним важным релизом для фунта стерлингов является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные экспортные товары, ее валюта выигрывает исключительно за счет дополнительного спроса со стороны иностранных покупателей, стремящихся приобрести эти товары. Поэтому положительный чистый торговый баланс укрепляет валюту, и наоборот.

-

15:36

Речь Бейли: Мы ожидаем, что сможем еще больше снизить банковскую ставку

Глава Банка Англии (BoE) Эндрю Бейли рассказывает о перспективах политики и отвечает на вопросы прессы после решения о снижении учетной ставки на 25 базисных пунктов (б.п.) на февральском заседании

Ключевые цитаты

"Мы ожидаем, что сможем еще больше снизить банковскую ставку, но будем оценивать на каждом заседании, насколько и как быстро это делать"

"Дорога впереди будет с ухабами"

"За ростом общей инфляции стоит продолжительное, постепенное ослабление базовых инфляционных давлений"

"Это фон для нашего отказа от жесткости и для нашего сегодняшнего решения"

"Предстоящий рост инфляции почти полностью обусловлен факторами, не связанными напрямую с давлением в экономике Великобритании"

"Мы ожидаем, что эти факторы будут временными"

Банк Англии FAQs

Банк Англии (BoE) определяет денежно-кредитную политику Соединенного Королевства. Его основной целью является достижение "ценовой стабильности", или устойчивого уровня инфляции в 2%. Его инструментом для достижения этой цели является корректировка базовых кредитных ставок. Банк Англии устанавливает ставку, по которой он предоставляет кредиты коммерческим банкам, а банки кредитуют друг друга, определяя уровень процентных ставок в экономике в целом. Это также влияет на стоимость фунта стерлингов (GBP).

Когда инфляция превышает целевой показатель Банка Англии, он реагирует повышением процентных ставок, что удорожает доступ к кредитам для населения и компаний. Это позитивно для фунта стерлингов, поскольку более высокие процентные ставки делают Великобританию более привлекательным местом для размещения денег международными инвесторами. Когда инфляция падает ниже целевого уровня, это является признаком замедления экономического роста, и Банк Англии рассмотрит возможность снижения процентных ставок для удешевления кредитов в надежде, что компании будут занимать средства для инвестирования в проекты, способствующие экономическому росту. Смягчение политики ЦБ является негативным фактором для фунта стерлингов.

В экстренных ситуациях Банк Англии может применить политику под названием "Количественное смягчение" (QE). QE - это процесс, в ходе которого Банк Англии существенно увеличивает поток кредитов в застоявшейся финансовой системе. QE - это крайняя мера, когда снижение процентных ставок не приводит к необходимому результату. В процессе QE Банк Англии печатает деньги для покупки активов - обычно государственных или корпоративных облигаций с рейтингом ААА - у банков и других финансовых учреждений. QE обычно приводит к ослаблению фунта стерлингов.

Количественное ужесточение (QT) - это обратная сторона QE, применяемая, когда экономика укрепляется и инфляция начинает расти. В то время как при QE Банк Англии покупает государственные и корпоративные облигации у финансовых учреждений, чтобы стимулировать их к кредитованию; при QT Банк Англии прекращает покупать новые облигации и перестает реинвестировать основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе фунта стерлингов.

-

15:34

США : Январь, Индекс сокращения рабочих мест от Challenger (г/г) 49.795K против 38.792K ранее

-

15:08

Великобритания : , Протокол Банка Англии: голоса за повышение ставки совп. с прогнозом 0

-

15:06

Доллар США отскочил от поддержки после смягчения позиции президента Трампа

- Доллар США начинает восстанавливаться против большинства основных конкурентов в пространстве G10.

- Президент США Трамп сделал несколько смягчающих комментариев и заявлений, смягчив тон бегства от риска на рынках.

- Индекс доллара США (DXY) пытается вернуться выше отметки 108,00.

Индекс доллара США (DXY), который отслеживает динамику доллара США по отношению к шести основным валютам, поднимается на европейской торговой сессии в четверг, торгуясь чуть ниже отметки 108,00 на момент написания. Движение происходит после комментариев президента США Дональда Трампа, который заявил о своих намерениях взять под контроль Газу и заключить ядерное соглашение с Ираном. Кроме того, администрация Трампа, вероятно, представит план по прекращению войны в Украине на этой или следующей неделе.

На фронте экономических данных комментарии министра финансов США Скотта Бессента вызвали некоторую поддержку доходности казначейских облигаций США. Бессент заявил, что администрация Трампа хочет снизить доходность 10-летних казначейских облигаций, а не базовую краткосрочную процентную ставку Федеральной резервной системы (ФРС), сообщает Bloomberg. В этот четверг ожидаются еженедельные данные по заявкам на пособие по безработице в США, а в пятницу выйдет отчет по занятости в несельскохозяйственном секторе (NFP).

Ежедневный дайджест рыночных движений: Банк Англии привлекает внимание

- Банк Англии (BoE) опубликовал свое решение по денежно-кредитной политике. Как и ожидалось, ставка была снижена на 25 базисных пунктов (б.п.) до 4,50% с 4,75%. Голоса распределились следующим образом: 7 за снижение ставки на 25 базисных пунктов против 2 голосов за снижение на 50 базисных пунктов.

- В 12:30 по Гринвичу ожидаются данные по сокращению рабочих мест от Challenger за январь. Прогноз отсутствует, предыдущий показатель составил 38 792.

- В 13:30 по Гринвичу ожидаются данные по заявкам на пособие по безработице в США за неделю, закончившуюся 31 января.

- Ожидается, что первичные заявки увеличатся до 213 000 с 207 000 на прошлой неделе.

- Ожидается, что продолжающиеся заявки вырастут до 1,87 миллиона с 1,858 миллиона.

- В 19:30 по Гринвичу управляющий Федеральной резервной системы Кристофер Уоллер примет участие в обсуждении будущих платежей в Центре геоэкономики, организованном Атлантическим советом в Вашингтоне, округ Колумбия.

- Президент Федерального резервного банка Сан-Франциско Мэри Дэйли также выступит в 20:30 по Гринвичу.

- В 22:10 по Гринвичу президент Федерального резервного банка Далласа Лори Логан выступит на панельной дискуссии под названием "Будущие вызовы для денежно-кредитной политики в Америке" на мероприятии в Мехико.

- Акции берут передышку на фоне успокаивающих комментариев президента США Дональда Трампа. По всему спектру, от Китая до Европы и фьючерсов на американские акции, наблюдается рост.

- Инструмент CME FedWatch прогнозирует 85,5%-ную вероятность того, что ФРС оставит процентные ставки без изменений на следующем заседании 19 марта.

- Доходность 10-летних казначейских облигаций США торгуется около 4,45%, восстанавливаясь после свежего годового минимума на уровне 4,40%, зафиксированного в среду.

Технический анализ индекса доллара США: Время для передышки

Индекс доллара США (DXY) наконец-то вздохнул с облегчением, отскочив от некоторых технических уровней в нескольких основных кроссах против доллара США. Комментарии президента США Дональда Трампа и министра финансов США Скотта Бессента, по крайней мере, помогли вызвать небольшой разворот в DXY после его трехдневного падения. Между тем, давление будет нарастать в преддверии отчета по занятости в несельскохозяйственном секторе (NFP) за январь, который будет опубликован в пятницу.

С точки зрения роста, первый барьер на уровне 109,30 (максимум 14 июля 2022 года и восходящая линия тренда) был кратковременно преодолен, но не удержался в понедельник. Как только этот уровень будет отвоеван, следующим уровнем для достижения перед дальнейшим ростом останется 110,79 (максимум 7 сентября 2022 года).

С точки зрения снижения, максимум 3 октября 2023 года на уровне 107,35 выдержал недавнее давление продаж. Пока этот уровень все еще выглядит устойчивым, однако обратите внимание на индекс относительной силы (RSI), который все еще имеет некоторое пространство для снижения. Поэтому обратите внимание на уровни 106,52 (максимум 16 апреля 2024 года) или даже 105,90 (сопротивление в июне 2024 года и 100-дневная простая скользящая средняя) как на более надежные уровни поддержки.

Индекс доллара США: Дневной график

Доллар США FAQs

Доллар США (USD) является официальной валютой Соединенных Штатов Америки и "де-факто" валютой значительного числа других стран, где он находится в обращении наряду с местными банкнотами. Это наиболее активно торгуемая валюта в мире, на ее долю приходится более 88% всего мирового валютного оборота, или транзакций в среднем на сумму 6,6 трлн долларов в день, согласно данным за 2022 год. После второй мировой войны доллар США заменил британский фунт стерлингов в качестве мировой резервной валюты. На протяжении большей части своей истории доллар США был обеспечен золотом, вплоть до Бреттон-Вудского соглашения в 1971 году, когда Золотой стандарт был отменен.

Наиболее важным фактором, влияющим на стоимость доллара США, является денежно-кредитная политика, которую формирует Федеральная резервная система (ФРС). У ФРС есть две задачи: достижение стабильности цен (контроль инфляции) и содействие полной занятости. Основным инструментом для достижения этих двух целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает ставки, что способствует укреплению доллара США. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, что оказывает давление на доллар.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

-

15:06

Мексика : Январь, Уровень доверия потребителей 47.1 против 47.3 ранее

-

15:05

Мексика : январь, Consumer Confidence s.a 46.7 против 47.1 ранее

-

15:04

Великобритания : , Протокол Банк Англии: голоса за сохранение ставки без изменений 0 ниже прогноза 1

-

15:04

Великобритания : , Решение Банка Англии по процентной ставке совп. с прогнозом 4.5%

-

14:41

USD/MXN: краткосрочные колебания цен останутся в диапазоне 20,12/20,00 и 21,00 - Societe Generale

USD/MXN достигла промежуточного максимума около 21,28 ранее на этой неделе и вернулась в свой многомесячный диапазон; это указывает на отсутствие устойчивого восходящего импульса, отмечают аналитики Societe Generale.

MACD испытывает пересечения вокруг своей сигнальной линии

"Это также подчеркивается дневным MACD, который стал плоским и испытывает пересечения вокруг своей сигнальной линии. Краткосрочные ценовые движения могут оставаться в диапазоне, определенном пределами на уровнях 20,12/20,00 и 21,00; прорыв за пределы одной из этих границ необходим для подтверждения направленного движения."

-

14:36

CHF: Процентные ставки ШНБ могут снова стать отрицательными позже в этом году – Rabobank

Следующее заседание ШНБ по вопросам монетарной политики запланировано не ранее 20 марта, отмечает аналитик Rabobank Джейн Фоли.

EUR/USD будет торговаться на уровне 0,92 к середине года

"За шесть недель может многое произойти, но на данный момент кажется вполне вероятным, что центральный банк объявит о новом снижении ставок. Это последует за значительным снижением на 50 базисных пунктов на последнем заседании в декабре. ШНБ собирается только раз в квартал. Это само по себе увеличивает шансы на движение в следующем месяце."

"Можно утверждать, что это также увеличивает шансы на то, что политики могут принять решение о еще одном значительном снижении, поскольку следующее заседание по вопросам политики состоится не ранее июня. Тем не менее, ставка ШНБ уже составляет 0,50%. Учитывая благоприятный инфляционный фон в Швейцарии и вялый темп роста, существует вероятность того, что процентные ставки ШНБ снова станут отрицательными позже в этом году."

"Несмотря на риск дальнейшего снижения ставок ШНБ в этом году, мы ожидаем, что спрос на безопасные активы продолжит поддерживать CHF и видим возможности для дальнейших колебаний до уровня EUR/USD 0,92 к середине года."

-

14:32

Рынки закладывают учетную ставку Банка Японии на уровне 0,75% к концу года - BBH

JPY опережает. Член правления Банка Японии (BOJ) Наоки Тамура выступил за более быстрый цикл нормализации, отмечают аналитики BBH FX.

BOJ ожидает стабилизации инфляции около целевого уровня 2% в 2026 году

"Тамура сказал, что «повышение краткосрочных процентных ставок как минимум до 1% во второй половине 2025 финансового года необходимо для снижения восходящего риска для цен и достижения цели ценовой стабильности устойчивым и стабильным образом.»"

"Тамура является самым ярым сторонником ужесточения среди членов правления, так как он был единственным, кто проголосовал за повышение ставки в декабре 2024 года. Рынки продолжают закладывать в цены ставку Банка Японии на уровне 0,75% к концу года и конечную ставку 1,00% в течение следующих двух лет."

"Это кажется верным, так как Банк Японии ожидает стабилизации инфляции около целевого уровня 2% в 2026 году. Ограниченное пространство для дальнейшего повышения ожиданий по ставкам Банка Японии сдерживает рост иены."

-

14:29

USD/CNH: предполагается торговля в диапазоне между 7,2650 и 7,3050 - UOB Group

Ожидается, что доллар США (USD) будет торговаться в диапазоне между 7,2650 и 7,3050 В долгосрочной перспективе прогноз смешанный; USD может торговаться в диапазоне 7,2430/7,3580, отмечают аналитики UOB Group Квек Сер Леанг и Питер Чиа

Прогноз для USD/CNH смешанный

Прогноз на 24 часа: "После того как два дня назад доллар упал до минимума 7,2755, а затем отскочил, мы указали вчера, что несмотря на снижение, нет явного увеличения моментума Мы добавили, что вместо продолжения ослабления доллар, скорее всего, будет торговаться в более низком диапазоне 7,2680/7,3200 Наше мнение о торговле в диапазоне не было ошибочным, хотя доллар торговался в более узком диапазоне, чем ожидалось, между 7,2669/7,2939, закрывшись практически без изменений на отметке 7,2829 (-0,06%) Ценовое движение не дает новых подсказок Сегодня мы ожидаем, что доллар будет торговаться в диапазоне между 7,2650 и 7,3050"

Прогноз на 1-3 недели: "Мы продолжаем придерживаться того же мнения, что и вчера (05 февраля, спот на уровне 7,2915) Как указано, прогноз для доллара смешанный после волатильных ценовых движений за последние несколько дней На данный момент он может торговаться в широком диапазоне 7,2430/7,3580"

-

14:15

Золото достигает нового рекорда - ING

Золото выросло до нового исторического максимума на фоне опасений торговой войны, которые несут риск более высокой инфляции и замедления экономического роста, стимулируя спрос на безопасные активы, отмечают аналитики ING по сырьевым товарам Уоррен Паттерсон и Ева Мантей.

Покупки центральных банков в прошлом году превысили 1 000 тонн

"Золото уже выросло более чем на 9% с начала этого года и достигло серии последовательных рекордных максимумов. В то время как неопределенность в отношении торговли и тарифов продолжает поддерживать цены на золото, последние комментарии Трампа о том, что США возьмут под контроль сектор Газа и возьмут на себя ответственность за восстановление территории, добавили бычьего импульса золоту."

"Между тем, покупки центральных банков в прошлом году превысили 1 000 тонн третий год подряд, резко ускорившись в четвертом квартале до 333 тонн и доведя общий годовой чистый объем до 1 045 тонн, согласно последним данным Всемирного совета по золоту."

"Национальный банк Польши возглавил эту тенденцию, добавив 90 тонн к своим золотым резервам в прошлом году, но спрос наблюдался со стороны широкого круга банков развивающихся рынков."

-

13:45

Фунт: стерлинг может вернуть недавние достижения - ING

Торгово-взвешенный индекс стерлингов Банка Англии (BoE) вырос на 1,7 % с середины января. Восстановлению после январской распродажи, спровоцированной золотом, несомненно, способствовало ралли трежерисов США. Кроме того, недавний акцент на тарифах стал негативным фактором для EURGBP, поскольку Великобритания в меньшей степени может ввести в игру тарифы и, возможно, даже получить освобождение от тарифов от администрации Трампа - если верить комментариям этой недели, отмечает валютный аналитик ING Крис Тернер.

GBPUSD достигнет максимума в этом квартале в области 1,25/26

"Однако внешние условия могут ухудшиться, если доходность американских казначейских обязательств снова вырастет, а это мнение дома. А кратковременная передышка в связи с тарифным шумом должна позволить инвесторам переключить внимание на фискальную и монетарную политику Великобритании. Фискальная политика станет историей для марта, но сегодня на заседании Банка Англии вновь появляется монетарный аспект".

"Мы ожидаем, что голосование 8:1 за снижение ставок и пересмотр прогнозов роста в сторону понижения окажут слабое негативное влияние на стерлинг. Гораздо более негативным будет результат 9-0, если "ястреб" Кэтрин Манн проголосует за снижение ставки. Мы по-прежнему считаем, что GBPUSD достигнет максимума в этом квартале в районе 1,25/26 и видим веские основания для того, чтобы торговаться вблизи 1,19/20 позднее в этом году."

-

13:43

NZDUSD: Есть шанс подняться выше 0.5705, прежде чем выровняться - UOB Group

Новозеландский доллар (NZD) может подняться выше уровня 0,5705, после чего выровняется; следующее сопротивление на уровне 0,5725 вряд ли окажется под угрозой. В долгосрочной перспективе наблюдается постепенное нарастание моментума; NZD может постепенно подняться до 0,5725, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Сопротивление на уровне 0,5725 вряд ли окажется под угрозой

прогноз на 24 часа "Хотя вчера мы отметили "небольшое усиление восходящего импульса", мы считали, что NZD "скорее всего, будет торговаться с повышением в диапазоне 0,5605/0,5680" Вместо того чтобы торговаться в диапазоне, NZD вырос, достигнув максимума 0,5703. Восходящий моментум еще больше усилился, хотя и незначительно. Сегодня NZD может подняться выше 0,5705, а затем выровняться. Сопротивление на уровне 0,5725 вряд ли окажется под угрозой. Поддержка находится на уровне 0,5665; прорыв 0,5645 будет означать, что текущий слабый восходящий импульс ослаб".

прогноз на 1-3 недели: "Два дня назад (04 февраля, спот на 0.5625) мы отметили, что "текущие движения цены, похоже, являются частью фазы торговли в диапазоне, вероятно, между 0.5510 и 0.5705" Вчера NZD поднялся на пару пипсов до 0,5705 (максимум 0,5703). Наблюдается примерное нарастание моментума. Отсюда NZD может постепенно подняться до 0,5725. В настоящее время еще слишком рано говорить о том, сможет ли NZD прорваться выше этого уровня сопротивления. Восходящее давление будет сохраняться до тех пор, пока NZD остается выше уровня "сильной поддержки", который в настоящее время находится на отметке 0,5615."

-

13:42

AUDUSD: Может подняться выше и протестировать 0.6310 - UOB Group

Пока условия остаются перекупленными, AUD может подняться выше и протестировать уровень 0,6310. Устойчивый рост выше этого уровня маловероятен. В долгосрочной перспективе, если AUD закрепится выше 0,6310, это может спровоцировать рост до 0,6355, отмечают валютные аналитики UOB Group Квек Сер Леанг и Питер Чиа.

Если AUD закроется выше 0,6310, это может спровоцировать рост до 0,6355

прогноз на 24 часа: "Вчера мы отметили, что "наблюдается рост моментума, и сегодня прорыв выше 0,6265 не будет удивительным" Однако мы указали, что "условия перекупленности указывают на то, что дальнейшее продвижение вряд ли достигнет основного сопротивления на уровне 0,6310" Наше мнение не было ошибочным, так как AUD вырос до 0,6296 и закрылся на отметке 0,6285 (+0,45%). Пока условия остаются перекупленными, AUD может подняться выше и протестировать 0,6310 сегодня. Устойчивый рост выше этого уровня представляется маловероятным. С точки зрения снижения, уровни поддержки находятся на 0,6265 и 0,6245."

прогноз на 1-3 недели: "В нашем обновлении от вторника (04 февраля, спот 0.6215) мы подчеркнули, что недавнее "нарастание нисходящего моментума в значительной степени угасло" Мы ожидали, что AUD будет "торговаться в диапазоне, вероятно, между 0,6080 и 0,6310" Вчера (в среду) AUD поднялся до максимума 0,6296. Восходящий моментум начинает нарастать, и если AUD закроется выше 0,6310, это может спровоцировать рост до 0,6355. Вероятность того, что AUD закроется выше 0,6310, будет расти в ближайшие дни, пока не будет пробит уровень 0,6200 ("сильная поддержка")".

-

13:41

EURUSD снижается на фоне роста доллара США в преддверии NFP в США

- EURUSD падает до отметки 1,0360 на фоне восстановления доллара США. Инвесторы проявляют осторожность в преддверии выхода в пятницу данных по NFP в США за январь.

- Президент ФРБ Чикаго Гулсби заявил, что трудно предсказать, ускорится ли инфляция из-за перегрева или из-за тарифов президента США Трампа.

- Политик ЕЦБ Сентено ожидает, что процентные ставки могут опуститься ниже нейтрального уровня.

EURUSD корректируется вблизи 1,0360 на европейской сессии четверга. Основная валютная пара падает на фоне укрепления доллара США после резкого движения вниз в течение последних трех торговых дней. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, отскочил к отметке 108,00 от недельного минимума 107,30.

Восстановление Доллара США, по-видимому, является результатом осторожности инвесторов в преддверии данных по количеству рабочих мест в несельскохозяйственном секторе (NFP) за январь, которые будут опубликованы в пятницу. Позитивные данные ADP по изменению занятости за январь задали позитивный тон официальным данным по занятости. В среду ADP сообщила, что в частном секторе в прошлом месяце прибавилось 183 тыс. работников, что значительно выше прогнозов в 150 тыс. и предыдущего релиза в 176 тыс.

Инвесторы обратят пристальное внимание на пятничные данные по занятости в США, так как они повлияют на спекуляции на рынке относительно того, как долго Федеральная резервная система (ФРС) США будет удерживать процентные ставки в текущем диапазоне 4,25-4,50 %. На прошлой неделе председатель ФРС Джером Пауэлл заявил, что центральный банк будет вносить коррективы в монетарную политику только после того, как увидит "реальный прогресс в области инфляции или хотя бы некоторую слабость на рынке труда".

Между тем, чиновники ФРС не уверены в перспективах монетарной политики, поскольку они не могут предсказать влияние экономической программы президента США Дональда Трампа. В среду президент ФРБ Чикаго Остан Гулсби сказал: "Если мы увидим рост инфляции или замедление прогресса в 2025 году, ФРС окажется в сложном положении, пытаясь понять, является ли инфляция следствием перегрева или же она вызвана тарифами".

Ежедневный дайджест движущих сил рынка: EURUSD слабеет на фоне "голубиных" рекомендаций ЕЦБ

- Восстановительное движение в паре EURUSD также обусловлено некоторой слабостью евро (EUR) на фоне твердых ожиданий того, что Европейский центробанк (ЕЦБ) продолжит постепенное снижение процентных ставок. На прошлой неделе ЕЦБ снизил ставку по депозитам на 25 базисных пунктов (б.п.) до 2,75%, и, по мнению чиновников, в этом году будет еще больше.

- В среду политик ЕЦБ и представитель Банка Португалии Марио Сентено в интервью Reuters заявил, что совершенно ясно, что мы должны сохранить "траекторию снижения процентных ставок". Сентено не назвал конкретный путь смягчения политики, но подчеркнул, что нам необходимо перейти к нейтральной ставке "скорее раньше, чем позже". Чентено предупредил, что ЕЦБ может опуститься "ниже нейтральной ставки", поскольку экономика еврозоны "недостаточно сильна для поддержки инфляции на уровне 2%".

- Отвечая на вопрос о влиянии глобальной торговой войны на Еврозону в связи с тарифной программой президента США Дональда Трампа, Марио Сентено сказал, что 10-процентные пошлины в отношении Китая будут иметь некоторый дефляционный эффект в торговом блоке. Он добавил, что тарифы Трампа на Европу могут быть "довольно влиятельными", но более тщательное изучение влияния глобальных тарифов будет предсказуемым после марта.

- Участники рынка ожидают, что президент США Трамп обратится к еврозоне после того, как разберется с Китаем. В выходные Трамп заявил, что тарифы в отношении Европейского союза обязательно будут введены, и "я могу сказать вам это, потому что они действительно воспользовались нами".

- Что касается экономики, то данные по Розничным продажам в Еврозоне за декабрь оказались слабее ожиданий. Розничные продажи в месячном исчислении снизились на 0,2% быстрее, чем прогнозировалось на 0,1%. В ноябре Розничные продажи не изменились.

Технический анализ: EURUSD не удается удержаться выше 1.0400

EURUSD падает до отметки 1,0360 в четверг на европейских торгах после того, как не смогла удержаться выше ключевого уровня 1,0400 в предыдущий день. Основная валютная пара испытывает давление вблизи 50-дневной экспоненциальной скользящей средней (EMA) в районе 1,0437, что указывает на сохранение медвежьего тренда.

14-дневный индекс относительной силы (RSI) колеблется в диапазоне 40,00-60,00, указывая на боковой тренд.

Если смотреть вниз, то минимум 13 января 1,0177 и круглый уровень поддержки 1,0100 будут выступать в качестве основных зон поддержки для пары. И наоборот, психологическое сопротивление 1,0500 станет ключевым барьером для евро быков.

Евро FAQs

Евро является валютой 19 стран Европейского союза, входящих в еврозону. Это вторая валюта в мире, которая пользуется наибольшим спросом в торговле после доллара США. В 2022 году на нее приходился 31% всех операций с иностранной валютой, при этом средний ежедневный оборот составлял более 2,2 трлн долларов в день. EUR/USD - самая активно торгуемая валютная пара в мире, на нее приходится примерно 30% транзакций, за ней следуют EUR/JPY (4%), EUR/GBP (3%) и EUR/AUD (2%).

Европейский центральный банк (ЕЦБ), расположенный во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой. Основной задачей ЕЦБ является поддержание стабильности цен, что означает либо контроль над инфляцией, либо стимулирование экономического роста. Его основным инструментом является повышение или понижение процентных ставок. Относительно высокие процентные ставки – или ожидание их повышения – обычно благоприятствуют евро, и наоборот. Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, которые проводятся восемь раз в год. Решения принимаются главами национальных банков еврозоны и шестью постоянными членами, включая президента ЕЦБ Кристин Лагард.

Данные по инфляции в еврозоне, измеряемые гармонизированным индексом потребительских цен (HICP), являются важным эконометрическим индикатором для евро. Если инфляция растет сильнее, чем ожидалось, особенно если она превышает целевой уровень ЕЦБ 2%, это вынуждает ЕЦБ повышать процентные ставки, чтобы вернуть инфляцию под контроль. Относительно высокие процентные ставки по сравнению с другими странами обычно идут на пользу евро, так как делают регион более привлекательным местом для глобальных инвесторов.

Публикуемые данные отражают состояние экономики и могут повлиять на курс евро. Такие показатели, как ВВП, индексы PMI для производственной сферы и сферы услуг, занятость и опросы потребительских настроений, могут повлиять на курс единой валюты. Сильная экономика полезна для евро. Она не только привлекает больше иностранных инвестиций, но и может побудить ЕЦБ повысить процентные ставки, что непосредственно укрепит евро. В противном случае, если экономические данные будут слабыми, евро, скорее всего, упадет. Экономические данные по четырем крупнейшим странам еврозоны (Германия, Франция, Италия и Испания) имеют особое значение, поскольку на них приходится 75% экономики еврозоны.

Еще одним важным релизом для евро является торговый баланс. Этот показатель измеряет разницу между тем, что страна зарабатывает на своем экспорте, и тем, что она тратит на импорт за определенный период. Если страна производит востребованные товары на экспорт, то ее валюта будет расти в цене исключительно за счет дополнительного спроса со стороны иностранных покупателей, желающих приобрести эти товары. Таким образом, положительное сальдо торгового баланса укрепляет валюту, и наоборот.

-

13:40

ДОЛЛАР США: Отчет о ситуации в быке по доллару - ING